图源|壹图网

编者按:本文来自剁椒娱投(ID:ID:ylwanjia),作者 叶小彤,创业邦经授权发布。

2020年,资本的目光一直在人工智能,K12教育以及消费领域,文娱赛道的投融资还有多大的机会?

根据一家知名投融资数据机构的不完全统计,2020年,国内文娱行业共发生投融资事件315起,相比2019年减少了319起,相比2018年更是减少了733起,投资数量锐减70%。

不过,2020年的文娱市场融资金额相比去年有所增长。2020年包含游戏、衍生品、知识付费在内的文娱板块融资金额为1081亿元,相比2019年的829亿元增幅为30%。

在不同寻常的2020年,还有哪些文娱公司被看好?哪些赛道仍在被巨头加注?

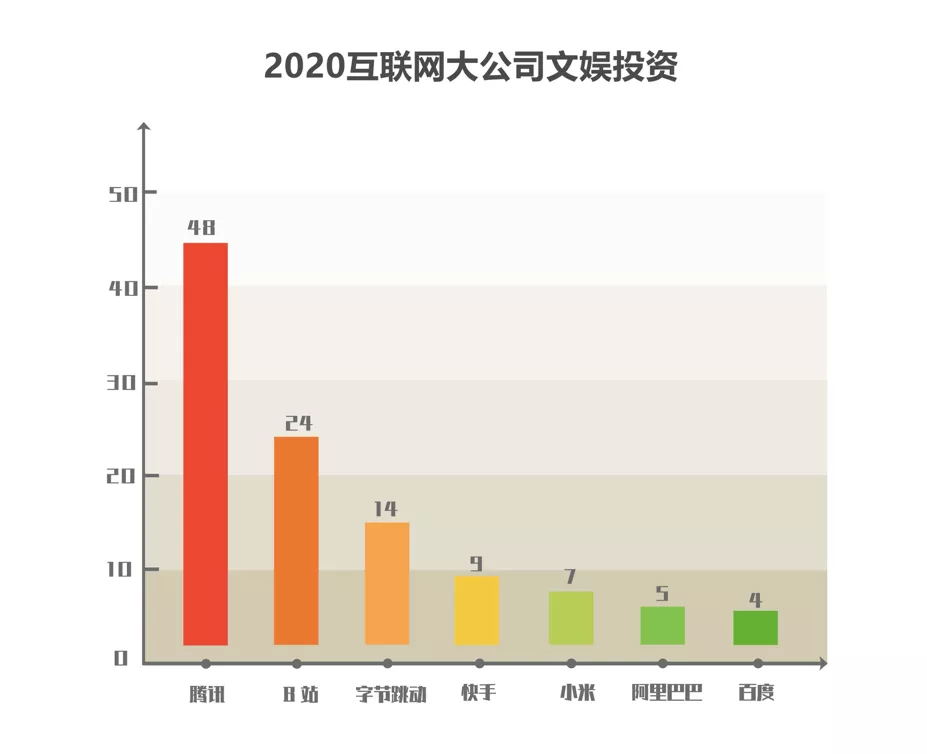

娱乐资本论矩阵号剁椒娱投梳理了2020年全年腾讯、阿里、字节跳动、B站、快手、小米、百度在文娱领域的投资事件。近年来,它们一直都在重点投入文娱行业。

2020年,7家巨头在文娱领域共投了111家公司。其中腾讯战略投资了大批中小型游戏公司,入股资金大都在几千万元。快手的文娱投资也集中在电竞和游戏领域,在游戏领域即将发力。

正在“破圈”的B站讲的不再只是年轻人的故事,还需要满足更多年龄层用户的内容需求。因此除了投资小而美的二次元游戏外,还在其它领域有更多布局,比如耗资5.13亿港元投资欢喜传媒、投资了几个头部UP主和短视频MCN机构。

字节跳动除了投资游戏外,则在网络文学领域不断加码。一位接近字节跳动人士表示,字节跳动投资网文的逻辑类似于腾讯&阅文,是内容上游的布局。

小米的投资布局涉猎领域较广,投资聚匠星辰,布局直播带货渠道;投资华视网聚,降低版权成本;投资了《陈情令》的制片公司新湃传媒,入局影视领域。

阿里和百度的投资数量则是几家公司中最少的,各自只投了4家。

总的来看,游戏的投资几乎占到文娱投资的半壁江山,各大互联网巨头几乎都在疯狂加注,而影视领域的投资几乎不见踪影。

数据支持:天眼查

腾讯:偏好投中小型游戏公司

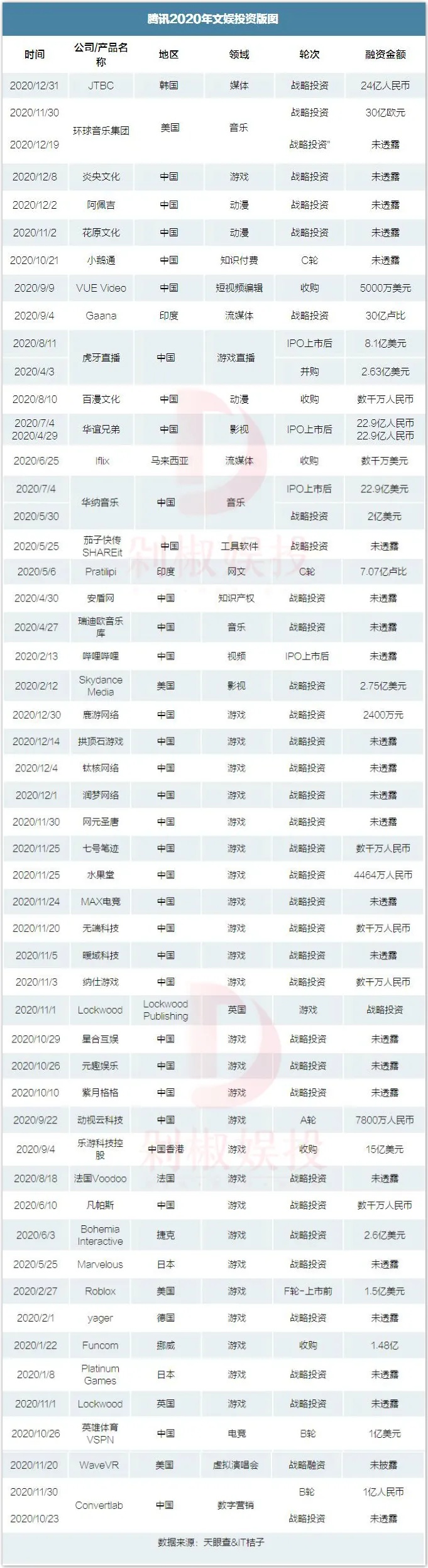

首先我们来看在中国文娱传媒行业最活跃的投资机构——腾讯投资的情况。2020全年腾讯共投资了157家公司,其中文娱领域的公司有48家,占比30.5%,仍是重头部分。

这48家被投的文娱类公司里,游戏公司有29家,占比60.4%,所以游戏投资就占据了腾讯文娱投资版图的半壁江山。这并不令人意外,毕竟游戏一直是腾讯的主营业务之一,也是腾讯最大的现金牛。腾讯2019年财年网络游戏收入高达1147亿元,占全年总收入的30%。

数据支持:天眼查

值得注意的是,2020年腾讯在游戏上的投资数量为历年之最。据IT桔子数据,其在2019年仅投资了6家游戏公司、2018年是13家、2017年8家、2016年7家。而2020年腾讯游戏海外投资也创下了新高,达到8家,是前一年的2倍多。

盛景嘉成董事总经理刘迪对剁椒娱投表示,事实上腾讯从2019起就开始不断出手,尤其重视对中小游戏工作室的投资,2020年披露的很多项目在2019年就完成了交割。“腾讯被米哈游刺激了后,对这些中小游戏studios宁可杀错也不放过。”

米哈游,这家专做二次元手游的中型游戏公司,可以说是腾讯称霸游戏行业路上突然杀出的程咬金。米哈游的《原神》在去年9月28日全球上线两个月后,获得玩家热捧,在手游全球收入榜中排行第二,超越了《和平精英》和《绝地求生移动版》,仅次于《王者荣耀》。

而且《原神》拒绝在腾讯应用宝上架,它还绕开了国内其它的传统游戏发行渠道,包括小米应用商店和华为应用市场,选择了独立发行。

传统发行渠道势微,游戏细分人群的变化,让小工作室也有可能成长为对腾讯造成威胁的对手。

为了不错过下一个米哈游,腾讯战略投资了大批中小型游戏公司,比如2020年4月成立的阿佩吉网络、2020年6月成立的元趣娱乐,入股资金大都在几千万元。29个游戏投资案例中,只有乐游科技、Funcom、动视云科技等几项大型并购投资。

游戏之外,腾讯布局较多的是音乐领域。这一年腾讯完成对环球音乐集团10%股权收购,也入股了华纳音乐,而这两家都是全球三大唱片公司之一。腾讯音乐在国内市场一家独大的地位进一步被巩固。

在动漫领域,腾讯在年初再度增持B站,持股比例升至18%。此外,腾讯还投资了花原文化、炎央文化、暖域科技及百漫文化4家动画公司。其中,花原文化由绘梦动画创始人之一的王昕创办。而绘梦动画是国内最大的二维动画公司,承接了国内80%以上二维动画制作业务。

有意思的是,自去年10月以来,绘梦动画逐渐被纳入B站麾下,包括王昕、腾讯、创新工场等主要股东相继退出。最新消息是,1月8日,天眼查显示,B站全资并购绘梦动画的工商变更已经全部完成。

另外,即使在全球贸易保护主义回温的背景下,腾讯仍旧加大海外投资。2020年,腾讯投资了16家在海外的文娱类公司,其中印度2家,美国4家,日本有3家。

B站&字节跳动:腾讯文娱领域的头号对手

B站年内投资了24家文娱公司,比前两年都要多,其在2019年投了5家、2018投了17家。这一年,B站的月活达到1.97亿,美股市值超过了爱奇艺,正式开启了“出圈”之路。于是B站也在加速投资布局,以拓展自己的内容库。

数据支持:天眼查

作为国内最多ACG文化爱好者的聚集地,B站的投资主要集中在ACG领域,包括4家动画内容制作公司、6家二次元游戏研发公司、3家电竞MCN、一家手办衍生品开发公司ACTOYS、以及解决游戏制作绘画需求的约稿平台“米画师”。

但随着B站破圈,它也开始在二次元以外的领域有更多布局。

6月,西瓜视频将在B站人气很高的巫师财经、李永乐、捕月说等多位创作者挖走,对B站来说无疑是不小的损失。为加固内容的护城河,B站开始和头部UP主深度绑定。这一年,B站入股了两位百大UP主的所属公司,包括IC实验室和敬汉卿,后者在B站的粉丝数超过900万。

在11月正式开放MCN合作平台的B站,还入股了青藤文化、无锋科技等几家短视频MCN公司。其中,青藤MCN早期专注母婴垂类领域,目前主攻B站美妆时尚、生活美食、知识等年轻文化内容,有“甘子七”、“鹿小草”、“达达达布溜”等上百位UP主。

青藤文化CFO费旭然对剁椒娱投表示,公司除了继续在B站深耕稳步增长的美妆泛生活领域外,还准备将自己的母婴优势内容移向B站。之前母婴垂类内容在B站火的概率比较小,因为粉丝年龄层比较年轻,母婴垂类的受众没有那么多。但能感觉近两年B站具备了做母婴内容的土壤,其粉丝量正在快速增长。

据了解,B站表示09年建站时的粉丝至今留存率依然很高,这些用户如今也30岁左右了,“到了成家立业、生宝宝的年龄。”费旭然透露,后续青藤将与B站有更深度的合作,包括B站对旗下账号的流量扶持等。青藤文化也会在B站上打造更多的UP主。

刘迪表示,从今年B站的跨年晚会可以看出,B站遇到了一个问题,当年的死忠粉已经过了去B站刷弹幕的年纪了。B站想要留住这波粉,单纯靠卖情怀是行不通的,所以需要找好的内容来黏住这些粉丝,并去不断拉拢新的粉丝。B站讲的不再仅仅是年轻人的故事,它还需要让青春期的学生、甚至35岁以上的人都能找到想看的内容。B站投资头部的MCN公司也是同样的意义,“有一天它把所有的百大UP主都签下来也并不奇怪。”

B站还有一起备受关注的投资案例,就是花了5.13亿港元投资欢喜传媒,获得约9.90%股份。这是年内B站耗资最大的一笔投资。欢喜传媒拥有宁浩、徐峥、陈可辛、王家卫、张一白、顾长卫、张艺谋、贾樟柯等众多知名导演。与欢喜传媒合作,是B站丰富影视内容资源的一大举措,也为其影视IP衍生开发奠定下基础。

字节跳动的文娱投资数量仅次于腾讯和B站,共投资了14家,其中以网文和游戏公司为主。

数据支持:天眼查

2020年,字节是在网文领域投资数量最多的互联网公司,共投资了鼎甜文化、九库文学网、秀闻科技、掌阅科技及塔读文学5家网文公司。其中,鼎甜文化旗下有甜悦读、瓜子小说网、朵米阅读网三大网文平台;秀闻科技为磨铁旗下平台,主打女频向内容。

这一年3月,字节跳动还推出了主打免费阅读模式的番茄小说。

近两年来,字节跳动在网络文学领域不断加码,并非完全想依靠网文小说赚钱,实则看上了网文背后的IP孵化能力。一位接近字节跳动人士表示,字节跳动投资网文的逻辑类似于腾讯&阅文,是内容上游的布局。

如今,字节跳动在泛文娱的布局逐渐完善。在IP源头,字节投资和自建网文平台;IP衍生方面,字节早已布局游戏;在IP投放渠道,字节旗下的西瓜、抖音更是不缺流量的播放平台。

此外,字节跳动还入股了中视鸣达、泰洋川禾这类艺人经纪机构,后者拥有陈赫、papi酱、张钧甯等40多位知名艺人,意味着字节接下来将在影视圈、娱乐圈进行更多的尝试。

总的来看,B站和字节跳动的文娱布局,都和腾讯大文娱形成了强势竞争。在动漫领域, B站和腾讯对动画公司的争夺持续不断;在网文领域,字节跳动挑战腾讯的野心已经十分明显。而在游戏领域,B站和字节都在加速布局,并非没有可能打造出下一个“原神”。

阿里快手百度小米:出手谨慎,但投资金额大

阿里、快手、百度、小米四家公司在2020年投出的文娱公司总共25家,而B站这一年就投了24家文娱公司。阿里等四家公司投出的公司数量之和与B站一家相当。

2020年,阿里巴巴投了4家文娱类公司,是历年最少,其在2019投了9家、2018投了11家。阿里这一年的投资聚焦在金融和企业服务上,加起来共15家,占比30%。

阿里的4起投资中有3家是影视相关公司。其中,最受瞩目的一起,则是以62亿元受让芒果超媒5.26%股份,成为公司的第二大股东,这被认为是阿里破局长视频市场的关键动作。芒果超媒去年在《乘风破浪的姐姐》等爆款综艺带动下,市值一度高过爱奇艺,而且芒果TV还是唯一一家实现持续盈利的长视频网站。

此外阿里还与腾讯等公司一起注资23亿元给华谊兄弟,为这家连年亏损的影业公司“输血”。

数据支持:天眼查

快手投资的9家文娱类公司中,有7家和游戏有关。其中,投资的游戏MCN小象大鹅旗下拥有PDD、大司马、韦神、寅子、CSGO茄子、剑仙等头部游戏主播。快手还投资了英雄体育VSPN,收购KS.YTG电竞俱乐部,加码电竞赛道。

根据快手游戏负责人唐宇煜的说法:截至2020年5月,快手的游戏直播月活已经超过2.2亿,游戏短视频月活跃用户突破3亿。从数据来看,快手已是游戏直播行业的一大玩家。

截至2020年6月,抖音和快手的DAU分别达到6亿/3亿,人均单日使用时长分别约93/86min。为了缩小和抖音的差距,快手需要投入在游戏短视频和直播内容上。毕竟,相比抖音,有腾讯支持的快手具备游戏版权优势。目前,抖音、西瓜等字跳系产品上的腾讯系游戏内容仍受到限制。

数据支持:天眼查

百度投资的文娱公司是几家巨头里最少的,仅有4家。但这一年,百度实施了史上最大手笔的一起收购,斥资36亿美元收购欢聚集团的YY直播。

YY 直播有“秀场直播鼻祖”之称,前身是 2008 年成立的 YY 语音。百度CEO李彦宏表示,YY Live的加入,将使百度获得大型视频社交媒体的平台和运营经验,结合百度在知识、电商等直播服务上的积累,将使得百度成为中国领先的直播平台之一。

不过,在欢聚集团宣布出售YY不到24小时,就迎来了浑水的做空报告。浑水称YY直播在营收、利润、付费用户等数据方面都存在造假嫌疑。这份做空报告为该笔大交易蒙上一层阴影。

数据支持:天眼查

小米在2020年共投了7家文娱公司,布局较为分散,在音频、影视、广告营销、游戏、直播等领域均有涉猎,主要仍是围绕着小米自身的硬件产品布局内容。

小米参与了蜻蜓FM的第7轮资本投资,据悉,双方将建立更加紧密的战略协同关系,共同探索打造AIoT时代的智能音频生态。目前,小米的小爱音箱内置了蜻蜓FM的音频内容,也是双方的合作体现之一。

小米还投资华视网聚,以降低版权成本。对于华视网剧来说,目前各大视频渠道都已经覆盖,公司未来的发展方向是,会跟更多的硬件厂商合作来强化在渠道方面的优势。

而小米在小家电方面都有布局,包括智能大屏终端,而且,也在硬件内容配备方面逐步完善。

可以想见,比如小米电视大屏端会有更多的合作模式,双方可展开大屏端的5G+4K合作。

小米投资新湃传媒,看起来是跟投资华视网聚一样,都是在内容端布局。但逻辑并不同。前者是基于硬件业务的需求,后者也是看中新湃传媒对青年群体的流量运营和影响力。

为什么说新湃传媒懂年轻人?可以说,新湃传媒通过《陈情令》一手捧红了两个顶流偶像艺人,肖战和王一博。

不仅如此,公司还发行同名OST音乐专辑、举办线下国风演唱会、上线包含抹额、口红和汉服等在内的周边、推出同名游戏以及电影,在粉丝中都引发了巨大影响力。

而小米就是一家给年轻人做智能产品的公司,跟新湃传媒的合作,能够让小米产品更容易触达年轻群体,甚至会尝试粉丝带货。

值得注意的是,小米参与了聚匠星辰的Pre-A轮融资,这是目前小米在直播电商唯一的战略布局。聚匠星辰成立于2020年6月,是一家MCN运营服务平台,由音乐人胡海泉创办。

数据支持:天眼查

结语

横向比较7家互联网大公司的文娱投资案例,可以看出,在投资数量上,腾讯最多,百度最少。B站和字节跳动排第二和第三。而总被拿来和腾讯新文创对比的阿里文娱,在这一年出手并不多。

数据支持:天眼查

不论是腾讯、B站还是字节跳动,它们都曾被寄望过“成为下一个迪士尼”。至于谁能最终实现梦想,还是未知数。毕竟文化产业重在创新创意,存在太多的不确定性,是不可能单靠一味扩张做出成绩的。

在投资轮次上,战略投资比重最大。其中腾讯的战略投资占比达到了65%,意味着大公司参与投资时更加看中初创项目在行业中的长期价值。

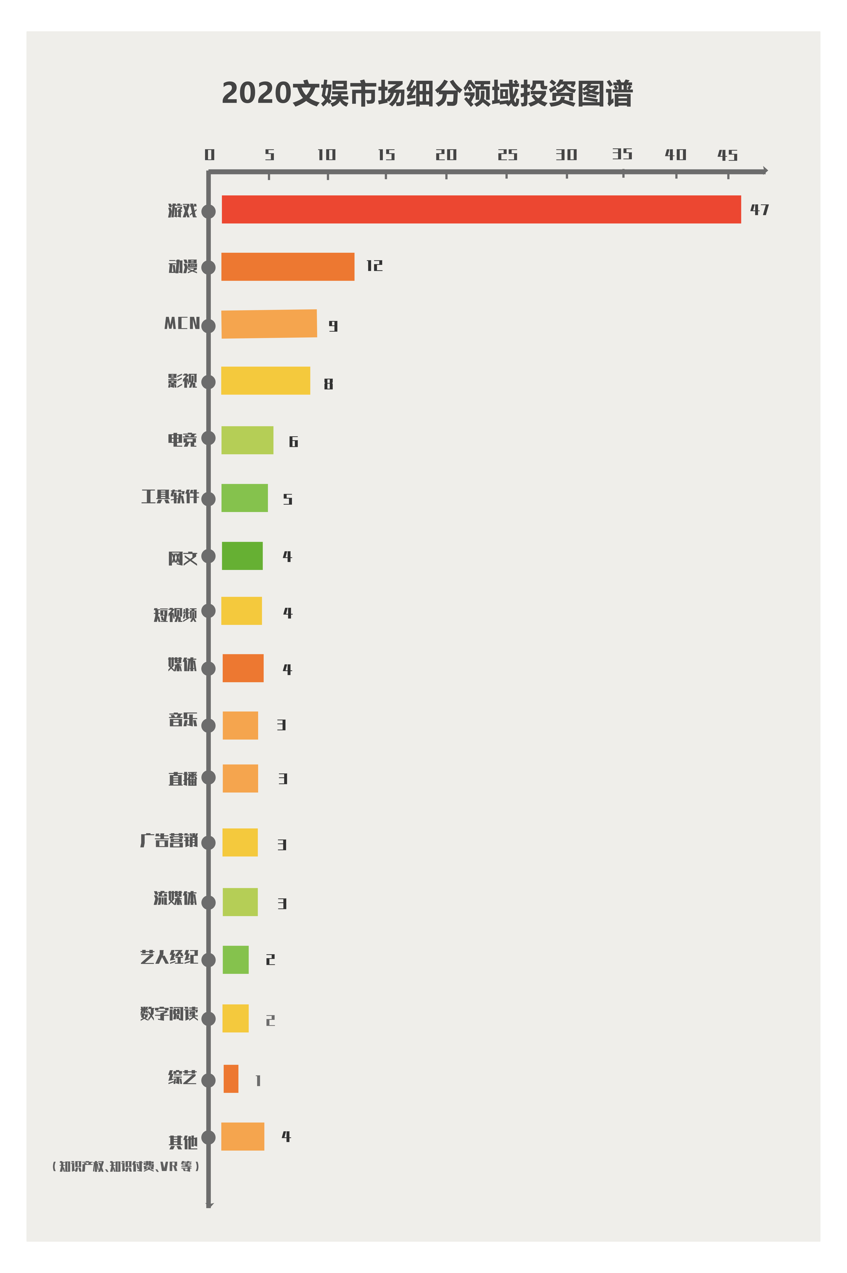

在投资领域分布上,游戏领域的投资数量最多,其次是动漫。

疫情影响之下,虽然线下文娱产业损失惨重,但是以网络游戏、视频、直播等为代表的线上文娱行业却迎来春天。据艾媒咨询,2020年第一季度,腾讯、网易、三七互娱等上市游戏企业网络游戏收入平均增长率达到30%。因此游戏行业投融资市场火热。

ACGN行业曾在2018年遇冷,许多动漫领域的初创公司关停变卖,甚至头部如腾讯动漫也开始缩减创作者预算,据雷报统计,2018年该领域的融资共计65起,较2016年的128起、2017年的110起近乎折半。到了2019年,投资领域对二次元公司的关注继续减少,当年仅40家二次元公司完成融资。

但进入2020年后,随着二次元游戏的大火,潮玩衍生品、虚拟偶像服务公司的兴起,与动漫相关的项目已经出现回暖迹象。

巨头们的投资要么是和主营业务强关联,要么是在开拓新的市场,而巨头的投资风向往往代表着行业风口。但是,风口总在不断变化。今年大火的二次元手游《原神》揭示了这么一个道理,在文娱传媒行业,不盲目追随风口,专注于擅长的内容,也许能开拓出不一样的市场。