本文核心观点

1、地方政府与保险公司联合发行惠民保,产品定价策略接近医保产品,政策与社会价值大于商业目的;

2、保司积极踊跃承保、惠民保迅速大面积铺开,反映整个保险行业的转型诉求;

3、以惠民保为切入点,低成本获客与二次转化、履行社会责任、深化政企关系等,才是保司的“醉翁之意”。

“保费四十九,保障全都有,余额两百万,遇事不用烦……”这是一款“惠民保”产品的朋友圈宣传文案。

“看到第一反应不太相信,后面注意到是政府指导的惠民工程。”苏州市民顾小英表示自己从接触产品到决定投保只花了不到10分钟,“保费这么便宜,也没什么可犹豫的。”

“惠民保”,是地方政府联合商业保险公司普惠性质的商业保险,银保监会将其命名为“城市定制型商业医疗保险”。

自2020年下半年在全国大面积铺开,“政府背书”、“带病可保”、“保费低廉”等颇具吸引力的标签,让“惠民保”成为现象级网红产品,无论是产品数量、上线省份城市数量还是参保人数都增长迅猛,在市民中甚至口口相传。

经顾小英“安利”,她周围的亲戚朋友也大都不假思索地参保了。

据亿欧不完全统计,截至2020年底,全国已上线“惠民保”产品超90款,上线城市超230个,全国范围参保人数超3000万。由此,过去的2020年也被视为“惠民保”元年。

当地政府、保司、第三方保险管理公司等多方合力托举的“惠民保”,遍地开花是必然还是偶然?几十块保上百万的背后,真的没有“坑”吗?

“惠民保”元年

惠民保并非新鲜事物,早在2015年,深圳开展的城市定制型商业医疗保险业务便是其雏形。2018年底至2019年,南京、珠海、广州、佛山等地紧随其后。

在各地政府的大力推动下,惠民保产品在2020年真正开始一路“疾驰”。据银保监会统计数据,过去一年来,全国50多地政府部门联合各大保险公司推出惠民保。

各城市的惠民保产品在投保细则上有细微差别,“但最大卖点大致相同,基本定位都是介于基本医保和普通商业健康险之间的补充保障”。太平洋保险客户经理Leo介绍,惠民保具有价格低、保障高,普惠、精准、慰民的特点,用以覆盖部分大额或大病医疗费用。

惠民保的参保条件尤为宽松,只要是当地社会基本医疗保险参保人员,不限年龄和职业,甚至无需健康告知,几乎全民可投保。

既往症方面,惠民保大多只对投保前已有的个别重大疾病免责,如恶性肿瘤、肝硬化等,其他既往症基本不受限。

这对由于年龄限制、高危职业或健康状况等原因,被普通商业健康险拒之门外的群体异常友好,尤其老龄人群和非标体人群如获甘霖。惠民保给了更广泛群体一个医保外补充保险的投保机会。

保障责任方面,惠民保保障范围一般为社保范围内的住院医疗费用,赔付范围是扣除医保和大病保险报销额后剩余的个人自付部分,以及部分重大疾病的特效药费用。

亿欧EqualOcean产互&金融事业部分析师孟凤翔认为:“惠民保最大的优势不在性价比,而是投保门槛低,带病可保、无需健康告知、可以报销大部分既往症,让很多被百万医疗险拒保的老百姓有了兜底大病医疗的可能。”

但其不完善之处也显而易见,例如赔付门槛高、报销比例低。“2万-3万的免赔额相对来说是很高的,并且这里是绝对免赔额,意味着要扣除医保报销后的自费部分才计入免赔额,有可能总费用超过10万才能获赔。”亿欧EqualOcean大健康事业部分析师林红表示。

适宜人群方面,惠民保对于经济紧张、健康状况较差、年龄较大这三类人群较为实用;对于标体,尤其是具备投保百万医疗险资格的年轻健康人群,惠民保远非最优保障。

任一款保险产品无法面面俱到,惠民保亦是如此。

如果高门槛高价格,“惠民”便名不副实;而低门槛低价格,便有可能对保险公司带来盈利压力并造成偿付风险,为了控制风险,保障责任方面必然会有所限制。

总体来看,惠民保产品可以理解为被保险人花最低的成本,防范最极端的风险,让大范围民众在承受范围内增加医疗保障、补充报销医疗费用、减轻就医负担,已经足够“良心”了。

全速前进

中宏保险业务经理Nicole Zheng将惠民保的爆发归因于基本医保本身的局限性。

“医保保障存在缺陷,人们需要补充医疗险填补缺口,但是医保资金池紧缺,政府没有经济能力提供更完善的健康保障,和商业保险公司合作推出普惠型医疗保险是一种很恰当的解决办法。”

中国老龄化程度加剧的步伐势不可挡。据民政部公布的预测数据,2025年,中国60岁及以上人口比例将超过20%,开始步入“中度老龄化”社会。

与劳动力结构迅速变化一同发生的,是社保基金支出增速有可能持续超过收入增速,社保及医保基金将有面临亏空的风险。

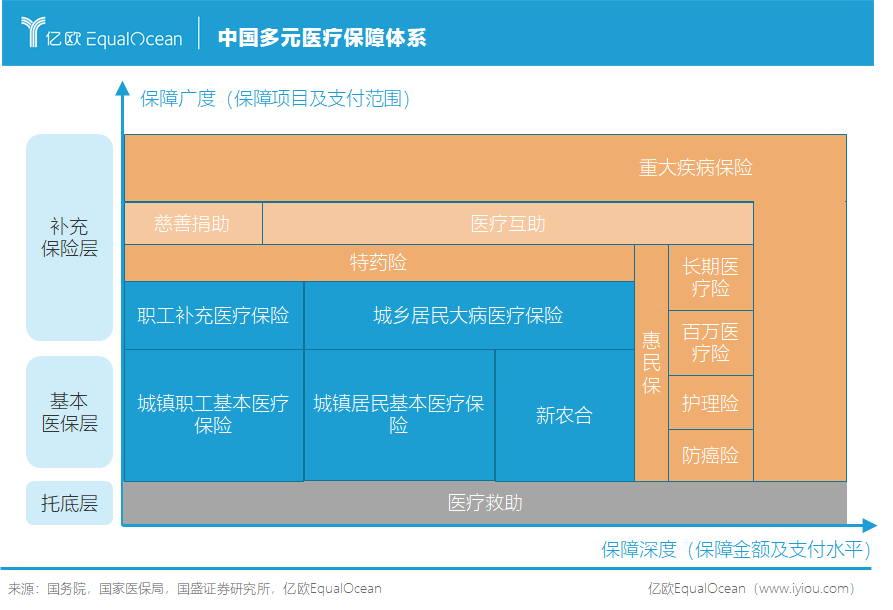

2020年3月,国务院印发《关于深化医疗保障制度改革的意见》,提出到2030年全面建成以基本医疗保险为主体,医疗救助为托底,补充医疗保险、商业健康保险、慈善捐助、医疗互助共同发展的医疗保障制度体系。

这份指导意见的出台,被认为是各地惠民保产品的助推器。

一方面,惠民保的出现能够一定程度上缓解社会保障压力。

国民医疗极度依赖基本医保,越来越多特效药被纳入其中,逐渐违背了医保“广覆盖、保基本”的原则,医疗保障体系的负担过重,亟需商业健康险分担资金压力。

“不管是从医保局、银保监会还是医疗服务方,对惠民保都是比较鼓励支持的态度。”联仁健康医疗大数据业务经理Harry认为,“国采之后对一些外资药企来说,进或不进(医保)都是尴尬的处境,参与度越来越低,惠民保把部分特效药纳入报销清单,也是药企乐意看到的。”

另一方面,惠民保有助于解决医保之外的高额医疗费的问题。

许多需要长期治疗的疾病医疗费用,即便在大病医保报销后,自费部分依然让普通人难以负担。由于社保目录涵盖的药品仅占总药品数目的1.4%,加之起付线、封顶线、报销比例等限制,仅缴纳基本医保的普通家庭在面对重大疾病时,仍将面对巨大经济压力。

惠民保能够承担一部分超出医保报销范围的高额医疗费,为基层更广泛的群体减轻大病医疗负担,一定程度上缓解“看病贵”的窘境。

按理来说,以上这两个问题都可以通过个人配置商业保险去解决。

然而,中国国民商业健康险的覆盖率相对欧美发达国家仍处于较低水平,压力还是落到国家基本医疗保障体系上。因此亟需发展多元化医疗保障体系,由商业健康险作为基本医疗保障的补充,满足国民多元化的健康保障需求。

路遥知马力

对保险公司来说,惠民保的长期经营能力是核心关注点。

过低的参保门槛,让惠民保有着逆向选择风险较高的致命弱点:大量高危人群主动加入,而有更好保障解决方案的低危群体不愿意加入。

同时,一城一策使得参保人群受限。如果参保人数不足,保险的大数法则不确定性则增强,风险难以有效分摊、产品持续性不足等情况都有可能出现。

苏州市民吴润在考虑为年近七旬的父母投保时,心中就有一丝疑虑:“这个价格保险公司明摆着亏钱,我比较担心的是能不能长久。”

实际上,保险公司对于惠民保项目的盈利预期较低,更重要的考量是在政府的背书下提升公众影响力。

“疫情的影响催化了健康险需求,但是大家都比较盲目,不知道买什么公司的什么产品。”孟凤翔说道,“这时候承保公司有政府指导背景显然利大于弊,对保险公司长期品牌和口碑的树立都是有帮助的。”

在政府背书下,惠民保凭借低门槛和低价格的优势,激发了下沉市场潜在需求。保险公司在此时以较低的成本盘活大量下沉市场潜在客户,提升保险公司知名度,不失为一举多得的良策。

太平洋保险是共同承保“苏惠保”的企业之一,Leo对亿欧说:“我们作为国企,应该去承担更多社会责任,推广之初,我们就知道这可能是不赚钱的生意。”

“勉强达到盈亏平衡甚至轻微亏损对我们来说影响不大。”平安健康业务经理小陈表示。

联仁健康医疗大数据业务经理Harry对惠民保的持续性持乐观态度,他提到局内的各个玩家都乐于看到惠民保的发展,都希望这件事情能够做好做成。“众心所向,持续性自然不会受太多影响。”

“预计在未来3-5年的时间里,惠民保的参保人数或将达到1亿人。”一位参与多款惠民保开发的保险科技负责人表示,“这无论对于险企,还是第三方的保险中介与保险科技企业来说,都是非常大的用户量。”

不过正是由于庞大的潜在用户体量,如果产品缺乏长期性规划,未来发展或将难以为继。

“惠民保亦算是一个可以实现二次转化的流量入口,但对于那些不具备转化能力的企业,获取流量的代价就有些高了,前面获客赔了,二次转化可能也无法补偿回来。”远毅资本创始人杨瑞荣坦言。

写在最后

惠民保对于长远构建全民保障意识有着“星星之火”般的意义。

“认知水平决定购买意愿,经济条件决定支付能力。”Nicole Zheng如是说。

惠民保激发了下沉市场的潜在需求,国民开始广泛意识到不可预估风险的存在,用户购买意愿在绝对低价面前提升。

另外,保险产品的可信度是过去公众决策的阻碍之一,保险行业一度因合规问题声名狼藉,惠民保或将成重拾公众信任的一颗“稻草”。

相对欧美国家,中国保费密度和深度仍有不足,整体国民保险意识偏弱,“因病致贫”的悲剧不在少数。即使惠民保只能解决全方位保障需求的零星一角,但于培育全民保障意识来说,星星之火,或可燎原。