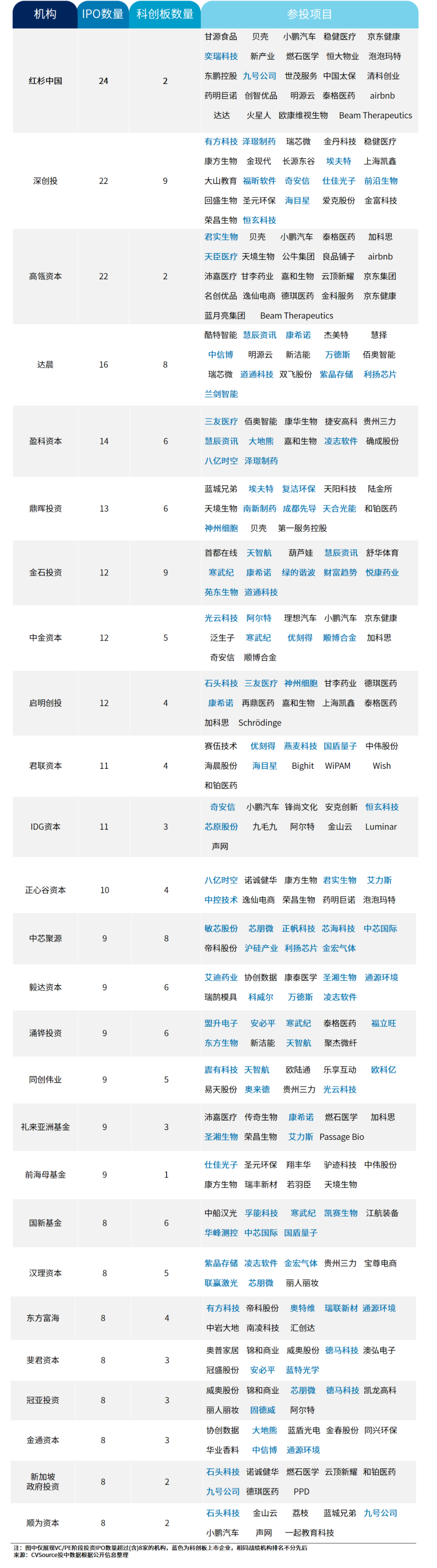

表1 2020年 VC/PE机构IPO战绩一览

核心发现

共 386 家具有VC/PE背景的中企实现上市,VC/PE机构IPO渗透率为68.32%。红杉中国参投24家IPO战绩夺魁

人工智能、IT及信息化、医疗健康热门领域VC/PE渗透率均超八成,机构参投活跃

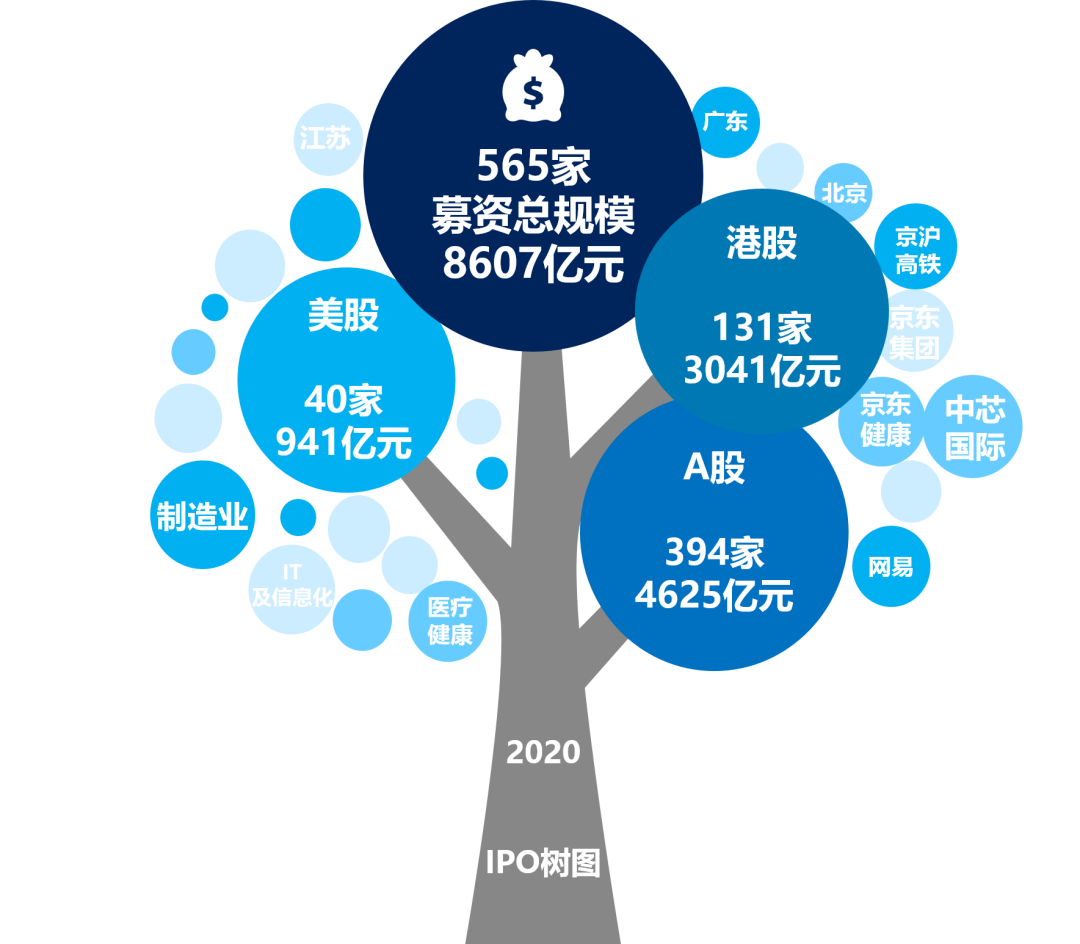

565家中企于全球市场IPO,近七成登陆A股市场,港交所IPO众星齐聚,明星股纷至沓来;独角兽赴美IPO不惧阻力,热情依旧

第一部分

中国企业IPO退出分析

2020年,共386家具有VC/PE背景的中企实现上市,VC/PE机构IPO渗透率为68.32%。其中,科创板VC/PE渗透率高达82.76%,深交所创业板VC/PE渗透率为72.90%。从账面退出回报来看,2020年账面退出回报共计8588亿元,其中,下半年表现强劲,占整体的73.44%;从账面回报倍数来看,整体表现有起有落。(图1)

图1 2020年1月-2020年12月VC/PE机构IPO退出账面回报

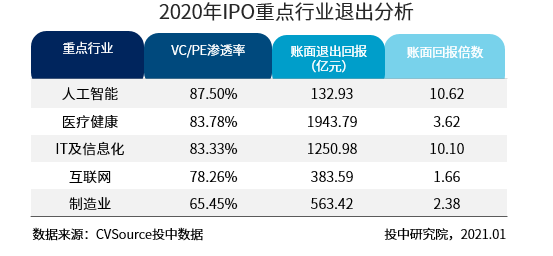

根据CVSource投中数据统计,人工智能、医疗健康、IT及信息化领域VC/PE渗透率均超八成;在疫情及国际形势的催化下,医疗健康和IT及信息化领域账面退出超千亿;人工智能和IT及信息化领域均超10倍回报。(表2)

表2 2020年IPO重点行业退出分析

第二部分

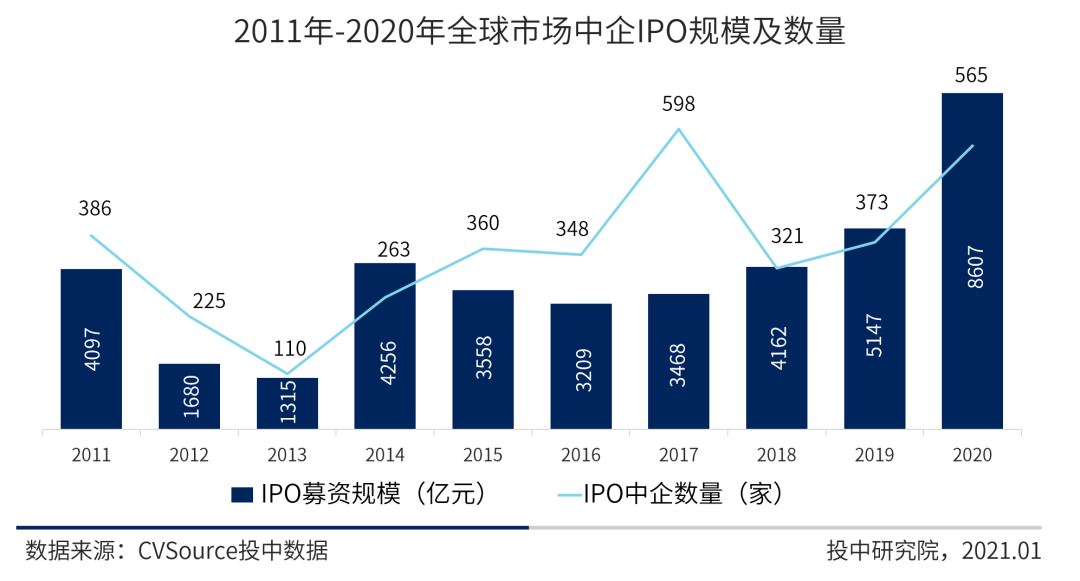

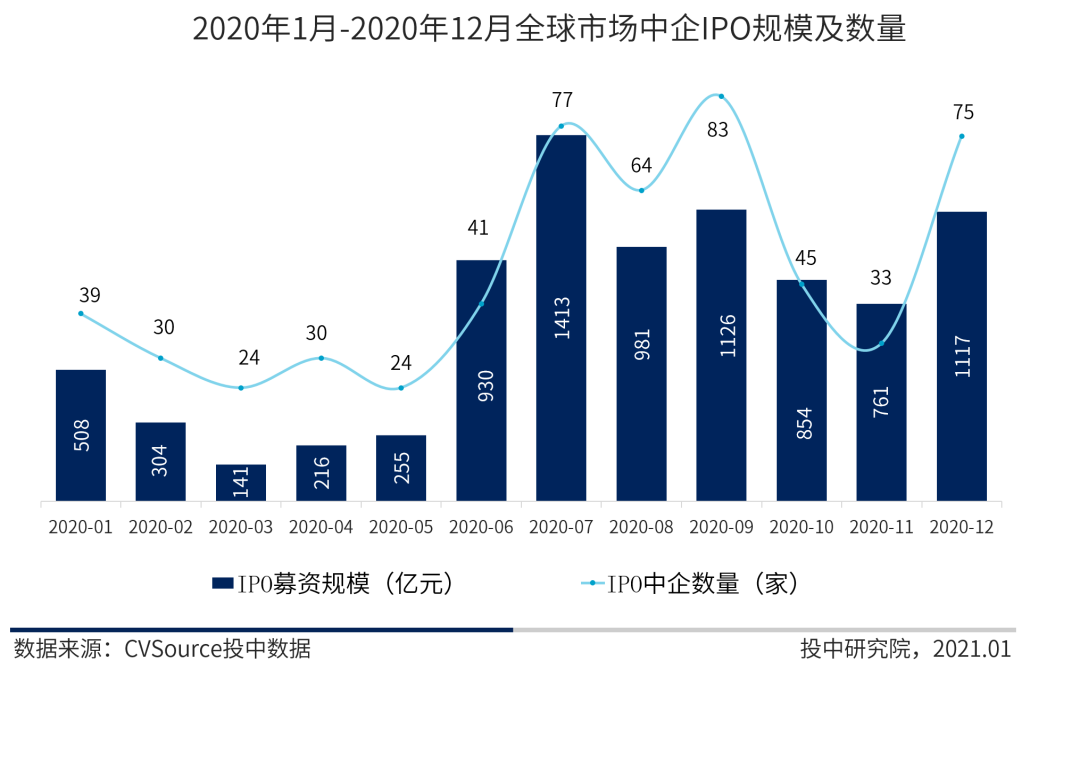

2020年,共计565家中国企业在A股、港股以及美股成功IPO, IPO数量同比增长51.47%,是继2017年IPO热潮后再一次爆发;募资总额共计8607亿元,IPO规模同比增长67.22% ,现近十年中企IPO规模新高。2020年上半年,受疫情影响,全球市场IPO呈波动下降的态势,6月开始回暖,在新股发行常态化的定调下,2020下半年始呈爆发之势。(见图3、图4)

图3 2011年-2020年全球市场中企IPO规模及数量

图4 2020年1-12月全球市场中企IPO规模及数量

▼A股市场IPO规模创近十年新高

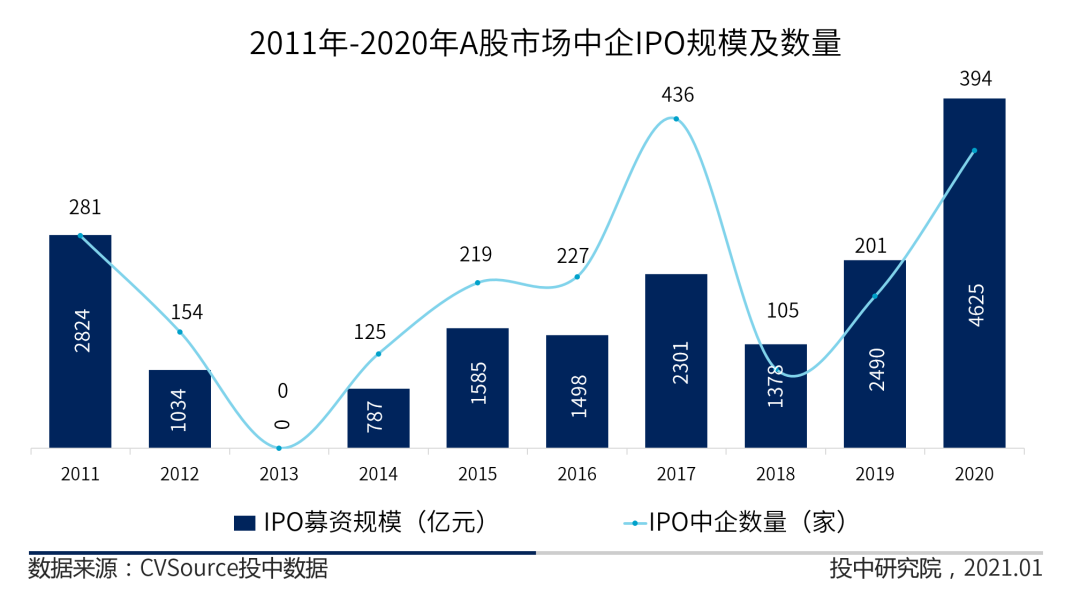

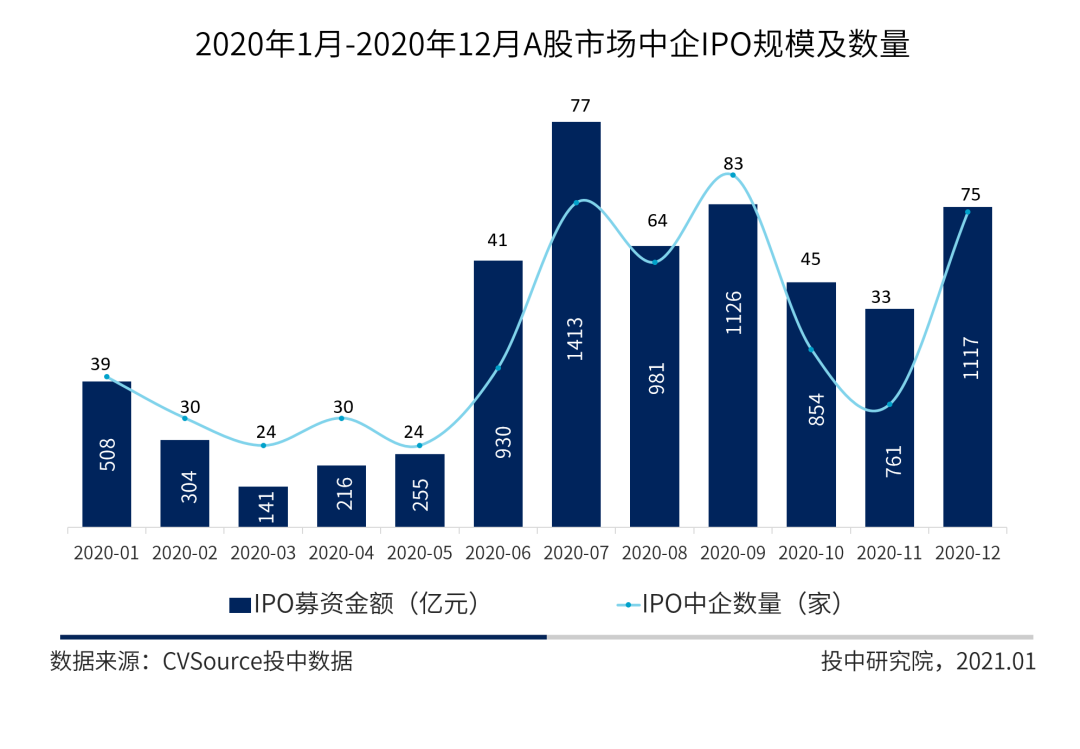

2020年,共计394家中国企业在沪深两市IPO,同比增长96.02%,这是继2017年IPO爆发后A股市场最活跃的一年;募资规模共计4625亿元,同比增长85.74%,创下自2011年以来A股IPO募资规模的十年新高。这主要得益于注册制的实施有力地推进了科创板和创业板的上市速度。(见图5、图6)

图5 2011年-2020年A股市场中企IPO规模及数量

图6 2020年1-12月A股市场IPO规模TOP10

2020年,A股市场IPO募资规模的前五位在规模上呈两极分化态势,中芯国际成为A股市场的募资王。在行业分布上,2020年IT及信息化类企业占据两席,且均来自科创板,较2019年银行股“井喷”状态,2020年银行股IPO颇显冷清;在地区分布上,2020年前五席均来自上海、北京。整体来看,2020年IPO募资TOP5合计募资规模较2019年上涨48% ,且首位的中芯国际远高于2019年的邮储银行。(见表3)

表3 2019年及2020年中企A股市场募资TOP5

▼港股市场IPO众星齐聚

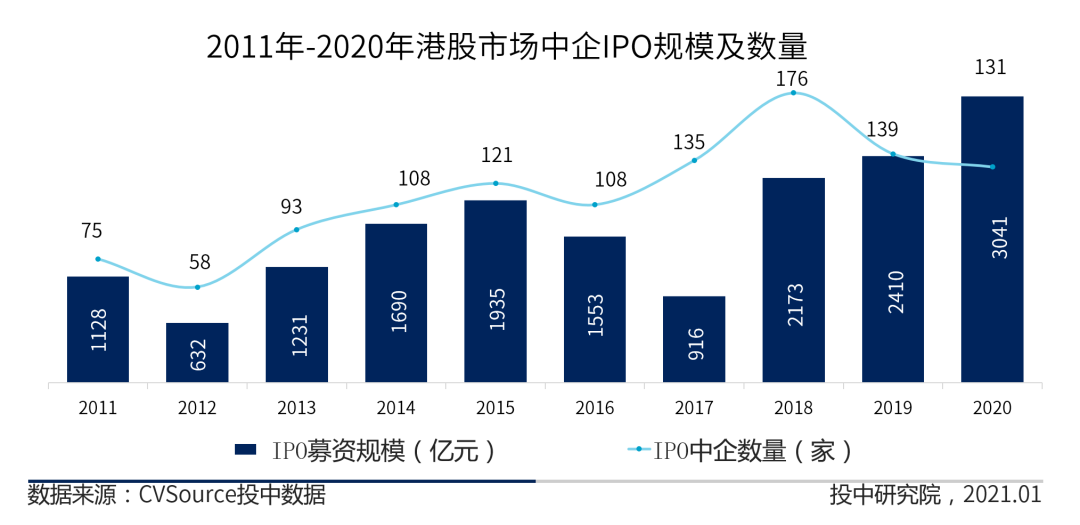

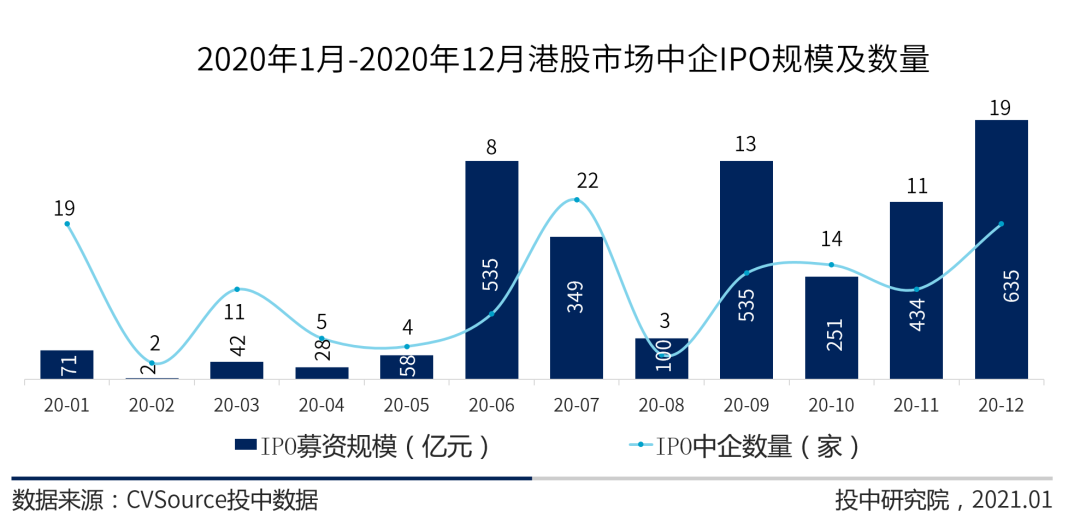

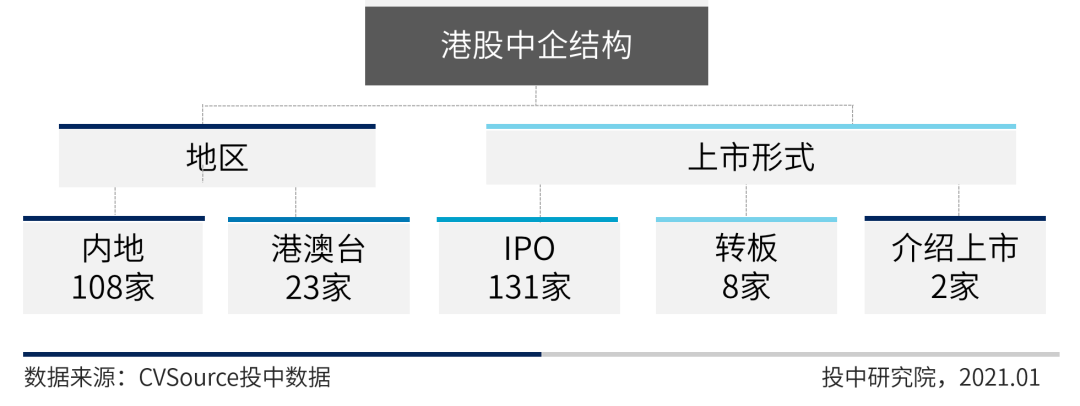

2020年,有131家中国企业在香港IPO,同比下降5.76%,其中,仅7家于创业板上市,其余均为主板上市;募资规模共计3041亿元,同比增长26.18%。整体来看,港股市场依旧延续前两年的火热势头,既有海外上市多年的巨头公司京东、网易等二次上市,也有京东健康、农夫山泉、泡泡玛特等明星股登陆港交所,热闹纷呈。(图7、图8、图9)

图 7 2011年-2020年港股市场中企IPO规模及数量

图8 2020年1-12月港股市场中企IPO规模及数量

图9 2020年港股中企结构图

2020年,港股市场IPO募资规模的前五位均在100亿元以上,与2019年的两极态势不同,2020年前五位募资额差距不大。在行业分布上,2020年与2019年差异不大,位于首位的京东集团和阿里巴巴均为互联网行业;地区分布上,相较于2019年北京地区未入围,2020年北京地区入围两宗。整体来看,2020年IPO募资TOP5合计募资规模较2019年下降28.74%,相较于2019年的两极态势,2020年明星股众星齐聚。(见表4)

表4 2019年及2020年中企港股市场募资TOP5

▼美股市场中企IPO逆风破浪

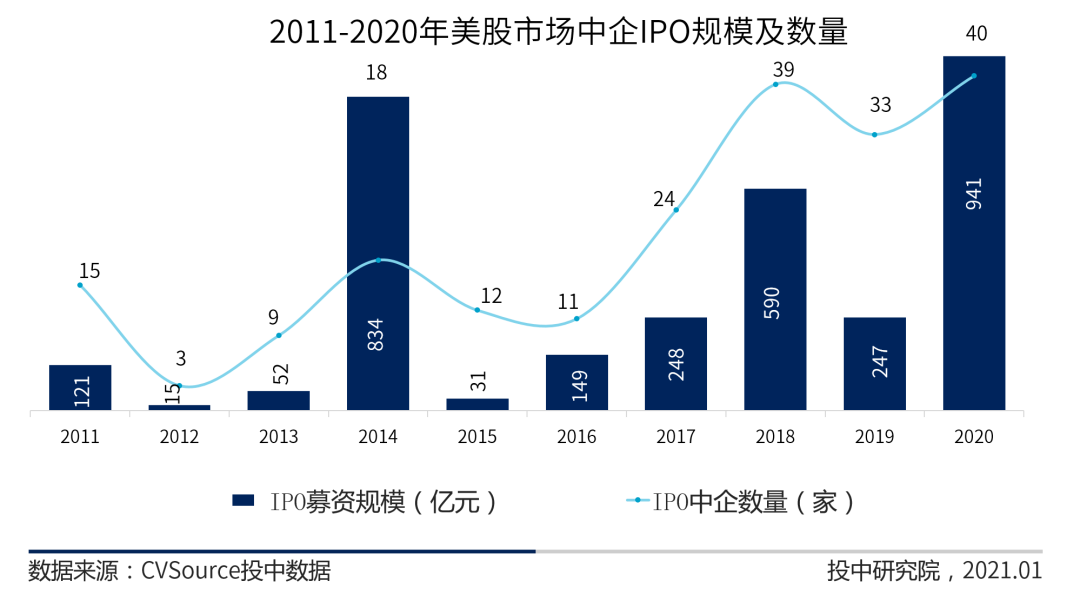

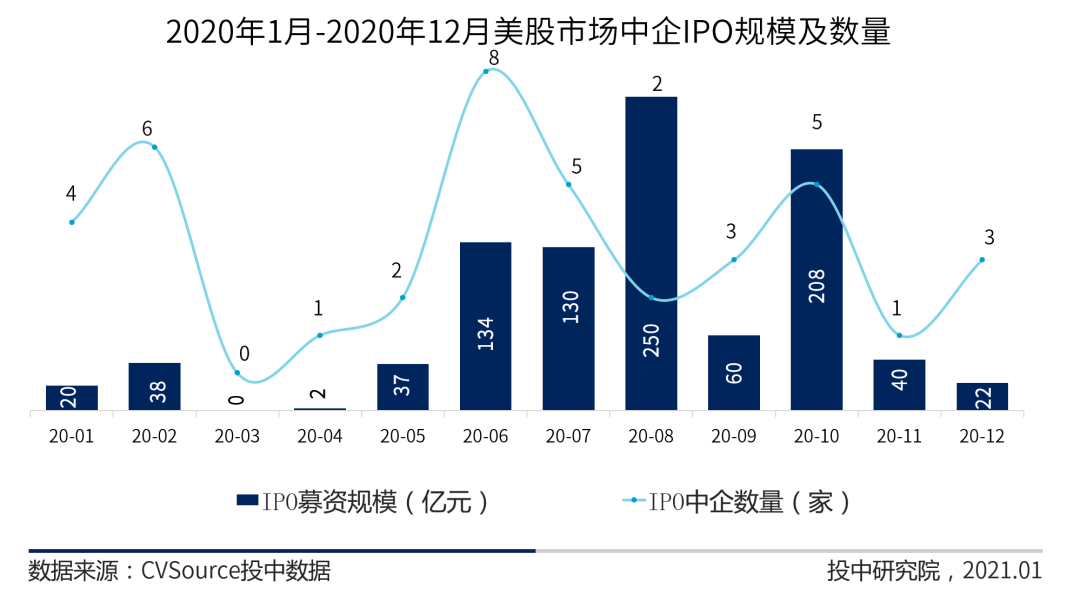

2020年,共40家中企在美国资本市场IPO,同比增长21.21%;募资金额共计941亿元,IPO规模同比增长2.81倍。整体来看,近十年来中企赴美上市IPO数量呈现波浪式上升趋势,而IPO规模继2014年再现新高点,尽管中企赴美上市的整体环境不佳,中概股依旧逆势创造出了新的繁荣。(图10、图11)

图10 2011年-2020年美股市场中企IPO规模及数量

图11 2020年1-12月美股市场中企IPO规模及数量

2020年,中企美股市场IPO募资规模的前五位仅1家低于100亿元,第五位秦淮数据已超2019年首位瑞幸咖啡。在行业分布上,2020年整体偏向新经济领域中概股,造车新势力表现突出;地区分布上,2020年TOP5多集中在北京地区,上海、广东也位列其中。整体来看,2020年IPO募资TOP5合计募资规模较2019年上升3.30倍。(见表5)

表5 2019年及2020年中企美股市场募资TOP5

第三部分

中国企业IPO行业、地域及交易板块分析

▼制造业股IPO数量规模双夺冠

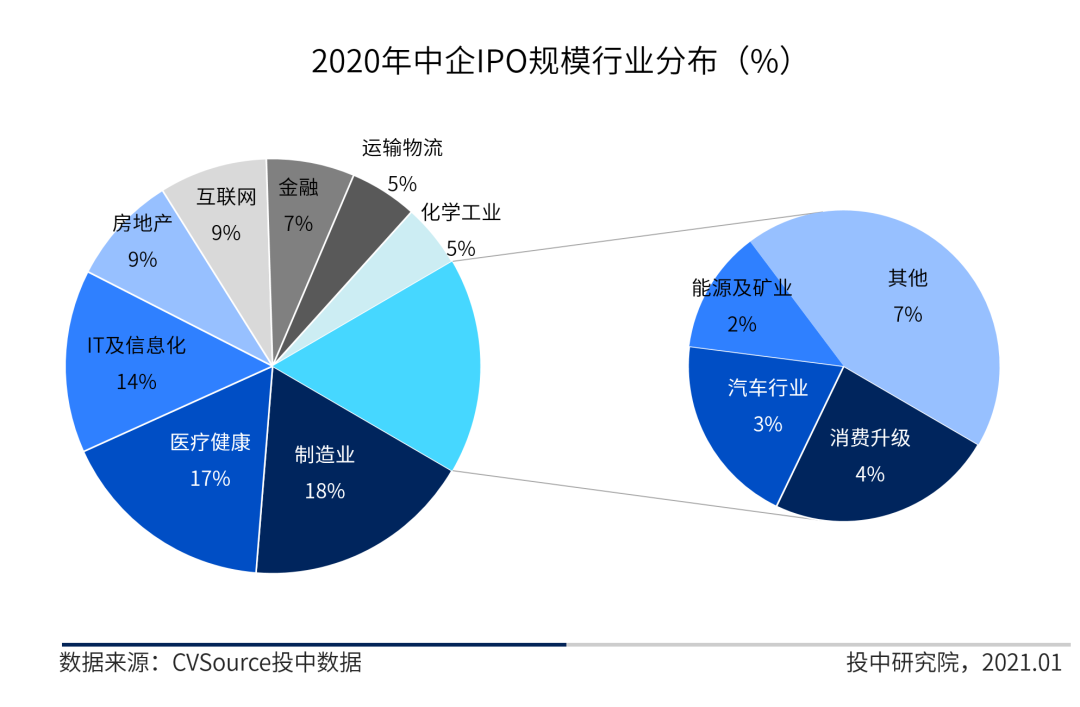

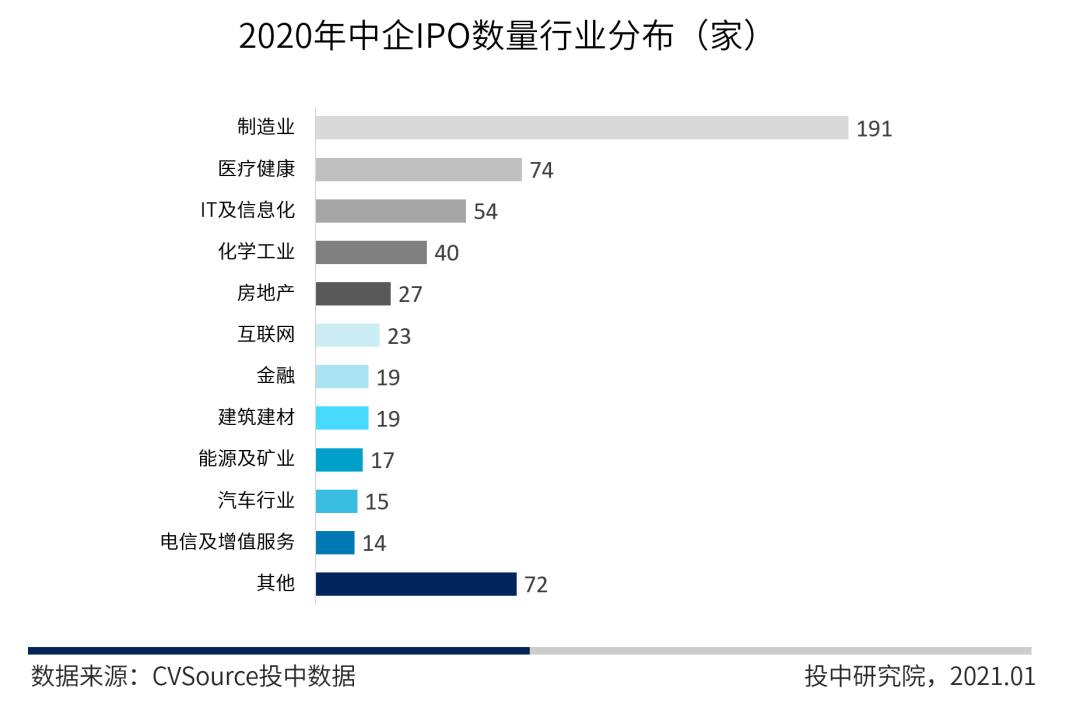

2020年, 制造业、医疗健康、IT及信息化类公司IPO募资位居前三,占据各行业募资总额的49%,其中,制造业类公司共有191家企业IPO,募资规模达1538.68亿元,成为IPO数量规模最多行业;医疗健康类公司共有74家企业IPO,募资规模达1460.71亿元,位居第二;IT及信息化类公司共有54家企业IPO ,募资规模达1228.46亿元,位居第三。(见图12、图13)

图12 2020年中企IPO规模行业分布(%)

图13 2020年中企IPO数量行业分布(家)

▼北京地区最吸金

2020年,从IPO数量来看,广东、北京、浙江位居前三位,广东地区以92家位居首位;从交易规模来看,北京地区以2151.44亿元位居榜首,上海地区紧随其后,广东地区位居第三;从单笔交易规模来看,上海地区表现突出。(见图14、表6)

图14 2020年中企IPO数量及募资规模地区分布

表6 2020年各地区IPO数量、募资规模及平均募资水平

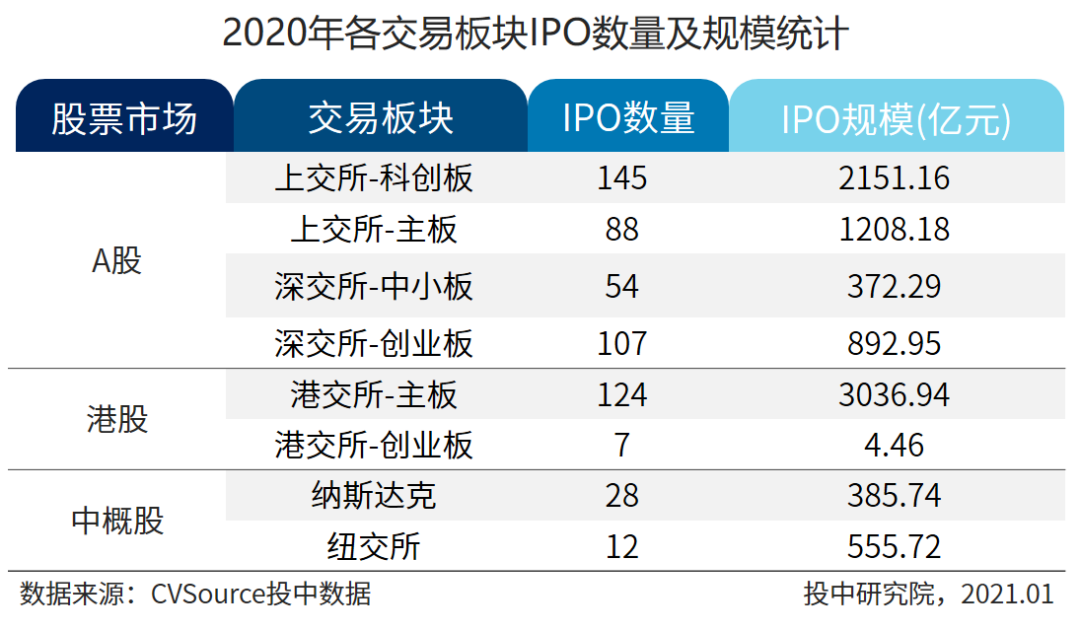

▼科创板IPO数量稳居首位

2020年,从IPO数量来看,上交所科创板共上市145家,位居第一,港交所主板和深交所创业板紧随其后,在注册制实施推动下,科创板和深创业板IPO数量均超上交所主板。从募集规模来看,在中概股回归热潮推动下,港交所主板位居榜首,募资规模达3036.94亿元;上交所科创板募资规模2151.16亿元,位居第二。(表7、图15)

表7 2020年各交易板块IPO数量及规模统计

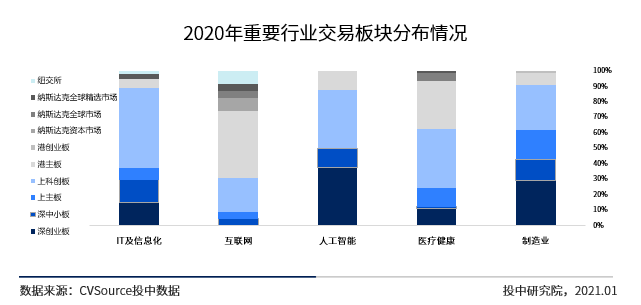

2020年,IT及信息化企业集中在上交所科创板上市;互联网企业多选择港交所上市,人工智能企业主要分布在科创板和深交创业板;医疗健康企业集中选择在港交所主板和科创板上市;制造业企业主要集中在沪深交易所上市。整体看来,在注册制平稳全面推进下,科创板具有较高的包容度。

图15 2020年重要行业交易板块分布情况

第四部分

中国企业十大热门IPO

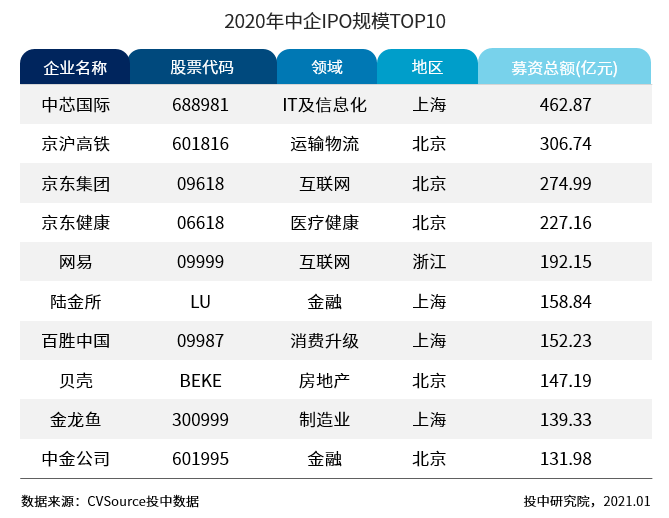

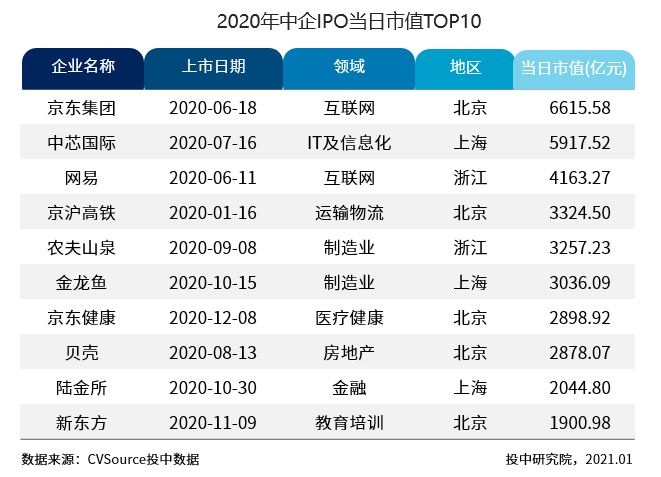

2020年,前十大IPO项目的募资规模均在130亿元以上,占整体募资25%。当日市值前十大IPO中,当日市值均超过1900亿元,其中港交所占据五席。

▼ 中企IPO募资规模及当日市值TOP10

2020年中企IPO规模TOP10(见表8、表9)

表8 2020年中企IPO规模TOP10

表9 2020年中企IPO当日市值TOP10

▼全球前十大IPO发行概况

1.中芯国际

中芯国际是一家集成电路芯片代工与技术服务提供商。2020年7月16日,中芯国际登陆上交所科创板,发行168,562.00万股,募资462.87亿元。中芯国际成为科创板首家“A+H”半导体公司。

2.京沪高铁

京沪高铁是铁路行业唯一引入社会现金投资者和中外合作经营的铁路公司,公司主营业务为高铁旅客运输服务。2020年1月16日,京沪高铁在上交所主板上市,发行628,563.00万股,募资306.74亿元。此次上市标志中国高铁第一股由此诞生。

3.京东

京东集团是中国领先的技术驱动型电商和零售基础设施服务商。2020年6月18日,京东集团在港交所主板二次上市,发行1.33亿股,募资300.58亿港元。

4.网易

网易是一家互联网综合内容服务商,业务涵盖电子邮件服务、电商品牌、在线音乐平台、在线教育平台、资讯传媒平台等。2020年6月11日,网易在港交所主板上市,发行1.71亿股,募资总额210.92亿港元。

5.京东健康

京东健康是一家在线医疗健康平台,也是医疗产业链数字化改造的领跑者。2020年12月8日,京东健康在港交所主板上市,发行3.82亿股,募资总额269.55亿港元。

6.陆金所

陆金所是全球领先的线上财富管理平台,立足于“信息平台”和“科技赋能”两大功能定位。2020年10月30日,陆金所在纽交所上市,发行17,500万ADS股,募资23.63亿美元。

7.百胜中国

百胜中国是中国最大的连锁餐饮公司,拥有肯德基、必胜客等知名餐饮品牌、近万家门店。2020年9月10日,百胜中国在港交所主板二次上市,发行4,191.07万股,募资172.67亿港元。

8.贝壳

贝壳是一家用于房屋交易和服务的领先集成在线和离线平台。于2020年8月13日正式在纽交所上市,发行10,600万ADS股,募资募资21.20亿美元。成为“中国居住服务平台第一股”。

9.金龙鱼

金龙鱼是国内最大的农产品和食品加工企业之一,主营业务是厨房食品、饲料原料及油脂科技产品的研发、生产与销售。2020年10月15日,金龙鱼再深交所创业板上市,发行5.42亿股,募资总额139.33亿元。

10.中金公司

中金公司是中国首家中外合资投资银行。2020年11月2日,中金公司在上交所主板上市,发行4.59亿股,发行价格为每股28.78元,募资总额131.98亿元。

第五部分

2020年IPO政策热点

2020年,上半年IPO政策热点主要围绕科创板及创业板改革并试点注册制展开。8月24日,深创业板正式迈入注册制时代。8月6日,美国财政部官网披露了《关于保护美国投资者防范中国公司重大风险的报告》。8月26日,美国证券交易委员会(SEC)批准了纽交所(NYSE)的一项提议,允许公司通过直接上市(DPO)筹集资金。11月27日,港交所全资附属公司联交所今日刊发有关香港主板上市盈利规定的咨询文件。11月27日,上海证券交易所、深圳证券交易所分别《转板上市办法》公开征求意见。12月31日,上交所发布《上海证券交易所科创板股票上市规则(2020年12月修订)》的通知。

相关政策盘点如下:

1月16日,中国证监会正式发布了《发行监管问答——关于申请首发企业执行新收入准则相关事项的问答》,新政策要求申请首发企业应当自2020年1月1日起执行新收入准则,所有在会IPO企业及拟IPO企业都受到影响。

2月14日,中国证监会发布了《关于修改<上市公司证券发行管理办法>的决定》《关于修改<创业板上市公司证券发行管理暂行办法>的决定》《关于修改<上市公司非公开发行股票实施细则>的决定》,自公布之日起施行。

3月20日,中国证监会制定了《科创属性评价指引(试行)》(简称《指引》),并于日前发布。《指引》进一步明确了科创属性的企业的内涵和外延,提出了科创属性具体的评价指标体系。

4月27日,中央全面深化改革委员会第十三次会议审议通过《创业板改革并试点注册制总体实施方案》,标志着创业板注册制改革正式启动。

4月30日,中国证监会公布《关于创新试点红筹企业在境内上市相关安排的公告》,自公布之日起施行。

7月10日,《关于修改<首次公开发行股票并上市管理办法>的决定》予以公布,自公布之日起施行。主要是对招股说明书引用的财务报表有效期条款进行修改,将特殊情况下发行人可申请适当延长财务报表有效期但至多不超过1个月,修改为至多不超过3个月。

8月6日,美国财政部官网披露了《关于保护美国投资者防范中国公司重大风险的报告》(以下简称“《报告》”)建议美国证监会(SEC)要求已在美上市的中概股公司,需在2022年1月1日前满足美国公众公司会计监督委员会(PCAOB)的相关要求,否则将被迫退市。

8月24日,深交所创业板首批18家注册制IPO,创业板正式迈入注册制时代。

8月26日,美国证券交易委员会(SEC)批准了纽交所(NYSE)的一项提议,允许公司通过直接上市(DPO)筹集资金。

11月27日,港交所全资附属公司联交所今日刊发有关香港主板上市盈利规定的咨询文件,建议调高盈利规定,并提出过渡安排;咨询为期两个月,各方可于2021年2月1日或之前提交意见。

11月27日,上海证券交易所、深圳证券交易所分别就《全国中小企业股份转让系统挂牌公司向上海证券交易所科创板转板上市办法》(试行)《深圳证券交易所关于全国中小企业股份转让系统挂牌公司向创业板转板上市办法》(试行)公开征求意见,明确了精选层挂牌公司向科创板或创业板转板上市条件、股份限售要求、上市审核安排及上市保荐履职等重要内容。

12月31日,为进一步完善退市标准,优化退市程序,保护投资者权益,上海证券交易所对《上海证券交易所科创板股票上市规则(2019年4月修订)》(上证发〔2019〕53号)退市相关内容进行了修订。修订后的《上海证券交易所科创板股票上市规则(2020年12月修订)》已经上海证券交易所理事会审议通过并报经中国证监会批准,现予以发布,自发布之日起施行。