图片来自unsplash

编者按:本文来自格隆汇app,作者日月城城主,数据支持勾股大数据(www.gogudata.com),创业邦经授权转载。

上周,A股各大指数纷纷放量上涨,再次创下3636.24点的新高,只有周五指数迎来调整,并没有影响某些龙头个股抱团的筹码松动。

那么反噬何来呢?

首先,反噬并不是意味着崩盘,只是市场震荡的汇总词,相较于以前,买入一家公司,如果是顶部或者不被市场资金重视,基本上套6%以上的跌幅没跑的,这是非常普遍的现象,在2021年春季躁动的过程中,A股在1月第二周时候迎来一波抱团调整。

比如:隆基股份跌6.65%(1/14),宁德时代两天累跌超8%(1/14、1/15),万得白酒指数至今累跌超10%,万得军工指数至今累跌超15%。

进入2021年,市场的三条主线:白酒、军工和新能源,在1月10日,很多龙头股被重锤。直到现在,依旧整体性再跑的唯有新能源这一条线,白酒依然在调整,军工也只有小部分个股在强势。

这就是所谓的第一次反噬。

如果非要去找原因,无非还是那几个点:抱团的行业涨太多需要消化盈利盘,同时“省港骑兵”大幅度南下拉高恒生指数出现技术性调整带的情绪扰动。

单单从盘面上看来,指数没有重挫,在一定的区间上震荡,但是股民却惨了,有这样一个数据显示,截至到上周,今年散户人均亏损10万。

这10万里面,有一部分是没有躺对行业,在抱团造成的持续性抽血个股下跌造成,另一部分,则是在上周抱团行业调整造成的。毕竟,一旦调整,基本上7%以上的回调,震荡比以往更加厉害。于投资者而言,很多时候3000点赚的钱,在3500点亏光也不是一次两次了。

所以,今天这篇文章来看下当前机构分化的动向在哪?也应该去警惕抱团个股高位下是否存在第二次反噬,要知道,新能源当前积累的情绪可是一天比一天热。

比如,宁德时代208倍、比亚迪410倍、赣锋锂业522倍、亿纬锂能137倍,虽然隆基股份、通威股份两个光伏双龙的PE还在80附近,不过一旦某只龙头股情绪释放,其他公司很容易的就被带动,10%左右的调整都不奇怪。

资金去哪了?

在来说这个问题之前,我们要看量能:当前市场量能还是处于非常健康的状态。在上周出现一定缩量的情况下,这周再次回到万亿的成交额,说明市场还是有钱的。

同时年初以来的增量资金非常的明显,就是新募集的基金,成立新基金规模超千亿,在加上未来养老金的加速进场,所以机构这块进来的新钱较2020年整体来说不逞多让。

当年初以来的三条主线抱团有一定的松散,流出来的钱去哪了?

(1)南下

截至到1月22日,南下资金累计流入超2200亿元,在近半个时间连续多天创下单日净流入记录。

于港股而言,一方面港股是价值洼地,因为全球活跃的几大市场就剩港股在坑里蹲着,再叠加大批优质的公司在港上市,投资价值的优势进一步突出。另一方面港股定价权之争,机构新募集过来的钱又有通道,自然不会放过为国抄底的机会。

值得注意的是,资金大量的南下抄底港股,其实并不会给A股带来资金面的影响,相反,带来的市场情绪影响更大,尤其是对大蓝筹的影响。

比如美的集团:

中国平安:

格力电器:

(2)强基本面支撑的中小盘

在1月份上旬,根据东财Choice数据显示,截至1月15日,A股户均亏损超过10万元的公司有120家,这些公司合计股东户数为219万户。这些数据的背后,是在机构抱团的趋势下,造成个股大规模抽血效应,市场资金过度集中。

那么,在主线抱团出现一定放松之后,整个市场在保持热度成交量情况下,机构分化的方向,回流做多前期被极度抽血跌下来又有强支撑面的中小盘个股。这些有独特赛道或者优质业绩基本面的公司,很明显在在1月份下半旬开始放量:

盐津铺子:

特变电工:

美年健康:

是时候警惕第二波反噬

来复盘下这次抱团的时间,从阶段性底部的释放行情是在2020年7月份,以化工、新能源、军工、整车、白酒、顺周期这些构成,时间长达半年多。这段时间完完全全是在去年机构资金以及新募集资金推动,背后是机构拿到了这些行业的定价权。

除了上面这些行业的定价权被拿走外,被拿走还有前期的抱团行业科技,医药。

抛开外围的风险,当前市场的轮动,更多的只是抱团行业的快速风偏转换,当市场的抱团行业筹码出现一定松动的情况下,会出现前期抱团的比如科技,医药产生异动拉升的情况。以前这个情况是抱团松,大蓝筹补涨。

这个原因,在于这些前期抱团行业,机构掌握了大量的浮盈,变成了防守仓位,当进攻性的仓位有人抢跑之时,机构的资金很容易的自动对冲到原来的区域形成防守。

这也就是目前这段时间,出现唯独新能源高歌,军工白酒依旧调整,科技和医药的某些龙头也在慢慢的动的盘面。值得注意的是,防守来的快,去的也快。

因为机构也是担心,自己卖出去了还能不能再买回来,所以,龙头的高溢价的背后造成当前机构资金谨小慎微,一有风吹草动就先趴下的原因,所以这也是为什么大家都在说“芯片股,就是一个渣男!”

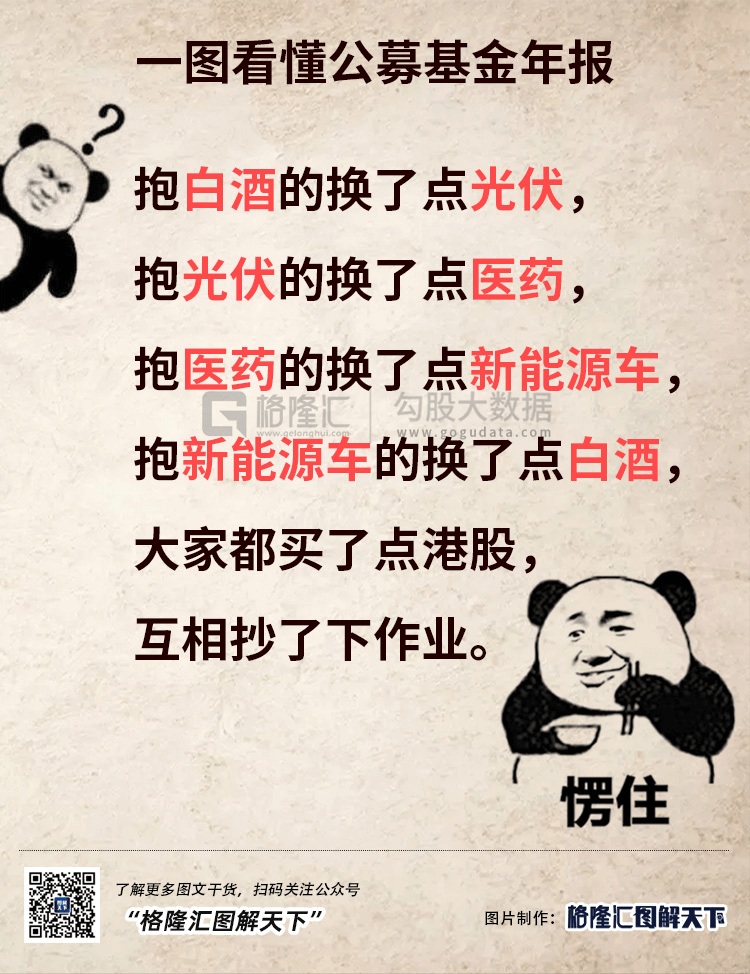

这一周刷屏的公募四季度持仓,基本上没有什么太大的变化,简单一图看懂:

大概的一个方向,就是一些头部涨幅巨大的个股出现少许的减持,比如比亚迪、隆基股份,宁德时代等等,共同点就是南下抄底港股以及基金经理基本上一致性的降低2021年的收益。

比如去年的公募冠军赵诣:“2019年新能源车估值下降,市场关注度降低,因此去年更容易赚到企业业绩增长的钱。然而,2021年投资新能源车就会比较难,一方面,这些板块的龙头企业估值提升,已经透支了一些未来的成长性;另一方面,当前获利者较多,今年一有风吹草动,获利盘就可能撤出。”

易方达冯波认为:“短期和长期会有一些差异,明年可能是相对比较复杂的一年,一方面是经济情况表现很好,另一方面是估值提升在上升。对于明年,我们应该降低投资预期,回到正常的预期状态。”

那么,如何警惕反噬的时间呢?

(1)机构的风偏。目前机构资金明显的两个趋势:南下抢钱,建仓前期超跌的具有强基本面的中小盘。透露出来的信号就是机构的偏防守的态度,不再过度集中的在几个方向做多。因为前期的过度性集中已经造成配置型资金的减仓或者调仓带来的震荡,给交易型资金的结果是获利出局。

根据数据显示,截至到上周末,整个市场新发行的基金累计大概在3000多亿的增量资金,而目前这些机构基金已经吃了两年的超额收益,而上述这些基金很大一部分是属于开放式基金,那么一旦市场前期产生震荡导致大规模的赎回,会产生的踩踏或者进一步下跌。

所以,对于这个时间点,要警惕便是外围风险的传导,比如拜登上台之后,美联储后续的动作是否会缩紧流动性。

(2)空军在加速进场。从下图来看,截至到1月21日,市场整体的做多力量在衰减,做空的单子已经明显的开始提升,IF2102的卖单量1640超过买单1056。

小结

当前的市场,无论从哪一个角度来说,机构抱团已经是达到的情绪化的高潮,最明显的便是新能源,在稍微回踩后继续猛冲。如果在下周或者未来半个月再次出现集体性的反噬回调,上下波动个15个点,我觉得正常。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。