编者按:本文系创业邦原创作品,未经授权禁止转载。

作者丨解夏

编辑丨及轶嵘

头图来源丨图虫

2月5日,快手科技正式在港交所上市,股票代码为1024,开盘价为338港元/股,较115港元/股的发行价高出193%,成为“短视频第一股”。

截至发稿,快手322港元/股,涨幅为180%,总市值1.1万亿元人民币,成交额突破220亿。

快手IPO认购堪称火爆,本次IPO超额认购1203.16倍,冻结散户资金约1.277万亿港元。

股价折射出快手在资本市场的稀缺性。

快手招股书中披露,快手是全球最大的直播平台、第二大直播电商平台,也是中国第二大短视频平台,头部视频平台中内容社区活跃度第一。

IPO前,快手历经9轮融资,融资额近60亿美元,投资方阵容堪称豪华,腾讯、百度、马云旗下的云锋基金均在股东名单中,五源资本、红杉资本、淡马锡、DCM中国、DST、顺为资本等参与投资。

IPO时,快手又引入了Capital Group、淡马锡、新加坡政府投资公司、加拿大退休金计划投资局、摩根士丹利等十家知名基石投资者,占据此次募资额97.5%的国际配售部分,甚至提前一天录得足额认购。

散户申购火爆,明星机构争抢份额,快手凭什么吸引他们?背后又有哪些隐忧?

快手三大亮点

目前,快手商业化仍在高速发展阶段,未来变现空间可观。

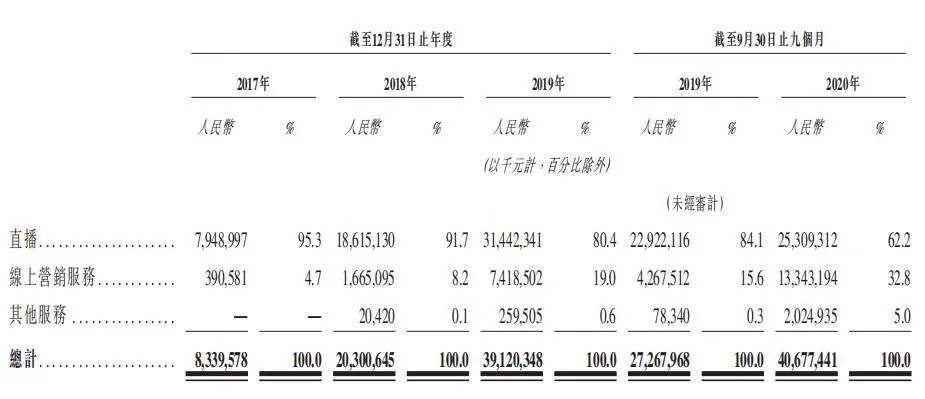

快手收入主要由三大业务构成,直播、线上营销服务和其他,其他业务包括电商业务、网络游戏及其他增值服务。

截至2020年前11个月,快手实现营收525亿,实现毛利209亿,毛利率为39.9%,经营亏损为94亿元。

直播业务是快手收入最重要的版块,2017年、2018年、2019年及2020年9月30日,快手直播收入分别为79亿元、186亿元、314亿元、253亿元,占总收入比重分别为95.3%、91.7%、80.4%、62.2%。

快手各项收入占比,图源:快手招股书

但直播业务已经发展至成熟阶段,增速放缓,2020年前三季度同比增速仅有10%。

线上营销服务的高速增长,有望成为快手业绩增长的主力军。这是快手第一大亮点。

线上营销服务主要包括广告和快手粉条,2017年至2020年前三个季度,线上营销服务收入分别为3.9亿、17亿、74亿以及133亿,2018至2020年前三季度,线上营销服务收入同比增长分别为336%、335%和213%。

随着日活用户的增长,快手每位日活跃用户平均线上营销服务收入由2019年的36.5元,增加到2020年11月30日的71.4元。

2020年前三季度,线上营销服务收入已占快手总收入的32.8%,成为快手的第二增长曲线。

快手第二大亮点是电商业务高速增长。

2020年前11个月,快手电商交易总额达到3326.82亿,是2019年全年GMV的5.5倍。这项数据在2020年6月30日是1096亿元,2020年9月30日为2041亿。

这说明,自2020年以来,快手电商GMV实现第一个1000亿用了6个月时间,第二个1000亿用了3个月,第三个1000亿只用了两个月,其势迅猛。

快手电商GMV呈指数级增长,但电商业务收入没有收获相同量级的增长,这与快手发展战略相关。东方证券认为,目前快手对直播电商的变现能力不做要求,首要目标是做好生态,创造 GMV,平台收取的技术服务费大部分会以奖励的形式返还给商户和带货达人。

据快手大数据研究院发布的《2020快手内容生态半年报》,从快手用户城市分布上看,一线用户占比15%,二线用户占比30%,三线用户占比24%,四线及以下用户占比为31%。

一二线城市用户在快手平台占比达45%,同时,2020上半年快手新入驻商家数最多的类别分别为服饰、本地服务、家居、汽车、美妆;新入驻商家中开直播比例最高的类别是汽车、手机数码、家居、美妆和教育。

这意味着,快手电商在向中高端发力。

根据阿里巴巴2020财年三季报显示,截至2020年12月31日的12个月内,淘宝直播GMV超过人民币4000亿元。

快手电商与淘宝直播GMV已相当接近。

快手的竞争对手抖音也在加速推动自身的电商业务。今年6月,字节跳动宣布成立抖音电商部门。

据《晚点 LatePost》消息,抖音电商2020年全年 GMV超过5000亿元,比 2019 年翻了三倍多。不过,抖音5000多亿交易总额中,只有1000多亿元是达人们通过抖音自有电商平台抖音小店卖出,另外3000多亿元的交易是从直播间和短视频跳转到京东、淘宝等电商平台完成交易。这意味着,抖音目前更多是一个电商广告投放渠道,而非一个电商平台。

外界看来,抖音与快手平台属性不同,造就两者收入结构不同,抖音强于广告,快手强于电商。目前来看,抖音电商在快速增长,快手的广告业务也有崛起势头,而快手电商业务的增长,有望为快手广告业务带来更多品牌广告主的青睐,形成业务上的正循环。

中信证券报告指出,预计快手将会在商业化上加速推进,一方面进一步释放用户价值;另一方面,有利于带动其上下游相关的电商、游戏产业,降低其流量成本。

快手第三大亮点在于用户使用时长。

快手应用的平均日活跃用户日均使用时长保持增长,由2019年的74.6分钟增加至2020年11月30日的86.7分钟。用户时长的有效增长,有助于推动用户留存率的提升。

据艾瑞咨询数据显示,到2025年,短视频和直播的用户日均使用时长,还有较大的增长空间。

中国移动互联网核心应用日均使用时长

图源:快手招股书

预计到2025年,短视频平台每位日活用户在平台日均使用时长将达到110.2分钟。

这也从侧面反映出快手应用的内容、推荐、分发等改进成果显著,快手产品迭代,有效使用户进一步沉浸。

快手商业化进程2016年才开始启动,目前初具规模,在庞大的用户基数上,快手的用户增长可能有限,但变现空间依然很大,直播业务收入稳步提升,电商业务规模急速扩大,规模效应在不久将会看到,广告业务已成为新的收入增长来源,进入资本市场的快手,正处于变现的快速通道上,高用户粘性,加以商业模式的多元化探索,将带来更大的想象空间。

高营销支出拉动用户增长能否持续?

2019年,快手曾一度增长放缓,因而开始思变。

这种变化体现在多个方面:2019年6月,快手发动“K3战役”,宣布冲刺3亿日活目标,不再做“慢公司”,拉新重点为一二线城市用户和南方用户;开始对一些MCN机构赋能,给予流量支持;8月,上线快手极速版,到11月,快手极速版DAU已达2500万;成为2020年央视春晚独家互动合作伙伴,撒出10亿现金红包。

2020年前三季度,快手加大营销投入,销售及营销开支迅猛增长,销售及营销开支高达198亿元,同比增长255%,占营业收入比重为48.8%,这意味着,快手将近一半收入用于销售和营销。

快手招股书显示,2020年前11个月,快手的总收入为525亿元,同期经营亏损94亿元。据快手估计,截至2020年底,其年度合并经营亏损不多于104亿元,股权持有人应占合并亏损估计不多于1167亿元。

这说明,快手2020年营收虽然高速增长,但利润反而由盈转亏。

营销投入的加码,重新换来短期快速增长。2020年2月,快手宣布日活用户破3亿。

2018年、2019年快手平均日活用户同比增速分别为75.5%和50%,平均月活用户同比增速分别为76.5%和37.2%,2020年前三个季度,这两个数据分别为58.8%和54.9%。

但是,从2020年几个季度的用户数据来看,用户环比增长数据并不乐观。

快手招股书显示,截至2020年6月30日、9月30日和11月30日,平均日活跃用户分别为2.577亿、2.624亿和2.638亿,增幅不大。

快手应用平均日活跃用户情况

图源:创业邦 数据来源:快手招股书

从日活峰值数据来看,截至2020年9月30日,快手主站+小程序+极速版日活用户为3.05亿,而2月时曾达到3亿日活,日活峰值数据增长不大。

国海证券传媒分析师朱珠则对创业邦表示,快手已经获取巨大用户,后续需要看ARPU(每用户平均收入)。

竞争对手强悍

快手面临两大强劲对手:抖音和微信视频号。

根据快手招股书中使用的艾瑞咨询报告显示,截至2020年9月30日,公司E应用平均日活用户为4.26亿,较快手高出1.6亿。两者在日活用户上已差出一个量级。

短视频及直播平台主要运营参数,图源:快手招股书

艾瑞称,公司E是一组迎合多元化社交及娱乐用户案例的私营短视频及直播应用程序。

公司E极有可能就是字节跳动旗下产品抖音。

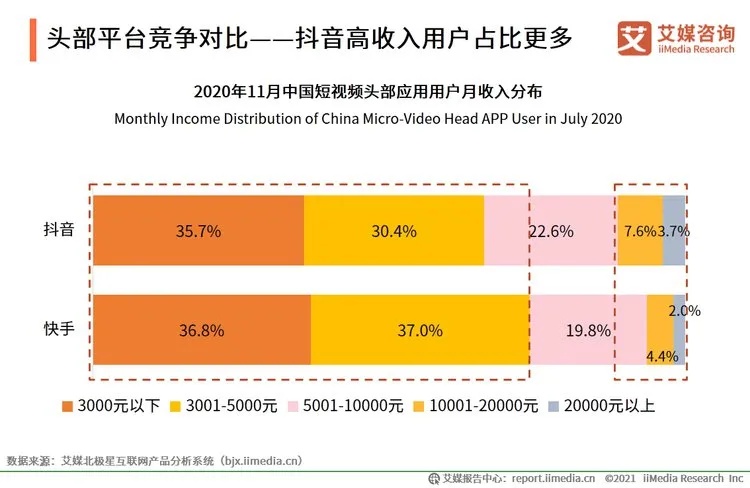

此外,抖音用户收入高于快手。根据艾媒咨询数据显示,抖音和快手高低收入人群用户占比有一定差异,2020年11月,抖音月收入在10000元以上的用户占比11.3%,而快手仅为6.4%。

抖音、快手用户收入占比

图源:艾媒咨询

艾媒咨询分析师认为,目前头部短视频平台以中低收入用户群体为主,但抖音对于高收入用户的覆盖正在提高,用户消费潜力相对更大。

腾讯旗下微信视频号于2020年1月上线,用户规模扩张极快,目前也成为抖音、快手的最大竞争对手。

虽然在“微信之夜”上,张小龙并未披露视频号相关数据,但视频号成为他演讲内容中最为重要的部分,占据了他演讲时长的1/2。

张小龙在2020年6月在朋友圈披露,微信视频号日活用户达2亿。根据视灯《2020年视频号发展白皮书》显示,视频号2020年平均日活跃用户已达2.8亿。据方正证券9月数据显示,视频号的DAU峰值曾到过3.5亿。

值得注意的是,抖音和视频号手中都还有重磅牌没有亮出。

一位接近微信的人士告诉创业邦,微信已为视频号开通重要入口,或将于不久后在新版本中上线。腾讯是快手最大机构股东,这一动作或许是为了避开快手上市这一时间节点。

目前,抖音已经大幅领先,而视频号依托微信,后劲十足,对于快手而言,这是非常危险的信号,两者的快速崛起,都将冲击快手的用户基本盘。

作为短视频及直播领域的头部平台,拥有强悍竞争对手,既是危机,也是机遇,快手依然拥有巨大的货币化潜力,并通过竞争进一步打开市场,带动上下游相关电商、游戏产业,降低流量成本,从而释放用户价值,加速推动商业化进程。

免责声明:在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。