图源:摄图网

编者按:本文来自微信公众号中欧商业评论(ID: ceibs-cbr),作者何涧石,创业邦经授权转载。

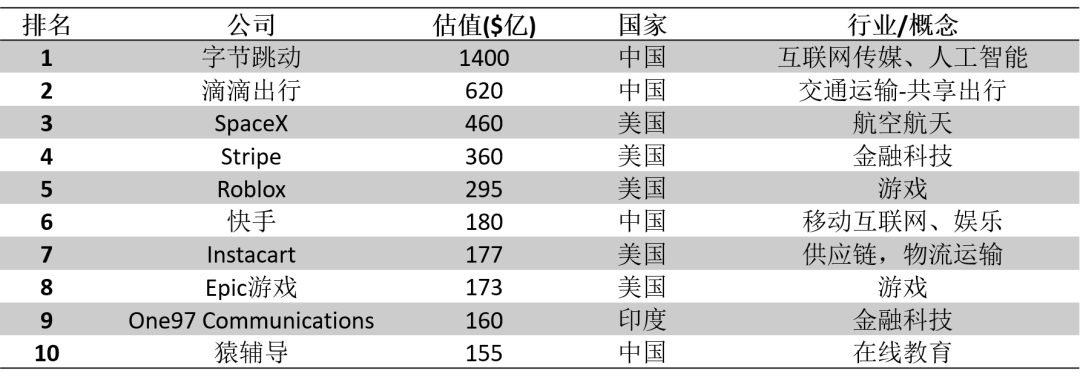

在独角兽企业的地域分布上,全球超过七成的独角兽公司在中美两国(图 2)。美国拥有251家独角兽企业,占据了全球独角兽企业的近半数。中国大陆有122家独角兽,位列第二,其他拥有10家以上独角兽的国家包括印度(26家)、英国(25家)、德国(13家)和韩国(11家)。而若以独角兽估值为标准,美国和中国仍位列全球前两位,且由于中国平均每只独角兽的估值更高,在独角兽总估值上与美国的差距要小于在数量上的差距。

图 2 中美两国聚集了全球过半独角兽企业

来源:CB Insights

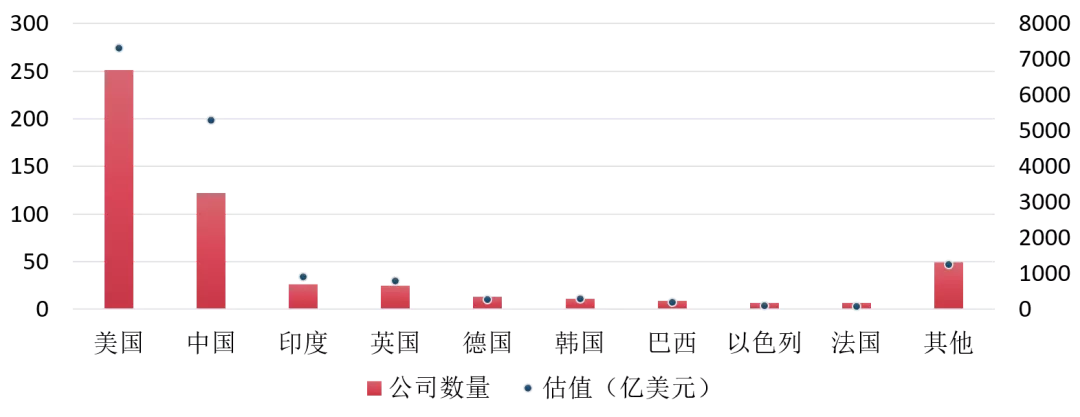

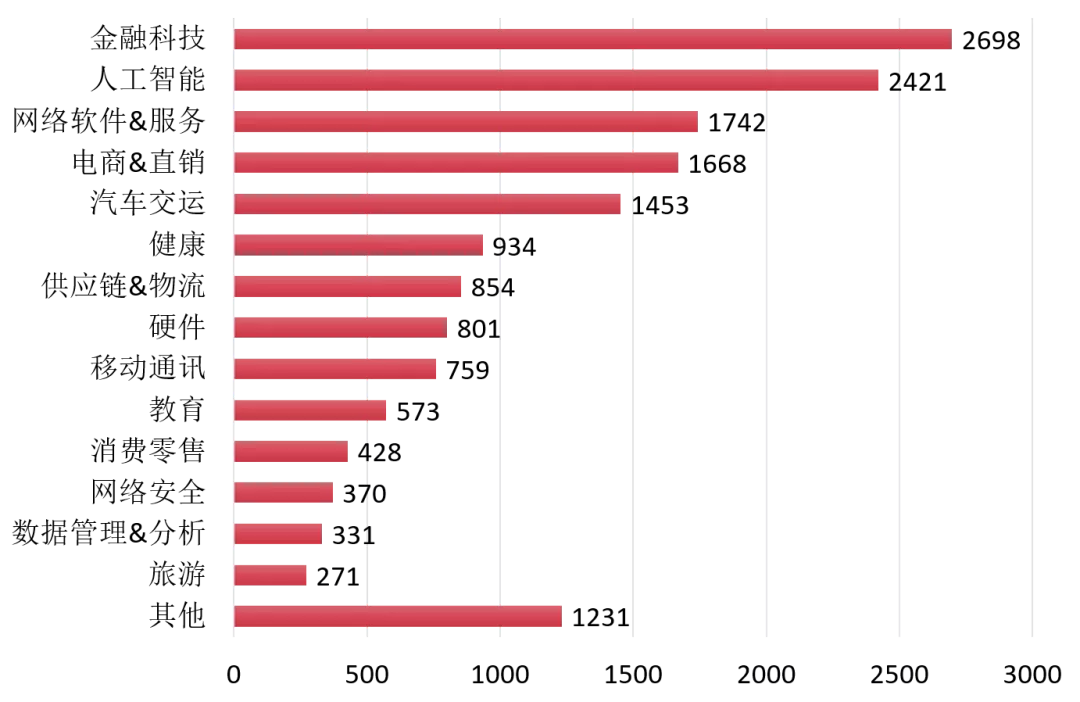

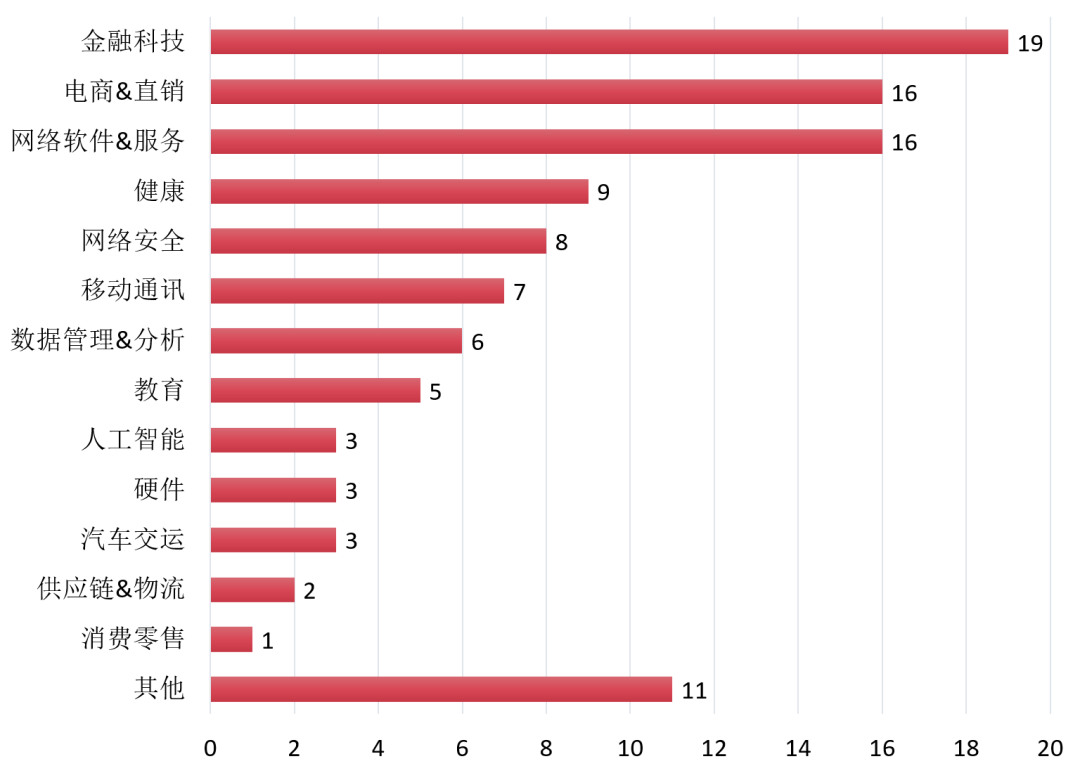

独角兽企业的行业分布上,独角兽分布在15个细分行业中。金融科技为最热门的领域,涌现了75家独角兽,互联网软件服务有70家公司上榜,电商直销有65家公司上榜(图 3)。

图 3 全球独角兽企业行业分布(个)

来源:CB Insights

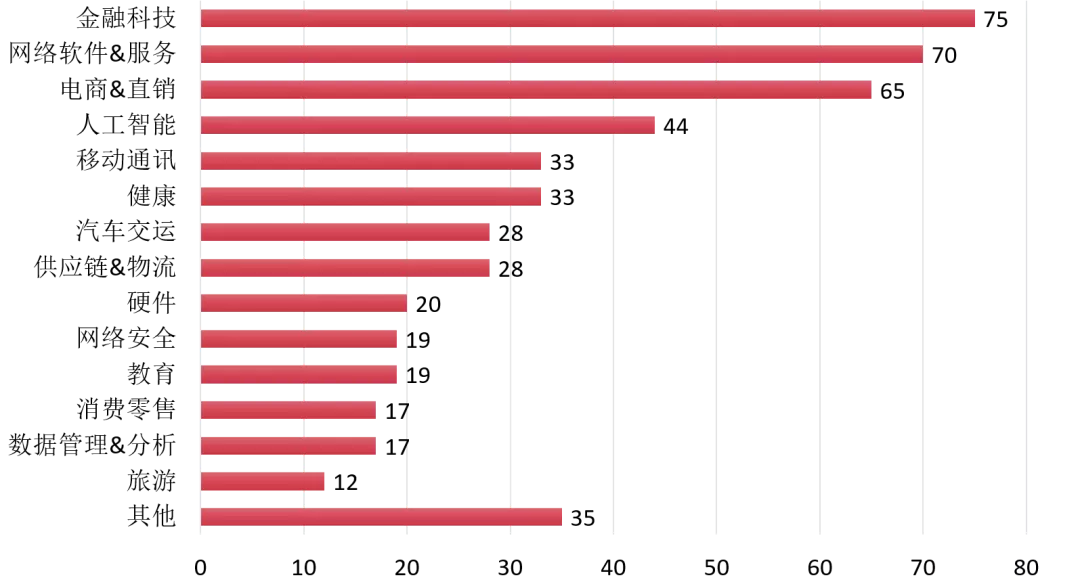

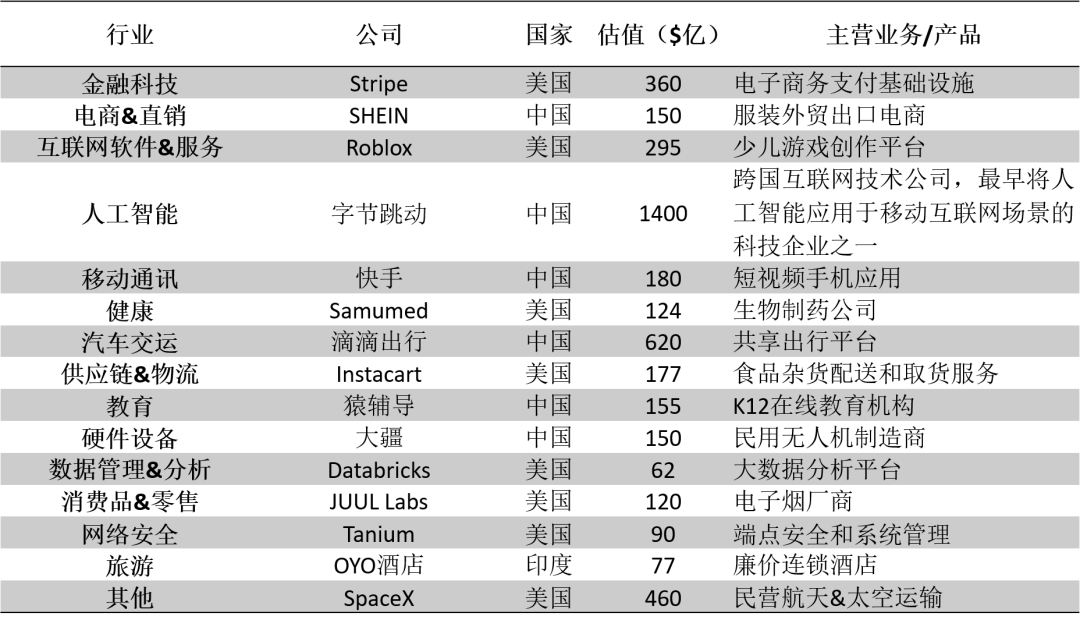

按照行业内独角兽估值总和对行业进行排列,则排名有少许不同。全球独角兽估值总体最高的行业依然是金融科技,之后则依次是人工智能(字节跳动占到了58%)、电商直销、网络软件&服务、汽车交运(图 4)。

图 4 各行业独角兽估值总和(单位:亿美元)

来源:CB Insights

在CB Insights给出的细分行业排名中,除了旅游业市值最高的独角兽是印度连锁酒店品牌OYO之外,其他行业的头号独角兽均来自中国和美国(表 2)。

表 2 各个行业的头名独角兽

来源:CB Insights

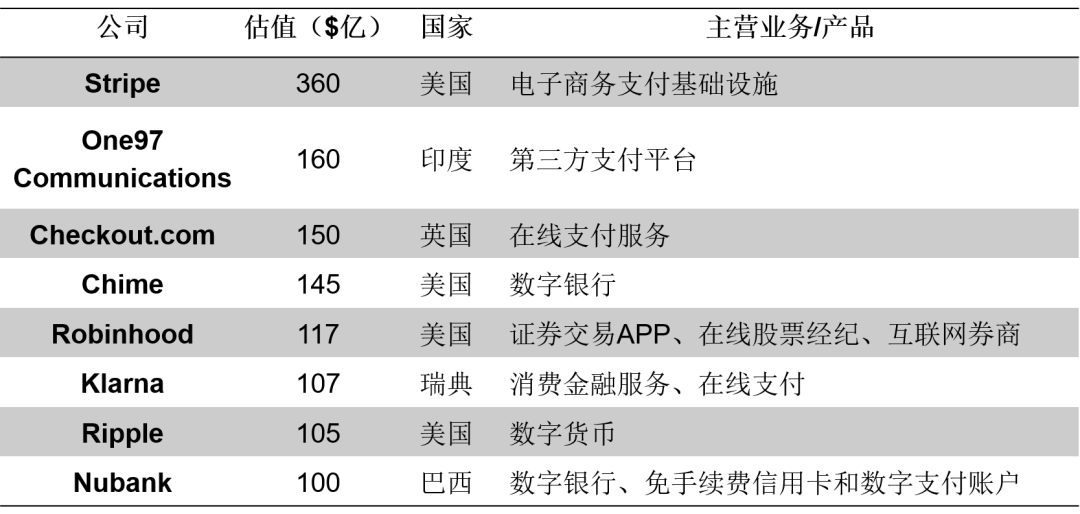

即使是在蚂蚁集团退出独角兽榜单之后,金融科技仍是独角兽数量最多且总估值最高的行业,金融科技在全球范围内的火爆可见一斑。尤其是在监管较为宽松、金融科技产业发达、市场空间巨大的美国,年轻的金融科技公司已是资本市场的“香饽饽”。

显然,新冠疫情推动了数字科技在金融领域的应用,促使投资者押注金融科技这条赛道。根据Pitchbook的统计,2021年的头20天,金融科技领域已有10起1亿美元以上的投融资事件,去年同期仅有3起。2020年,金融科技初创公司共募集了417亿美元,是在过去十年内融资额第二高的一年。2020年,金融科技领域内有80起退出交易(上市或被收购),退出的总金额达到了创记录的291亿美元,摩根大通CEO杰米·戴蒙在1月公开表示,“应该对金融科技公司感到害怕”。根据CB Insights的统计,各类传统的金融业务都在受到各类金融科技公司的挑战(表 3)。

表 3 估值超过100亿美元的金融科技独角兽

来源:CB Insights

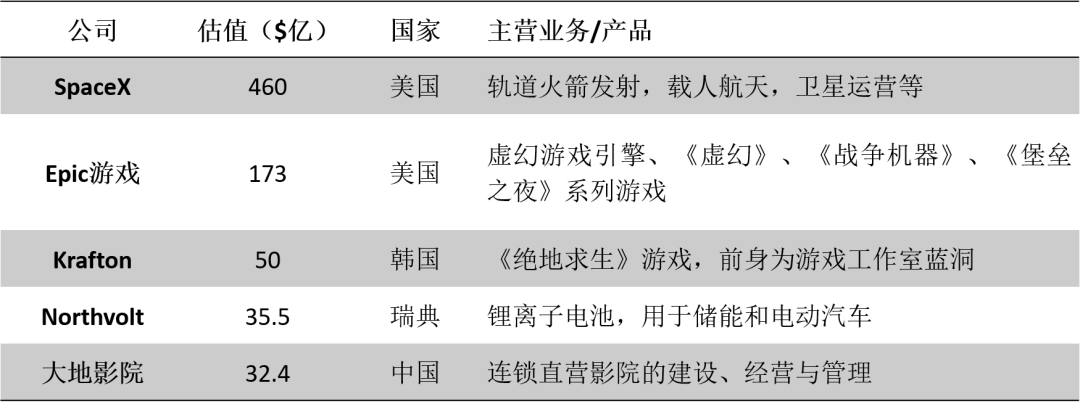

归类至“其他”行业的35家独角兽中,估值超过50亿美元的仅有SpaceX、Epic Games和Krafton。Epic Games最为知名的产品是其开发的“虚幻引擎”,该引擎被广泛运用于开发各种类型的3D游戏。Krafton旗下最为知名的产品则是风靡全球的“吃鸡”游戏《绝地求生》。前三名之后的独角兽也不乏一些高知名度的明星公司,如欧洲的动力电池龙头企业Northvolt,《碟中谍》、《星际迷航》、《终结者》等多个大IP系列电影的制片商Skydance Media和近年来风靡全中国的连锁茶饮品牌喜茶和奈雪的茶(表 4)。

表 4 “其他”类别中估值前五的独角兽

来源:CB Insights

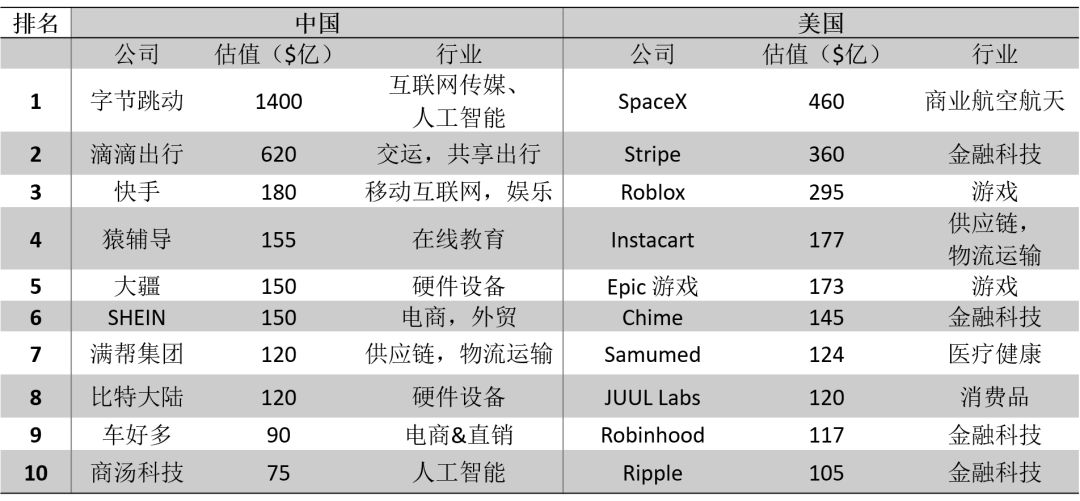

通过对中美两国的独角兽进行进一步的行业划分,我们可以发现,两国的独角兽都具有明显的互联网属性,但在细分行业的分布存在较大差异(表 5)。

中国独角兽分布最多的前五大行业依次为电商、移动通信、硬件设备、人工智能和汽车交运。中国的独角兽企业互联网流量属性强烈。出现这种情况的原因在于,中国国内庞大的市场规模和人口红利,使得流量型互联网企业能够快速变现。但是,从另一个方面看,中国独角兽的科技创新能力有些偏弱。

美国独家兽分布最多的前五大行业则依次为互联网软件&服务、金融科技、大健康、电商&直销和人工智能。值得注意的是,美国有15家独角兽公司分布在网络安全行业,而中国并没有该领域的独角兽公司。从分布情况看,美国的独角兽企业更加偏重于底层技术,科技属性明显,如健康医疗、软件服务、大数据、网络安全等。从商业变现能力看,美国大量独角兽并不面向C端消费者市场,变现能力略弱于中国企业,但从技术积累看,美国科技实力依然居于领先地位。

表 5 中美前十独角兽对比

来源:CB Insights

回顾整个2020年,共诞生了107家新晋独角兽,平均约每3.4天即涌现一家独角兽企业,估值总计约1700亿美元,估值最高的是印度证券交易所(NSE),估值达到65亿美元。除它之外估值最高的三家独角兽分别是美国的电商营销软件服务商Klaviyo(41.5亿美元)、中国的社区团购公司兴盛优选(40亿美元),和美国的互联网房产金融公司Better.com(40亿美元)。121家公司于2019年加入独角兽行列,68%的独角兽公司跻身独角兽行列不超过3年(2018年以来加入)。

中国的2020年新晋独角兽中,估值最高的是社区团购平台兴盛优选。兴盛优选成立于2018年,是湖南第一家互联网独角兽,业务遍布湖南、湖北、广东等13个省市。兴盛优选主要依托社区实体便利店,通过线上预订,门店自提的方式,为用户提供蔬菜水果、肉禽水产、日用百货等品类的精选商品。2020年下半年,社区团购成为了中国互联网巨头竞争最为激烈的战场之一,兴盛优选在7月和12月获得了KKR、腾讯、红杉中国、京东等大牌机构的总计15亿美元的两轮投资。

2020年的新晋独角兽中,68家来自美国,占到了62%,中国仅有9家在2020年入围独角兽榜单。新晋独角兽最多的行业依然是火热的金融科技、电商&直销、网络软件&服务这三个行业(图 5)。在新冠疫情让全球人民格外依赖互联网的特殊背景下,大健康领域和网络安全领域这两个本身独角兽企业数量相对并不多的行业,在2020年诞生了较多的新独角兽公司。

图 5 2020年新晋独角兽行业分布

来源:CB Insights

根据Crunchbase和CB Insights的统计,2020年全球的风险投资总数额达到了3000亿美元,同比增长4%,全年的风投事件总数超过了两万起。年内规模最大的一起独角兽融资来自于美国的电动皮卡制造商Rivian,它在7月获得了由美国资管巨头普信集团(T. Rowe Price)领投的25亿美元投资。规模紧随其后的是中国的互联网房地产中介平台贝壳,它在3月完成了由软银领投的24亿美元的D轮融资,并在8月成功IPO。

在2020年,41家初创公司以超过10亿美元的价格被收购,交易总额突破千亿美元,创下10年来新高。规模最大的一笔收购交易是科氏工业集团(Koch Industries)以130亿美元的金额收购商业云服务供应商Infor。13家独角兽在2020年IPO时的发行市值超过了百亿美元,规模最大的IPO是全球共享住宿龙头爱彼迎,IPO估值达到470亿美元。

展望2021年,随着新冠疫苗的上市,若全球疫情能得到有效控制,人们有望回到疫情前的生活状态,对一些互联网服务应用的依赖将降低,但企业在数字化转型方面的投入仍会增加,以持续提高运营效率,企业端业务领域预计仍有很大的发展空间。在2020年,5G通信技术在全球范围内已实现了大规模的推广落地,在2021年,5G技术会让下一代移动互联网出现哪些新的商业机会将值得关注。若全球经济在2021年实现复苏,我们预计全球独角兽数量和估值还会水涨船高,独角兽接连上市并得到投资者追捧的情况也有望延续。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn