01

新能源板块风险问题

特斯拉(NASDAQ:TSLA)与三家新势力这段时间持续下跌,很多人感觉新能源泡沫要破裂,所以提前清掉宁德时代(SZ:300750)避险。

那特斯拉与新势力风险大不大呢,确实很大,比如有些核心逻辑根本还不通。某著名私募大佬持有特斯拉的逻辑是,辅助驾驶软件卖多少钱,2030年每年卖2000万台车,那特斯拉的软件收入就是2000万×单套软件价格,这里忽略了三个重要事实:

a、特斯拉中国用户中,只有1%的人花钱购买FSD,大佬是按100%购买算的,我想不出来,特斯拉怎么把1%提到100%。

b、特斯拉的辅助驾驶系统进步的速度并没有想象中的快。

c、特斯拉竞争对手的辅助驾驶系统进步速度似乎更快。

传统车企燃油车业务还在不断的创造净现金流,可以持续的为新能源车输血,大众的ID系列,现代的ioniq系列在平台推出之后,新车型呈下饺子的状态。新势力进入的更早,但似乎并没有像其他行业那样建立领先优势,反而为后来者探了路。小米等新进入者也提供了非常真实的竞争。

所有这些,都在预示新势力中短期可能没有太大的上涨空间了,这也都是市场有充分认知的。但这四家新势力,毕竟是从一堆新势力中活下来的,它们自有他们的过人之处,过去依靠勤奋、智慧不断创造奇迹,未来还有可能。当然,市场不太认这个。

02

原材料涨价问题

有一个观点,说各种材料都在上涨,但锂电池没有涨价,那这种上涨应该就是中游承担了,会损害毛利率,宁德可能会增收不增利。

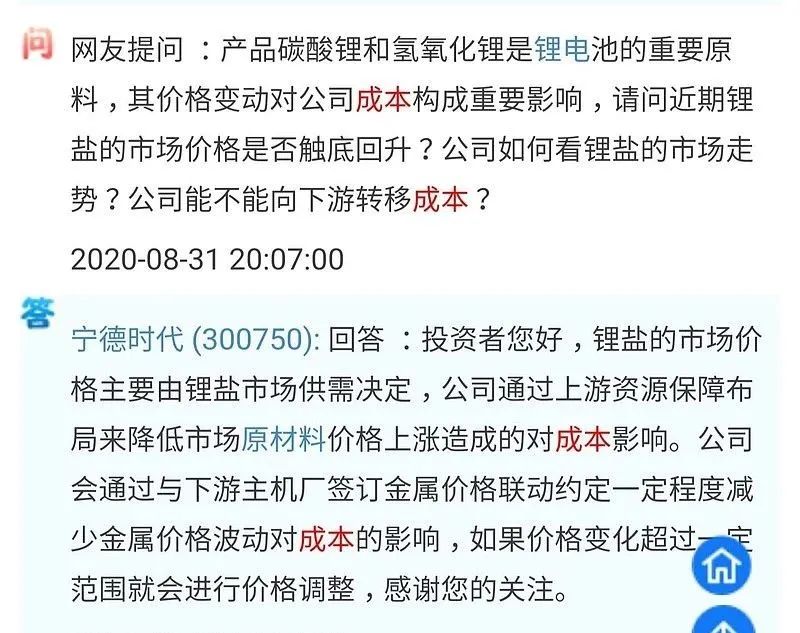

这个观点显然与我们传统的认知有差异,还是那个欺上压下的宁德吗。看看宁德官方的回复:

此外,很重要的一点,我认为,宁德对产业链的涨价是不排斥,甚至有些支持的。原因也简单,如果宁德的Twh产能建起来了,这大约是去年出货量的20倍,要是供应链还像过去那样不赚钱,哪来的动机和能力去同比例扩产呢。现在涨价之后,你看,产业链不论行业内的还是行业外的,是不是都开始扩产了。

另外,电池的成本每年都是在下降的,这种下降不是基于材料降价,更多的是基于技术进步,比如能量密度的提升,度电消耗的材料更少等逻辑来实现的。对锂电池而言,不降价就相当于涨价。

03

收紧流动性问题

收紧流动性像是楼上的靴子,越是不落地,越是让人心慌。

但只要有铸币权的国家,手是管不住的,原来觉得特朗普不靠谱才疯狂印钞,结果老成谋国的拜登上台后貌似力度更大了。在美国疯狂印钞的情况下,其他国家收紧流动性,就要伤害出口。

04

基金赎回的问题

可能性也是有的,但现实是现在基金依然在大卖。赌桌上,赢了的人就一定会继续下注,输了的人,就一定会离场吗?很难讲的。人都有莫名其妙的优越感,在股民身上,就是认为自己是集理性与智慧于一身的价值投资者,同时认为基民是追涨杀跌的投机分子。

当然,基民不一定慌,基金经理却可能会慌,因为怕基民赎回,所以会预防性调仓、减仓。

05

估值问题

股价总是提前反映,不会等到业绩出来的那天再动,但总归要回归业绩,时间一旦拉长,决定股价的就是业绩。我们真正应该关心的也应该是宁德接下来每个季度、每年的业绩。

按宁德已公布的产能规划,两年内全部建成的话,可以算算,大约的市盈率有多少。这个市盈率和现在的银行、地产差不多吧,好可怜的银宁地啊

06

产能问题

《闽东日报》春节期间的文章《新春走基层 | 项目春节“不停工” 建设跑出“加速度”》提到:

这里提到的“十一个月建成投产”还是很有意思的。一般锂电池项目的建设周期是24-36个月,去年宁德市招商局长讲宁德时代为特斯拉新建的厂区14个月投产,创造了记录。现在时代一汽11个月就可以建成了。那么,理论上宁德最近公告的680亿项目,基本都已开工,是有可能在今年年底投产的。

关于宁德时代的产能数据,历来比较可信的是东吴的数据。

但这里的数据,貌似有很多非常不准确的地方,比如刚才提到的已经投产的时代一汽项目,在东吴的表上要到2022年才投产。

并且去年九月份投产的时代一汽产能是20Gwh,逐步拉升至30Gwh,而非东吴表上的10Gwh。

还是刚才东吴的数据,湖西三期2021年底是12Gwh。

而《闽东日报》给出的数据是24Gwh。

再来看宜宾这边,刚刚结束的宜宾两会上的,政府工作报告的内容:

再来看看宜宾政府官网的信息:

那么今年底前四川时代一二期投产的产能应该是30Gwh,而东吴的数据是10Gwh。时代吉利明年投产的产能是12Gwh,而东吴的数据是5Gwh。

如果看已经建成产能的情况,东吴的数据基本是准确的,但看在建产能,尤其是近期投产产能,包括上面没提到的几个项目,东吴的数据也非常不可靠。

这里的问题其实还是出在宁德身上,军工级保密,不与市场做沟通,不论对客户还是对投资者都是一副“爱买买,不买滚”的态度,券商的分析师也就只能和我等小散一样,靠猜想来预测宁德的各种产能数据了。