编者按:本文为专栏作者港股研究社授权创业邦发表,版权归原作者所有。

北京时间3月15日,同属物管行业的蓝光嘉宝服务与世茂服务在同一天发布了,截止2020年12月31日的全年业绩报告。

财报显示,2020年全年蓝光嘉宝服务与世茂服务营收均实现同比增长,单从营收增速上来看,世茂服务要优于蓝光嘉宝服务。

财报发出后的股价市场的变动,似乎也能说明问题。3月16日港股开盘,蓝光嘉宝服务股价走势低迷,仅在尾盘走势拉高,最终涨幅0.51%;相反世茂服务股价走势就截然不同,一度涨幅近10%,最终报价16港元,涨幅9.14%。

二者近日动作也是频频,蓝光嘉宝就与碧桂园“喜结连理”,“碧蓝联姻”的消息一出让行业震动不已;而世茂服务也玩起了独特路线走城市生活服务商,欲求新突破点。

从二者的财报中我们能够发现,均取得了不错的成绩,但细看财报依然能发现不少问题。那么,港股研究社将结合最新财报来解读二者的机遇与挑战。

营收基本面双双向好 却逃不出利率下降“怪圈”

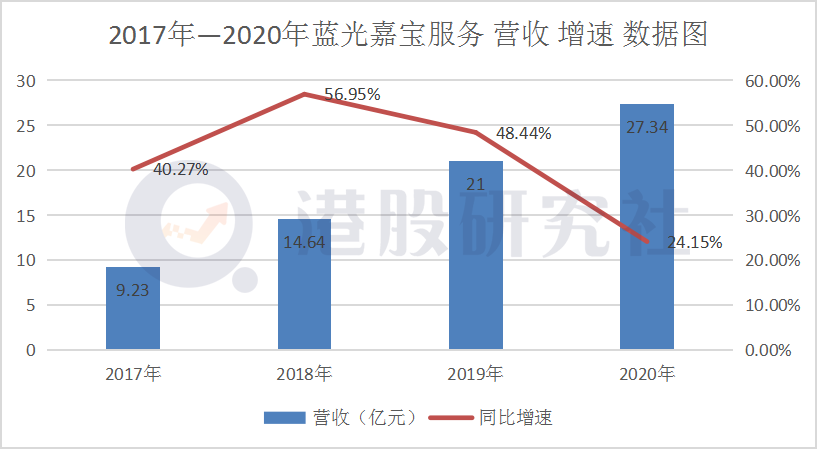

从二者披露出的财报数据可知,蓝光嘉宝服务营收继续实现稳步增长,2020年蓝光嘉宝服务营收达27.34亿元,同比增长30.2%。

与蓝光嘉宝服务营收趋势相似的是,作为物业服务行业新秀,世茂服务交出了上市首份年报。

世茂服务营收相比2019年继续保持增长,同比增速实现高增速。2020年,世茂服务实现营业收入50.26亿元人民币,同比增长101.9%,这也是世茂服务自成立以来,首次营收增速破百。

作为两家公司营收增长最主要的原因,都在于主营业务的增长,两家公司的主力业务均在物业管理服务上,2020年,蓝光嘉宝与世茂服务的物业管理服务占比均超过54%。

此外,2020年虽受公共卫生事件影响,中国市场略有波动,但房地产行业整体保持增长速度。受2020年房地产市场利好的影响,带到物管行业的向阳发展。

与营收增长相同的是,在毛利方面2020年两家公司继续保持增长趋势。相比蓝光嘉宝服务,世茂服务的毛利增速更为明显。2020年世茂服务毛利为15.78亿元,同比增长88.26%;2020年蓝光嘉宝服务毛利达9.76亿元,同比增长28.34%。

在净利润方面,蓝光嘉宝服务与世茂服务净利均实现增长,而世茂服务净利增速更为明显。2020年世茂服务净利达6.93亿元,同比增长80.21%;2020年蓝光嘉宝服务净利为5.33亿,同比增长24.15%。

世茂服务数据表现较为亮眼,在目前已经披露年报的6家物业公司中,世茂服务的营收和净利均为最高,超过同等规模的融创服务。

尽管在基本面上,蓝光嘉宝服务与世茂服务均保持良好状态。但在利润率方面,蓝光嘉宝与世贸服务却出现不同程度的下降。

2020年世茂服务毛利为31.4%,同比去年的33.67%,下降了2.3%。整体毛利率的下滑也带动了业务毛利率下滑。其中,物业管理服务的毛利率也略有降低,至27.1%。蓝光嘉宝服务毛利也与世茂服务相同。2020年蓝光嘉宝服务毛利率由2019年的36.2%下降0.5个百分点至35.7%。

利润率下降的原因,一方面在于两家公司在费用支出上增长迅速,特别是在行政费用支出最为明显。2020年,蓝光嘉宝服务行政费用支出为2.92亿元,同比增长44.69%;世茂服务2020年行政费用为5.87亿元,同比增长91.51%。

另一方面在于,取决于2020年两家公司在收购项目上的迅速增加。截至2020年底,世茂服务在2020年收购的物管公司共9间,包含广州粤泰、北京冠城酒店物业、浙大新宇等在内;蓝光嘉宝也不甘示弱,仅在2020年上半年就收购8家公司,包括国嘉物业、天立物业、创艺物业等。

两家公司业绩增长一定程度上依赖收并购达成,但并购资产毛利率较低,造成整体毛利率的拖累。并且需要注意的是,大举收并购带来公司的商誉剧增,或为两家公司未来发展埋下隐患。

物管红利撑腰 难敌行业分化

财报数据显示,2020年蓝光嘉宝以及世茂服务物管服务出现大幅增长。

其中,世茂服务物业管理服务营收达27.12亿元,同比增长126.1%,这是世茂服务业务增速首次超过营收增速,而蓝光嘉宝服务物管服务营收体量则要低于世茂服务为14.92亿元,同比增长30.9%。

这也主要得益于,物业公司拥有较高的服务续约率。根据国信证券经济研究所给出的统计数据,物管行业服务续约率高达95%以上。

物管公司与地产公司一般具有较强的关联性,并且更换物业的成本过高,因此大多数都形成了绑定关系,地产公司一般不会轻易更换物管公司。这也代表着物管公司可以稳定长期为小区提供服务,同时拥有向小区业主收取资金的权利。

这也就导致了物管行业未来想要实现指标增长就在于如何实现“在管面积”的规模增长,反映在两家公司的具体表现就在于“在管面积”的大规模增长。2020年,两家公司的“在管面积”实现大幅度增长。

在管面积方面,截至2020年底,蓝光嘉宝服务在管面积为1.29亿平方米,同比增长81.2%;合约面积为2.14亿平方米,同比增长82.8%。截止2020年末,世茂服务在管面积达1.46亿平方米,同比增长114.4%;合约面积2.01亿平方米,同比增长99.4%。

两家公司“在管面积”大规模增加主要得益于,2020年物管行业掀起上市并购浪潮,除与房地产公司进行的绑定协议所增加的面积外,最快的方法就在于通过并购的方式增加在管面积规模扩张。

从2019年7月第一单海亮物业开始,世茂服务已成功收购12间物业管理公司,增加合约建筑面积约8960万平方米。

除了物管行业引发的并购浪潮外,目前整个物管行业都存在行业性的趋势。而这所反映出的也正如前文所言,物业公司背后的战略布局都在围绕着“在管面积”增长所展开,这也是导致物管行业分化加速的根本所在。

“在管面积”的大规模增加,对于蓝光嘉宝服务和世茂服务而言无疑是利好的,但反映在行业上,赛道玩家不断地跑马圈地增加规模,不过是行业分化的表现形式之一罢了。

增加“在管面积”存量固然重要,作为物管公司的基本盘是现阶段物管行业的主旋律,所带来的资源供应是公司的生存根本,同时也是保障公司的业绩底线。

但在增量方面,随着越来越多物管公司寻求上市,物管市场已然变成一个玩家多元化角斗城,物管企业正从单一住宅物管的角色,向多元化物业综合服务提供商的角色转换。

对于蓝光嘉宝与世茂服务而言,要想在物业市场脱颖而出,就必须增加原有业务的粘性,通过物管服务外延拓展,具体表现就在于加大业务结构扩深,形成业务之间的协同效应。

嘉宝“50亿”卖身 世茂却独钟服务转型

就在蓝光嘉宝服务发出财报的不久前,就传出已就向碧桂园物业转让60%的股份获得50亿的消息,也让蓝光嘉宝服务被聚焦在行业的镁光灯下。

事实上,因为这起轰动行业的并购案,蓝光嘉宝服务的年报就显得格外令人关注。然而蓝光嘉宝服务财报一出,似乎有点令碧桂园有点难以“消化”。

在2020年8月监管部门曾给房企设置了“三道红线”,以约束房企的债务率。根据相关规定按照“剔除预收款后的资产负债率不超过70%”。

但在财报中,截止2020年末,剔除预收款后的资产负债率为73.65%,明显高于70%。这似乎也预示着蓝光嘉宝服务存在杠杆不平衡,惯性较强的问题。对于蓝光嘉宝而言,降低这个指标,提高净资产是关键,出售高增值的资产也成为了快捷选项之一,碧桂园服务这个物管行业大头似乎也成为蓝光嘉宝的不二人选。

被碧桂园服务收购所带来净资产上的回流,能解决杠杆平衡问题,但也会直接带来管理层决策的转变。作为碧桂园的附属公司,所做的决定会更倾向于碧桂园,不利于其自身发展。

此外,还可能会导致蓝光嘉宝的股价受到影响,在一定程度上碧桂园的股价走势以及动态会影响到其股价变化。收购蓝光嘉宝就让碧桂园服务股价大跌,似乎资本市场并不认可这场国内物业板块史上最高的收购案,碧桂园服务市值在8天内蒸发了300亿。

目前蓝光嘉宝服务在2020年第四季度加大收购项目力度,所导致资产负债增加,可能会是投资者对下个季度的蓝光嘉宝抱有观望心态,这也让蓝光嘉宝面临货币资金紧张问题。

回过头来看,世茂服务状况就显然优于蓝光嘉宝,交出了一份令资本市场较为满意的答卷。在财报会议上管理层提出了未来三年增长五倍的目标。

对于这样的战略目标,世茂服务似乎有一定的底气,从基本盘的稳固以及三大业务板块的营收增长迅速,也能够看出世茂服务在目标上具有一定的可行性。

如何实现这一目标,世茂服务管理层表示,未来三年公司将建立起涵盖基础物业服务,增值服务和智慧城市服务的“1+1+X”业务体系,在业务结构上开拓出新的业务增长点。

“社区增值服务业务在去年得到显著提升,未来中长期来看,将会成为世茂服务可持续增长的新引擎。”叶明杰在业绩会上透露。

在社区增值服务方面,世茂服务将重点着重放在社区团购业务。虽然社区团购能够与世茂服业务产生共鸣,拓展服务边界。

但对于目前现状的社区团购来讲,赛道已是拥挤不堪,美团、拼多多、京东这些互联网大牌优势相比起世茂服务高出太多,若在社区团购业务上没有较新的创意点,可能不会溅起太大的水花。

除此之外,世茂服务欲转型为围绕用户及资产的城市生活服务商。但相比普通的物管服务,城市生活服务所面临的资金、技术以及用户接受程度上难度都远超于物管服务。

在实施难度就是世茂服务所首先面临的难题,智慧城市生活必然无法在短时间内大面积铺开。

前期投入的费用过大,世茂服务或无法支撑起项目的全面实施。智慧城市生活服务所依赖于长期收益,短时间内世茂服务无法获取较大的收益,可能会面临资金紧张问题。

总的来讲,从财报的基本面来看,两家公司还是取得较为不错的成绩。但在热度消减过后资本市场的反应,似乎也能看出有些许不满。而蓝光嘉宝和世茂服务自身所面临的难题,仍亟需改变。未来能否在行业分化上有更好的表现,令资本市场值得期待。

文章来源:港股研究社,转载请注明版权。