编者按:本文为创业邦专栏作者投稿,来自熔财经,作者曾馅儿,创业邦经授权转载。

“离开了实业基础,金融就成为水中浮萍。”

—TCL科技创始人李东生

前几天,TCL科技发布2020年年度报告出炉,业绩一点儿也不差。

在营业收入仅同比增加2.33%的情况下,归母净利润同比实现67.63%的增长。

但这个利润,经不起考究。

归母净利润金额的绝对值,与扣非净利润严重背离,2020年,实现的扣非净利润为29.33亿元,与归母净利润有14.55亿元的差额。

记者看到,这个差额,会计上叫做“非经常性损益”,也就是意味着,TCL的净利润,有三分之一是由非主营业务贡献。

▲雅戈尔总市值

先来看看TCL的主业:

成立之初的TCL,做的是录音磁带,后来拓展到电话、电视、手机、冰箱、洗衣机、空调、小家电、液晶面板等领域。

彩电时代,TCL风光无限,1992年,第一台TCL“王牌”大屏幕彩电面世,凭借经营观念和业务模式上的创新,到1995年,TCL的彩电销售额超过10亿元,利润8000多万元,超越了许多国内老牌彩电企业。

但随着人口红利消失,以及互联网浪潮,电视越来越难赚钱,传统家电品牌们纷纷走上了多元化发展的道路。

彼时,TCL创始人李东生想,虽然电视不赚钱,但电视零件可以,向产业链上游走也是一门好生意,国内不赚钱,国外也不失为一条明路。

于是,李东生决定,做两手储备:

一方面,从整机巨头,变身成为产业链上游的供应商巨头;

另一方面,进行全球化布局。

对于前者,2009年,TCL投资成立华星光电,定位是半导体显示及材料领域的创新,在资本的不断投入下,华星光电成为仅次于京东方的面板双雄之一。

而后者,2003年,TCL大局进军欧洲,收购了法国汤姆逊公司的彩电和DVD业务,一举成为全球最大的彩电供应商。

但国际化走得特别艰难,接下来的两年里,TCL连续巨亏了50亿元,不得不在2007年剥离欧洲公司业务,退回中国市场。

直至2018年,TCL集团启动重组,家电业务被从上市公司剥离。

跟雅戈尔一样,不断完善所在产业的上下游布局,通过对中环集团、中电熊猫等的收购,TCL在面板和半导体上站稳脚跟。

主业赚的也是辛苦钱,这点也跟雅戈尔如出一辙,TCL需要不断投入资本扩产能,于是,TCL打起了金融投资的主意,做产业金融和投资。

产业金融及投资业务的主体包括TCL金融与TCL资本。

TCL金融包括集团财资业务和供应链金融业务,2014年10月TCL集团成立金融事业部以来,TCL金融板块业务已涵盖了财务公司、第三方支付、小贷、供应链金融、消费金融等板块。

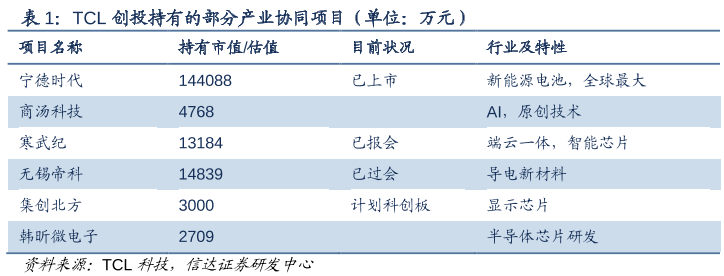

TCL资本由TCL创投、钟港资本和中新融创(49%持股)构成,TCL创投成立至今已组建并管理12支人民币基金,计投资超过120个项目。

目前持有宁德时代、帝科股份、寒武纪等上市公司股票,以及腾远钴业、尚太科技、翱捷科技和格科微电子等公司的股权。

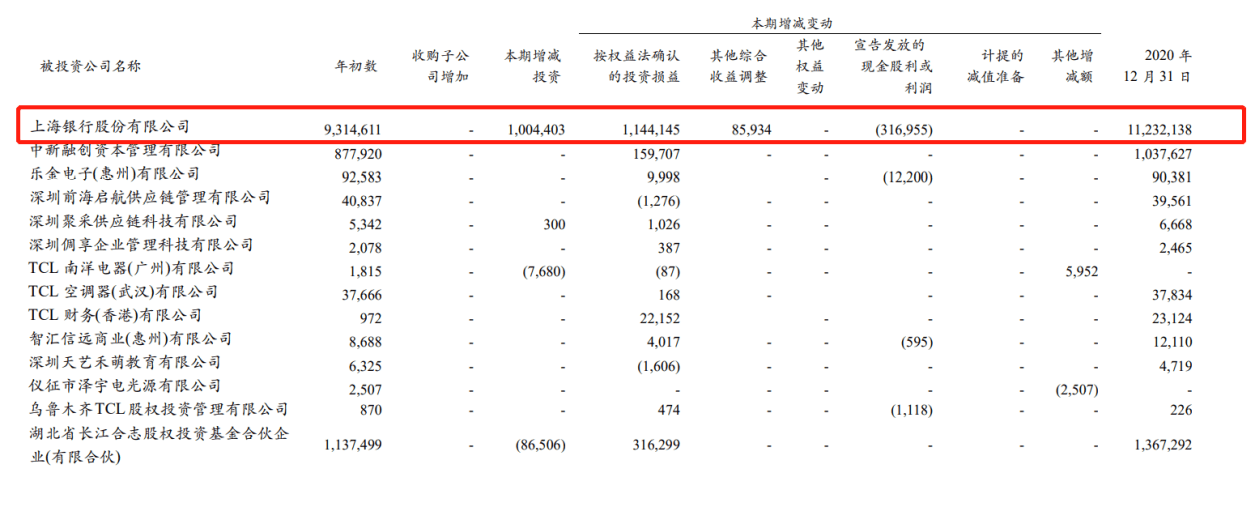

在财报上,TCL科技的投资类资产主要表现在长期股权投资、交易性金融资产、发放贷款和债券投资中,数量之多,花了6张表格才列式完毕,合计69项。

其中,TCL科技直投的,有七一二、上海银行和花样年控股,最大的一笔,是对上海银行的投资,截止至2020年末,账面价值112.3亿元。

至此,真的很难说,TCL科技是一个纯正的科技公司,更像是半导体界的雅戈尔,虽然聚焦了主业,但是金融投资更显眼。

面对市场的质疑,TCL创始人李东生的回应却不如雅戈尔的李如成版坚定:“金融投资是为了抚平与利润形成互补,如果企业的业务铺得太开,竞争力很难真正有优势”。

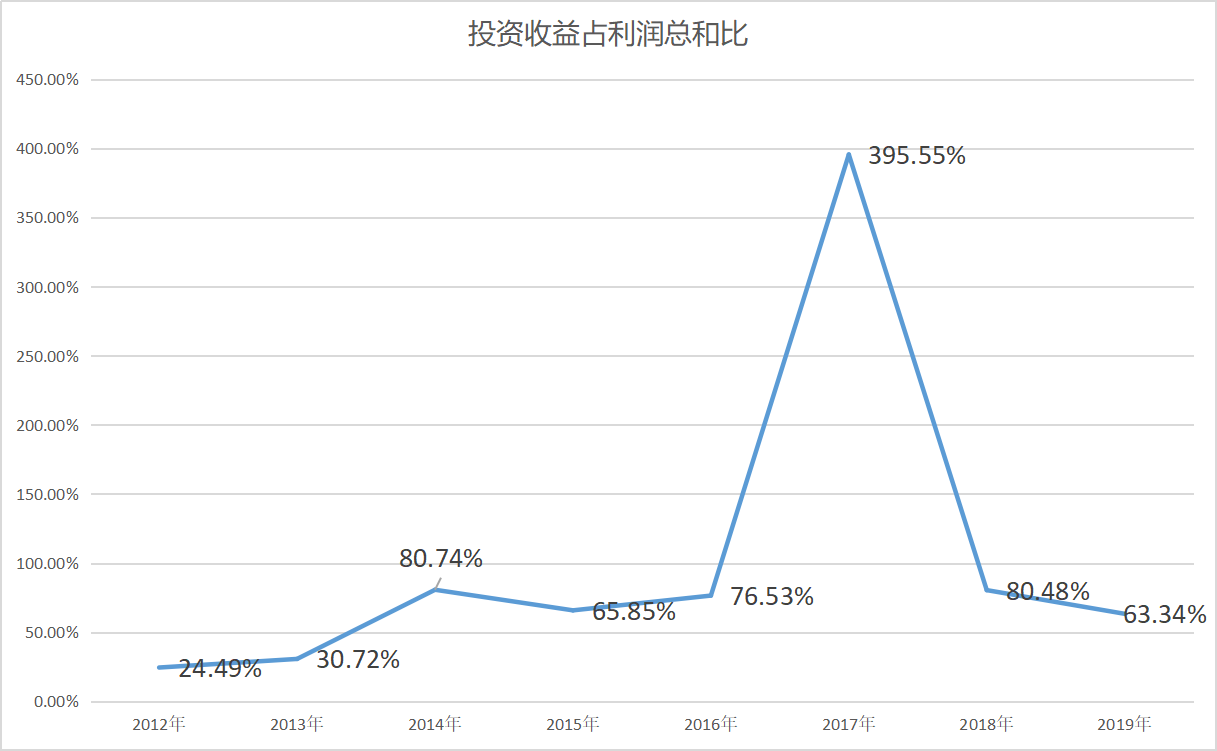

在金融投资和地产市场,雅戈尔曾多次折戟。

“熔财经”先说在金融市场上的:

在中信证券的投资上尝到甜头,但在海通证券上却栽了个大跟头。

2007年,雅戈尔斥资35.8亿认购1亿股(转增后为2亿股)海通证券,2008年,金融市场不利,这只股票持续下跌,雅戈尔被迫抛售四分之一的股份,亏损4.69亿元。

2009年,海通证券继续下跌,雅戈尔甩卖剩余的四分之三,又损失了8亿元。

除此以外,雅戈尔在中信股份上市前后,以170.62亿元的成本持股14.55万股,但随着2016年,中信股份的股价急剧下跌,使得雅戈尔当年投资业务净利润同比下滑39.24%。

2017年,中信股份的股价继续萎靡,雅戈尔计提中信股份资产减值准备33.08亿元,同年,投资业务实现净利润-16.89亿元,同比下滑201.95%。

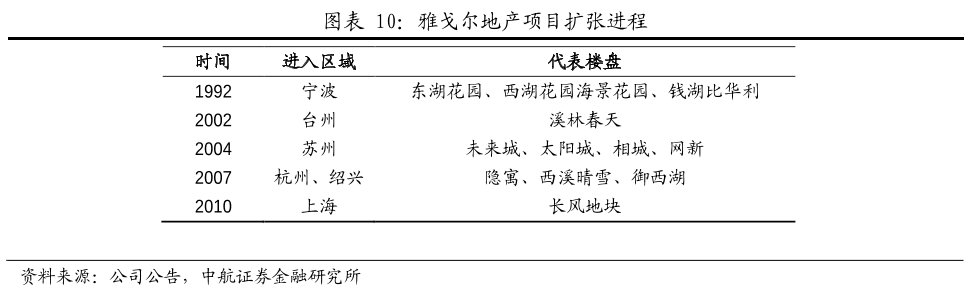

其次在房地产市场上:

因为房产具有周期性,限价、限购政策频繁,雅戈尔地产成本、收入和利润都很不稳定。

在成本端,2013年,雅戈尔因向政府退还两宗土地,导致4.84亿元保证金打了水漂。

在利润端,2014-2016年,房地产开发营收每年稳定在100亿元左右,但地产板块净利润占当期整体净利润比重分别是85.76%、3.86%和23.28%,波动特别大。

在收入端,2017年-2019年,房地产的营收已经缩水到了最低的37亿元。

诸如此类例子,还有很多,雅戈尔的投资,一荣俱荣,一损俱损。

回到TCL科技,这金融市场和地产市场的风险,它具备吗?

首先是金融市场,TCL科技的风险,甚至大过雅戈尔。

TCL科技以直投、TCL创投等形式,拥有多个上市公司的股权。

风险较大的是以直投形式存在的股权——七一二、上海银行和花样年控股,目前有两个风险横亘其中。

第一,今年二级市场行情不佳,股价持续下跌,对于直投且具有重大影响的企业,若年末股价持续下跌,是有可能需要计提长期股权投资资产减值准备,影响利润。

第二,2013年,TCL认购花样年控股价格为1.11港元/股,目前股价也仅为1.23元/股,虽然途中有减持,但依然持股,投资回报率并不高,TCL在花样年控股上,并没有赚多少钱。

因而,跟雅戈尔一样,在TCL身上,也需要谨防二级市场波动的风险。

为何说TCL科技的风险大过雅戈尔呢?

因为TCL科技有雅戈尔控股没有的风险---金融产品本身的风险。

雅戈尔只是沉浸于二级市场,但TCL科技却不断布局金融产品,布局了消费金融、互联网小贷、资管、P2P、保险和支付等等。

以其布局的湖北消费金融为例,主要贷款产品为大额信贷产品“嗨贷”,小额循环的线上贷款“嗨花”,不仅容易触犯金融监管,还有诸多投诉和处罚,据企查查,湖北消费金融诉讼高达三千条。

广泛涉猎金融,受到的政策监管本身就很严格,万一哪一天产品暴雷,TCL科技舆论、情绪和资本连着遭殃,能让投资者不提心吊胆吗?

但好在,TCL科技已经放手房产领域,TCL科技已经在2018年将房地产剥离出去,风险系数小了,可以有效避免房产的周期性和政策驱动。

因而这一点,大家可以放心了。

金融性资产属于看天吃饭,行情好的时候,傻子都能赚钱,行情差的时候,天才也在亏本,两位李总,努力做实业吧!

不得不说,但看主业,TCL科技是面板界的骄傲,虽然当期利润不高,且要不断投入资产,但,把别人熬死,方能苦尽甘来。

但在金融资产方面,上市公司利用金融市场赚钱的并不少见,让企业变得头重脚轻,却难以理解,以金融资产实现百年持续经营的企业却从未出现过。

来一场敦刻尔克大撤退,会不会是TCL科技最正确的路?

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。