跌宕起伏的2020年,PE巨头凯雷投资集团(The Carlyle Group,下称凯雷)交出了一份备受瞩目的成绩单。

近期,凯雷公布2020年全年财报。其中,这一PE巨头在2020年Q4创近两年来季度募资纪录,手持“干火药”增加,且PE业务管理规模占比已过半。

得益于充足的弹药储备,凯雷重仓中国的策略愈加鲜明:2021年伊始,这一PE巨头的两大重磅医疗投资案例(和誉医药、艾迪康)在中国便先后落定。

实际上,一直以来,中国市场都是凯雷的投资重点。根据凯雷官网所披露的数据,截至目前,凯雷在中国的投资额高达95亿美元股本。

这一次,面对日益火爆的中国医疗赛道,PE巨头凯雷将剑指何方?

2020年Q4创季度募资纪录,投资收益出现下滑

根据凯雷2020年财报,截至2020年12月31日,其管理规模为2460亿美元(约合人民币1.6万亿)。

2020年Q4,凯雷创下了近两年来单季度募资额的纪录,季度内募资达97亿美元。全年来看,凯雷募资275亿美元。

凯雷2019年及2020年募资情况(截图来源:凯雷官网)

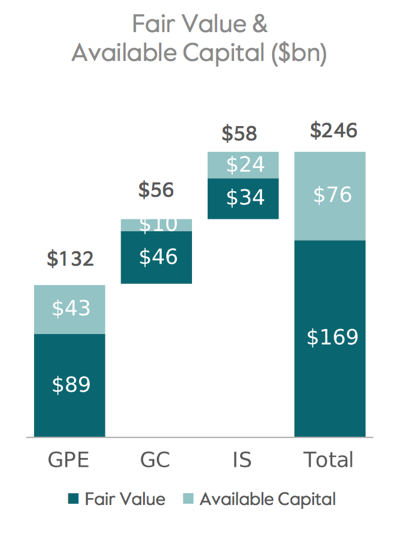

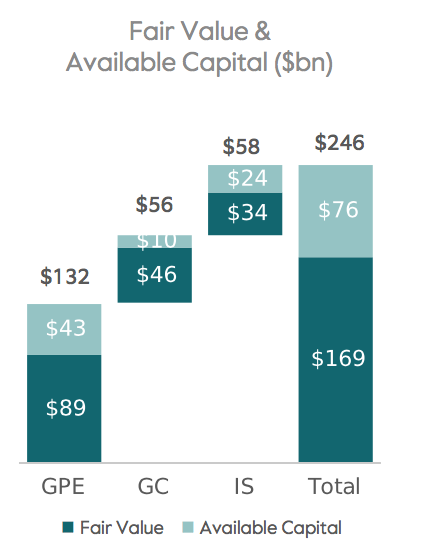

同时,值得注意的是,凯雷目前的可用资本(Available Capital),即“干火药”,与2019年相比有所增加。

凯雷2020年财报显示,其目前可用资本为760亿美元,与2019年的690亿美元相比上涨10%。凯雷对此解释称,“2020年,全球信贷和投资解决方案的资金募集超过了此前凯雷对于资本部署的预期。”

凯雷2020年资产管理规模及可用资本(截图来源:凯雷2020年财报)

凯雷认为,目前资本市场波动剧烈,投资机构出手犹豫不决。因此,凯雷的投资速度和基金变现速度都会受到影响。

即便如此,凯雷的管理费收入(Fund Management Fees)依旧保持增长,但投资收益(Investment Income)出现下滑。

凯雷2020年财报显示,其2019年全年管理费收入为14.86亿美元,与2019年(14.76亿美元)相比略有提升,占收入总额的50.6%;其2020年全年投资收益为10.95亿美元,与2018年(15.68亿美元)相比下降30.2%,占收入总额的37.3%。

凯雷2019年收入(截图来源:凯雷2019年财报)

然而,多年来,凯雷投资收益在总收入中均占比较高,有时甚至高于管理费收入(如2019年),这与国内目前的多数投资机构大相径庭。

PE业务仍为中心,管理规模占比已过半

目前,凯雷旗下有三大业务——全球PE业务(Global Private Equity)全球信贷投资(Global Credit)及投资解决方案(Investment Solutions)的资产管理规模分别为1320亿美元、560亿美元和580亿美元。

由此可见,PE业务始终是其业务重心,目前占比约54%。

凯雷2020年各项业务管理规模(截图来源:凯雷2020年财报)

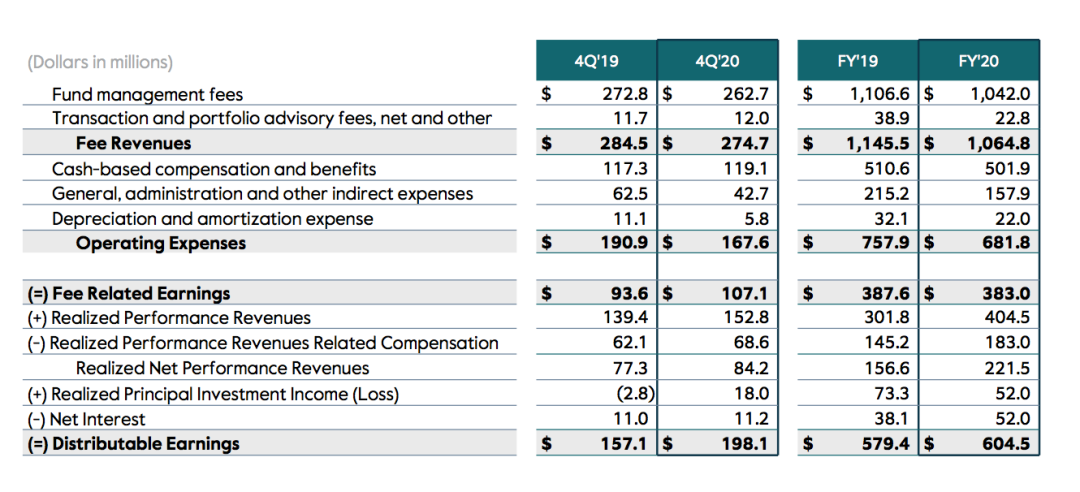

同时,PE业务为凯雷带来了最多的经济利润。在PE业务的收入上,2020年Q4,其业务相关收益(Fee Related Earnings)从2019年Q4的0.94亿美元增长至1.07亿美元。“这很大程度上是由于较低的行政费用所致,部分收益会被较低的管理费用所抵消。”凯雷表示。

以年度计算,凯雷2020年PE业务相关收益为3.83亿美元,与2019年的3.88亿美元相比略有下降。

凯雷2020年PE业务收入(截图来源:凯雷2020年财报)

总体来看,“2020年对于凯雷来说是增长和积极变化的一年。虽然环境充满挑战和复杂,但我们的业务模式已被证明具有韧性和适应性,我们为股东带来了可观的业绩。”凯雷在财报中提到,“我们的投资组合将继续保持良好的状态,即使挑战持续到2021年,我们仍有望在未来几年内加速增长的基础上继续发展自己的优势。”

在中国,1个月内两大重磅投资落定,凯雷医疗投资策略

凯雷成立于1987年,作为较早进入中国的全球性PE之一,凯雷于1998在香港设立代表处,2005年在北京和上海设立代表处。截至目前,凯雷在中国进行投资的基金主要包括:凯雷亚洲基金、凯雷亚洲增长基金、凯雷亚洲房地产基金等。

在投资圈,凯雷一直被称为“总统俱乐部”,美国前总统乔治·布什(George H.W. Bush)曾出任凯雷亚洲顾问委员会主席,英国前首相约翰·梅杰(John Major)曾担任凯雷欧洲分公司主席。

重仓亚洲,是凯雷近年来的重要策略。

进入亚洲20余年以来,凯雷已经设立了6支亚洲并购基金和5支亚洲增长基金。目前,凯雷亚洲基金系列的前四期都已实现退出。2018年6月,凯雷亚洲基金V(五期)(CAP V)完成募资,总额为65.5亿美元,创下亚洲地区的PE融资最高纪录。

其中,中国市场是凯雷在亚洲地区的投资重点。根据凯雷官网所披露的数据,截至目前,凯雷在中国的投资额高达95亿美元股本。

“中国已成为世界上最大的单一新兴市场。”凯雷联合创始人兼联席执行董事长大卫·鲁宾斯坦曾表示,“由于其庞大的规模,以及我们在中国经济中随处可见的创业精神、对私募股权的支持、巨大的发展机遇,没有哪个国家能望其项背。”

值得注意的是,近期,随着医疗赛道的火爆,凯雷在中国的扫货模式开启:2021年伊始,这一PE巨头的两大重磅医疗投资案例便先后落定。

2021年1月8日,创新药企业和誉医药宣布已完成1.23亿美元D轮融资。该轮融资由凯雷领投、华平投资、奥博资本、清池资本与某波士顿知名投资机构共同领投。

2021年1月26日,第三方独立医学检验机构艾迪康和凯雷宣布,艾迪康完成8800万美元优先股融资。本轮融资完成后,凯雷投资集团仍是艾迪康的单一最大股东。

凯雷董事总经理何欣曾表示,当下,中国的健康服务相比欧美而言还相对落后,具有可观的发展前景。在未来的十年中,医疗赛道将发展强劲,诸多投资机遇涌现。

从目前的投资策略来看,凯雷正在集中火力押注中国医疗市场的多个细分领域。

根据凯雷官网,截至目前,凯雷在中国的投资包括聚焦肿瘤治疗领域的生物科技公司和誉医药、领先的生物医药公司信立泰、全球多肽原料药制造商昂博、高科技医疗设备厂商微创医疗、领先的医疗集团中美医疗、中国健康体检行业领导者美年大健康等。

另一方面,从以往案例分析,凯雷属于稳健型投资机构,其投资组合的风险水平通常较低,收益变现模式长期稳定,且不过度依赖IPO及二级市场实现退出。

因此,在医疗领域,诸多VC/PE追逐的早期、业态不确定性高的项目或不会成为凯雷布局的重点,在IPO热潮中“搭快车”的风口型项目亦不会成为凯雷的出手目标:找到真正有确定性价值的企业并实现长期赋能,从而完善整体的医疗市场生态,是凯雷对于医疗投资的愿景。

正如大卫·鲁宾斯坦看到的那样,“在像中国这样的国家中,他们或许并不真正需要我们的资本。但他们允许我们的资本进入,是为了获取一些其他他们真正想要的东西。”