编者按:本文为专栏作者资本侦探授权创业邦发表,作者周永亮,版权归原作者所有。

中国互联网医疗发展至今,已有十余年历史。期间,微医一直是“破局者”。

2010年,微医前身挂号网在上海起步,为医院提供预约挂号、电子病历等就医流程优化服务;2015年,正式更名为微医,同年创办了中国首家互联网医院——乌镇互联网医院;2018年,微医推出了“流动医院”,并建立微医泰山慢病互联网医院。

在随后的2年间,微医推出中国首个市级慢病管理服务,打通了医保在线支付,并在天津搭建了由互联网医院牵头全市所有基层医院的紧密型医联体,提供包括数字慢病管理服务在内的数字医疗服务。

此前,微医被多次传出准备上市,现在“靴子”终于落地。近日,微医旗下数字医疗板块微医控股有限公司(以下简称“微医控股”)向港交所递交IPO申请,向资本市场迈出关键一步。深耕互联网医疗十年后,到底到它的成色几何?手里还有哪些牌呢?

要弄懂微医控股,首先要回答它到底是做什么的?根据招股书显示,微医控股主要聚焦互联网+医疗健康,通过互联网医院,提供覆盖线上、线下一体化的医疗服务和健康维护服务。与此同时,微医控股还建立了多种独特的服务交付渠道。

根据弗若斯特沙利文报告,按互联网医院数量和数字医疗问诊量计算,微医控股已经成为中国最大的数字医疗服务平台。

从这里可以看出,此次申请上市的微医控股,只是从微医分拆出来的数字医疗服务板块。除此之外,微医还有保险经纪、医药交易平台、 医学教育、视频技术及非数字医疗服务领域的的股权投资等业务布局。

微医控股的两大核心业务是医疗服务与健康维护服务。其中,2020年医疗服务收入7.06亿元,占比38.6%,健康维护服务收入11.25亿元,占比61.4%。

所谓医疗服务,就是提供线上+线下一体化的咨询、诊断和治疗服务。用户可主要通过移动应用程序和数字化健康终端,获取综合咨询、诊疗服务,并获取无缝的医疗健康体验。医疗服务主要包括在线预约、线下首诊、病历获取、在线复诊、电子处方、处方配药和在线结算(医保+商保)医疗费用。

微医控股的另一块业务是健康维护服务,建立了会员式的服务模式,以提供数字慢病管理服务和健康管理服务,满足用户的长期医疗健康需求。

据了解,疫情期间,微医在全国范围内率先打通医保在线支付,高峰时承担了武汉40.8万慢病重症患者97%的在线复诊购药需求。截至2020年底,微医的数字慢病管理服务会员累计超过14.5万名,每位会员带来的年均收入约为3600元;单单从企业客户来看,健康管理服务覆盖200多家企业客户、超过1900万名会员。

总的来看,微医控股的业务逻辑,是通过数字化的平台,为个人提供更加便捷、有效、可负担的医疗服务,最终达到健康维护的目标,同时为行业提效,为支付方控费,增进整体福利。在这个过程中,医生是主要的决策人,也就是“先有医、再有药”。

弄懂了微医控股做什么之后,我们来看看它的成色如何?从营收上来,微医控股这几年发展迅猛。招股书显示,2018年到2020年的三年间,微医控股收入分别为2.55亿元、5.06亿元及18.32亿元,复合增长率达到168%。与京东健康、阿里健康、平安好医生相比,虽然营收上有差距,但同期增幅超过前者,显示出了非常好的成长性。

在毛利润方面,微医控股近三年分别是0.76亿元、1.18亿元和4.97亿元,毛利率分別为29.9%、 23.3%及27.2%,与其他玩家基本类似。

在盈利方面,2018年到2020年,微医控股的净亏损为4.14亿元、7.57亿元和8.69亿元(经调整后),亏损率分别为-163%、 -150%和-47%。虽然依旧处于亏损,但亏损率逐年收窄。

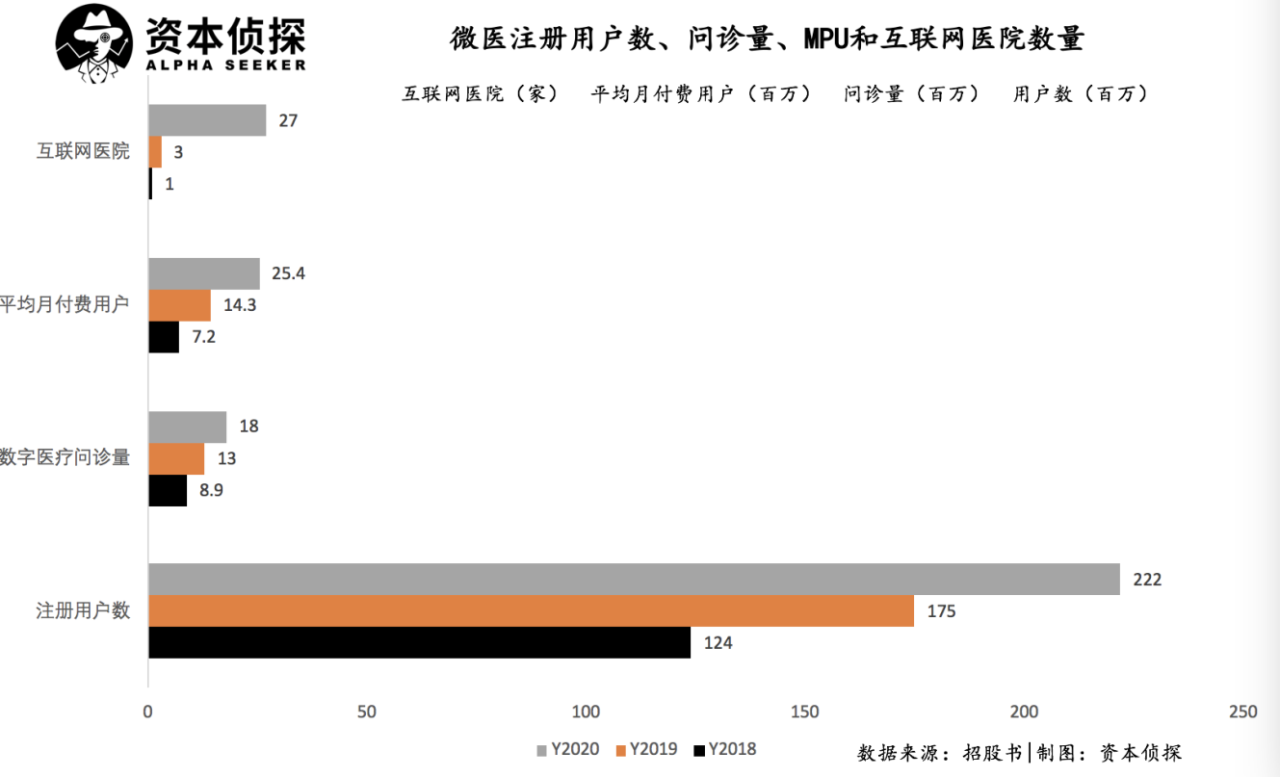

在这些财务数据背后,是微医控股闭环后高效运营和快速复制的各项业务。据招股书显示,微医已在全国落地27家互联网医院(其中17家获得了医保资质),连接7800余家医院,平台执业医生超27万(其中86%为主治及以上级别),覆盖了中国95%以上的三甲医院。2018年至2020年,累计提供数字医疗问诊量超过4000万次。

注册用户数方面,2018年到2020年,微医控股从1.24亿发展到2.22亿,MPU(月度付费用户)达到2540万,明显高于行业平均水平。

值得一提的是,微医采用不同投票权架构(WVR)申请上市,IPO完成后将成为中国医疗及医药行业第一家以WVR申请上市的公司。根据香港联交所规定,要使用不同投票权架构上市,除了财务上的要求,还必须要有业务高增长的纪录并有可持续的轨迹,而且要符合创新产业公司的定义。此前小米、美团都是通过这种方式上市。

虽然都顶着“互联网医疗”的帽子,但微医和京东健康、阿里健康、平安好医生有本质的不同。其实,如果再深入一步,在互联网医疗内部,还可以细分为至少两条赛道:数字医疗与医药电商。

从营收结构来看,京东健康与阿里健康类似,本质上还是“医药电商”,都是以“自营+平台”的医药电商收入作为主要收入来源。

财报显示,2020年京东健康的医药及健康产品销售收入167.73亿元,占总营收比重超过86%,市场、广告及其他服务收入仅为26.09亿元。京东健康称,其零售药房业务有超过2000万种商品(SKU),平台有超过1.2万家第三方商家入驻。

阿里健康2021财年上半年财报显示,总营收为71.62亿元,其中医药自营收入占总营收的84.2%,再加上医药平台的12.9%。这也意味着,医药电商占据阿里健康总营收的97.1%。

相比之下,平安好医生背靠平安集团,没有阿里健康和京东健康的电商基因优势。它的业务逻辑是,通过平安系公司“输血”,同时进行线上流量运营。目前,平安好医生的医药电商收入占比也高达54%,剩余基本来自线上医疗和消费性医疗。

跟上述三大玩家都不同,微医控股则是“心无杂念”,专注于数字医疗服务。它以互联网医院作为切入点,通过深度直连医院、医生和基层医疗机构,试图解决中国医疗行业痛点:优质医疗资源分配不均,对大量高速增长的慢病患者缺乏长期主动的管理,支付方式单一等。

其中,非常难得的一点是,微医控股旗下27家互联网医院中,已有17家拿到医保定点,稳居行业第一,这意味着微医控股真正意义上突破医保门槛,而非停留在支付环节的简单技术连接。因为医保资格需同时满足平台合规、医生合规、医疗质量三方面要求,难度非常大,是行业主管部门对其医疗服务质量和技术支撑能力的双重认可。

此外,在微医控股所提供的数字医疗服务中,开始尝试与当地医保和商保的高度融合,一方面增强用户粘性,另一方面降低获客和规模化复制的成本,形成了多层次和多元化的支付体系,这被认为是微医控股未来高质量增长的另一动力所在。

显然,微医的发展长期以来主要靠创新驱动,多年来的建设和投入,不仅为微医自身构筑了护城河,也为行业带来了一系列创新性突破。可以说,微医在大数据、人工智能、智慧物联等领域投入的研发创新,扩大了数字医疗服务平台的覆盖范围,也为医疗价值链各方提供了有效的赋能。

招股书显示,微医控股在2018年和2019年的研发投入,分别是2.38亿元、3.6亿元,占总收入的比重达到93.4% 和71.3%。即使在2020年收入增长262%的情况下,研发投入(3.44亿元)占比依然超过18.8%,这高于很多同行。

相比医药电商,微医走的是一条相对艰苦的路。数字医疗面对的是强监管、严肃医疗服务的复杂性和传统利益格局固化等问题。这也意味着,迈过较高门槛后,微医控股作为先发企业优势明显。这也是一个巨大的“蓝海”。根据弗若斯特沙利文的资料,中国2019年数字医疗服务市场的市场规模为232亿元,到2030年预计达7395亿元,复合年增长率为37.0%。

同时,在数字后面,是无数个有迫切医疗需求的个体。据最新数据统计,中国现有确诊慢性病患者近4亿,其中包括糖尿病患者1.2亿、高血压患者2.7亿,冠心病患者1100万,脑卒中患者约1300万。

近年来,受技术提升、市场需求不断增长及政府利好政策所带动,医疗服务行业数字化进程加速,医疗服务的数字迁移率预期将随着市场规模持续扩大而大幅上涨。2018年的26号文是行业的里程碑。国务院办公厅印发《关于促进“互联网+医疗健康”发展的意见》,鼓励医疗机构运用“互联网+”优化现有医疗服务,“做优存量”;推动互联网与医疗健康深度融合,“做大增量”;由此给了互联网医院生存发展的空间。目前,我国的互联网医院已超1100家。

医疗本身是牵扯国本的重大问题,也是与多数人息息相关的行业。在当下中国“以看病为中心”向“以健康为中心”转变的过程中,微医走出了属于自己的一条路。这不仅仅是一家企业的探索,也是整个行业的经验和希望。