【猎云网(微信:ilieyun

)北京】4月9日报道(文/韩文静)

一场由桃色事件引发的内斗“闹剧”终于告一段落。

4月6日,博雅生物的公告称,其控股股东高特佳集团的主要股东深圳市阳光佳润投资有限公司、深圳佳兴和润投资有限公司、深圳市速速达投资有限公司的实际控制人金惠丽女士,已与高特佳集团其他主要股东达成谅解,就高特佳集团公司治理等有关事项达成一致。

这也意味着,高特佳之前一系列的内斗终于结束。而在此之前,高特佳的“宫斗”大戏竟持续上演了大半年。

早在2020年,时任高特佳董事长被前妻金惠丽发布公开信举报私生活有问题,还指出其在资本运作中的违规。

今年3月,公司大股东、董事长金惠丽宣布开除原董事长蔡达建,指责其“唆使”二股东德莱电器等争夺控制权。随后,事情迎来反转,金惠丽遭到德莱电器的罢免。股东们的争斗达到了空气白热化。

高特佳是国内最大的专注于医疗健康领域的投资机构之一,于2001年在深圳成立。

公开资料显示,高特佳集团资产管理规模超200亿元,先后投资150余家企业,并推动了24家企业成功上市,博雅生物、迈瑞医疗、维亚生物等都是其经典投资案例。

随着高管们“握手言和”,这家成立20年的老牌PE内斗终于落幕,其主导的博雅生物交易案也因此迎来新进展。

2020年9月,高特佳时任董事长蔡达建被前妻金慧丽一封《致每一位高特佳人的公开信》举报,信中直指蔡达建婚内出轨,并与多名女下属有染。

该公开信还披露,蔡达建利用职务之便为他的情妇们谋取利益,没有时间和精力顾及工作事业,导致高特佳2017年至今经营管理不善,并造成重大并购失控。

对此,高特佳相关人士表示,对集团董事长私事不便回应,公司已成立工作组就公开信内容涉及公司事项展开内部调查。

而在今年3月,高特佳内斗再次升级。

高特佳内部披露了3份文件,包括署名为时任高特佳董事长金慧丽的《我的声明》以及两份对高特佳创始人、前董事长蔡达建及执行合伙人孙佳林的开除决定。

“蔡达建被一手创立的公司开除”在网络热传,并引出高特佳60亿债务危机。

决定中提到:鉴于蔡达建涉嫌职务侵占、挪用公司巨额资金等等,其种种劣行给公司带来极其严重的负面影响和巨大损失。经研究决定:对蔡达建给予开除处分。

不过,这几份文件均未加盖公章。

金慧丽的《声明》中还指出,苏州德莱电器有限公司打着“救助高特佳”的名义,以“野蛮人”的姿态非法闯入公司。

然而,事情随即迎来反转。3月8日,一份名为《关于“处分决定”无效的通知及近期公司舆情有关事项的通报》的文件传出,否认了金慧丽的说法,并宣布已罢免金惠丽公司董事长、法定代表人和总经理职务。

双方各执一词,将内部矛盾公之于众。

不同于金慧丽没有加盖公章的说明,这份文件的落款上盖有高特佳投资最大股东苏州德莱电器有限公司的公章,以及卞庄、孙佳林、金维三人的签字,天眼查数据显示,卞庄现任深圳市高特佳投资集团有限公司董事长,也是苏州德莱电器有限公司的最终受益人;孙佳林为高特佳董事、总经理;金维为时任高特佳监事。

这场由婚外情引发的内斗,让高特佳频频以负面消息出现在了公众视野。

如今,随着高特佳控股的上市公司博雅生物最新公告的发布,这场内斗也迎来了大结局。

博雅生物的公告称,控股股东高特佳集团的主要股东深圳市阳光佳润投资有限公司、深圳佳兴和润投资有限公司、深圳市速速达投资有限公司的实际控制人金惠丽女士,已与高特佳集团其他主要股东达成谅解,就高特佳集团公司治理等有关事项达成一致。

博雅生物表示,媒体关注事项已有妥善处理方案,上述情况不会对高特佳集团日常经营管理及博雅生物正常生产经营产生影响。

猎云网查阅天眼查数据显示,今年的3月31日,深圳市高特佳投资集团有限公司的工商信息发生变更,法定代表人由金慧丽变更为卞庄。

此次变更意味着高特佳易主,金慧丽最终出局。

公告显示,高特佳合计59.8609%的股权转让给德莱电器。深圳半岛湾、厦门高特佳菁英以及金惠丽女士控制的阳光佳润、佳兴和润、速速达与德莱电器签署了关于股权转让相关事项的协议,该等主体将其持有的合计高特佳集团 59.8609%的股权转让给德莱电器。该等股权转让安排在表决权委托生效后业已实施完毕。

天眼查显示,德莱电器成立于2002年,是一家港资企业,其注册资本为1000万美元。2019年,莱德电器应蔡达建的请求入局高特佳,出资10亿元,协助高特佳解决困局。

2021年2月4日,深圳高特佳投资集团有限公司的负责人、董事长由蔡达建变为金慧丽。然而,金慧丽在董事长的位置上还不足两个月,高特佳便再次易主。

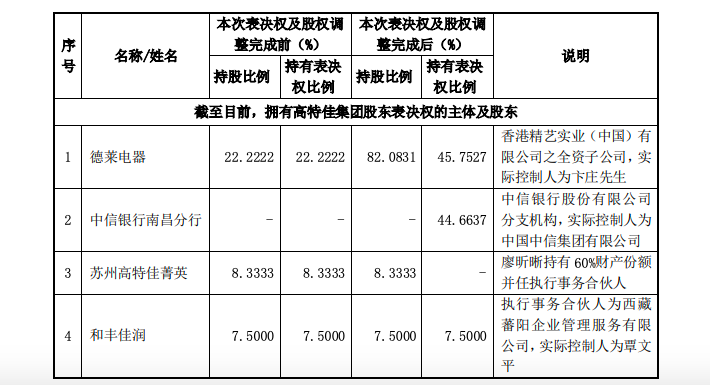

在股权调整后,高特佳集团的股权结构及股东表决权情况如下:

此外,根据高特佳集团《说明》,高特佳集团认可华润医药控股有限公司通过受让其持有的博雅生物股份、接受其剩余股份的表决权委托取得部分博雅生物股权和股东表决权,并通过认购博雅生物向其定向发行的股份方式取得博雅生物控制权,并将继续如约推进与华润医药控股于2020年9月30日签订的华润医药控股收购博雅生物控制权交易相关协议所约定的相关安排。

2020年9月30日晚间,华润医药集团有限公司(华润医药,03320.HK)和博雅生物发布公告称,高特佳集团与华润医药控股签订了《股份转让协议》、《表决权委托协议》,完成后,华润医药控股将成为公司控股股东。

由于此前一系列的内斗时间,该交易一度被搁浅。

随着内斗的结束,华润医药对于博雅生物的收购也将继续推进。博雅生物的公告表示,本次股东表决权及股权调整系以推动华润医药控股收购博雅生物控制权交易而作出的阶段性安排,具有短期过渡性质。

华润医药控股收购博雅生物控制权交易完成后,上市公司控股股东将变更为华润医药控股。

2001年,高特佳在深圳注册成立,时任国泰君安证券并购直投部总经理蔡达建从投行转型,创办高特佳,中国第一个脱胎于券商系的投资机构由此诞生。

2012年,高特佳在国内率先提出“主题行业投资”理念,聚焦医疗健康赛道,先后投资150余家企业,并推动了24家企业成功上市,包括博雅生物、迈瑞医疗、维亚生物等知名企业。

不盲目追高、关注长期价值、积极布局中早期机会的投资逻辑,使得高特佳在医疗健康领域的投资也逐渐专业化,一路飞速成长。

如今,但这家老牌投机机构内斗不息,并陷入债务纠纷,这要追溯到2017年,博雅生物及其控股股东高特佳集团对于丹霞生物的并购失误。

2017年至2019年,博雅生物累计向丹霞生物“输血”超过8亿元,但因停产原因及尚未获得国家监管部门的血浆调拨批准,丹霞生物未能完成血浆供应。

根据3月5日博雅生物的公告显示,截至2021年2月25日,高特佳集团的主要负债为中信银行通过华鑫信托、平安证券提供的本金共计23.55亿元借款,除上述主要负债外,高特佳集团计入资产负债表的其他负债本金为5.67亿元,另有本金余额为22.79亿元的未计入资产负债表的、作为担保人或连带责任人需要承担的债务以及根据其2020年10月出具的《承诺函》所需承担的7.23亿元预付款返还义务。

这意味着,高特佳的债务规模已接近60亿元。不过,值得一提的是事情逐渐迎来了转机,

高特佳集团董事长卞庄表示,高特佳已经与中信银行达成还款方案,3月15日已经偿还7.94亿(含本金及利息),股份被司法冻结的解除手续中信银行正在办理。

此外,本次高特佳主要股东的“握手言和”,使得华润医药控股收购博雅生物的进程得以推进,博雅生物自身业务会在华润的加持下进一步发展,同时也或将补充华润医药缺乏的血液制品板块。

回顾博雅生物二级市场表现可以看出,近半年,公司的市值缩水近一半,从2020年8月55.52元每股的最高点,跌落至2021年3月23.08元每股。而在内斗结束后,博雅生物的股价也因此引来了短暂的反弹,截至发稿前,股价来到了30.78元,市值133.38亿。

随着债务危机、内斗风波的告一段落,高特佳也有望走出阴霾,迎来新的阶段。