图源:图虫

编者按:本文来自微信公众号锦缎(ID: jinduan006),作者海星,创业邦经授权转载。

天下大势,浩浩汤汤。遥想10年前,中国电子产业面对的现实是“缺芯少屏”。10年之后,随着“双子星”京东方和TCL华星孤独的逆周期崛起之旅,“少屏”标签已被雨打风吹去,如今中国大陆已经成为全球最大的LCD显示屏产能集中地。

但事关一国基石产业的定价权之战,从无岁月静好,只有星夜兼程。4月9日晚间,TCL科技(SZ:000100)一纸公告,预示着全球LCD产业即将迎来最后一战,中国半导体显示龙头进军全球中尺寸IT面板领域。

根据公告,TCL计划投资350亿元,在广州新建高世代LCD产线,被称为“第8.6代氧化物半导体新型显示器件生产线项目”,简称t9项目。该项目主要生产和销售中尺寸高附加值IT显示屏(包括显示器、笔记本电脑、平板电脑),车载显示器、医疗、工控、航空等专业显示器,商用显示面板等,产能达到180K/月。

透过现象看本质,TCL科技主动发起的这场LCD产业“最后一场战争”,意以高世代产线技术、效率与产能优势,清剿日韩、中国台湾在LCD产业剩余的落后产能——主要是IT产品的产能。这一战的实质,其实是在复制当年TV产业的战法,以一战之力,完成IT产业链从日韩、中国台湾向中国大陆转移。

这一战的现实意义无需渲染,当前全球新能源汽车、AIoT行业正在面临的芯片荒困境是最冷酷的注脚。对应到中国IT产业,小米、华为的显示器、笔记本等IT产品,以及新能源汽车显示屏幕需求的强势崛起,对于以TCL为首的中国供应链跟进保障要求只有:快,以及更快。

站在现在的时点上,中国面板军团的发展空间更需要新的逻辑来支撑。具体到TCL科技本身,新的布局较多,比如生产柔性OLED的T4线良率逐渐爬坡、入股中环、OLED的喷墨打印生产技术等。

但在2-3年的维度内,最大的支撑点仍在于核心比较优势——对LCD面板的经营,毕竟全球面板1200亿美元的市场规模中,LCD占比超过70%,是绝对的主流。而本次TCL加码LCD最新产线的投资,用一句话形容就是“宜将剩勇追穷寇”。

【1】不进则退的生意

可能很少有行业像面板这样血雨腥风,翻开面板行业几十年的历史,日本、韩国、中国台湾地区、大陆轮番上阵厮杀,京东方也曾经一度靠补贴支撑才不至于因为连续亏损而被迫退市。

不得不说,这个行业是勇敢者的游戏,成王败寇。

对于进攻方来说,首先要保持技术的领先,所以我们看到诸如TCL科技的研发费用率在持续提升,同时还要保持产能的绝对优势,因此自建产能和并购成为龙头的必然选择。

对于守城者来说,对手不存在可以让你守住一亩三分地过点安稳的小日子,分而治之的操作空间拉长了看是不存在的,当年日本面板企业走过的路,如今韩国和中国台湾的企业也终将面对。

所以,生存还是毁灭,这不是一个问题,而是一个结局。对于面板这种高科技属性的标准品来说,可能最终的玩家,只需要少数几家即可。大家目前所有的聚焦点都在韩国的三星和LG的退出动作上,其实,合计产能占比达到15%左右的中国台湾双雄友达和群创,也正是下一个潜在被替代的对象。

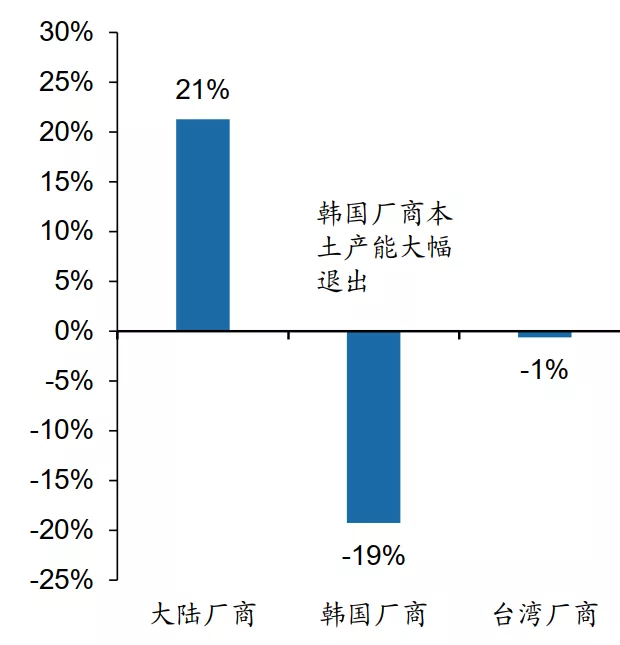

用最简单的话总结,就是大陆双雄先替代韩国双雄,然后替代中国台湾双雄,后半部分显然没有被市场认知到。因此从静态的数据来看,2020年主要退出的是韩国厂商,高世代LCD产能同比下降19%,而这部分份额基本都被大陆厂商吃掉了,台系厂商因集中于IT、车载、工控等产品而暂时一隅偏安。

图1:2020年各地域厂商高世代LCD产能同比增速,资料来源:Omidia

动态来看,随着国内面板企业渗透到LCD面板的终端应用的方方面面,留给台系企业的日子也不多了。

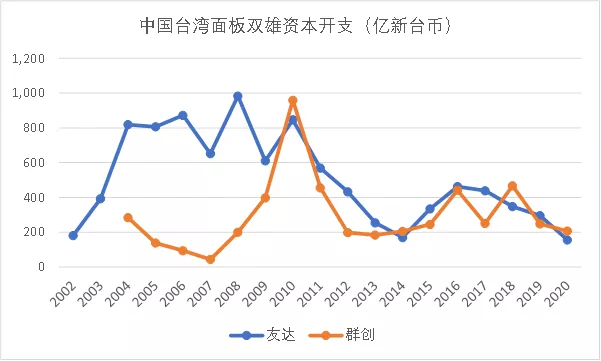

近十年,中国台湾面板双雄的资本开支就持续萎缩,在200-400亿新台币之间,换算成人民币仅仅每年70亿元左右,只有大陆面板双雄京东方和TCL的资本开支的零头,结局在哪儿,答案其实很明显了。

图2:中国台湾面板双雄资本开支持续萎缩,资料来源:公司财报

【2】角逐每一个赛场

笼统的讲面板供需的研究已经多如牛毛,为了更深刻的理解这个行业,还是必须要深入到每一个细分下游。尤其是上面讲到的大陆双雄先替代韩国双雄,然后替代中国台湾双雄,近期替代韩国双雄抢占的主要就是TV和手机市场,而替代中国台湾双雄就需要抢占IT(PC+平板等)市场。

面板1200亿美元的市场中,最主流的下游就是TV和手机。其中TV面积占比超过70%,未来随着平均尺寸从当前的47寸升级到50寸以上,且8K电视加速渗透,TV的面积占比预计能稳定在70%,价值量占比维持在1/4的水平。

在大尺寸TV面板领域,TCL科技已经确立优势。其大客户主要是TCL电子和三星,其他重要客户有小米和海信,出货面积已经排到了全球第二;在手机端,最重要的客户就是三星、华为和小米,LTPS手机面板出货量跻身全球前三。

展望未来,TCL华星生产线由于世代高,将持续受益于TV的大尺寸化,成为75寸+ 8K/120Hz市场的主导者。而华星光电T4项目是国内第一条主攻折叠显示屏的6代柔性LTPS-AMOLED显示面板生产线,目前正处于产能爬坡期,有助于提升其在手机领域的竞争地位,实现从高端的旗舰机到中低端手机的全面覆盖。

因此从商业竞争的角度来说,韩厂双雄的基本盘TV和手机,的确是确定性需要被退出历史舞台,这就是大结局之一。

图3:面板行业(LCD+OLED)按照下游应用拆分,资料来源:锦缎研究院

图4:面板行业(LCD+OLED)按照下游应用拆分,资料来源:锦缎研究院

【3】IT将是LCD的最后一战

本次TCL公告350亿元在广州加码的LCD t9产线项目,显然是吹响了其向最后一个堡垒冲锋的号角。而这正是前文提到的中国台湾面板双雄群创和友达的基本盘——IT面板。

可能有一个数据大家并不熟悉,就是面板不同下游,投入产出比其实略有差异,整体结论是IT产线的投入产出比高于TV产线。以头部大厂的内测数据为例,TV投入产出比低于0.5,但IT的投入产出比在0.6左右。

造成这一差异的主要原因是IT产品对屏幕的功能性需求更多,要求低功耗、高刷新,且定制化。所以IT客户不同于TV客户,首先强调的是高性能,其次才是价格。因此IT虽然规模空间小,但的确是一块不得不吃的肥肉。

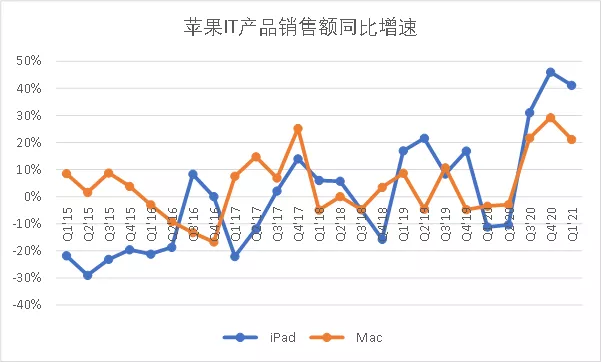

而更有意思的是,疫情意外的让这块肥肉长得更诱人了。2020年,由于疫情带动居家办公和线上经济,PC和平板的出货都大超预期,就连最贵的苹果Mac和iPad,在过去4个季度,销售额的同比增速都创新高,大大超出厨子库克的预期。

图5:苹果Mac和iPad季度收入情况,资料来源:苹果公司财报

那TCL最后一战胜算几何呢?我们认为要从两个角度进行分析,一个是公司本身的经营能力,另一个是新投产线的技术水平和产能情况。

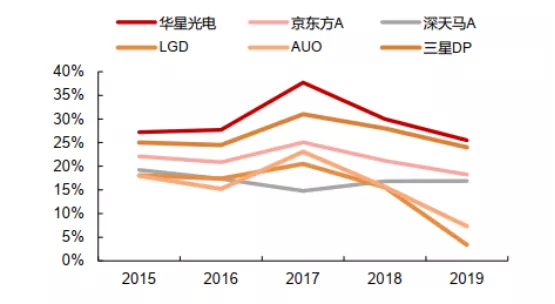

经营能力可以说是笔者最不担心的点,因为在面板行业,TCL华星的也经常被称为效率之王。由于是重资产行业,折旧摊销政策对净利润的影响很大,具备直接可比性的就是EBITDA率,跟海内外同行相比,TCL华星的经营效率是最高的。

再加上经历过TV和手机这两个大战场的磨练,切入IT基本是顺水推舟的事。

图6:主要面板厂商EBITDA率情况,资料来源:公司公告,西部证券

另外一个角度的把放大镜放到公司的计划新投的产线上去。

而TCL科技计划投资的新线t9,由于是最新世代,因此同样具有对老线降维打击的能力,在IT客户最为看重的低能耗和高刷新角度,这种差异的对比就十分直观了:

1)低能耗:依靠更新的设备、Oxide氧化物技术等,能耗显著降低。

2)高刷新:新的氧化物技术,能提高迁移率及响应速度。

当然,离开了产能谈技术都是不讲武德,毕竟面板是资本技术双密集的行业。TCL投资的300多亿元建成的最新的8代线,满产之后将直接占全球IT领域15%的产能份额,占据前二的位置。

所以虽然IT只是面板的第三大市场,但对于头部企业来说,打完TV和手机的江山后,必将剩勇追穷寇,拿下最后一个堡垒。而中国台湾双雄的被迫退出,可能是我们接下来会看到的大结局之二。

“缺芯少屏”是过去10年的一个热词。芯片的发展即使到了现在,也仍处于国产替代的初期,被寄予了全村人的厚望;但曾经被放在同样地位的屏幕,尽管在“双子星”负重逆行之下,最终完全实现自主化,却没有享受到凯旋后的欢迎,而是直接被贴上周期股的标签。

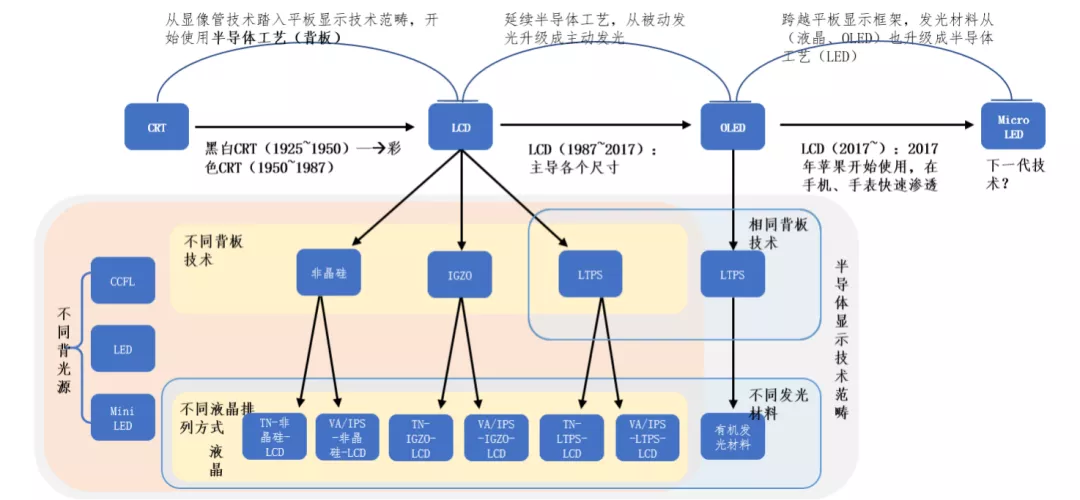

讲真,显示面板产业从业者会因此冤得双眼饱含热泪:作为泛半导体行业,面板属于绝对的高科技领域。不用说从LCD到OLED这样比较大的代际升级中技术的跃迁,就单以成熟的LCD为例,我们依旧看到在TFT(Thin Film Transistor,薄膜晶体管)、液晶阵列和背光模组这三大主要材料中技术的更新替代层出不穷。

比如,近两年很火的Mini-LED,其本质仍是LCD显示,只是把背光技术升级到更为微缩的Mini-LED,这样就可以通过TFT独立控制LED的明暗程度,目前全世界都在等苹果今年将这一新技术推向高潮。

由于在技术的升级过程中,面板企业被扣上“周期”的大帽子,所有的努力都被部分人直接选择忽视,而最终只关心一个问题:面板价格涨了吗?毕竟,研究周期最为核心直观的观察指标就是价格。而作为泛半导体的面板,长周期视角下价格就是会持续下降,表现出类摩尔定律,看价格炒面板股,不得不说是因果倒置。

需要再次重申的是,面板价格绝不是观察的核心点,价格变化背后国内企业技术赶超的长逻辑才是原因。当然,国内面板龙头不仅仅是埋头做技术的赶超,同时也在持续扩大产能优势,最终形成质变,让大家不得不重新反思曾经因成见而错过的时代给予的投资机遇。

图7:LCD产业发展技术图,资料来源:国盛证券

这一长周期的变化逐渐成为市场的共识,就是大陆双雄的崛起,韩国企业的退出。不管是独立第三方调研机构、上市公司本身统计数据还是券商研究所,得到的结论都大同小异,就是产能逐渐集中到中国大陆,而且未来这一趋势得到延续。

这一事实得到逐渐被认可,主要还是来自于2019年至今的几大事件催化:

●最重要的是韩国双雄三星和LG逐步退出LCD面板产能,中国企业在行业低谷中凭借新产线和新技术、效率和成本优势,在全行业长期、大幅亏损直接仍然维持较好盈利,主客观上来讲,旧有产能退出是必然选择,这部分预计将释放出16%的市场份额,而填充这部分空缺的正是大陆的面板双雄,增量的产线主要包括京东方B17、TCL华星的t7和TCL科技本次公告的t9,整体来看TCL科技的速度更快。

●大陆面板双雄的并购,加速确认了竞争格局的改善。随着2020年下半年,京东方宣布并购中电熊猫两条八代产线,TCL收购三星苏州的全部产能。

根据第三方机构Omida的估算,2020年,在高世代LCD产线中,京东方的份额达到23%,TCL科技超过13%。预计到2022年,京东方的份额达到31%,TCL的份额达到20%(注:不考虑本次t9线初期产能释放),合并份额将超过50%,中国大陆将掌握行业的绝对话语权。

当啃下LCD领域最后一块硬骨头后,国内面板企业显然只是完成了赶超,而引领的远征才刚开始,前面是一片开阔的无人区。

比如对IJP-OLED, Mini-LED, Micro-LED等新技术商业化前景探索,TCL科技也都有较深的布局。从应用领域来说,商业显示和车载将是未来增长最快的细分领域,显示作为视觉信息的入口,必定会在物联网时代冒出各种新的应用场景。

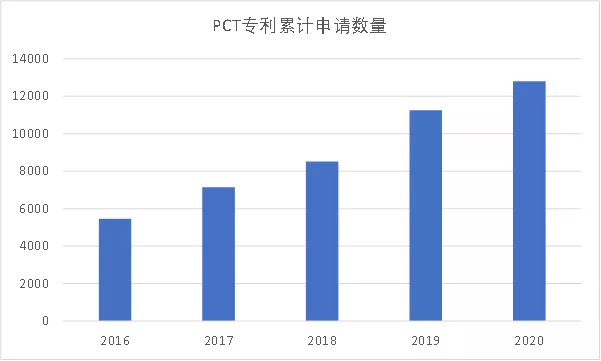

这显然是要从资金投入驱动升维成技术研发驱动,而无人区就意味着更多的基础投入。从TCL科技整体在2020年研发费用率达到6%,如果单独拆开看子公司TCL华星口径,研发费用率将达到8%,这个投入强度基本上是海外竞争对手的两倍,目前体现在的就是公司的PCT专利数上逐年累积。

图8:TCL PCT专利数,资料来源:公司公告

而当前的研发,毫无疑问将直接改变未来的收入构成。2020年,重组后的TCL科技整体收入为768亿元,其中主营面板的TCL华星面板收入为468亿元,根据公司产能释放的速度理性测算,预计3年后,TCL华星的收入将摸到千亿的门槛。

届时,公司面向的下游从当前主要集中于TV和手机,拓展到IT(预计占比达到20%),车载、商显占比也会提升;从技术分类来说,OLED的占比也会提高到超过20%。整体业务结构由于近几年的投入,将确定性向多元方向优化。

正如TCL科技在2020年业绩会的主题“上坡加油,追赶超越,迈向全球领先”一样,扛过逆境,走向顺境后,TCL仍有上坡、追赶、领先三件大事要做,这次新IT面板产线的投资,就是重要一步。未来征程,其实才刚刚开启,而大结局,还在酝酿之中。