去年12月,The Information发文预估,红杉(注:除特别标注,本文“红杉”意指“红杉美国”)和Founders Fund是2020硅谷最赚钱的两家VC。

红杉不令人意外,老牌VC,成立已快半个世纪,名声在外。Founders Fund属于后来者,更年轻,成立于2005年,甚至他的创始人彼得·蒂尔还曾不被红杉看好。

故事是这样的:

彼得·蒂尔是《从0到1》的作者,也是PayPal创始人,2002年就已经在硅谷小有名气,那时PayPal以15亿美元的价格卖给了eBay。但他并不是一个被追捧的创业者,比如第二次创业找红杉投资,就碰了壁。

彼得·蒂尔2004年创办了大数据公司Palantir,这个名字带有一丝科幻气息,来源于电影《指环王》。他的构想远大,目的是解决安全问题,在自由社会减少恐怖主义的威胁。

但起初并未打动红杉。《福布斯》报道,彼得·蒂尔招揽的技术团队很年轻,一位前PayPal工程师和两位斯坦福计算机专业的毕业生,并且产品粗糙。

“根据Palantir CEO的说法,红杉资本合伙人迈克尔·莫里茨(Michael Moritz)在开会的整个过程都在涂鸦。”

不止红杉不看好,KPCB也不看好。“KPCB一位高管花了一个半小时对彼得·蒂尔讲述了为什么Palantir注定会失败。”

但他终究是咸鱼翻身了。去年底,这家公司上市,如今市值突破400亿美元。而这背后,彼得·蒂尔和他的Founders Fund是最大赢家。

不单单这一个项目,算算去年以来Founders Fund的成绩,仅排在红杉和孙正义的后面。

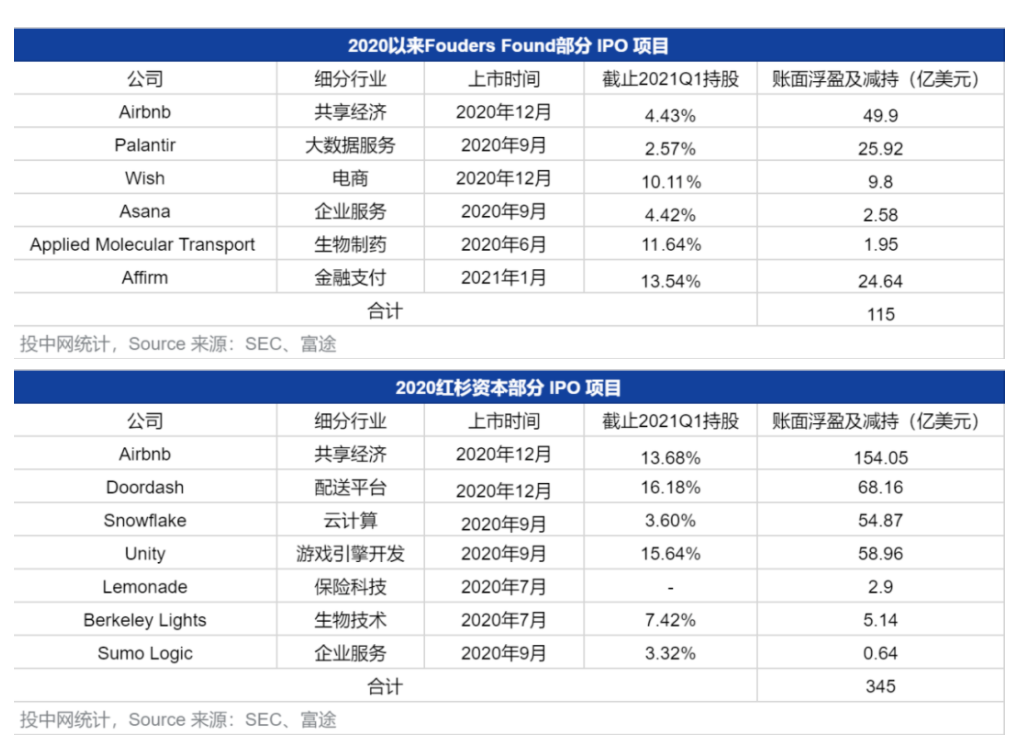

根据The Information的数据,红杉和Founders Fund去年都有7家被投企业上市。其中红杉的6个IPO,回报大概为154亿美元,Founders Fund的4个IPO,回报约为43亿美元。

而现在来看,已经远超预期,截止一季度末(过去15个月),红杉账面浮盈及退出回报约为345亿美元,Founders Fund则为115亿美元。

虽然看上去Founders Fund仍然不如红杉赚得盆满钵满,但也算不错,即便算上孙正义,他们在硅谷很可能也会排到第三。Founders Fund的数字和孙正义千亿美元规模的软银愿景基金的回报相差不大。据软银财报统计,第一期软银愿景基金去年一年收益为134.5亿美元。

重点是,和以红杉为标杆的VC标准化、系统性打法不同,细究起来,彼得·蒂尔去年赚到大钱的案子投资过程都非常生动,综合来看,他的投资能力也很全面。从天使投资成名到拿出经典的C轮投资案例,砸大钱玩PE的游戏,他都做成了,雨露均沾。

但现在夸彼得·蒂尔也还早了点。目前,硅谷目前估值950亿美元的金融科技公司Stripe和740亿美元的SpaceX,彼得蒂尔通通押中了,并且持股比例看上去都不低。

很巧,红杉也抓住了这两个机会。未来等到这两家巨无霸上市,或许才是Founders Fund真正迎来大爆发的时候,并且很有可能继续与红杉延续去年硅谷VC第二第一的成绩。

一招致胜的秘密

先从Founders Fund去年的高回报案例来定义彼得·蒂尔的投资能力。

和红杉一样,他们最赚钱的项目是Airbnb。

红杉投资Airbnb的过程是这两年流行讲的“超配”,不仅投得早,而且不断加码,几乎无可挑剔。

从2009年的天使轮一直到2015年E轮,每一轮都有红杉的影子。Founders Fund不同,只押注了C轮。

虽然Founders Fund的持股比例和回报和红杉都差一截,但这个案子很说明问题。对彼得·蒂尔来说,他做了一个从来没有做过的具有突破性意味的决策,同时还赚了大钱。

先绕个弯谈一下他投资的方法。大多数情况下,他是一个在熟悉的范围内找食吃的顶尖高手。

比如截止3月底,为彼得·蒂尔带来24.64亿美元账面回报的Asana,这家公司的创始人是脸书的联合创始人,扎克伯格的大学室友,2008年离开。

和彼得·蒂尔二次创业被冷落不同,人人都期待第二个扎克伯格。这是一个天使轮就集齐了15位投资人的项目,大多为硅谷创投圈明星投资人,比如投资过Skype的本·霍洛维兹,当过扎克伯格助理的马特·科勒,当时马特·科勒是Benchmark投资人。并且惯常投A轮的Benchmark都接连在B、E轮下注了。

而想必Asana的创始人也对彼得·蒂尔再熟悉不过,2004年,他曾参与创办的脸书被彼得·蒂尔投资50万美元的故事已经被拍进了电影。

彼得·蒂尔在Asana这个案子上出手也很早,在2009年天使轮就抓住了机会,并且和只投了脸书一次、投资过程仍夹杂一些运气的成分不同,他在这个项目的B、C、D、E轮融资都曾加码,非常坚决。

这是他抓住线索赌明星创业者的做法。

而投他熟悉的金融科技行业,他同样也游刃有余。

看看“美版花呗”Affirm例子就明白了,彼得·蒂尔和创始人马克斯·列夫琴很熟。马克斯·列夫琴是美国版大众点评Yelp的创始人,也曾为PayPal 的CTO。

这个投资过程和Airbnb比较类似,早期没有投。第一次参与是2016年融资1亿美元的D轮,再就是去年9月融了5亿美元的E轮,IPO前持股13.5%。

但后期能投得到是重点。首先钱够多,其次他与创始人还有交情。同时这也是彼得·蒂尔起家的行业,也是熟的不能再熟,砸大钱也更有底气。

这个案例也很成功,截止3月底,为他带来的账面浮盈约为26.64亿美元。

而投Airbnb是什么情形,一他面对的是一个新兴的行业,Airbnb被称作是“共享经济鼻祖”,二他和创始人也没有什么交集,三这是个红透了的项目,他还面临着来自红杉等老股东加顶级VC的竞争,四,他过去从没有在一个案子上投这么多钱。Airbnb CTO对媒体说过,那是Founders Fund成立以来最大的一笔交易。

吊诡的是,2012年,Airbnb C轮融资2亿美元,他这一阵打败了红杉,成为了领投方。而他也只投资了这一次,一招致胜。

彼得·蒂尔做对了什么?

首先是时机和魄力, C轮,企业在这个时候来到了成熟期,通常投资人都会说“能看得更明白了”。这个时间虽然不早,也不是太晚,而在这个窗口砸大钱引起创始人重视是非常有效的方法。

如果再晚一点,恐怕彼得·蒂尔要投入更多钱。并且这已经是打破Founders Fund常规的一笔投资,也不晓得再晚一点他还有没有这个魄力。

其次是说服创始人的能力。根据The information的说法, 在B轮,Airbnb创始人拒绝让天使轮开始下注的老股东红杉领投的情形发生过一次,也就是说,除了钱与关系,对话也是及其重要的一环。

彼得·蒂尔说了什么?Information提到,彼得·蒂尔站在了创始人的一边,教创始人如何回答投资人会怀疑的比如公司扩张计划、团队预计业务增长速度的问题。

这个场景,不像是一个投资人与创业者的交流,更像是一个有经验的创业者和创业者之间的沟通,这个为创始人消解烦恼的举动打败了红杉最后一秒喊出的更高价。

彼得·蒂尔对投后期的打法也越来越自信。另一个例子是“美版拼多多”Wish,截止3月底,这个项目的账面浮盈达9.8亿美元。

这是一个典型的growth阶段的投资,甚至像PE机构的做法。2018年,Wish F轮融资5亿美元,Founders Fund是领投方,出手更加阔绰,也仅投了这一次,IPO前持股12.9%。

从Airbnb到Wish,彼得·蒂尔用一个绝招赚到了大钱,这意味着他已经从投资熟悉的领域跨越到陌生的领域,从天使投资成名到拿出经典的C轮投资案例,甚至敢砸大钱玩PE的游戏,彼得·蒂尔的能力越来越全面了。

投资、创业左右开弓的绝招

再看Palantir,这是为FoundersFund带来第二高回报的项目,这也是一个足够硬核的成绩。这也说明了,彼得·蒂尔拥有左右开弓的本事。

这个例子很特殊。上文已经提到了,这投的不是别人的公司,是彼得·蒂尔自己创办的公司。

企业家转做投资或者同时做投资的多了去了,但主业是投资,又在同一时间,也把自身从0开始的创业项目送上市的,仍然比较少见。

对投资人来说 ,左右开弓需要的是什么?答案一定是足够大的野心、资金以及时间和精力。

彼得·蒂尔有个挖人的故事很值得玩味。当初不止风投不理解他,刚大学毕业的工程师也不理解他。

同一年,为了让一个23岁的斯坦福毕业的工程师加入他刚刚创办的大数据公司Palantir,他开出了2亿美元的期权,但这位工程师没有答应,一年之后才加入。

2亿美元意味着什么?当年斯坦福大学计算机工程专业毕业进入微软当工程师,年薪是7.2万美元,攒50万美元需要不吃不喝工作7个月,而2亿美元,打工到退休似乎也遥不可及。

看上去,彼得·蒂尔非常大方。但一个老板在公司成立之初就这么干,不免让人觉得有画大饼的嫌疑。

第一,创业公司能不能成功还不知道, 但即便是一家优秀的创业公司,也很难。还是拿Paypal来举例,彼得·蒂尔在这家公司持股3%,套现的数目也远不到2亿美元。马斯克的收获比较接近,他在PayPal持股11%,套现1.65亿美元。

但这恰恰说明了彼得·蒂尔野心勃勃的一面。第二次创业,他就是冲着做一家比Paypal更大估值更高的公司去的。这是他内心最原始的冲动。

关于资金问题,彼得·蒂尔早期自己掏钱养团队。最先支持他们的机构是CIA旗下投资机构,投了200万美元,这并不是一个大额的投资,但得到了背书,并且直接带来了订单。

《福布斯》报道,从2005年到2008年,CIA是这家公司的唯一客户,从对其软件进行alpha测试和评估。后来Palantir最有名的业务故事是协助美国军队定位击毙本·拉登。

Founders Fund也多次投资。比如2010年,投资了公司D轮,2013年,又投资了1.97亿美元。

还有很重要的一点,彼得·蒂尔找到了足够优秀的人来帮忙。

亚历克斯·卡普自2004年起担任Palantir的CEO。他是彼得·蒂尔的斯坦福同学,虽然他哲学专业出身,不懂技术,但得到了公司技术团队,具有杰出的管理能力。

但这家公司也遭到不少质疑,比如索罗斯旗下的基金SMF去年11月表示要清仓Palantir的股票,称2012年参与投资时没有意识到大数据的负面作用。

然而这些似乎并没有影响这家公司的市值上涨的趋势,目前Palantir的市值已破400亿美元,和去年9月底刚上市相比,翻了一番。

与红杉共同押中估值950亿美元的Stripe和740亿美元的SpaceX

未来几年,Founders Fund极有可能仍然与红杉放在一起讨论,并与红杉一起延续去年硅谷VC第二第一的成绩。

现在已经能够瞥见更大的回报。目前硅谷两家巨无霸公司,740亿美元估值的SpaceX,950亿美元估值的金融支付公司Stripe ,彼得蒂尔通通押中了,持有的股份看上去都不低。

这两个也都是彼得·蒂尔所熟知的投资范围内的项目,前者是他熟悉的人,马斯克为PayPal创始人之一,后者也在他熟悉的Fintech赛道的范畴。

彼得·蒂尔对马斯克的投资,可以追溯到2008年8月,Founders Fund 投资SpaceXA轮 2000万美元,是第一个外部投资人。

这个时间点也并不早。2002年,SpaceX就成立了,但造火箭毕竟是“国家队”的擅长的事,早期不投也很正常。但2008年马斯克最惨的时候,彼得·蒂尔投了。

在SpaceX火箭发射成功,创造了更多私人企业造火箭的里程碑事件之后,彼得·蒂尔也持续看好。2010年,SpaceX C轮融资,2015年E轮10亿美元融资,Founders Fund均参与。

假设按照一次融资最多出让10%的股权来计算,Founders Fund的持股至少在10%以上,如果上市之后至少能维持这个估值,账面回报至少有74亿美元。

投资Stripe的过程呢?彼得·蒂尔曾在2011年投资了天使轮,彼得·蒂尔个人还投了B轮。Founders Fund 也跟上了,在这家公司的B+轮、C轮都有投资。

这家公司特别在哪儿?

Stripe的创始人帕特里克很年轻,1988年生,但他是一个的天才创业者。他创办的第一家公司Auctomatic曾被YC孵化器投资,在他19岁那一年,卖公司赚了500万美元。

值得注意的是,不论是这家金融支付公司,还是SpaceX,红杉也都参与了。

在Stripe上,红杉的持股比例可能比FoundersFund更加高,红杉玩的依旧是“超配”的游戏,从天使到G轮,除了E+轮没参与,其余每一轮都有红杉,其中,E轮以及最新的6亿美元战略融资是红杉中国参与。

在SpaceX 2月最新公布的一轮8.5亿美元战略融资中,红杉也有出现,但领投方是印度公司。

通过这两个案例把红杉和Founders Fund放在一起比较也很有意思,你会发现,红杉的强是全面的强,彼得·蒂尔是单点突出的强。

红杉传承了多代,在世界不同国家的品牌关联机构遍地开花。硅谷的红杉没投到SpaceX,印度公司抓住了。

从投资方法论来说,红杉的打法也更加标准化。针对2C行业的Airbnb和“美版饿了么”Doordash,都是清一色的“超配”打法,投Airbnb的过程不再赘述,参与“美版饿了么”从 A轮开始,一直跟到F轮,中间只有E轮未投资。

而对技术壁垒要求更高的科技企业,投资策略也很明显,投资轮次相对靠后。投云计算公司Snowflake押注的是E轮、F轮,投Sumo Logic是从D轮开始进入。

反观彼得·蒂尔,从上文提到的赚大钱的项目来看,他的打法你能看到更多意外的成分,并且都跟他个人紧密相关。

当然这也与时间有关,一家成立了近49年的VC和一家成立了近16年的VC,在品牌、组织以及打法上必定是不同的,但有趣的是,两个不同时代的标杆,就这样碰撞在了一起。