2020年年底以来,关于一家美股基金公司及其管理人的讨论不断。在掌门人Catherine Wood的带领下,ARK Invest旗下的「方舟」系列ETF基金(ARK ETFs)专注于投资“颠覆式创新”的行业及公司,曾在2020年取得了辉煌的成绩,强于市面上99%的基金。以旗下创新ETF基金——ARKK为例,其净值从去年3月全球疫情爆发时的低点,到今年2月份的高点,一路飙升4倍,Catherine Wood也被人们誉为“科技女股神”。

然而,2021年2月以来,美债收益率上涨,美股科技股暴跌,专注投资科技创新公司的ARK基金首当其冲,净值大幅缩水。ARKK的净值和2月份的最高点相比,已经跌去1/3。据彭博社,ARK基金的看跌期权购买数量曾在三月初创下了一年以来新高。

4月15日,由华人团队创始的无人驾驶卡车公司、云九资本投资企业「图森未来」登录纳斯达克。甫一发行,ARK旗下两支ETF基金ARKK和ARKQ便大举买入建仓。过去的一周,更是连续5个交易日买入。截至发稿,ARK已累计买入图森未来超过560万股。ARK基金再次进入国内投资者的视野。

行业普遍认为,Catherine Wood和她的基金具有很明显的「VC特质」,甚至有观点认为Wood是在用VC的方式做二级市场投资。因此,和超长期持有的VC基金一样,ARK难免遭遇周期的波动。那么,用VC的方式做二级市场投资是否能够成立?是什么心态支撑投资人“穿越周期”?云九资本创始合伙人曹大容分享了一些思考。

(Catherine Wood)

四月份我们投资的图森未来上市,曾在2020年底“出圈”的ARK基金频繁买入。于是我在假期有空的时候,找了一些她的报告来读。的确,Wood的一些投资风格和策略,和我们VC的很多地方还是很像的。正如许多人所说,她不是一个典型的二级市场基金经理。那么这种“非典型”的二级市场投资方式,能否长时间、跨周期地创造惊人回报呢?思考这个问题的同时,带动了我对我们当下在做的VC投资的一些审视。以下是我的几点分享:

1. 时势造英雄

大多数人认识Catherine Wood是由于2020年以来到今年2月份,ARK基金展现出了远超同类型基金的业绩水平——可以说,在二级市场淘金的ARK,却拿到了VC式的回报。以ARKK为例,11个月的时间,净值翻了5倍。换算成IRR的话,更是惊人。

在我看来,这固然与Wood的基金管理水平有着很大关系,但另一个无法忽视的因素是时代的客观条件:今天,创新技术迭代迅速,且影响力与日俱增。

这一点,可以分三个方面来理解:

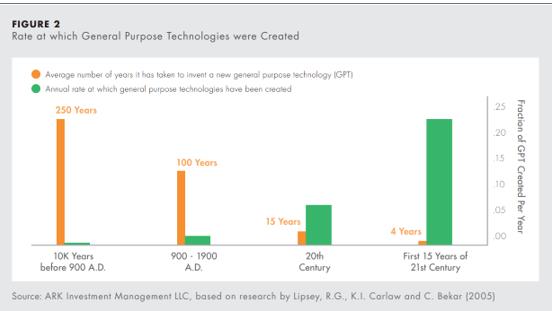

第一,新技术的迭代节奏加快了。在一篇题为Thematic Investing: For An Exceptional World的报告中,呈现了一个很有意思的研究:ARK团队总结了人类文明以来,通用目的技术(General Purpose Technologies)被创造出来的频率。通过下图,可以一目了然地看出,随着社会不断发展,创新的节奏正在加快。20世纪初,约每15年才会出现一项通用目的技术(如蒸汽机、内燃机、电等);而进入21世纪,通用目的技术出现的节奏缩短为4年左右。

(来源:ARK Invest)

过去,「创新」的动作通常发生在公司上市前(也就是风险资本介入的阶段),上市之后,公司就进入稳定的经营阶段。而今天,资本市场不断发达,创业公司往往很快就上市,并在上市后推出创新/再次创新,新技术和新产品以极快的速度问世。电商企业亚马逊上市几年后,推出云计算服务;而特斯拉上市后,从原本的电动车制造商,逐渐涉足到自动驾驶技术。创新的步伐正在加快;今天,这样的公司更是数不胜数。

第二,创新的成长产生的价值难以估量。对于某一项技术或产品而言,其发展的曲线如同指数函数,起初是平缓的,继而越来越陡峭,因为事物增殖进化的速度会越来越快。在上述这篇报告中,ARK团队援引了谷歌前CEO埃里克·施密特在2010年的一则言论:“现在,我们每2天所创造的信息量,就相当于人类文明之初到2003年之总和。”而据ARK团队研究,到2015年,创造等量的信息,所需时间已从2天缩短为几个小时。在2021年的今天,我大胆猜测这个时间可能已经只需要几分钟了。我们不能忽视和小看了任何一项技术的成长速度、先发优势和规模效应。

第三,创新的赛道和机会空前丰富。从来没有一个时代像今天这样激动人心,如此多的革命性技术同时在发生。20年前,翻盖手机可能是最具颠覆性的科技产品之一;而今天,时代的舞台上,主角变成区块链、AI和基因编辑,且其影响力可能比手机更甚。这些技术重构了金融和商业,驱使人类重新思考隐私权、所有权及人与世界的关系。优秀的科学家和工程师们日以继夜地开发这些技术和产品,在时间的加持下,它们不断以更快的速度刷新体量的上限,并将对其他行业、对未来世界产生极其深远的影响。

综上,对资本来说,这也是一个前所未有的时代。革命性的新技术愈加快速地涌现和体量的指数级增长,使得有最够多的科技公司上市后仍能拥有10倍、20倍增长的空间,因而相应地,给到二级市场投资人10倍、20倍的回报空间。而抓住这一趋势、识别出高势能创新公司的Catherine Wood,就成为了能在牛市中迅速脱颖而出的基金经理。

——倍数的神话,不再是VC的专属。

2.风险投资的HCI思维

行业普遍认为,Catherine Wood和她的基金具有很明显的VC特质。ARK致力于投资“颠覆性创新”,这也是ARK宣称选择投资标的的核心考量标准,而非一时的股价或对基本面的考察、PE/PS倍数的计算。(ARK对图森未来的投资也很好地印证了这一底层逻辑——图森未来前不久发布的财报显示,公司上个季度总收入仅100万美元。)而风险投资也是如此,即用成长的眼光,去看待我们抱有high conviction(高度信念)的公司。

这也是我共鸣最强烈的地方。在我看来,今天这个时代,风险投资的成功正是来自于这种策略:High Conviction Investing (HCI),中文里我就将其介绍为“高信念投资”。如果要我给它下一个粗浅的定义,我认为应该是:相信某种技术或模式将对行业现状产生颠覆性改变并带来巨大回报而做出的投资。

虽然能从高信念投资中看到价值投资和成长投资的影子,但我认为它还是应该被单独归为一种投资策略,因为高信念投资策略包含了许多新的元素,其中最重要的是这种“信念”——这种“信念”的产生并不是基于用户访谈(新技术或新模式往往还没有用户;史蒂夫·乔布斯就曾说过他从来不做用户调查,因为用户并不真的知道他们想要什么)和财务分析(因为这个阶段的数字往往说明不了什么问题)等老派基金分析师会做的例行工作。这种信念来自于投资人对投资标的发展潜力的综合判断,以及对未来世界的展望。

风险投资之美一定程度上来自于这种“赌性”。判断某项发明能对未来产生多大的影响力,这需要一定的想象力。但是越是拉长时间线去看待,做判断的难度越小。比尔·盖茨的一句名言是“人们总是高估了未来一到两年的变化,而低估未来十年的变革。”我非常认同;风险投资也正是在7-10年的时间框架下,去识别机会。

在这种长度的时间线下,创新的力量并非线性增长的,而是指数增长的。那些特斯拉和亚马逊的早期(且长期持有的)投资人,就是HCI的很好的案例。

Wood在2016年的一篇报告中阐述了一种名为“主题投资”(thematic investing)的策略,我认为是高信念投资的一种外延。主题投资不等同于行业投资(sector investing),这一点我很认同,因为我经常被问到的一个问题就是“你们基金关注什么sector%3F”回答这个问题总让我感到一言难尽。事实上,吸引我们抱有high conviction的,通常是一个个「主题」,而不是sector。

举例两个云九现阶段倾注high conviction的主题:今天,我们相信未来娱乐行业的趋势是“metaverse”(元宇宙)。这个概念的表层是用户利用虚拟身份在虚拟时空中进行游戏、社交、交易等互动,底层是去中心化、NFT、VR/AR可穿戴设备等技术的支持。这就横跨了多个sector: 游戏、社交、区块链技术、智能硬件等等。在这个主题下,我们识别出优秀的创业公司MetaApp并持续支持;团队在现有游戏产品的基础上,一直在积极探索有可能改写未来人们游戏娱乐方式的技术。

另一个主题是AI driven的产业,制药和自动驾驶可能是两个最具代表性的应用。传统制药模式的成药周期漫长,已经满足不了日益增多的疑难病症患者的需求。随着信息科技的发展,制药行业也一定会被加速。我们看到AI的建模、计算能力在多种制药通路上的表现,并投资了星亢原和希格生科等公司。自动驾驶更是以AI为核心的产业。在这个领域中,我们投资了ARK近期建仓的图森未来、文远知行等公司。同时,我们也密切关注其他AI能够加速的垂类。

如上所述,行业是固定的,而主题是动态的;在一个主题的框架下,是多个跨行业的技术或公司的集合。

3.可能面临的挑战

虽然,作为一个风险投资人,我非常认同这种寻找颠覆式创新的底层投资逻辑,但我认为长期贯彻这种逻辑去做投资,是很难在二级市场持续创造惊人回报的。主要有以下两个障碍:

第一,对于二级市场基金来说,其本身的估值方式和估值周期,就决定了基金经理很难全心专注早期创新、长线判断价值。我们知道,二级市场的股价每秒都在变化,基金的业绩是以天为单位被计算的。在所谓的熊市,基金净值低迷很容易引起大面积赎回。这种时候,基金经理迫于止损的压力,可能会卖出部分表现不佳的股票。因而,基金经理对所持股票的high-conviction holding就难以长期成立。

而VC的出资方多为长期、专业的机构投资人,VC基金的业绩在退出时才被正式衡量。且在一级市场,公司的估值在一定时间段内并不会发生变动。这意味着VC在退出期之前,所受到的来自外在的、可能影响决策的压力和变量都较少,可以心无旁骛地考虑长线问题,所以更适合消化市场波动,更适合HCI的投资策略。

第二,成功的二级市场GP会把基金越做越大,而基金越大(ARK的管理规模在2021年2月曾高达近600亿美元),越倾向于投资市值更大的公司股票,而市值较小、innovation heavy(重创新)的中小型公司,就容易被排除在选择范围之外。因为小规模的公司,投资再多,也很难对整支基金的业绩产生影响。基金做大后都会面临的一个挑战是,很难再现颠覆性的回报。这一点对于VC也是一样,但VC的不同在于,VC是一期一期投资的,且可以事先控制每期基金募资的规模,使得VC能够有机会持续创造颠覆性回报。

4、关于“穿越周期”

我们看到,ARK基金在经历了大放异彩的2020年后,在2021年遇到了市场环境因素的巨大挑战。所以,归根结底,投资人要如何穿越周期呢?

这是投资者们亘古不变的话题。那么,有没有可能,不去让时间影响我们的决定,恰好是穿越周期的办法?2021已经来到第二个quarter,全球疫情形势依然严峻,政治经济前景迷雾重重……ARK也好,其他基金也罢,是否能收获优异的α,还未可知。但我相信,人类社会螺旋上升的大趋势不会变,且未来总是比我们想象的要来得快。始终如一地看好创新,看好优秀的人,也许才是应对变化,最周全的选择。