2019年5月,成立仅17个月的瑞幸咖啡登陆纳斯达克,成为全球最快IPO公司。

在敲钟现场,时任瑞幸咖啡CEO钱治亚发布了《瑞幸咖啡宣言》,宣言说道:“好的咖啡,其实并不贵……在瑞幸咖啡89.6%都是回头客。”

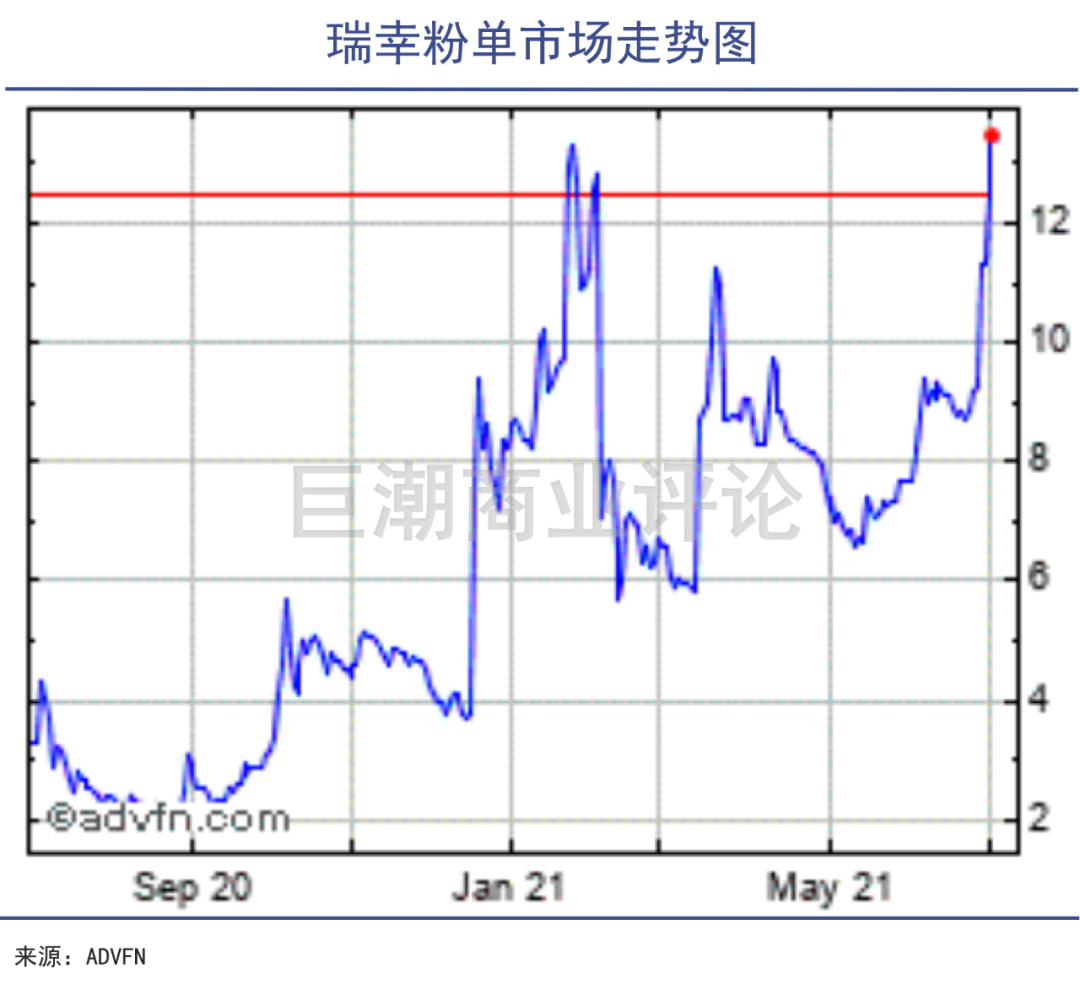

然而,瑞幸的故事次年便戛然而止,2020年4月,瑞幸承认财务数据造假,股价5次融断跌掉80%,之后从纳斯达克停牌退市进入粉单市场。

但资本从未放弃寻找下一个星巴克。

现在看来,继承了瑞幸故事的品牌正是Manner,作为消费领域的“当红炸子鸡”,Manner估值已超过20亿美金,资方名单中的淡马锡、美团龙珠等也颇为豪华。

Manner的发展似乎也证明了瑞幸所倡导的高性价比、回头客的战略是能走通的,但可惜瑞幸用错了方法。

不过,截至现在,Manner仍只有136家门店,且基本集中于上海,相较于瑞幸的4000余家、星巴克中国的5000余家仍有不小差距。那Manner能成为星巴克的有效挑战者吗?

讲故事or做生意

起码到现在为止,咖啡行业仍然需要生意型的商业模式?

作为神州系的创业项目,瑞幸自出生那日起便含着金汤匙。2018年6月,瑞幸宣布获得来自陆正耀的约1.9亿美元的天使轮融资及大钲资本、愉悦资本等2亿美元A轮融资。

之后从融资到上市也一路通畅,几乎没有遇到任何问题,甚至可以说其咖啡新零售的故事从诞生那天起就是讲给资本市场的,诸如流量池、大数据等等。

而Manner则是源于一家两平米的夫妻店,创始人韩玉龙之前的职业则是咖啡培训讲师,这使得Manner一直以来走的就是实打实的零售店路线,注重单店盈利。

虽然瑞幸与Manner都是以高性价比的咖啡作为核心产品,但团队的基因不同决定了两者截然相反的战术路径。

瑞幸选择的是经营现金流的平台模式,即通过融资、开店、补贴、扩张的做法在最短时间内占领市场后,以此达到扭正利润的效果。

在瑞幸2019年的全球合作伙伴大会上,钱治亚宣布将在2021年底建成门店10000家,这便是证明。

不过,以低价抢占市场的瑞幸,最终也被低价形成的刻板印象所拖累,并没有产生预料中的复购率。

以瑞幸最近补发的2019年财报为例,公司2019年实际收入为30.3亿元,虚增收入21.1亿元(其中二季度2.5亿元、三季度7亿元、四季度11.7亿元)。

然而2019年一季度瑞幸的营收就已达到4.8亿元,此时瑞幸的门店数为2400家,随后的三季度中,瑞幸新开了2100家门店,但仅带来10亿元的销售增长。

因此,最有可能的情况是实际老门店季度环比大幅度的同店负增长。这究竟是大规模财务造假的原因,还是大规模财务造假的结果还不得而知,但无法养成咖啡消费习惯,一定是其中最核心的原因之一。

而这也正是Manner这样的模式得以成立的前提——咖啡在中国依然是一门慢生意,仍需要长周期的培养用户习惯。

拥有一个对咖啡有消费习惯的群体,就意味着把慢生意做到了高粘性、高复购率的程度。单店盈利能力极强的Manner,自然成为了资本极力追逐的标的。

Manner的生意经

Manner的经营状况为什么优于瑞幸?

“不可胜在己,可胜在敌。”

这句话似乎生动反应了Manner的发展历程,归根结底,Manner近来在一级市场的火热表现,很大程度上还是由于瑞幸的错误。

若从企业经营层面拆分,为什么同样是高性价比咖啡的故事,Manner能赚而瑞幸却只能亏?

对于Manner而言,诸如小杯装、小场地的故事已经被强调太多次,巨潮在这一方面也不过多赘述,但有另一点核心经营特征是非常值得大书特书的:不做外卖。

韩玉龙曾解释道:“咖啡是一种有机的饮品,每时每刻都在发生变化,随着温度的下降,酸度会上升,顺滑度会下降,咖啡和牛奶会分层,原本醇香的咖啡就会变成了一杯酸苦的“药水”。为了赚这一笔‘快钱’而损失掉品牌的信誉,得不偿失。”

用商业化的语言解释则是,咖啡对配送时效性有极高的要求,这无疑会带来高额的配送成本,而这与高性价比的初衷是违背的。

作为佐证的是,2018年,饿了么与星巴克联合推出的“专星送”,据蜂鸟即配高级总监刘歆杨透露:“每张星巴克专星送订单平均8分钟之内就可以出餐,在配送端,用户从下单到送达平均只需要18分钟。”

哪怕是以外卖起家的瑞幸,也在受配送成本所累。2018年一季度,瑞幸的配送费在总成本的占比为10%,一年之后这个数字就飙升至56%。

之后,钱治亚在公开场合曾表示:“单纯的外卖模式没有生命力,瑞幸的主打模式是快取并非外送,希望能将门店开进写字楼和企业。”

在当时钱的判断并没有引起太多的反应,但实际上可以看做是对外卖模式的反思,但最终瑞幸的战略目标也并没有完成。将快取这一模式做到极致的正是Manner,根本不提供外卖缩小了其市场规模,但也使其节省了所有的配送费用。

难讲的增长故事

Manner的单店模型只适用于特定区域。

一言概之,Manner的模式则是,主要在写字楼与商场租用小块场地,以快取的方式,为消费者提供高性价比咖啡。

但即便是一个从开始就明确了小而美的模式,想要跑通也需要满足诸多前提。

先说区域,咖啡实体店的形式天然需要消费者具备咖啡消费的习惯,而这无疑就排除了大批三四线城市,毕竟瑞幸已经证明了补贴是改变不了用户习惯的。

Manner的官网数据也显示,其136家门店中有122家位于上海,作为改革试点的窗口,上海对于西方文化有先天的适应性。《上海咖啡消费指数》报告显示,上海每万人咖啡馆拥有量为2.85家,这一数字也已经达到了伦敦、纽约和东京等城市的平均水平。

也就是说,国内城市中,上海消费者对于咖啡的接受度非常高,这是整个行业所期盼的。

不过,这一模式能否顺利推广至其他一二线城市仍值得怀疑,毕竟与互联网公司不同,聚焦于生活服务的业态有着极强的区域壁垒。

以巴奴毛肚火锅为例,其西安赛格广场店日均翻台率可以超过8,但其上海人广来福士店的生意却较为冷清。

36氪此前的报道也显示,经过一年爬坡期之后,北京、深圳两地门店已基本能够稳定在日销1万元左右,但苏州、成都的门店营业额则未能达到这一业绩。

再说选址,哪怕是在上海,Manner的门店也多集聚于写字楼与沿街店铺,毕竟高客流量也是快取模式成立的前提。

Manner的购买场景一般是日常吃饭或上班途中的顺手购买,因此,选址一般对办公楼密度、白领数量有一定要求,类似奈雪新推的PRO店,但严苛的选址要求也是其发展路上的一大瓶颈。

最关键的问题还在于标准化,不同于星巴克、瑞幸等使用的全自动咖啡机,Manner采用的是半自动咖啡机。简单理解的话,那就是Manner拥有更好口感的同时,也有着更高的操作门槛。

为此,Manner在相当长的一段时间内只找有经验的咖啡师,直到疫情之后才转变招聘要求。但相较而言,不够标准化的流程,无疑也桎梏了Manner的进一步发展。

写在最后

“中国是品牌的天堂,也是品牌的地狱。这里的消费者可以接受各种创新的产品和业态,但口味变化也是最快的”,Tim Hortons中国区CEO卢永臣曾说道。

在咖啡领域,这一论断也被演绎了无数遍,从连咖啡到瑞幸再到Manner,无数新品牌都在试图演绎星巴克的千亿传奇,但可惜成者寥寥。

不过资本市场依然在持续下注,哪怕是在粉单市场的瑞幸,市值也涨逾十倍,补发2019年财报之后,瑞幸甚至一度大涨22.08%。

瑞幸粉单市场走势图

这场咖啡领域的战争,看起来似乎仍要持续很长一段时间。