编者按:本文来源创业邦专栏美股研究社,创业邦经授权转载,图源:图虫。

前段时间,三胎政策出台之时,在短时间内引起了广大网友的热议。尽管有一些扶持政策,但多数人群还是表示“不想生”“不敢生”。教育成本太高是顾虑之一,其中,幼教的费用与安全又影响到一些家长对生三胎的看法。

7月7日,早教第一股红黄蓝公布了截止至2021年3月31日的第一季度财报,在幼教行业伴随政策规范与复苏的背景下,学生数量等盈利基础指标继续上升,毛利回归正常水平,净亏损也持续收窄。

去年受疫情影响,幼教行业受到较大影响,后续相关政策的调整对办学提出了更高的要求,这也让不少幼教机构面临较大的压力。

现在,在三胎政策落地,行业基本面或将迎来改观的情况下,这个早教第一股会迎来价值回归吗?

经营规模增长业绩复苏,但红黄蓝后续回归仍要熬

财报显示,红黄蓝Q1营收3667.9万美元,同比增长111.8%,如果看增长幅度,这是因为去年疫情导致当期净收入仅1730万美元,而这部分收入主要还是因为新加坡地区的分支机构运营正常,直到四五月才因为疫情出现关闭情况。

对比疫情前,2019年第一季度红黄蓝的营收为3426.4万美元,今年的数据已经略微超过了疫情前的水平,表明公司整体的经营情况实现了全面的复苏,这背后是学生人数的增长。

截至2021年3月31日,红黄蓝在直营机构注册的学生人数为36890,与去年同期31251人相比,同比增加18.04%,由于红黄蓝的主要收入来源包括服务与产品,而服务的大头是学费,学生的增长推高了总体营收。

不过,就增长幅度来看,去年一季度红黄蓝的学生人数由2019年的24572人实现了27%的增长,相比之下今年的人数增长进步不足。

考虑到红黄蓝的目前的收入构成没有做出大调整机会,这或许还要观察后续新生入学的情况,尤其是2020年整体其国内直营幼儿园在园人数虽然由2019年的25808人增长到28648人,但红黄蓝的年度递延收入金额,也就是预收款,却下降了4个百分点,这说明单位学生的营收能力或存在下降。

公司管理层照例给出了对下一季度的指引,预计2021年第二季度的营收将在5100万美元至5200万美元之间,同比增长约299%至307%。

刨除去年疫情低基数的影响——去年红黄蓝的经营设施自1月起就全面关闭,到6月底才恢复了75%左右,回顾红黄蓝的历史业绩,这次业绩指引只是与2019年第二季度持平的水准,2019年其营收为5360万美元。

这意味着,即使按最高预估值计算,红黄蓝2021年上半年的收入约为8868万美元,2020年上半年和2019年上半年的是数据分别为3010万美元和8780万美元。二季度是传统上的入学与新开园旺季,相当于今年红黄蓝整体业务或才回到2019年的水平,足见这两年发展步伐的放缓。

考虑到线下重资产运营模式的负担,公司的业绩释放或许还要熬上一两年才能突破此前的一系列外界因素影响。

疫情消退减亏超90%,开源节流缩减成本支出

2021年第一季度,红黄蓝净亏损为171.4万美元,去年同期录得的净亏损高达3201万美元,同比减亏94.65%,首要的影响因素还是疫情。

不可否认,去年净亏损的主要原因是疫情期间的业务持续停摆,当期的毛亏损就有1159.2万美元,运营亏损更是从2019年的403.5万美元大增到2608.9万美元。同时,红黄蓝直营设施关闭导致学费下降,加盟商服务设施关闭导致产品收入下降,包括人员、房租等在内的硬性支出控制有限。

今年,红黄蓝实现了毛利润341.3万元,与疫情前2019年一季度的183.8万元相比提升明显。除了业务提升,红黄蓝的总运营费用得到了有效减少,运营亏损仅有230万美元。

红黄蓝表示运营的精细程度在持续提升,包括对各业务职能的细致布局,其现金流和负债数据也得到改善。具体而言,包括对在线渠道的调整,对旗下各经营情况各异的附属品牌进行了业务调整等。

迈入“三胎”时代,红黄蓝能借幼教焕发新生机吗?

今年5月31日,中共中央政治局审议了《关于优化生育政策促进人口长期均衡发展的决定》,该决定中的“依法组织实施三孩生育政策,促进生育政策和相关经济社会政策配套衔接”让很多人感到,幼教行业新的机会来了。

实际上,2020年,全国学前教育经费总投入为4203亿元,占教育经费总投入的7.9%,政策层面上,监管机构早已明确了支持相关托+育机构的合理有序发展,对体系成熟的公司而言是一大利好。

今天,家长对于教育消费价格的敏感度主动或被动地降低了不少,更年轻的家长们则对幼儿教育质量提出了新的要求,这其中,红黄蓝的业务体系拥有的幼儿园和亲子中心都各有优势。

去年6月,红黄蓝副总裁孙涛曾经算过一笔账,2016-2018年,早教机构每年的客户群体平均在1000万左右,单节课的定价在80元到300元之间,目市场规模在1000亿到2000亿。如果三胎政策的引导性足够强,整体的客户基数将再一次迎来扩大。

不过,这并不代表新的增长点会直接落在企业身上。

品牌是教育企业最核心的资产之一,因为教育产品的客户主要还是父母,对这个群体而言,教育成本中金钱只是表象,付出的时间精力、不可逆的时间窗口、孩子的成长机会才是最重要的点。

虽然红黄蓝的教育设施品牌被广泛选择,但竞争者依然存在,比如A股上市的美吉姆也处于持续扩张阶段,“多孩概念”初兴时,其股价一度涨停。

2020年,美吉姆虽然也受疫情打击严重,其营收为3.56亿元人民币,约合5500万美元,距离红黄蓝2020年总营收的1.10亿美元还有差距,但美吉姆在整体布局上立足于国内,对三四线城市的扩张更快,一边占领市场,一边推广早教概念,在新一代父母中打响品牌,长期来看,更有利于培养消费者心智。

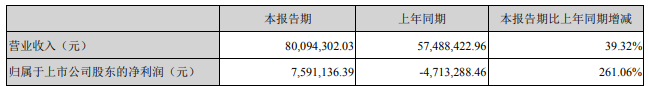

今年一季度,美吉姆同样扭亏为盈,分别实现营收和盈利8009万元、759万元。

红黄蓝需要分出精力给海外机构运营,如果要追上“三胎”的脚步,还需要调整自己的战略重点。

另外,对“三胎”生力军——90后父母来讲,更新颖的延伸教育也具有很强的吸引力,这其中就包括了配套品牌的建设,比如教具和在线服务,对硬资产赛道毛利偏低,缺乏想象空间的红黄蓝来说,挖掘其他配套也是突围策略之一。

结语

在放开三胎政策之后,不少投资者也看好幼教行业的培训发展,但玩家们还是要思考如何发挥自己的潜在优势获得更多市场认可。同样的,红黄蓝还需要更多探索,卖品牌加盟或许是扩大规模的路径之一,但只赚开幼儿园的“辛苦钱”,这个故事会结束得太快。