近日,锦波生物“重组Ⅲ型人源化胶原蛋白冻干纤维”获批上市,该产品用于面部真皮组织填充以缓解眉间纹、额头纹和鱼尾纹,这是我国自主研制的首个采用新型生物材料的植入器械。

从2019年起,我国医疗美容市场规模已达1769亿元,根据艾瑞咨询的预测,2019年至2023年间其复合年增长率将保持在16.8%,到2023年中国医美市场规模将达到3315亿元,在短短几年间,医美赛道如何撑起千亿市值,“医美三巨头”华熙生物、昊海生科和爱美客能否继续靠玻尿酸坐稳市场,后入局者能否靠新产品乘胜追击?

产业链中最挣钱的还是药械厂商

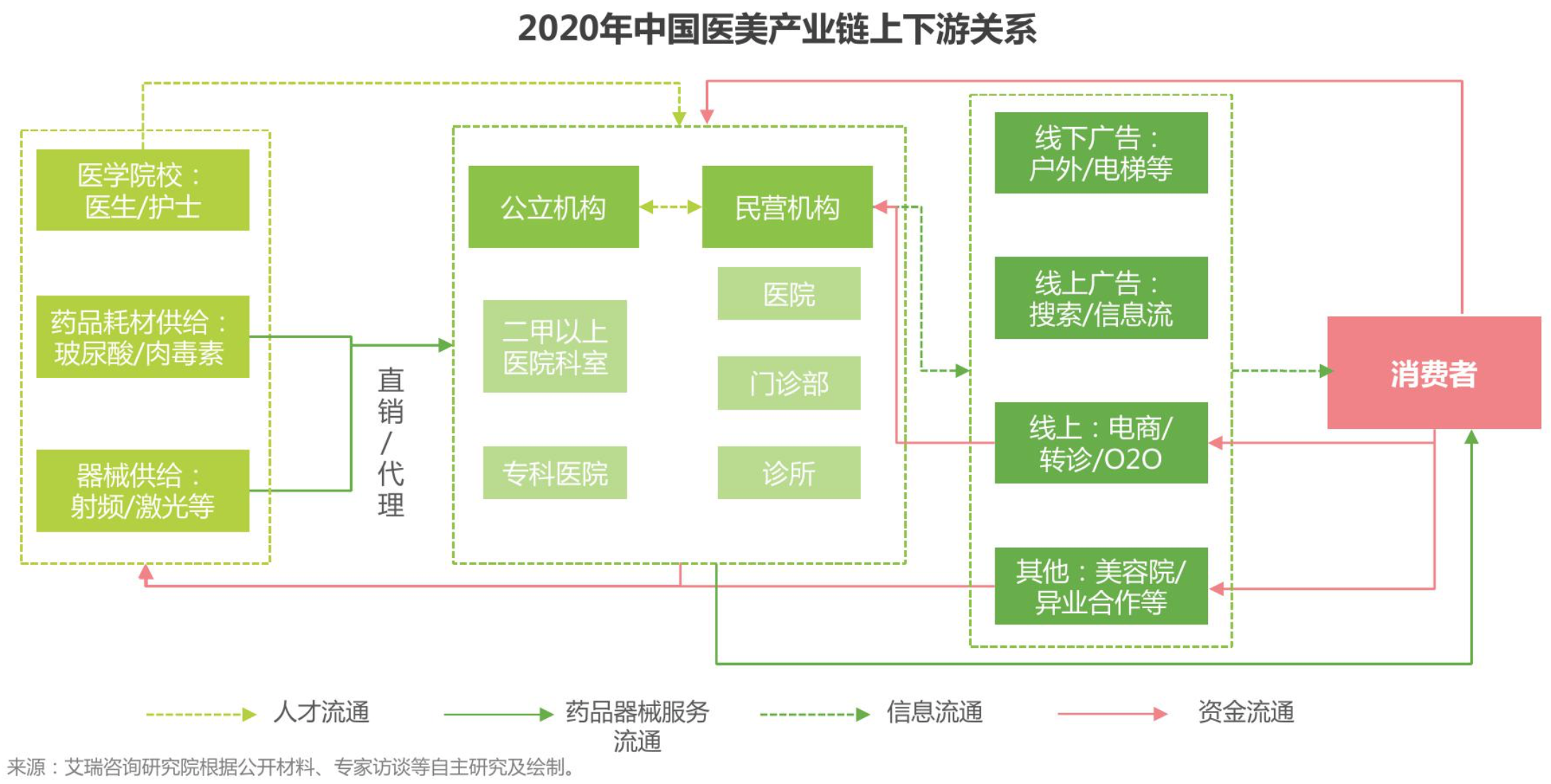

我国医美产业已初步形成了完整的产业链闭环,由上游院校、药械厂商,中游服务机构以及下游渠道构成。

图源艾瑞咨询

其中,上游厂商因行业监管相对规范,产业相对集中,因为获得国家药监局批准的产品有限,所以“持证”公司能凭借自己的王牌产品占领市场,获得稳定利润,头部企业的毛利率可达75%-85%,净利率也能维持在25%-37%的较高水平。

而中游的医美机构市场定价参差不齐,看似可以实现50%-60%的毛利率,但高昂的营销成本使得盈利空间受到严重挤压,能做到盈利的机构不足30%。

下游医美平台虽然整体毛利不低,但过高的获客成本同样拉低了净利率,据新氧数据显示,新氧平台的获客成本高达400元/人,原因是中游各医美机构的不规范使得用户对医美线上平台仍未形成很高的信任度。

纵观整个医美产业链,直接接触终端消费者的中下游机构在产业链中的价值反而不高,鲜有大市值的公司,而生产原料的上游企业则抽走了行业的大部分利润,也催生了一众高市值的企业。因为原料生产需要获批医疗器械的生产资质,且对生产技术要求很高,有一定进入门槛,容易建立壁垒,因此可以为公司创造更多赚钱机会。

在玲琅满目的医美项目中,非手术类,也就是“轻医美”凭借其风险低、恢复快、可逆转的特点,被更多消费者买账。目前,轻医美主要分为三大类:肉毒素、玻尿酸、胶原蛋白再生类产品。

从全球范围看,用于填充和塑形的玻尿酸和缓解动态皱纹的肉毒素依然牢牢占据着医美市场的双龙头地位,但易造成“僵尸脸”也一直被人们所诟病,所以仅靠肉毒素和玻尿酸似乎并不能满足被颜值焦虑驱动的消费者们,这也推动了医美项目的迭代升级。

“再生类”轻医美产品应运而生,目前主要分为注射类和光电类。

注射类产品以童颜针和少女针为主。二者本质上都是胶原蛋白刺激剂,利用自身胶原蛋白再生实现抗衰的效果。童颜针一经问世,便迅速在医美圈走红,但合规产品却少得可怜,最早获批的企业天然地拥有了资质壁垒,并能快速借先发优势占领市场。

除此之外,胶原蛋白填充剂也是医美产品研发的新方向,目前市面上主要还是以动物源胶原蛋白为主,虽然生产成本相对较低,但存在提取胶原致敏,传染病毒的风险,所以胶原填充作为小众医美产品,并没有被广泛接受。

随着胶原蛋白填充剂的迭代升级,更加符合人体的“类人源胶原蛋白”势必将取代动物源胶原蛋白。锦波生物最新获批的“重组Ⅲ型人源化胶原蛋白冻干纤维”相比于动物源胶原,更贴近人体胶原,降低了过敏的风险;相比于类人源I型胶原,能更有效地祛皱嫩肤;相比于玻尿酸,填充效果更加自然。

而另一类被推上风口的医美项目就是以热玛吉和超声刀为代表的再生光电类项目,依靠射频所产生的光热效应刺激胶原蛋白再生。与再生注射项目不同,热玛吉依靠热能快速刺激胶原蛋白大量重生,一次性、无创治疗,即刻见效。目前市面上正规的热玛吉仪器生产商仅Solta Medical一家,且ThermageFXL采购价通常达50万元以上,单次治疗价格从1万至6万元不等。

高昂的治疗费用让很多消费者望而却步,但也有一些投机者为了赚钱铤而走险,用“水货”甚至“高仿”以次充好,这就酿成了很多医美事故,例如,“热玛吉美容头端”在拆包装后必须在4个小时之内使用完毕且仅能使用1次,不可重复使用,但有些无良商家会将美容头端重复使用,这就会造成光电仪器产生的射频不稳定而造成皮肤组织的烧伤,因此,医美市场规模的提升与否一定程度上受制于行业规范化。

尽管如此,“轻医美”即将进入“再生时代”已是不争的事实,从几家医美头部公司的产品布局,也能看出端倪。

医美赛道百花齐放 后来者能居上吗

之前凭借玻尿酸大火的爱美客,自2020年9月在创业板上市以来,股价一直高歌猛进,不到一年的时间从176元/股上涨至760元/股,翻了四倍多,市值高达1655亿元,是“医美三巨头”中市值最高的一家企业。

与重仓玻尿酸的华熙生物和多业务布局的昊海生科相比,爱美客专注于研发和上新,以透明质酸填充剂为基础,拓展线雕,童颜针等产品,布局A型肉毒、基因重组蛋白、利拉鲁肽和溶脂针等,可以说爱美客是最纯粹的医美公司也不为过。

虽然三家公司的毛利率均保持在75%-90%,但华熙生物的净利率为25%,昊海生科的净利润为17%,而爱美客的净利率则高达61%,这主要归功于它的网红爆品——嗨体,2020年该单品就挑起了整个公司63%的收入。因为嗨体于2017年上市,是国内第一款也是唯一一款抗颈纹的注射材料,完全垄断了细分市场,2020年嗨体的销售收入达4.47亿元,同比增长了82.85%。

最新财报显示,2020年公司主打的凝胶类注射产品的产量和销量出现了双下滑,减幅高达20%,所以应对老牌产品销量下滑,除了依靠嗨体,爱美客也在不断上新产品,2021年6月“童颜针”获批,该产品的核心成分是聚左旋乳酸微球,可被人体吸收,用于刺激人体免疫反应,让胶原蛋白增生,从而达到抗衰老的作用。

爱美客此前过分依赖嗨体,此次童颜针问世,能否产生新的增长曲线,就要看爱美客强大的运营能力和渠道基础了,就目前市场对“童颜针”的反应来看,消费者的期待度较高,产品推出后,将会有较大的成长空间。

医美概念的火热,也引来了“行业老人”华东医药的加入,华东医药是一家覆盖全产业链,集医药研发、生产、经销为一体的大型综合性医药上市公司,其中,医药商业和医药工业是公司的主营业务,2020年营收占比分别为68.26%和33.88%。公司主要围绕抗肿瘤、内分泌和自身免疫三大核心治疗领域开展创新药研发管线的布局。2020年公司营收336.83亿元,净利润24.3亿元,同比下降5.62%。

2018年收购了英国医美公司Sinclair全部股权,布局长效微球、玻尿酸以及面部提拉埋线等产品。

2019年入股美国R2,布局医美领域冷冻祛斑和美白相关医疗器械。

2020年与瑞士医美研发公司Kylane Laboratoiries签署协议,获得了旗下玻尿酸产品的全球独家许可,同年8月又与韩国上市公司Jetema合作,获得其A型肉毒素产品在中国的独家代理权。华东医药在不到三年的时间里,就完成了从研发、生产、销售整条医美产业链的布局。

事实上,华东医药早在2013年就成功获取得了韩国玻尿酸伊婉品牌独家代理权,伊婉在我国玻尿酸医美市场上的市占率基本维持在25%左右,连续5年位居第一,远超爱美客、华熙生物和昊海生科。

而近日,最受医美和资本市场热议的便是华东医药的全球独家胶原蛋白刺激剂长效微球Ellansé伊妍仕,即少女针,已于今年4月获得NMPA上市批准,并计划今年8月正式登陆中国大陆市场。

消息一出,华东医药股价迅速飙升,仅4月份一个月涨幅就达42.78%。少女针兼具玻尿酸和童颜针的优点,既可用于填充,维持时间达3年以上,又可促进胶原蛋白再生、改善皱纹,使肌肤恢复弹性,使得市场对它抱有极高的期待。

除了医美新贵和老牌医药公司之外,还有一批名气不大但成果不小的生物医药公司也在持续发力,最近凭借其“重组Ⅲ型人源化胶原蛋白产品”一战成名的锦波生物就是很好的例子。

公司主营业务为功能蛋白及终端产品的研发、生产和销售。围绕重组III型人源化胶原蛋白和酸酐化牛β-乳球蛋白,锦波生物形成了两大自主知识产权的核心技术体系——人源化胶原蛋白技术体系和病毒进入抑制剂技术体系。2017年至2019年这两款核心产品合计收入分别为 6176.50万元、8180.94万元和1.2亿元,占总营收的63.22%、62.94%和84.87%。

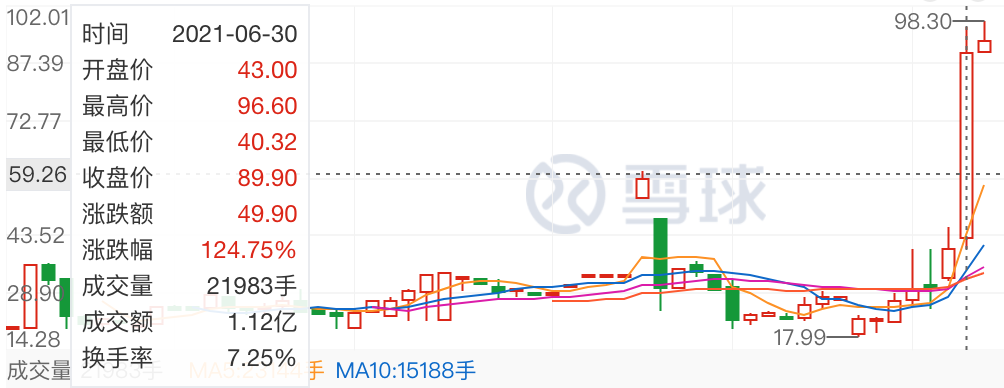

锦波生物于2015年在新三板挂牌,股价一直维持在20-40元之间,但6月底“重组Ⅲ型人源化胶原蛋白冻干纤维”获批的消息一出,股价一度上涨至98.3元,涨幅高达124.75%,总市值达57.97亿,足见市场对这家“宝藏”公司的未来充满期待。

这款产品是我国自主研制的首个采用重组人源化胶原蛋白技术工艺的III类植入器械,也是我国首个被认定为“创新医疗器械”的医疗美容产品,其开创性可见一斑。

图源雪球网

千亿规模的医美市场,虽然存在一定的技术和资质壁垒,但可挖掘的市场空间和机会巨大,不管是资源雄厚的老牌药企,还是先发制人的医美新贵,都有被后来者赶超的可能。加之,颜值焦虑的心理使得消费者对医美的需求愈发强烈,显然,肉毒素、玻尿酸已无法满足消费者的多样化需求,这也迫使产业链上游不断研发、上新,再生类产品也由此问世。

虽然整条医美产业链已初步形成,但还没有固定的市场格局,行业规范和发展路径仍在不断改变,是传统三强继续称霸还是老树新花独树一帜,亦或是后生可畏一统江山,医美市场的大戏恐怕是刚刚开始。