近日,比亚迪公布了6月份销售数据,汽车销量总计51015辆。其中新能源汽车销量41366辆,占比81.1%,燃油车销量共9649辆,占比只有18.9%。

市场因此开始质疑比亚迪燃油车的未来发展。一份网传的比亚迪内部交流会议纪要显示,公司未来燃油车的规划已经停止,最快明年全面替代(只要DM-i月产能达到8万辆,月出货4万辆)。

对此比亚迪辟谣道,并无停产燃油车计划,因为“目前市场及消费者有需求,合作伙伴经销商有需求”。

DM-i混动:用燃油车躯体装电动车灵魂?

在讨论比亚迪放弃燃油还要多久之前,不妨先看一下其燃油车的市场表现到底如何。

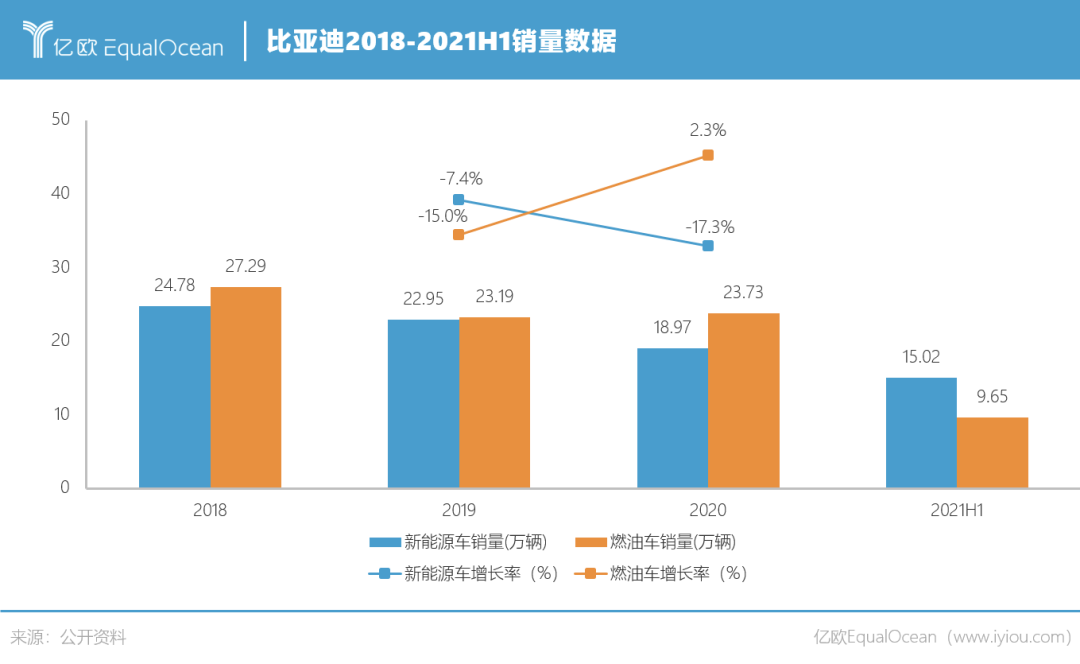

2021年1-6月,比亚迪共计销售新车246689辆,同比增长达55.51%。其中新能源车150211辆,同比增长161.47%,销量占比60.89%,燃油车仍然占据四成销量。

再回看近两年数据,2019、2020年比亚迪新能源车销量连续下跌,分别为22.95万辆、18.97万辆,同比下滑7.39%、17.35%;而这两年燃油车销量分别为23.19万、23.73万辆,保持了连续微涨。

也就是说,尽管比亚迪早在十几年前就押注新能源,一直定位自己是新能源汽车引领者,并在近两年取得新能源车爆发性增长,但燃油车仍是其重要的营收来源,自然难言放弃。

其实对比亚迪而言,燃油车与新能源车本就不是割裂的关系。

在其他传统车企都推出纯电平台之后,如广汽的GEP2.0、吉利的浩瀚,比亚迪主力车型却没有纯电平台,其BNA平台可以同时兼容燃油车、混动车和纯电动车,王朝系列车型都具有燃油、混动、纯电三个版本,这也使王朝系列新能源被消费者吐槽为“油改电”。

纯电平台比亚迪e平台,车型局限于网约车出行领域,定位主打低端性价比,依然免不了“油改电”的争议。直到近期发布的基于e平台3.0的首款车型比亚迪EA1“海豚”,车身长度为4070mm,轴距达到了2700mm,轴长比高达66%,以及工信部第346批新车公告中曝光的轴长比61%的比亚迪元PLUS EV,长轴距、短前后悬的纯电特征才开始明显化。

而且比亚迪的混动技术,正在模糊燃油车与新能源车的界限与概念。

此前的混动技术为什么火不起来?因为馈电油耗过大、“油改混”成本过高,不充电行驶成本还不如燃油车。

而比亚迪的DM-i混动完全可以不充电、只加油,规避了此前混动车型的缺点。

6月比亚迪超过4万辆的新能源车销量中,DM-i混动车型占了一半,已经证明市场对于此类以电驱动为主的混动技术有着强烈的需求。定义上DM-i混动当然属于新能源车,但在消费者眼中,DM-i混动没有续航焦虑,和燃油车一样方便加油,还能有纯电的驾驶感,燃油车与新能源车的概念已经开始融合。

在比亚迪推出DM-i混动之后,更多传统燃油车为主的车企也加入这一混动大战:2020年12月长城推出柠檬混动DHT技术,今年4月上海车展奇瑞发布鲲鹏动力和鲲鹏DHT,6月重庆车展长安发布蓝鲸iDD混动系统,广汽推出绿擎混动-GMC第二代,东风发布马赫DHT混动……

另外,新能源产业在电池回收、充电设施、动力电池原材料、三电系统、保养维修等更多方面迥异于燃油车,压缩了车后市场大量利润空间。这可能也是比亚迪声明中没有明说的燃油车经销商“需求”。

新能源销量明年还能翻番,比亚迪销量只受限于产能

无论比亚迪是否承认,燃油车时代已经走向尾声。

荷兰、德国等欧洲国家提出2030年实施燃油车禁售计划,加拿大宣布从2035年开始禁售燃油车,英国也将原先2040年禁售的计划提前至2030年。中国还没有宣布具体时间表,但业内已经在组织相关研究。

除了政府之外,各大车企也推出了自己的时间表。本田汽车提出,到2040年在日本停止销售燃油车;大众汽车宣布,最晚2035年在欧洲停止生产燃油车;长城汽车在其最新发布的2050战略中明确,到2025年销售车型80%将为新能源汽车。

作为短期内最有可能实现新能源车全面替代燃油车的传统车企,比亚迪似乎并不着急实现这一目标。在DM-i产能充分释放之前,比亚迪还不想放弃燃油车市场。毕竟,超10万不能及时交付的DM-i订单在林,不如月销万辆的燃油车在手。

比亚迪燃油车的真正终结,将与刀片电池、EHS电混系统、骁云-插混专用发动机等新能源汽车核心零部件的产能息息相关。

DM-i自发布以来订单火爆,官方数据显示截至5月中旬订单已超过10万辆。不过由于产能受限于上述核心配件,DM-i订单延迟交付严重。为此,比亚迪在5月17日发布《关于DM-i超级混动车型订单交付的说明》致歉消费者,并保证将进一步扩大产能。

据悉,比亚迪年产能50万台EHS电混系统装配线预计今年8、9月在太原投产,9月之后DM-i就会进入产能飞速爬坡期。如果DM-i车型2022年能够实现年销50万台,无异于再造一个比亚迪(比亚迪2020全年销量42万辆)。

届时,纯电、混动双剑合璧,比亚迪新能源车型将进一步夯实单车均价和高端定位,比亚迪的传统燃油车也就完成了自己的使命,可以退出舞台。

亿欧EqualOcean汽车事业部分析师王瑞认为,比亚迪目前能够在自主品牌中站稳高端,一是借助新能源特别是电动车发展大势,成功提升单价,比亚迪汉甚至站稳近30万元的价位;二是新能源主力车型在车标、营销上更凸显“王朝”系列而非“比亚迪”的品牌,避免了燃油车时代品牌定位不高的牵制。

乘联会最新数据显示,新能源车上半年销量达到100.7万辆,同比增长220.9%。但乘联会年初时预计2021年全年新能源车销量为150万辆,实际销量增速远超预期,说明行业正在发生突破认知的剧变。

亿欧智库研究院院长黄渊普预测,2021全年新能源车销量突破250万辆是大概率事件,2022年将再翻一番达到500万辆,2025年达到1000万辆左右,届时新能源车渗透率将达到50%,提前10年实现《节能与新能源汽车技术路线图2.0》中2035年新能源车渗透率50%的计划。

如此高的渗透率之下,更易抬升单价的新能源车,将成为包括比亚迪在内中国自主车企实现高端化战略的最佳路径。

分拆上市,危机并存

在比亚迪垂直整合产业链的十几年历程中,燃油车一直扮演着核心角色,直到近两年,新能源车才取代燃油车成为新的主角。

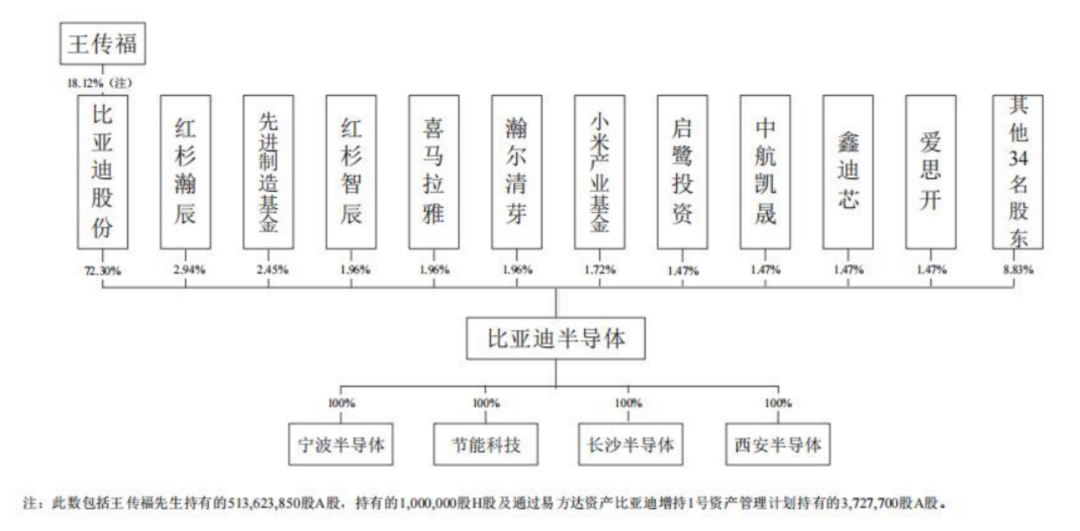

新的主角也带动了“小弟们”的成长,如比亚迪内部主要服务新能源车的比亚迪半导体。2020年底,比亚迪开始启动分拆比亚迪半导体上市,今年6月底,深交所已经受理比亚迪半导体在创业板的上市申请。

比亚迪用了15年左右的时间,收并购一系列原本分散的企业、产业链,打造出垂直整合产业链。2002年进军整车制造之前,比亚迪先是收购了北京吉普吉驰模具厂,打通模具和整车制造之间的供应环节。2003年再收购秦川汽车,进军整车制造。

垂直整合虽然增加了比亚迪的前期资本投入,但能够将供应链上每个节点的成本都压到最低。以2005年诞生的比亚迪F3为例,如果将模具外包需要支出1.5亿元,但是整合后的模具厂内部制作只需9000万元,仅此一个环节就能节省40%。

除了乘用车、电池,比亚迪还先后进军大巴、光伏、储能、轨道交通、代工等多个领域,将一个个分散的产业整合成比亚迪集团的庞大产业版图。

合的过程中,比亚迪也“顺便”解决了很多卡脖子问题。如并购宁波中纬积体电路,逐渐发展为业务覆盖功率半导体、智能控制IC、智能传感器及光电半导体,拥有芯片设计、晶圆制造、封装测试和下游应用等全产业链的比亚迪半导体。

2017年,可谓是比亚迪从整合到分拆转变的时间节点。

这一年,比亚迪失去了国内动力电池一哥的位置。垂直整合带来强大的研发实力,但在商业策略上的封闭而非开放,让比亚迪电池业务只能屈居第二,而且与第一宁德时代在市占率上的差距越来越大。

在这样的背景下,2019年5月第一家弗迪系公司——弗迪电池有限公司成立。此后多家弗迪系公司陆续成立,比亚迪开始将原本垂直整合但封闭的生态部分开放给业内,尝试对外销售新能源汽车核心零部件。

从合到分的背后,或有两方面考量。

第一,比亚迪自身下游整车销量未达预期,上游只供应内部将导致上游企业发展被下游约束。第二,比亚迪上游已经不具备市场第一的地位,必须走出特供比亚迪内部的模式,去争夺本来可能属于自己的第一。

从燃油车入局整车制造,再到成为新能源汽车引领者,比亚迪需要从垂直整合走向分拆开放。

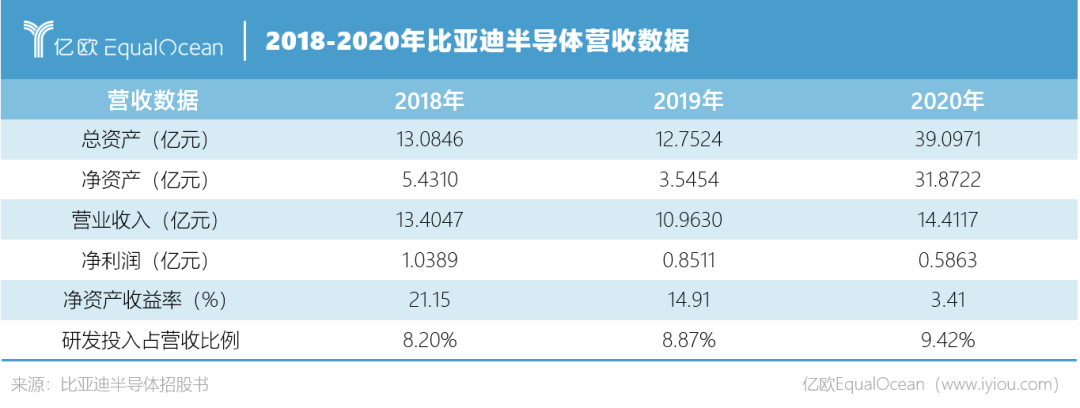

不过独立分拆后的比亚迪半导体也面临诸多挑战。招股书显示,虽然比亚迪半导体最近三年研发占比不断提高,2020年营收同比也有三成涨幅,但净利润、净资产收益率却在连续下降。

值得注意的是,2018-2020年关联方(主要为比亚迪集团)销售占营业收入比例分别为67.88%、54.86%和59.02%。可以说,比亚迪半导体依然近乎“自产自销”的阶段。

尽管供应了比亚迪新能源车超过90%的车规级半导体,但比亚迪半导体与全球前十的车规级半导体厂商差距仍较大。2020年14.41亿元的营收,只有第十名罗姆半导体(2020营收9.87亿美元)的22.57%,与汽车半导体供应商龙头英飞凌(2020营收47.09亿美元)的差距更大,仅有其4.73%。

没有足够的第三方客户,比亚迪半导体的未来就没有足够大的想象空间,IPO之后又能撑起多高的估值?

图源:比亚迪半导体招股书

不过,汽车电动化与智能化的核心在半导体技术,资本市场仍然看好并押注比亚迪半导体,红杉、小米都是其战略投资者。

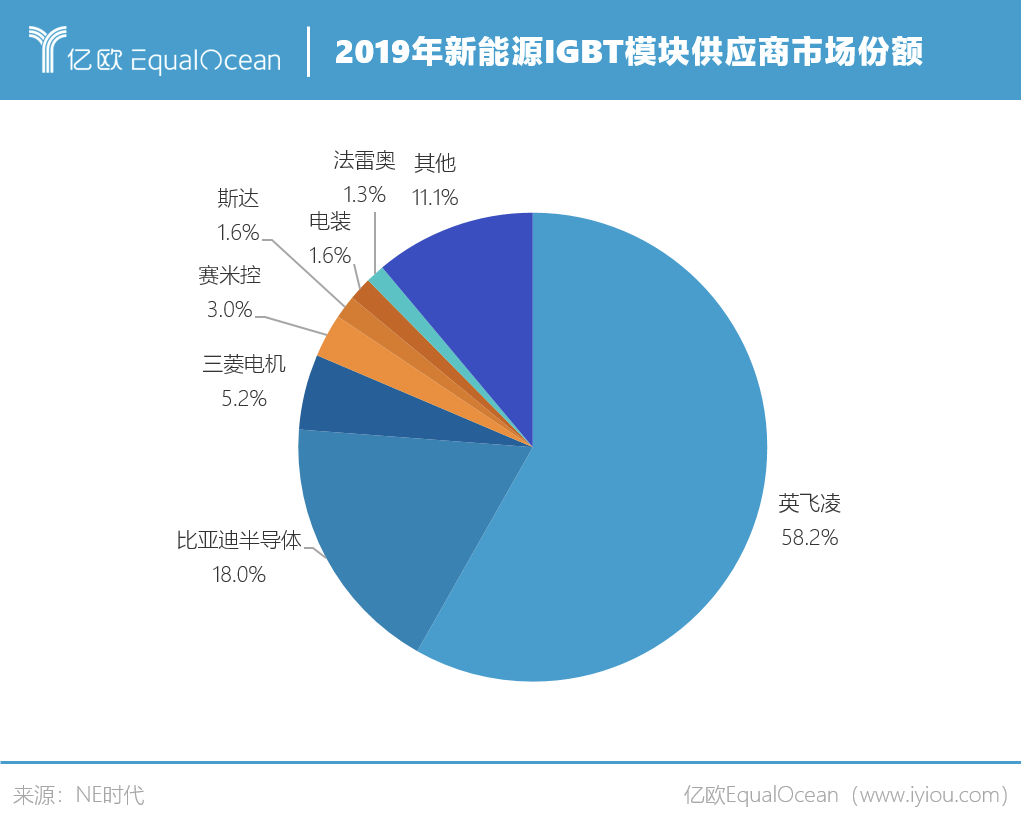

毕竟在车规级IGBT市场,“自产自销”的比亚迪半导体2019年市占率为18%,已经接近英飞凌的三分之一。

比亚迪已经用汉的实车性能验证了自己车规级半导体的质量,只要能在价格优势下,性能做到近似英飞凌,相信也会像弗迪电池一样,逐渐打入更多车企的供应链。