作者丨狮刀

编辑丨信陵

题图丨摄图

最近,美国风险投资家在科技媒体The Information上发表文章《传统VC的终结》(The End of Venture Capital As We Know It),在投资界引发不小的关注。

作者Sam Lessin是美国专注早期的小型机构Slow Ventures的合伙人,投过的案子有不少中国人熟悉的,比如新型券商Robinhood、环保鞋Allbirds、办公软件Slack,还有当红的社交平台Clubhouse。

Sam说,相对于非传统的投资机构,VC投资的科技创业公司所占的比例越来越小。他估计,到明年,非传统投资机构参与投资的创业公司在数量上将会超过传统VC。

所谓非传统投资者,范围较广,通常包括成长基金(Growth Equity)、PE、养老基金、主权基金、投行投资部、家族办公室、对冲基金、企业投资机构(CVC),等等。

曾经,这些机构都不涉足早期投资。那是硅谷VC的传统势力范围。

这意味着,首先,传统VC的生意越来越难做了。

Crunchbase的一些数据支持Sam的说法。

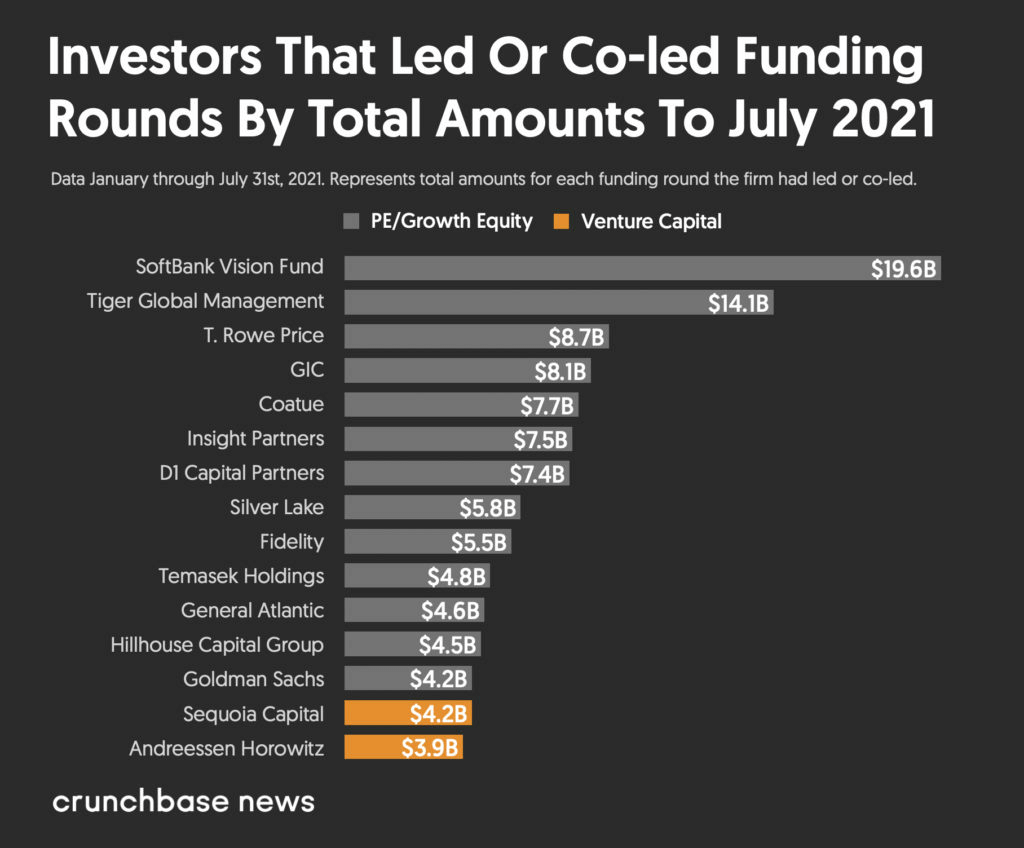

下图显示的是今年截至7月底,全球的机构领投和联合领投创业公司的情况。在15家投资金额最多的机构中,传统VC只有排在末尾的a16z等一二家,其余都是非传统基金,比如愿景基金、老虎基金,银湖资本和高盛。

以老虎基金为例,它管理的创投基金规模已经超过了对冲基金的规模。“作为纽约的机构,老虎基金这几年简直面目全非了。”一位从华尔街归国的投资人对创业邦说。

值得一提的是,中国的高瓴资本也位居其中。高瓴也不属于传统VC,它的创投基金2020年才成立,规模100亿元,占高瓴5000多亿元AUM(在管资产规模)的比例很小。

类似高瓴的情况在中国很普遍。根据烯牛数据,2020年出手超过20次投资机构仅85家,而这85家机构却撑起了2020年创投市场的三分之一 。其中腾讯投资出手次数破百,华为旗下的哈勃投资、碧桂园成立的碧桂园创投、上汽集团主导的恒旭资本等CVC均有多次出手。

阿里、美团、小米、字节跳动等也早已成为一级市场的主力玩家。

其次,传统VC的生存方式也在变化。

Sam说,未来VC机构想要生存,就要向全球化的金融机构看齐,产品线越拉越长,比如涉足公募基金,债务基金,等等。换句话说,距离传统VC的定位越来越遥远。

比如,源于硅谷,曾经纯正的红杉资本,现在不仅有全球性的交叉基金(同时投资一级和二级市场的基金),还公开对媒体宣称,在创业公司IPO之后,红杉会继续持有股份长达几年之久才考虑退出。

延迟退出的收益可能大到超出想象。以红杉投资的移动支付公司Square为例,2015年11月上市时的估值为29亿美元,8月10日收盘的市值达到了1,255亿美元,不到6年涨了43倍多。

在中国的情况也是类似。IDG资本和红杉中国都早已从初期的VC扩展到PE和并购。据市场人士透露,头部机构已经开始介入母基金和公募基金的领域。

金融在中国属于“牌照经济”。志向远大的头部机构肯定希望从“人人私募”的红海中脱身,享受公募基金的“牌照红利”。

很显然,对于这种现状,坚持“小而美”的VC往往是有心无力,只能眼巴巴看着大资本家玩的风生水起。

后期机构挤入早期

对于小VC来说,同行的大资本家往后端走,影响力越来越大,这也就罢了;更糟糕的是,PE或者二级的头部机构也瞄准了VC这块高回报的“蛋糕”。

近几年全球创投基金的融资数量一直保持高位。子弹越来越多的后期基金不断向早期拓展,挤占了传统VC的空间。

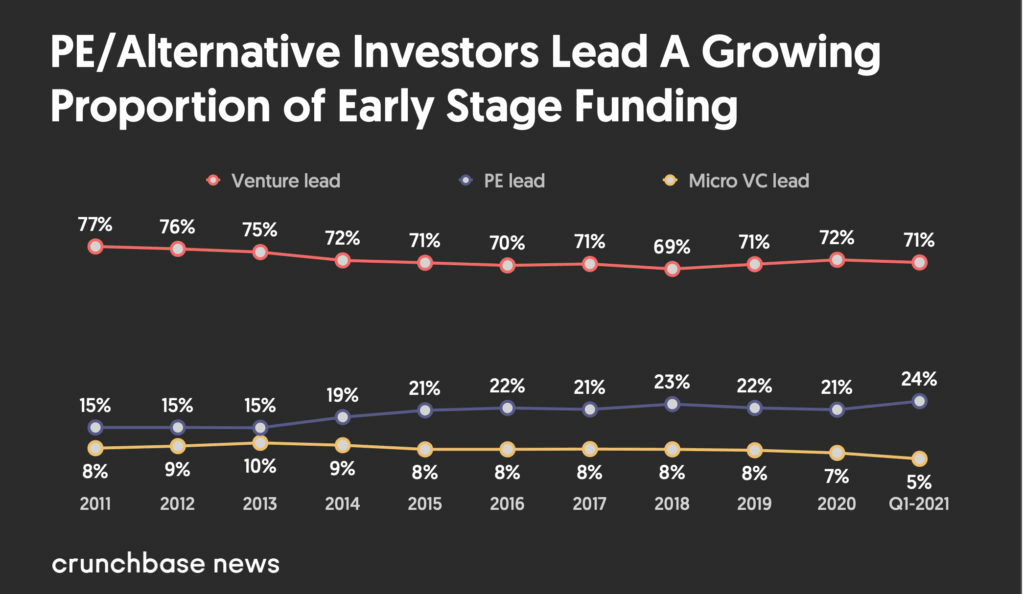

Crunchbase的数据显示,近十年来,虽然传统VC的融资额大幅增长,总体投资金额也不低,但相对的市场份额持续走低。

下图中红线和黄线代表VC和小型VC在早期项目中的领投情况,分别下降6%和3%;蓝线是PE等非传统投资机构的走势,增长了9%。

蛋糕就那么大,分的人多了,每个人能得到的自然就更少。Sam表示:对于专注早期的机构来说,虽然市场越来越有效率,但是回报却越来越低。

关于这个问题,我采访了三位国内负责早期投资的资深投资人。他们都感受到了后期机构介入的压力。

一位人民币基金的资深投资经理说:“后期基金对价格不敏感,尽调也相对草率,反正前期都有其它机构做了。一些创始人觉得和大基金合作起来比较痛快,不像早期机构那样挑剔。”

另一位专注消费的投资人认为,压力主要来自于速度。“市场上的钱越来越多,好项目少。很多创始人的态度是谁的钱都一样,谁打钱快就拿谁的钱。多快?恨不能三天就要定。”

一位美元基金的董事总经理告诉创业邦,“早期投资人的压力更大了,几乎每个deal都有增加投资的需求,增加的幅度往往又让人承受不了,和之前预计的相差很大。”

支票越来越大

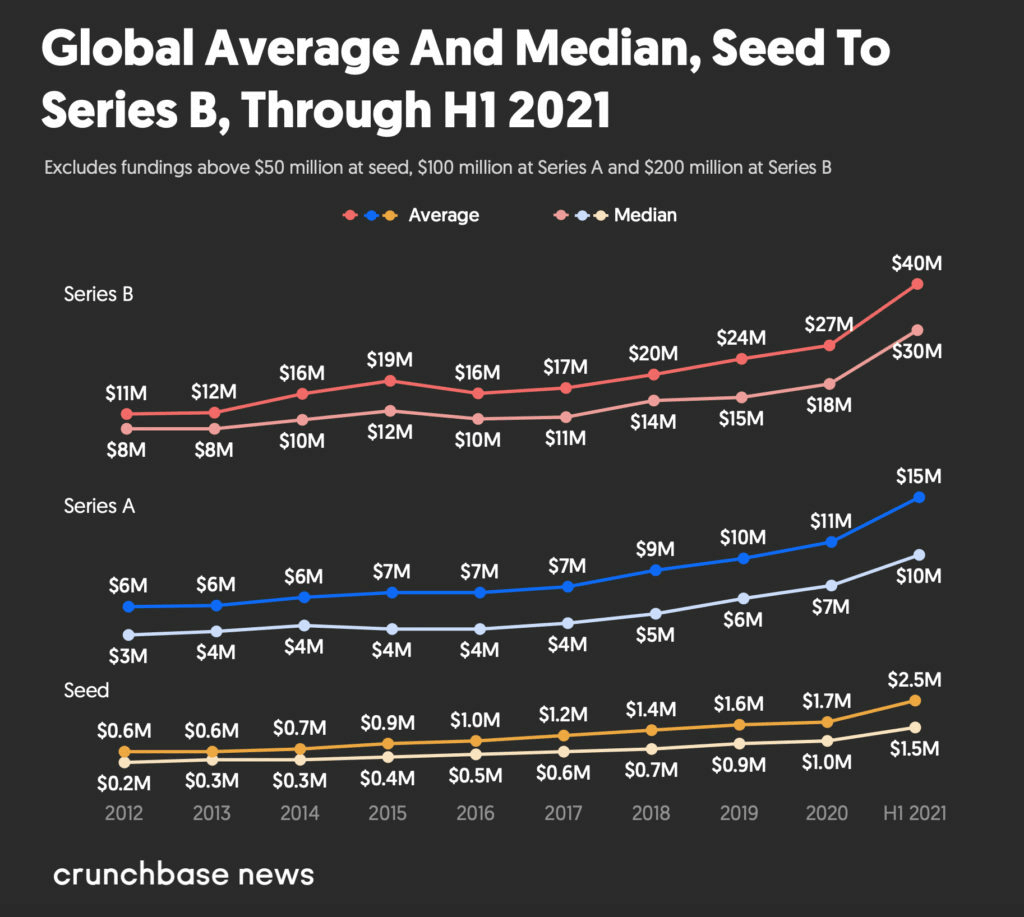

Crunchbase的数据显示,近十年来,无论是平均数还是中位数,种子轮、A轮、B轮的融资额都在急剧膨胀。

上图显示,现在早期融资的金额和十几年前的后期轮次的金额已经相差无几。

变化之快,让一些早期机构或措手不及或疲于应对。

Crunchbase介绍过加拿大的一家早期投资机构Luge Capital。其合伙人Karim Gillani说:“基金三年前成立时做了一个模型,设定了针对不同轮次的单笔投资金额,但三年来模型调整了好几次,因为价格普遍涨了一二倍,甚至更多。如果我们不调整三年前的模型,就拿不到高质量的项目,甚至接触不到好项目。”

募资的压力也压在了每一个合伙人的身上。“原来募投管退每个阶段都有相应的合伙人,我负责投资,就只管找好项目就行了。现在每个合伙人都需要出去募资,我甚至都没时间看项目。”一家VC的投资合伙人告诉创业邦。

“募资也不是我的强项,再这样下去,我估计也干不下去了,拿着手头的项目去做项目基金算了。”他说。

乐观的声音

传统VC的前景是否一定如Sam描述的那样一片黯淡?

或许也未必。

以下是Crunchbase作者Gene Teare和创业邦记者收集到的一些乐观的信号:

首先,从大行业的方向来说,创始人还是偏好拿传统VC的钱。这是因为,后期投资的增多,并没有提升创业成功率,反而容易造成创始人的动作变形,这让一些创始人开始警惕大机构。

从领投角度来说,也确实如此。如今传统VC的次数依然是其它投资机构的三倍。

其次,小型VC可以再往前端走。如今种子期投资机构越来越体系化,专业化,护城河也更高。

最后,VC可以有意识加大早期各个阶段的布局。比如,部分VC启动全球化战略;大家也普遍加快了融资节奏,过去平均是四年,现在是两年;融资额也有所增加。

Gene Teare的一段话可能代表了传统VC业的心声:风投行业近20年一直在变化,只是近5年的变化更快一些。但传统VC机构也一直在同步演进,没有停止。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。