“AI四小龙”之一的商汤科技IPO靴子正式落地!

在经历多次上市传闻后,AI独角兽商汤科技(以下简称“商汤”)终于在日前公开了招股书,并计划采用同股不同权的股权架构赴港上市,中金公司、海通国际和汇丰担任其联席保荐人。

如果这次商汤IPO顺利,其估值将达到120亿美元,可能创下全球人工智能领域规模最大IPO。

商汤与旷视科技、云从科技、依图科技是中国人工智能计算机视觉(CV)细分领域最受关注的四家公司,并称为“AI四小龙”。

随着商汤上市提上日程,“AI四小龙”将集体闯关资本市场。

另一方面,曾经的AI上市第一股寒武纪已经在A股上市整整一年,但是寒武纪在开盘后一直处于回填状态,曾经297元的股价已经跌去了200元,跌幅近七成。

商汤作为“四小龙”一哥,会不会重蹈寒武纪老路呢?

一群科学家的创业故事

有人称商汤科技是中国的贝尔实验室。因为它有非常豪华的技术团队。据招股书,商汤拥有40名教授,5000多名员工,其中约三分之二为科学家及工程师,包括250余名博士及博士候选人。

自2014年创办以来,公司累计拿下70多个全球冠军,600多篇顶级学术论文,拥有8000多项AI发明专利,在全球三大计算机视觉会议上发表的论文总数全球排名第一。

商汤的创始人汤晓鸥是全球人工智能领域最有影响力的科学家之一。联合创始人、CEO徐立是汤晓鸥的徒弟,在视觉领域国际顶级会议、期刊上发表过40余篇论文。

以上数字似乎足以说明商汤在学术领域的地位,但是它的成立还要从徐立到香港中文大学求学开始讲起。

2014年,刚到香港的徐立被一位同学邀请走进一家“公司”。确切的说这里不像一家公司,只是一个办公室,没有电话、没有工位,办公室里有个人叫汤晓鸥,他是香港中文大学教授,是蜚声海外的人脸识别技术“开拓者”和“探路者”。

汤晓鸥教授并没有急于说服徐立加入自己的团,而是讲了自己的香港故事。

1997年,汤晓鸥来到香港中文大学任教,但是他发现一个问题,香港的顶尖学子都希望去美国读书,导致香港招不到最优秀的学生。

即便招到了,香港的教授们希望学生能留在自己身边做研究,往往这种研究需要数年,多数优秀的学生坚持不下来,1年左右就会离开,导致当时香港学界教授与学生的矛盾比较突出。

为此汤晓鸥想出了自己的解决办法,成为自己学生去美国深造的“跳板”,并且列出两大原则,第一,来到这里的学生一定要有强烈的愿望申请名校,我的实验室只送你去全球前四学校;第二,你自己真的要足够勤奋。

这两大原则,渐渐成了汤晓鸥的招牌。此后的一段时间里,国内名校前几名的尖子生都愿意到汤晓鸥教授的多媒体实验室实习,而这些学生后来也都被麻省理工、斯坦福等名校的录取。

这种状态持续一段时间后,一些学生逐渐发现,自己去了美国的学校后,最后的归宿也是诸如Google、Facebook、微软等公司就业,在汤晓鸥这里读博后也可以被这些公司招募。归宿相同,又何必远赴重洋,不如就继续在此钻研。

这段故事让徐立对汤晓鸥留下了较好的第一印象。在此后多次交流中,徐立与汤晓鸥逐渐达成共识——他们并不想做高高在上的技术,而要把这种技术转化成商业和生产力。

2014年11月,徐立以香港科学园为创业基地,成立商汤科技。

实际上,包括徐立在内目前商汤的许多高层人才都曾是汤晓鸥的学生,这些人曾经在Facebook、谷歌、微软工作,最终回到商汤,为中国人工智能发展出力。

成立之初,人工智能市场上几乎没有竞争,当时商汤的目标也不是打败谁或者颠覆谁。徐立的野心仅限于垄断人才,通过学术关系邀请微软、MIT、斯坦福的顶级学者成为商汤实验室的学术研究导师,通过这些导师吸引更多研究者。

也正是由于人才优势,商汤很早就成为国内AI领域的独角兽,并稳居“AI四小龙”之首。

成立七年融资十轮

AI研发公司多是“烧钱”的,这句话用在商汤科技身上恰如其分。

自成立至今,商汤科技累计已完成至少10轮融资,股东名单里包括软银中国、淡马锡、IDG资本、中银投资、深创投、厚朴投资等顶级投资机构,还有阿里巴巴、苏宁易购、万达集团等知名上市企业,股东背景强大。

截至IPO前,软银持股14.88%,淘宝中国持股7.59%,春华资本持股3.08%,银湖资本持股3.05%,IDG资本持股1.42%;高管方面,汤晓鸥持股21.73%,徐立持股0.9%,王晓刚持股0.73%,徐冰持股0.33%,SenseTalent(徐立、王晓刚、徐冰所持B类股票)持股12.17%。

图片来源:企查查

十轮融资,让商汤科技累计获得了近40亿美元的融资金额,这些钱给了商汤底气,让其在一定程度上不那么急于商业化。

招股书显示,2018年至2021年上半年,商汤科技实现营业收入分别为18.53亿元、30.27亿元、34.46亿元、16.52亿元;同期亏损净额分别为34.33亿元、49.68亿元、121.58亿元以及37.13亿元。扣除优先股公允价值变动等非经常性损益后,商汤科技经调整的亏损净额分别为2.21亿元、10.37亿元、8.78亿元以及7.26亿元。

无独有偶,同为“四小龙”的旷视科技、云从科技、依图科技也一直处于亏损状态。

持续的亏损导致这几家AI小巨头上市旅途并不顺利。今年7月云从科技被科创板询问三次才正式批准上市;成立最早的旷世科技在港交所申请上市未果后只能转身将上市目标改为A股,如今正在面临科创板问询;依图科技经历上交所问询后直接终止了IPO进程。再加上前文提到股价已经跌去七成的寒武纪,国产AI公司们拥抱资本的同时也不得不面对资本的质疑。

但是从长远来看,人工智能发展是必然趋势,对其投资依然是热门赛道,不少机构依旧热衷于此。

从商业化的角度来看,无论是在to B还是在to C领域AI技术商业化都存在这巨大挑战,技术如何进一步突破以及如何更广泛且深入的落地,企业能否实现自我造血,这些都是包括商汤在内的AI公司需要回答的问题。

在不久前,中金公司发布研报指出,2021年将是计算机视觉公司登陆资本市场的元年。

所以除了上述几家公司之外,不排除未来还会有更多AI领域的公司寻求登陆资本市场,在此之前如何拿出一份让投资者满意的答卷、并给投资者带来信心显得尤为重要。

AI行业竞争格局日渐清晰

艾媒咨询数据显示,中国人工智能产业在各方的共同推动下进入爆发式增长阶段,2020年中国人工智能行业核心产业市场规模将超过1500亿元,预计在2025年超过4000亿元,未来中国有望发展为全球最大的人工智能市场。

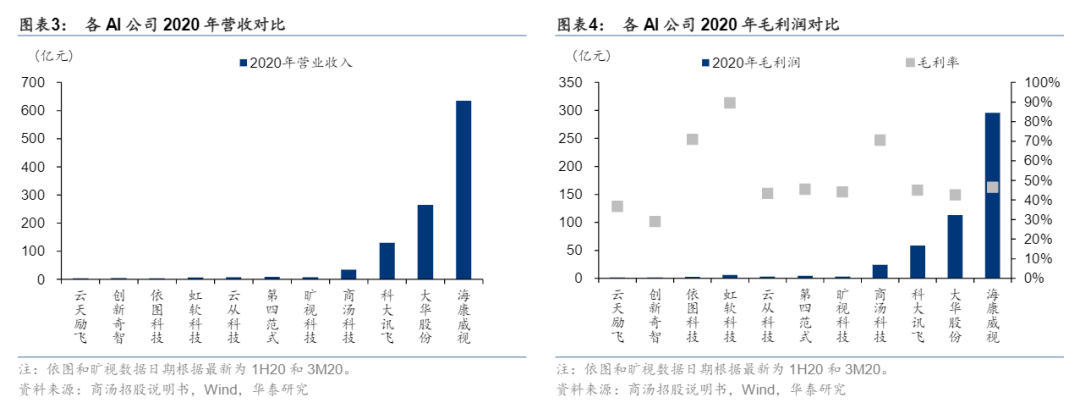

巨大的发展潜力让这条赛道内玩家众多,我们将行业内公司的数据进行简单对比发现,商汤收入规模大于旷视、依图、云从等的总和,但只相当于“老大哥”海康、大华和讯飞的5%、13%和26%。

图片来源:华泰证券

具体来看,海康大华从安防行业发展,形成了从传感器到后端系统的全面的产品力,并不断拓展至门禁、消防等相关领域,近年更拓展至更多创新领域,客户覆盖广度和领域都远远领先于创业型的AI公司。讯飞在教育市场和个人市场发展迅速。而商汤相比其他公司又有明显的优势,其他公司2020年收入基本小于10亿元,而商汤营收达34亿元。

至此,AI领域形成了一个三分层的结构,位于第一层的是海康、大华和讯飞这样的老牌企业,他们在营收、市占率等方面都有一定优势。位于第二层的是商汤科技,其在营收和毛利润方面相较于其他企业有一定优势。而其余的如旷视、依图、云从、第四范式等企业则位于第三层,营收规模有待提高。

另一方面,商汤2020年毛利为24.32亿人民币,毛利润相当于海康、大华和讯飞的8%、22%、41%,毛利率约70.6%。

商汤的毛利率之所以较高,主要是因为软件业务占比大,AI算法在产品中贡献的附加值有更高的可能性。旷视、依图和云从也较为强调软件,因此2020年的毛利率水平也不低。

而海康、大华等公司由于主要营收源于软硬件系统,因此毛利率主要集中在30%-50%区间。需要注意的是,AI公司的毛利率同订单规模和结构息息相关,因此综合毛利率是均值的体现,存在一定波动性。

虽然商汤在某些层面位居“四小龙”头部,但是它的问题也很明显——人效太低。

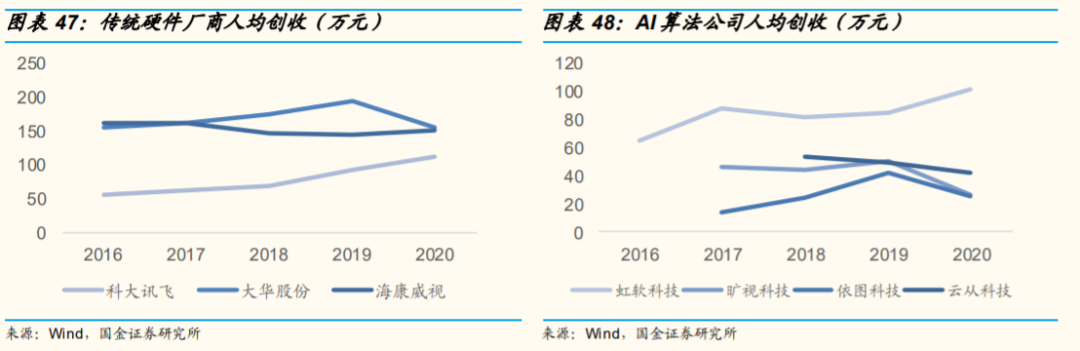

招股书显示,商汤研发人员为3593人,远超其他AI初创公司,但只是海康、大华、讯飞的17%、40%、56%。商汤科技2020年底人数基本可比海康2011年底和大华2013年中人员规模。

图片来源:国金证券

海康、大华除了人数多,人均收入也较高,基本稳定在150万元上下,科大讯飞人均收入持续上升,2020年也达到100万元以上。而其他AI公司,除虹软科技人均收入总体增长至100万,其余公司均不足50万。其中,商汤科技2021H1人均收入约31万元。

但从人均费用看,科大讯飞、海康威视基本低于25万,大华股份也控制在40万以内,而AI四小龙中除了云从科技基本控制在30万以内,其余公司平均人均费用40万左右,商汤科技2021H1人均费用约50万元。

综上,商汤花在每个人身上的钱远高于对手、但人均创造的收入却低于对手,人均效益有待提升。

最后,商汤的周转天数明显较长。其中存货周转天数为203天,高于海康、大华和讯飞的121天、104天和81天。应收账款天数达到293天,高于海康、大华和讯飞的131天、182天和155天。

华泰证券在其研报里指出,周转较长可能反映公司面对大型项目议价能力较弱,收入规模有限,导致存在部分回款周期较长的项目。

总结来看,商汤是目前拟上市AI公司中营收规模和员工人数最大的公司,同时公司的毛利率水平也优于大部分业内公司。但商汤也面临着人均创收水平较低和仍然亏损等问题,这些问题同时也是拟上市AI公司所需要共同面临的挑战。

那么,估值120亿美元的商汤科技能否成功闯关IPO,不负人工智能领域全球最大的IPO威名?我们将持续关注。