图源:摄图网

编者按:本文来自微信公众号IT桔子(ID: itjuzi521),作者吴梅梅 ,创业邦经授权转载。

外界观察企业的发展成长有多种多样的角度,诸如财报营收、产品体验、社会价值、员工感受、甚至 ESG 评分等。而「企业对外投资」这个切面,着巨大的观察价值。因为企业对外投资既有战略层面的考量,又需要财务实力的支撑。通过观察其对外投资布局与活跃度,可对企业本身生命力和未来潜力有窥斑见豹的效果。这篇我们从国内企业做 CVC 的活跃度变迁来观察——

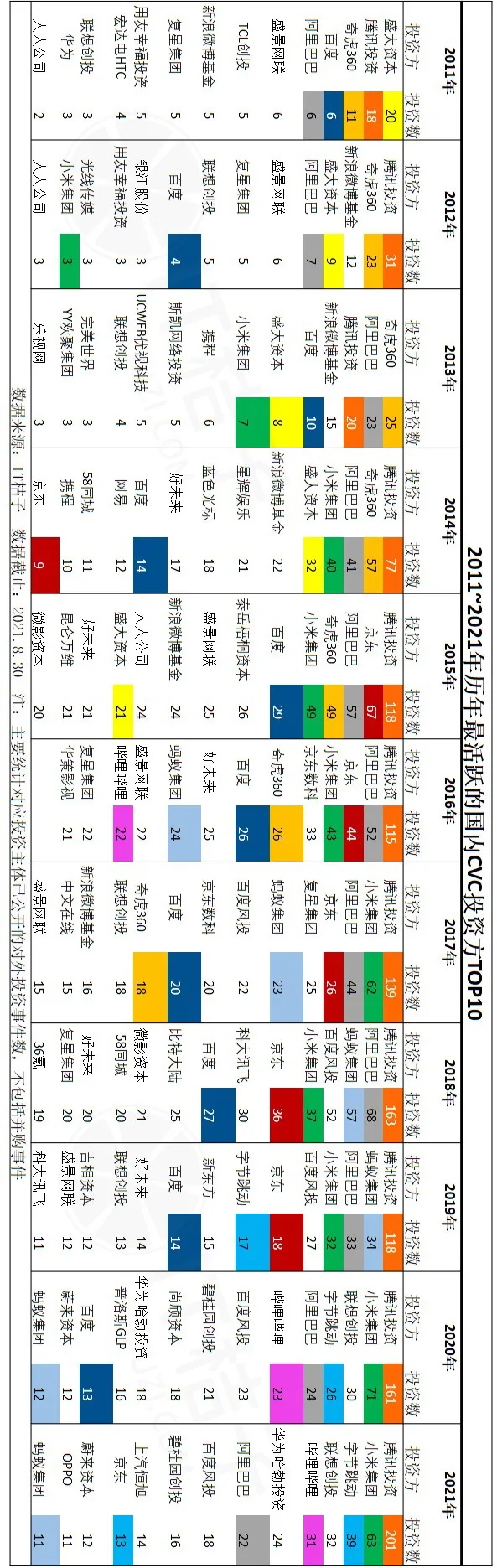

我们根据 IT 桔子数据,梳理出从 2011 年到 2021 年历年最活跃的头部 CVC 投资方。

如下图所示:可以直观地发现有哪些 CVC 投资方是 10 多年以来长盛不衰、一直霸榜的;而哪些企业前期还算活跃,后来却被「后浪」逐渐甩开了;还有哪些又是后来居上的。

如果把 CVC 资方简单的分为「互联网企业和非互联网企业」两大类,以上数据图所展现的明显的趋势就是近年来互联网企业对外投资越来越活跃。

一方面是参与对外投资且活跃的互联网企业更多了,除了 BAT、微博、360 等老一代巨头外,包括从阿里拆分的蚂蚁集团,京东拆分的京东数科,以及字节跳动、B 站这类新一代的互联网企业日渐崛起;另一方面,从绝对数字来看,以腾讯为代表的互联网企业对外投资的数量、规模不断扩大,榜单第一名从从 2011 年的年均 20 起投资事件,增长到 2021 年还不满一整年就超 200 起投资事件。

非互联网企业对外投资曾经或现在还活跃的主要有几类:

①游戏公司。对外投资活跃的游戏公司有完美世界(2013 年)、昆仑万维(2015 年),还有厦门吉比特网络在 2016 年设立全资子公司吉相资本——专注于游戏及文娱投资,2019 年比较活跃。

②影视传媒公司。如光线传媒(2012 年)、星辉娱乐(2014 年)、公关公司蓝色光标(2014 年)、微影资本(2015 年)、华策影视(2016 年),数字出版企业中文在线(2017 年),创投媒体 36 氪(2018 年)等。

③教育、房产、医疗、物流、汽车等传统行业的公司。如更具有互联网教育基因的好未来,在 2014~2019 年期间对外投资都很活跃;传统教育企业新东方在 2019 年对外投资动作频频;房产公司碧桂园集团在 2019 年设立了一级事业部碧桂园创投,在 2020、2021 年对外投资很活跃;类似的是上汽集团在 2019 年设立了恒旭资本,2021 年变得活跃起来,冲进了前 10 名;另外一家上汽投资旗下的尚颀资本更偏 VC 化,在 2020 年也跻身过年度国内 CVC 活跃榜前 10。

④3C 硬件厂商。如 HTC(2011 年)、联想、华为、OPPO(2021 年)等均曾上榜过。

⑤其他公司,如复星集团,这是一家以医药投资起家,后来多元化业务发展的公司,2011~2018 年每年都在活跃的 CVC 榜上有名;还有创业咨询+投资公司盛景网联(2016 年),泰岳梧桐资本(2015 年)等偶尔冲上前位。

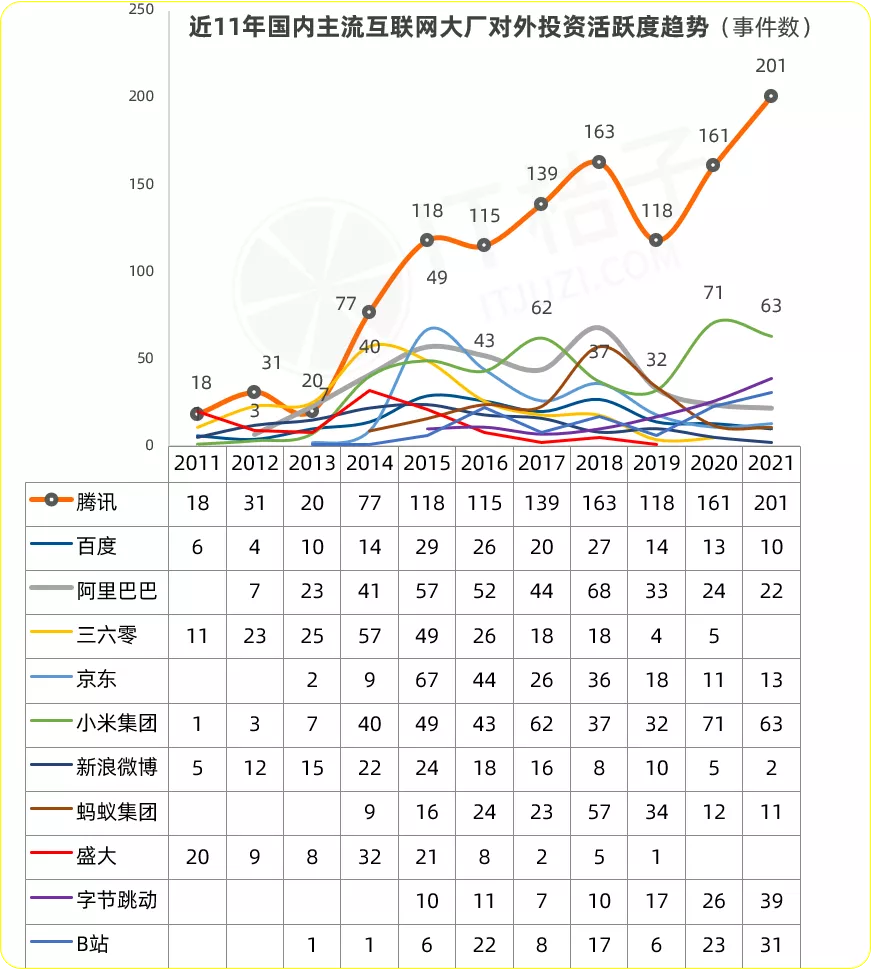

以下将重点分析在对外投资上普遍更为活跃的互联网大厂的趋势变化。主要以腾讯、百度、阿里巴巴、奇虎 360、京东、小米、微博、蚂蚁集团、盛大、字节跳动、B 站为研究案例。

1. 逐渐被时代抛弃的「前浪」:

盛大作为国内第一批老牌互联网公司,诞生于 1999 年,成名于游戏,2004 年上市。盛大资本 2007 年开始对外投资,2011 年成为当年最活跃的 CVC 投资方,超过了刚开始发力的腾讯。当年盛大资本对外投资了 20 个项目,其中一些到后来也是小有名气,包括票务演出电商格瓦拉生活网、美食社区豆果美食、运动品牌咕咚,文娱项目有妖气,以及一些围绕操作系统衍生的渠道/社区/软件工具,如驱动人生、安智网等。

后来,盛大逐渐走下坡路——游戏业务受腾讯、网易冲击大,财报堪忧、市值低迷;文学业务本有机会,拆分出的云中书城在 2014 年 11 月被卖给了腾讯。CVC 投资层面,盛大很快被腾讯、360 赶超;2014、2015 年创投鼎盛时期,盛大退市了,并加大了对外投资力度,但和第一名腾讯 117 笔投资的数量相比,差距越来越大,且小米、京东等新晋的 CVC 资方在市场上更加活跃了。2019 年后,盛大几乎没有再公布新的对外投资。

和盛大一样曾经鼎盛,最终淡出公众视野的还有人人网的母公司千橡集团。千橡集团在 2006 年前收购了王兴的校内网,并一步步将人人网做大,使之成为当时国内最大的 SNS 网络。最早在 2009 年,千橡集团以 1850 万美元投资了上市后的艺龙旅行网。2011 年,人人公司在美股 IPO 后参投了从四维图新分拆的四维智联和广告营销公司华扬联众。但此后几年有寥寥数笔公布的对外投资。

2015 年是千橡集团对外投资的巅峰期,当年共参与了 24 起国内外投资事件,包括快狗速运、GoGoVan(发展到大陆成为「货拉拉」)的 B+轮,以及多个美国金融项目——校园借贷项目 SoFi(1.5 亿美元战略投资),P2P 抵押贷款 Sindeo(A 轮 500 万美元)、信贷消费的 CreditShop(A 轮 1500 万美元)。这其中千橡独家投资的有 9 起。

2018 年底千橡集团被多牛传媒并购,人人网不复存在,仅运营休闲互动游戏业务。

2. 长期屹立潮头的「巨头」:

BAT、360 和京东都是 PC 时代成长起来的老牌互联网公司,但至今还保留着竞争优势,成为屹立不倒的大厂厂牌。他们基本一直在 2011~2021 的历年 CVC 投资活跃榜前 10 名上,但各家的排位变化有一些不同。

阿里是国内互联网公司中最早涉足对外投资的,最早在 2000 年就投资了海尔旗下智能家电品牌海尔智家。不过,时隔 7 年后,阿里才再次出手投资。2008 年后阿里的投资之路步入正轨,在策略上强调被投项目的「战略协同性」。2013~2019 年,阿里活跃度在 CVC 资方里排名前三。2019 年阿里回归港股上市,但此后两年阿里面对的舆论环境急转直下,蚂蚁集团暂停上市及阿里内部高管丑闻等事件频出,与此同时,阿里对外投资明显收窄,2021 对外投资数量是 2014 年以来的历史最低位。

腾讯从 2005 年开始对外投资,之后的 5 年内每年仅有几笔零星投资,且基本都投给了游戏公司。2010 年的 3Q 大战成为一个转折点,从 2011 年后,腾讯不断践行着自身提出的「开放」战略,表现在对外投资上就是「芝麻开花节节高」,最近 10 年对外投资数量的年均增长率达到 44%,并且自 2014 年后腾讯就坐稳了「国内企业风险投资第一名」的位置,并且逐渐与第二名拉开极大差距——到了 2021 年,以今年 8 月底的数据对比来看,今年内腾讯投资(201 笔投资事件)=百度+阿里+360+京东+小米+字节+B 站之和。

百度从 2007 年开始对外投资,目前有多个投资主体,包括百度风投、百度资本、百度集团,呈现 T 字型。就百度来说,每年的总出手次数不多,风格比较严谨。2011~2015 年是百度投资摸索期,跟着市场潮流投了很多 O2O 项目,如糯米网、一号专车、安居客;2015~2017 年是调整期,2018 年后开始聚焦,重点跟随百度的战略,聚焦投资 AI、无人驾驶方向,如小鱼在家、阿波罗智行。

京东从 2013 年开始对外投资,在同期的大厂中算「投资新手」。从投资领域上前期整体以消费类智能硬件产品为主,后期则更为庞杂。2015 年,京东投资量激增,突然从上一年的第 13 名升级到了年度活跃 CVC 第二名,主要原因是 2014 年 3 月腾讯战略入股京东后,京东的战投部高管、人员是从腾讯过去的;而且当年 5 月京东在美股上市募资,有资金支持其对外投资。之后京东也跟着腾讯参投了很多后期的大项目,包括饿了么、易车、易鑫集团、买卖宝、蔚来汽车等等。此后几年京东战投部有几次人事变动,对外投资声势有所减弱。

奇虎 360 最早在 2007 年对外投资,投资打法上比较激进,2013 年的奇虎 360 甚至成为了年度最活跃的 CVC 投资方,超过了当时的腾讯、阿里。不过,360 投资领域不是很聚焦,各类项目都投过。在 2014、15 年,360 投资了不少了硬件类的项目,比如酷派、LinBell、贝宝士、司南物联、小忆机器人等;后期,360 又投了直播项目六间房,也投企服、信息安全类的项目,如 Anrom 安容致远、琵琶行、云知声等。2019 年 4 月,360 拆分出了安全业务公司奇安信;此后,360 的对外投资力度也大幅度减弱,年度活跃 CVC 再也看不到 360 的身影。

3. 乘风而起的「后浪」:

小米、字节跳动和 B 站是在移动互联网时代崛起的「后浪」代表。

小米从手机 OS 系统做起,在互联网、硬件、智能家居生态领域占有重要一席;在天使投资人雷军的带领下,小米成立之初就涉足投资——2011 年小米投资了做汽车消费的卡卡移动。2014~2021 年的时间,小米一直属于活跃的 CVC 投资方。

基于小米做手机的经验,小米掌握了打造受年轻群体喜爱的爆款产品的逻辑,并坚定围绕智能家居领域深度布局,形成了一套成熟的打法——品牌/渠道赋能+供应链合作+打造爆款。过去几年,小米系在智能家居领域投过的项目有数百家,还将部分供应商如华米科技、石头机器人培养为上市企业。

字节跳动通过精准推荐掌握了新时代的流量密码。依靠阅读分发今日头条 APP 起家,以「超级 APP 工厂」闻名,迅速崛起为新一代互联网大厂。投资上,字节从 2015 年开始对外投资,当年就投了 10 笔,包括每天读点故事、世界说、快看漫画等,多数是和今日头条 APP 业务契合的内容供应商。之后数年,字节对外投资频次基本维持在这个水平。但从 2019 年至今,字节连续两年对外投资数增长 50%。字节跳动善于利用投资收购来补充团队的基因,在投资了极课大数据、AIKID 后,字节才尝试自己做教育。对字节来说,收购的最大意义是收购团队,而非产品或者流量,毕竟他最擅长的就是产品、技术,同时还有巨大的流量,这套打法他是轻车熟路的。

B 站掌握了年轻一代人群的内容消费属性,在二次元+长视频+社区文化的细分领域占据了绝对优势。B 站投资首秀是 2013 年投的暗黑系动作手游公司「嬉皮士游戏」,可以说,B 站的投资之路自始就有一个明确的打法——聚焦于泛文娱、游戏领域。这既与 B 站的业务发展方向相关,也离不开 B 站董事长、前猎豹移动联合创始人及天使投资人陈睿的指导。

此后,B 站围绕泛娱乐,在影视、游戏、传媒细分方向下注,既投过创业公司绘梦动画、艺画开天,也参与了映客、CMGE 中手游、欢喜传媒的上市后/后期融资。同时为了促进 B 站整体的商业化,B 站还投资了不少 MCN 机构、UP 主,并收购了跨境电商公司波罗蜜。从数量来看,在 2016 和近两年 B 站投资比较活跃。去年 B 站居于第六位,今年以升至第五位,在 CVC 投资方中,其活跃度仅次于腾讯、小米、字节、联想。

对这些大厂们历年投资活跃度的变化观察,可以发现一些规律:

腾讯投资的「财务投资者」属性已更加显著,其对外投资的意图远远超越了传统意义上的 CVC 战略投资,在体量上和其他互联网企业拉开了距离,其回报成绩足以媲美专业的投资机构。

老牌的互联网公司大都是在上市后才对外投资的,因为当时国内风险投资还很冷门,且只有上市公司才有资金实力和战略驱动做投资这件事;而新时代的互联网公司站在了更高的起点上,基本成立一两年甚至刚成立就涉足投资了。

某种程度上也可以说,CVC 对外投资活跃的期间代表了该企业的辉煌时期。因为,如果企业都自顾不暇,青黄不接的时候,根本没有精力和财力去开展所谓的对外投资。

企业发展离不开内因和外因的驱动,目前投资本身的价值越来越多被企业,尤其是互联网企业认可。内生增长和外延投资成为企业不断发展壮大的「双轮驱动」法则。