编者按:本文来自创业邦专栏节点财经, 作者:四海,图源:图虫。

以“一年卖出3亿多杯,能环绕地球一圈”等广告语闻名于市场的香飘飘(603711.SH)奶茶近日公布了2021年半年报,紧随其后,公司官宣王一博为品牌代言人,其全新产品啵啵牛乳茶也在电商平台首发上市。但是,一连串的组合拳并未化解半年报再次亏损的尴尬,“老毛病”仍是老样子,股价在此后几天接连下跌,并不给面子。

“双轮驱动”口号虽然已喊多年,但企业依然单腿走路,难以摆脱季节波动的香飘飘目前在资本市场上的表现不温不火,今年股价已跌近30%。

2021年上半年香飘飘创收10.88亿元,较上年同期的9.91亿元增长9.79%,是本期财报为数不多的亮点之一。

另一闪光点则是企业继续保持着一贯较高的库存管理水平,与同在制造业的大部分兄弟公司不同,香飘飘基本实现“库存自由”,在“以销定购”、“以销定产”的购销模式下,凭借内部精细的预算控制和各环节紧密衔接,期末库存商品账面价值压缩到1.11亿元,在41.03亿元的总资产中仅占2.71%。

企业存货质量控制效果也可圈可点,虽然296.10万元的在途物资提了285.5万元的累计跌价,准备几近全军覆没,但总共305.84万元的存货跌价准备使跌价率维持在2.69%的极低水平。

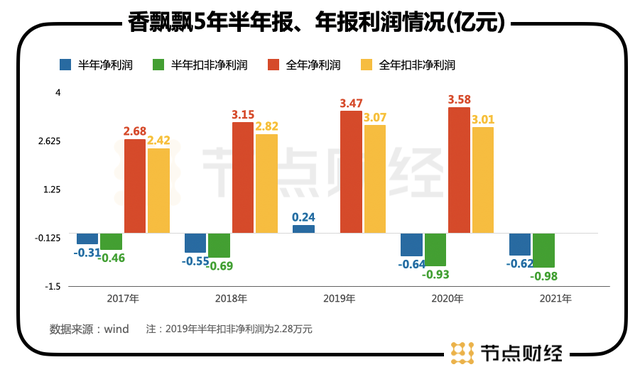

遗憾的是,香飘飘在扬长的同时未能做到妥善补短,半年亏损魔咒仍旧生效。报告期内,公司归属上市股东净利润为-6225.64万元,较上年同期的-6388.24万元缺口有所收窄,可撇开当期3612.71万元政府补助及1328.25万元投资收益的助力,企业扣非净利润为-9837.36万元,较上年-9252.64万元不进反退。

值得注意的是,这已经是香飘飘近五个半年报中的第四次亏损,公司仅在2019年Q2略有盈余,净利润达到2352.96万元,扣非后净利润仅为2.28万元。

如果你不了解香飘飘,看着这样的半年表现很容易将其归类为入不敷出甚至常年亏损的传统饮料制造业。但实际情况或许大大出乎你的意料,凭借强大的后程发力能力,近些年该公司净利润连年增长,2020年时已达到3.58亿元规模,蛇头虎尾的表现让人惊讶。

对于半年亏损原因,香飘飘归结为淡季销量下降。数据显示也确实如此,当期营业收入经过营业成本洗礼后还剩3.05亿元毛利,尚不能承受3.42亿元销售费用单项之重,又怎能不亏呢?

半年受阻看似理所当然,可自2017年起,香飘飘“双轮驱动”的呐喊声便越发震耳,敲定了发展即饮类饮品对抗季节波动的战略。若干年后,依旧困于沉疴的尴尬情况是否说明多元发展之路依然坎坷,远未成功?

自2019年一季末达到近37.85元/股的高点后,香飘飘的股价就开启了在跌宕中不断下行的逆旅,已由年初的20.78元/股跌至14元/股左右,市值存在跌破60亿元的可能。

与自家表现挣扎不同,同业内不少公司同期却把资本经摆弄得有声有色,无论是奈雪的茶(02150.HK)、CoCo等新生代企业,还是承德露露(000848.SZ)、海南椰岛(600238.SH)等原生对手均获得不少拥趸,市值上扬。

其中,奈雪的茶上半年营收达到21.26亿元,是香飘飘的两倍,市值逼近230亿港元;承德露露股价经历年初低迷后,已实现翻番增长,市值突破人民币140亿元大关。

资本市场的“差别对待”根源在于香飘飘“双轮驱动”战略执行不力,就连其高管蒋晓莹都坦白承认,对即饮类饮料的探索目前还处于学习阶段,公司现已找到成功的营销模式,接下来重点是模式的复制推广。

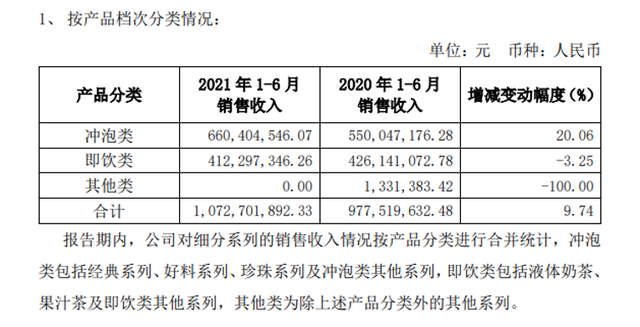

自即饮类饮料纳入企业产品矩阵以来,虽然也推出诸如兰芳园“丝袜奶茶”、“港式牛乳茶”及“MECO”果汁茶等反响不错的系列产品,但收入转化率难以令人满意。

报告期内,即饮类奶茶收入达到4.12亿元,占总收入的38.44%,与上年同期相比不升反降。毛利率方面,18.35%的水平甚至不及传统冲泡业务40.61%的一半,丝毫显示不出第二引擎应有的能量。

半年度收入构成(数据来源:半年度数据经营公告)

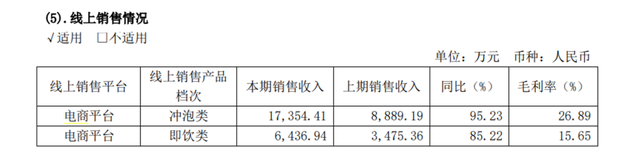

与“双轮驱动”一同发展的,还有电商业务和海外业务。其中电商收入贡献额较上年同期增长46.42%达到1.21亿元,虽然相对增速较快但与一直倚重的经销商渠道相比仍有近8倍的绝对差距。而且公司电商渠道毛利低于传统经销商所得,以2020年末披露数据观之,电商平台销售的冲泡类和即饮类产品毛利率皆逊于各自平均水平。

2020年度线上销售情况(数据来源:2020年年报)

海外业务上,公司自2018年开始出口后,仅用三年时间收入就由677.71万元增长至2910.85万元,占收入比由0.21%上浮到0.78%。虽然份额不高,但却是值得深入挖掘的潜力赛道,香飘飘产品现已销售到美国、澳大利亚、越南、新加坡及欧洲地区,极快的增幅说明受到国外消费者好评。

可谁知新冠疫情一起,阻碍了好端端的外贸渠道,2021年上半年出口额从1543.26万元腰斩62.97%降至571.49万元。从眼下国际趋势来看,该部分业务今年想要恢复旧日活力基本无望,只能来年再战。

不过,虽然海外业务受阻,香飘飘的市场下沉策略却持续发力,执着推进“千县万镇”计划,深入挖掘下沉市场的增量。即便以低价崛起的蜜雪冰城都不敢轻易进入的市场,香飘飘凭着5元一杯的价格,却成功杀进村镇夫妻店。其中,香飘飘也在推动“高势能门店建设”,在挑选出来的超过20万家高势能门店中,通过产品陈列、品牌宣传,营造热销氛围,拉动门店分销、刺激消费者的购买。

随着气温转凉,香飘飘核心冲泡类饮品的旺季马上来到,下半年香飘飘计划推出啵啵牛乳茶、臻乳茶等高端产品。同时,公司7月份新聘请王一博作为代言人,品牌活力有望在下半年触达更多新消费群体。不难发现,对于下半年的业绩香飘飘不敢怠慢,而对其来说,也是熟悉的节奏。

但是,这既是公司一贯的翻身机遇,又是全新的布局挑战,要在短痛和长痛之间做出的抉择。

一个简单的道理是,在资源恒定的前提下,想要保证今年业绩,就要主推冲泡类饮品,即饮类拓展便要为之让路;想要尽快平滑风险抵抗季节波动和新生代力量,仍需继续坚持主打新品类,但不在有限的旺季中发力传统优势,很有可能影响今年业绩,进而威胁到持续十年的冲泡类奶茶销量第一的桂冠,这是任管理者如何雄心勃勃,都要在谨慎思量后才敢做的决定。

“以冲泡产品为核心,夯实年度经营的坚实基础”、“锐意创新,以提高产品卖力为驱动,着力布局即饮市场”是香飘飘官宣的下半年经营计划,但对于广大投资者而言,香飘飘若在2021年达成冲泡奶茶销售10连冠伟业诚然可喜可贺,而真正的脱胎换骨,应是在半年报彻底告别亏损,公司真正实现两翼齐飞,全年平稳盈利的那一天。