图源:图虫

编者按:本文来自微信公众号巨潮商业评论(ID: tide-biz),作者凌锋 编辑杨旭然,创业邦经授权转载。

1927年7月3日,中国地质学家丁道衡在途径内蒙古乌兰察布阴山北麓时,被一座黑色山峰吸引,独自前往查看,首次发现了世界“资源宝库”——白云鄂博矿。

白云鄂博,蒙语又名为"白云博格都",意为"富饶的神山",是蒙古族人民世代繁衍生息的圣地。其蕴藏着占世界已探明总储量41%以上的稀土及铁、铌、锰、磷、萤石等175种矿产资源,是享誉世界的“稀土之都”。

这座资源宝库孕育出了两大资源企业,均与稀土有关,一家是包钢股份(600010.SH)、另一个则是北方稀土(600111.SH)。

作为全球最大的轻稀土企业,今年以来,北方稀土股价暴涨3.7倍,引爆稀土产业历史上的第四次大行情。

这背后除了疫情导致的短期供给扰动,长期供需逻辑的改变才是根本。

本轮稀土涨价的性质与前几轮存在显著区别,核心驱动力由供给侧转为需求侧。随着新能源汽车和风电对稀土的需求不断上涨,稀土开始以更快的速度走向市场,这是比供给管控更具市场化力量的推动。

十倍空间的风电发展预期、新能源汽车从5%到升至未来50%以上渗透率的历史进程,都离不开稀土在核心零部件中的关键作用。

所谓“战略资源”,终于在最关键的新能源“战事”中发挥了关键的作用。新能源汽车和风电不再是能源生产和应用中的花瓶与陪衬,而稀土不会再重演被挥霍的往事。

其背后不仅是供给侧的强硬政策,同时也有需求侧前所未有的发力。

“中东有石油,中国有稀土。”1992年1月,邓小平在南巡讲话中指出,“中国稀土的地位可与中东的石油相比,具有极其重要的战略意义,一定要把稀土的事情办好。”

然而在历史上,我国稀土长期被贱卖,欧美日等发达国家则动用各种政治经济手段,低价进口中国稀土,作为重要的战略储备。

在稀土资源的支持下,其他国家可以夯实自身高新经济发展的基础,甚至是军事实力。

比石油更加珍贵的稀土,不仅没有给中国积累财富,却长期为他人做嫁衣。过去很多年的时间里,稀土被不知节制地私挖乱采和盲目扩张,导致无休止的价格战。

低价出口后,我国又高价从发达国家进口稀土制成品。

直到2019年,由工信部牵头并形成了“5+1”南北六大稀土集团的格局,分别代表有开采、冶炼稀土矿权的六家企业,每年由政府统一分配稀土矿供给指标。

随着国家铁腕整治,以及全社会对稀土重视程度的提升,常年被忽视的稀土产业终于重回发展正轨。

近些年来,行业整顿不断推进、建立稀土资源储备库,甚至有中国稀土企业盛和资源并购美国最大稀土矿股权……一些列事件的不断推进,显示出我国正在夺回稀土产业的主动权。

历史不会简单重复,但往往押韵。不一定是过往的翻版,但每次行情都有类似的因素隐现。以北方稀土为例,此前的历史上出现过三次大行情:

北方稀土股价表现(2006年11月至今)

第一次为2010年年初至2011年年中,最高涨幅超4倍。走过2008年金融危机,我国经济逐步复苏,并首次提出了“国家实施稀土战略储备”意见,开始“自上而下”执行稀土开采指令性计划、出口配额、行业准入及环保等政策,稀土价格飙升至历史最高点;

第二次是2014年到2015年年中,国家开展“稀土打黑”专项行动,打击非法稀土黑色利益链,打黑行动控制了稀土供给量,价格随即上升;

第三次则是2017年到2018年。据统计,2013-2016年我国黑稀土产量大约在4-5万吨左右,约占合法开采量的一半左右,严重扰乱稀土市场秩序。2017年以来我国开启更加严格的“打黑风暴”,打黑常态化、制度化,并形成了联合督查制度。政策持续趋严,导致供给减少,稀土价格出现上涨。

可以看出,前三次稀土行情均是政策面收紧带来的供给侧扰动,缺乏长期增长逻辑。股价涨幅剧烈、但持续性较差,稀土价格在几个月内冲顶后便开始回落。

而这一次的情况则完全不同,去年4月起,稀土掀起了新一轮涨价,2021年年初至7月底,稀土氧化镨钕价格同比上涨九成之多。其背后不仅是供给侧的强硬政策,同时也有需求侧前所未有的发力。

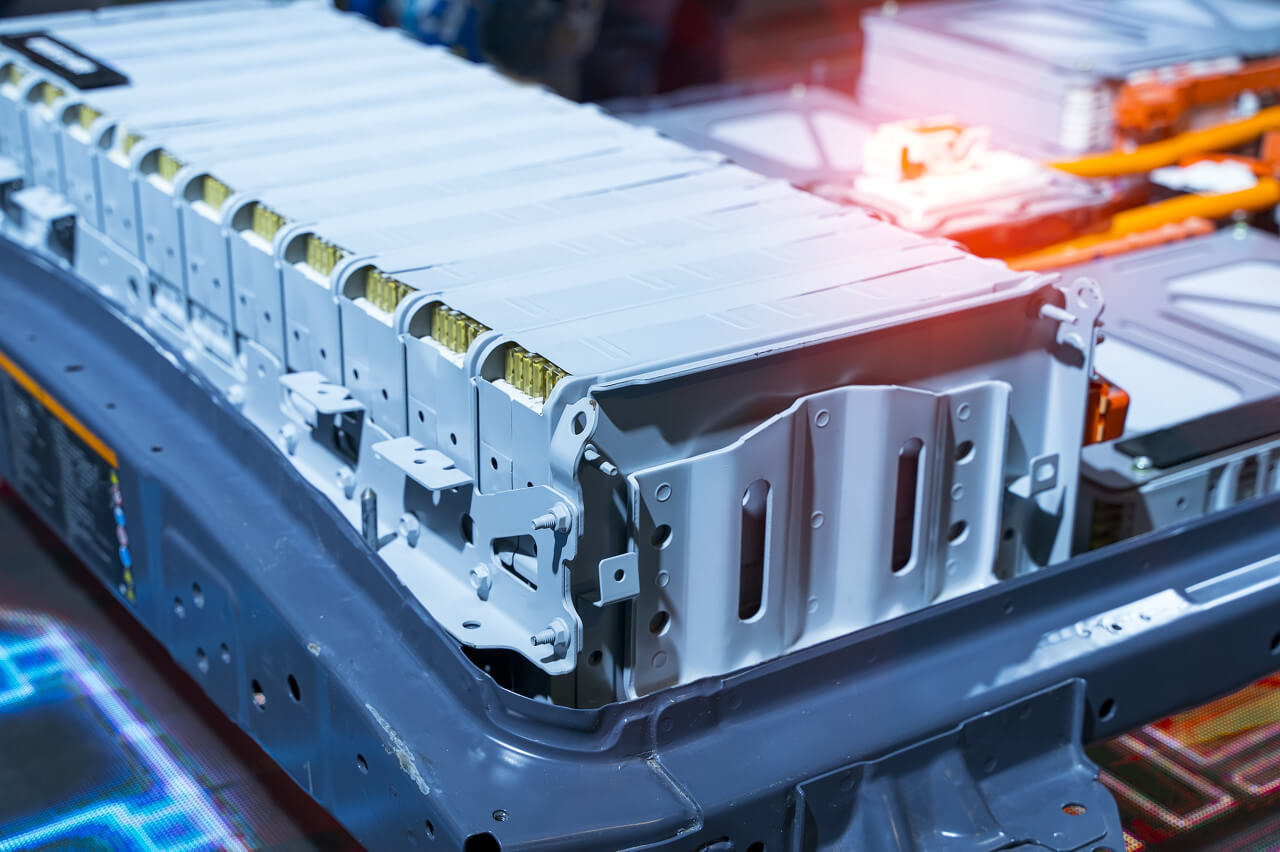

高性能钕铁硼由于性能优异,被广泛应用于汽车、风电、变频空调、消费电子等新兴产业中。

稀土是大自然对中国的馈赠,天赋异禀,不可复制。

我国稀土拥有四个世界第一:储量第一、产量第一、出口量第一和消费量第一。我国也是唯一能够提供全部17种稀土金属的国家,特别是军事用途突出的重稀土,中国占有的份额更多。

目前稀土下游最大的看点在于高性能磁材——钕铁硼。

钕铁硼是迄今发现的综合素质最优的永磁体,其中高性能钕铁硼由于性能优异,被广泛应用于汽车、风电、变频空调、消费电子等新兴产业中,2020年,高性能钕铁硼在稀土消费中的占比约为45%。

有研究机构认为,当前的稀土犹如过去几年的锂、钴,新能源赛道的持续爆发,稀土有望复刻历史上锂钴的高成长逻辑。

以稀土镨钕为例,202年新能源领域的需求比例约为13.5%,预计该比例在2023-2025 年有望进一步提升至22%/27%。

站在当前的时间点来看,稀土类似于2015-2016年的锂(新能源需求占比15%),2018年的钴(新能源需求占比13% ),随着下游大爆发,稀土正从一种战略性稀缺资源,变为新能源(电动车、风电)的上游材料。

与新能源汽车用锂不同,高性能钕铁硼属于非标准产品,上游需要根据客户提供的技术参数进行定制化生产。

再加上国家管控,稀土企业不会盲目扩产,而是根据客户的需要来规划产能。因此我们可以从稀土永磁企业的扩产,来观察应用端对稀土的需求。

据统计,金力永磁、正海磁材、中科三环、宁波韵升等龙头企业未来几年扩产计划均较为激进,其中金力永磁2025年规划产能为2020年的2.7倍,正海磁材2024年规划产能为2020年的3倍。

稀土永磁企业直接面对下游市场,对市场需求波动十分敏感,他们大举扩产,显示了下游需求的持续旺盛。

而从供给端来看,稀土供给掌握在六大稀土集团手中,集中程度更高,且受到国家强制管控,相比锂矿、钴矿,稀土在某种程度上的“弱市场化”,会使其供给变得更加刚性。

供需之间的矛盾将会长期存在。

目前我国稀土开采、分离冶炼、总量控制配额全部集中于六大稀土集团。

比较来看,北方稀土是其中体量最大、配额最多、成本效应最强的一家。北方稀土负责整合内蒙古所有稀土资源,掌控的稀土资源量达4600万吨,未来有望进一步增储至5400万吨。

作为行业绝对龙头,轻稀土市占率30%以上,北方稀土在国家配额占比中常年接近一半,不仅有行业的贝塔,而且具备着很强的阿尔法。

根据过往的稀土配额增量,预计其未来每年配额的增速将维持在20-30%区间。而下游需求的增长则远高于这个数字。供需之间的矛盾将会长期存在——在低渗透率、高成长性的行业里,市场发展的速度总是要超出参与者和监管层的预期。

今年上半年,北方稀土实现营收147.2亿元,同比增长49.74%;归母净利润大增超5倍,达到20.36亿元。且二季度环比加速增长,营收和归母净利润环比分别增长31%、62.7%,均超预期。

成本是北方稀土最大的优势,公司与包钢签订采购协议,获取低成本矿石原料,具备显著成本优势。

公司控股股东包钢集团拥有白云鄂博稀土矿独家开采权,并向每年向公司供应充足的稀土矿原料。

2017年起,北方稀土向包钢股份购买稀土精矿,并于每年签订《稀土精矿供应合同》以确定交易价格及数量。

同属于包钢集团,双方属于兄弟单位,因此北方稀土向包钢股份采购精矿的价格远低于市场价,2021年混合碳酸稀土价格为2.56万元/吨(不含税),而公司从包钢采购价仅为1.63 万元/吨,约为市场价的六成。

而且,在本轮稀土价格上涨期间,包钢股份还主动让渡了利润比例。

2017-2020年稀土价格较为低迷,公司与包钢的利润基本对半分,而今年稀土价格大幅回升的背景下(同比上涨近90%),包钢对北方稀土的售价仅增长29%,相当于主动让渡了利润。

成本端的优势体现在了公司盈利能力上。上半年,北方稀土毛利率达到24.33%,同比增加13.8个百分点,净利率15.15%,上年同期仅有3.31%;两个指标均引领稀土资源类企业。

此外,借助资源优势,北方稀土布局了磁性材料、抛光材料、发光材料、贮氢材料和催化材料五大稀土功能材料产业板块,其中磁性材料、抛光材料产能规模及市占率均为全国第一。

资源储备,配额优势、成本优势、全产业链布局,作为全球最大的轻稀土企业,北方稀土正充分享受着下游行业爆发的红利。

过往市场对稀土的认知是:行业周期波动性强、可预测性差,尽管作为稀缺资源,但稀土股依旧被看做一般的周期股,且受政策影响极大。

由于新能源汽车、风电、光伏等高景气产业的崛起,直接改写了锂、磷、钴、硅、氟等资源的发展逻辑,稀土正在上演相似的故事。

周期股行情正在轰轰烈烈地进行,今年以来周期股上涨幅度和持续性已经超越了上一轮供给侧改革,是堪比2006年时的“波澜壮阔”。

产业链正发生着“自下而上”式的变革,内生逻辑已然被扭转。相关企业正逐渐摆脱周期的宿命。

资本市场是对未来的盈利预期,股票反映的是未来的现金流折现。某种意义上来说,在股票市场里,经过这一轮翻天覆地的暴涨之后,资本市场对于稀土的认知已然生变。