完美日记最近过得不太好。

截至9月22日美股收盘,完美日记母公司逸仙电商的股价已经下跌到4.255美元/股,较今年2月的25.47美元/股的高点暴跌83%;当前市值约为26.84亿美元,距离巅峰时期160亿美元已缩水超过百亿美元。

完美日记的颓势早在年初显现端倪。根据2021年Q1财报,完美日记实现营收14.4亿元,净亏损高达3.2亿元;到了Q2,营收微涨到15.3亿元,净亏损则进一步扩大到3.9亿元,矛头都直指高营销费用率,2021Q1、Q2的营销费用率分别为72.1%和63.8%。

完美日记曾引以为傲的DTC打法(直接面向消费者的营销模式),可以通过用户运营,从目标人群的视角建立品牌和客群的持续互动关系,但随着一季季财报披露,“烧流量换销量”的弊病逐渐显现,其DTC客户数量增长乏力,被指流量趋近天花板。

当流量越来越越贵,完美日记代表的互联网品牌阵营需要支付的营销费用水涨船高,能给品牌引入的流量增量却越来越有限。部分用户表示已经开始麻木,完美日记们频繁的雷同操作下,对它们请的KOL和明星代言人“傻傻分不清”。

伴随资本市场对国货彩妆护肤品牌的抢夺略显疲态,完美日记这个曾被寄予厚望的国货故事,也在被资本市场重新评估。有业内人士认为,完美日记蒸发掉的市值暴露了二级市场对DTC品牌真实的认可度。

不管是完美日记在子品牌上复制自己,还是其它竞争对手跟风模仿完美日记,都不被看好。上述业内人士表示,当一个典型的资本包装下的二级市场的产物出现了,炮制第二个完美日记的意义不大,资本出手会越来越慎重。

流量很“贵”,也很“费”

从品牌正式成立到公司登陆纽交所上市,年收入从6亿元增长至52亿元,完美日记只用了三年。这个速度也让“完美日记”式打法一时成为业界竞相效仿的对象。

完美日记的“成功学”在其招股书中有迹可循。其在招股书中提到,作为中国最早“大规模使用KOL的美容平台之一”,完美日记与包括李佳琦、薇娅在内的近15000个不同知名度的KOL进行过合作。截至今年9月23日,小红书上与完美日记相关的笔记超过33万篇,相关商品超过600件。正因如此,完美日记2020年11月上市时也被称为“小红书第一股”。

除了以小红书为主要阵地、靠KOL和KOC笔记和视频推广刷存在感,完美日记还与高大上的IP联名、找流量明星代言,提升品牌调性。这套打法被称为“DTC”(以终端消费者为目标进行营销和传播)。

但成也DTC,败也DTC。在看似完美的故事背后,巨额营销投入以及持续扩大的亏损规模,一直是外界谈及完美日记时最揪心的地方。

根据招股书和财报,2018年-2020年,逸仙电商的营销费用逐年走高,分别为3.09亿元、12.51亿元、34.14亿元,营收占比整体从49%涨到65%。按照2020年64.3%的毛利率计算,完美日记卖一支100元的口红,赚64.3元,但要花65元去打广告,仅营销费用这一项就至少亏0.7元。

营销的钱不是不可以花,资本市场可以容忍烧钱,却不能容忍一直烧下去。

对于烧钱的效果能否可靠地留存,一个衡量标准是“营销费用利用效率”,直接表现为复购率和DTC客户数量。

完美日记的招股书显示,2018年到2020年,其用户复购率增长较快,从8.1%提升至41.5%。这个数据记录了完美日记跑马圈地时的状态,但也定格在了上市之前。自2020年11月上市以后,完美日记并未在财报中披露复购率。

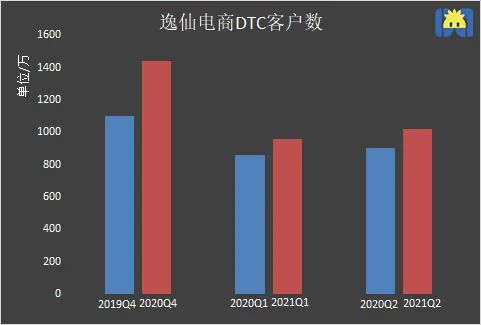

不过从上市以来三个季度的DTC客户数量来看,完美日记烧钱获得的增量稍显乏力。上市以来的三个季度,DTC客户数量的同期增长分别为30.9%、11.63%和13.3%。

制图 / 开菠萝财经

上海博盖咨询创始合伙人高剑锋向开菠萝财经分析,完美日记目前还处于聚拢流量的扩张阶段,衡量其增长质量,除了关注复购情况,还要关注利润率特别是净利率。不过,仅以完美日记过去唯一实现盈利的2019年为例,该年度完美日记的净利率约为2.5%。同期,护肤品牌丸美股份的净利率为28.48%,值得关注的是其营收尚不足完美日记的六成;和完美日记收入基本持平的珀莱雅,净利率也达到了11.73%。

复制完美日记,这招还好用吗?

但完美日记的跟随者不在少数。

先是选出一个有代表性的美妆类目集中打影响力。完美日记选的是眼影盘,其它的品牌和明星单品有花西子的空气散粉、Colorkey的空气唇釉、橘朵的单色眼影……

大单品一经选出,便合作KOL/KOC,发力小红书、抖音等平台,截至目前,上述品牌每一个在小红书上都有几万甚至十几万篇笔记,而且都非常钟情于薇娅、李佳琦等头部主播的直播间。

KOC、KOL还不够,给品牌找明星代言人也是必须走的一步。Colorkey找孟美岐、迪丽热巴;橘朵的代言人是黄明昊、章若楠;花西子更是官宣过五位代言人,分别是杜鹃、时代少年团、鞠婧祎、周深、阿朵。

于是,品牌们陷入了对流量、对KOL和明星的抢夺战。一来,营销费用水涨船高,二来,KOL和明星能给单个品牌引入的流量增量逐渐趋近天花板,对品牌的拉动作用有限。

一位重度短视频用户向开菠萝财经表示,众多品牌经常在同一节点在抖音平台大规模投放,导致她分不清品牌。而且,“我关注的几个KOL常同时推荐多个品牌,这些品牌同质化程度高,也常常是竞品关系,商务合作的性质比较明显,所以尽管这些品牌被喜欢的KOL推荐,自己的购买意愿也不那么强了。”从她的消费习惯来看,随着品牌投放规模扩大,粉丝效应产生的购买行为却在递减。

战火同样烧到了传统日化阵营,但意外的是,这套玩法似乎对它们更有效。中金公司研究所的一份数据显示,在发力小红书、抖音及合作KOL后,2020年资生堂、欧莱雅、雅诗兰黛的销量增幅均超过60%,而同期完美日记的销量增长仅为22%。

这就要提到,完美日记所代表的的互联网品牌阵营,以及传统日化阵营,原本是不一样的玩法。

以珀莱雅为代表的传统日化品牌,是先从CS渠道(以化妆品店、日化店、精品店为代表的终端销售网络,如屈臣氏、丝芙兰)取得销量和知名度后,再完善线上销售渠道。以完美日记为代表的互联网品牌则是,先通过线上营销和大主播带货的形式从线上渠道突破,接着开线下门店补充线下体验场景。

传统日化和互联网品牌在投入和盈利路径也有所差别。高剑锋曾对深燃分析,传统日化企业的路径是先追求盈利,再把利润投入到研发上,而完美日记们则是典型的互联网消费品运作模式,将投入和盈利的顺序倒置,重在聚拢流量、打造品牌,一开始并不急于追求盈利。

“相较传统日化,互联网品牌由于对资本的依赖更严重,上市也更为急迫。”高剑锋表示。快消行业新零售专家鲍跃忠亦对开菠萝财经表示。

对于完美日记市值的明显下滑,高剑锋向开菠萝财经分析,一部分原因是,完美日记上市前讲的故事让DTC打法关注度较高,但上市后的业绩增长不理想,导致资本市场已经开始对DTC模式持观望甚至怀疑态度,并进一步影响到完美日记的估值。

“二级市场对DTC品牌的认可度也让资本出手时越来越慎重。”鲍跃忠认为,从做市场和对社会创造价值的角度 ,资本重金再造第二个完美日记的价值不大。

完美日记的新故事,讲得通吗?

着急的完美日记不会停下,DTC之外,这家公司正在寻找下一个新故事。

对于靠彩妆单品类突围的完美日记,新故事的第一个切入点是“多品牌矩阵”,复制下一个自己。

到2021年,完美日记通过孵化和收购,旗下已经包含完子心选、小奥汀、皮可熊、科兰黎Galénic、EVE LOM、以及达尔肤DR.WU(中国大陆业务)等彩妆及护肤品牌,并通过全资子公司间接控股主打皮肤微生态调节的“钛美生物”……一套操作下来,靠单一彩妆品牌出圈的完美日记也切入了护肤领域。

小奥汀作为完美日记的第二个品牌,凭借与之相似的营销打法,在被完美日记收购5个月后,GMV在天猫彩妆品类月榜上名列第五;完美日记招股书显示,小奥汀被收购8个月后,销售额便达到了完美日记品牌推出一年时的成绩。

不过,“多品牌矩阵”早就不是新玩法。旗下拥有佰草集、玉泽、启初等较高国民知名度品牌的上海家化,早在2016年,就以佰草集美妆切入彩妆品类,去年官宣旗下护肤品牌“双妹”也要进军彩妆领域;珀莱雅目前旗下已有彩棠和INSBAHA原色波塔两大彩妆品牌……深耕日化多年的上海家化们都通过对彩妆品牌的自主孵化和买买买,逐渐完成了在彩妆和护肤领域的交叉布局。

2019年最后一天,在日本北海道二世古雪场,高瓴资本创始人张磊对完美日记创始人黄锦峰说,“中国一定有机会诞生新的欧莱雅”,自此外界开始有意识地拿完美日记和欧莱雅进行比较。

高剑锋认为,欧莱雅的产品结构相对完善,多年品牌投入和运营之下,其高中低档都对应有一定知名度的品牌。相比之下,完美日记旗下各产品线的差异性不是很明确。一些品牌的运营时间还很短,知名度也有限,靠单一明星品牌很难实现规模化的品牌运营。高剑锋认为,“在这方面,上海家化反而经验比较丰富。”

完美日记新故事的第二个切入点是拓展线下体验店,本意是弥补体验场景和线下流量的缺口,然而跟支出相比,线下店的流量增量十分有限。

根据完美日记招股书,截至2020年第三季度,完美日记已经开设了163家线下体验店,距离其开出第一家门店的时间仅过去了20个月。惊人的拓店速度带来将近2亿元的巨额支出,而同期线下门店并没给完美日记带来太多收入,其90%的收入仍然来自线上渠道。

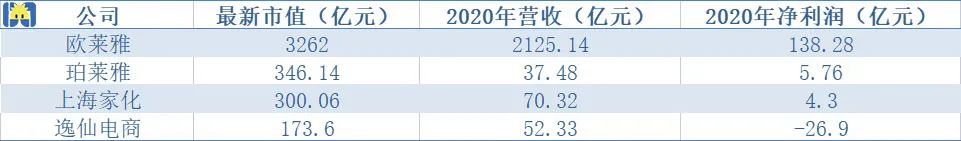

至于完美日记能否成为中国欧莱雅,高剑锋认为这更像是投资人和品牌方一厢情愿的表达。从业绩表现来看,无论是市值、营收还是净利润,完美日记目前都不能算是“中国欧莱雅”的“最佳候选人”。以市值计算,完美日记和欧莱雅之间还隔着8个珀莱雅、10个上海家化。

市值更新截至2021年9月23日 制图 / 开菠萝财经

高剑锋分析,张磊的表达本身没有问题,“从中国本土美妆护肤的消费群体规模来看,美妆护肤是一个前景广阔的好赛道,而中国本土在该领域尚且没有真正意义上的头部企业,我们有机会孵化出自己的美妆彩妆护肤品牌。”

不过到了国产美妆的下半场,品牌们拼的是自建壁垒。

至少从财报来看,完美日记目前在产品创新方面的发力似乎还不够,其招股书显示,2018-2020年研发费用率均不超过1.27%,尽管2021年Q1和Q2的研发费用率有所增长,分别为1.92%和2.3%,但与同期72.1%和63.8%的营销费用率相比差距明显。另外,根据国家企业信用公示信息系统,完美日记成立三年以来取得了38项专利,而且还都是外观专利。

而目前,完美日记的全线产品都与科丝美诗、莹特丽、臻臣和科玛等代工厂有合作,这些生产商同时也为花西子、橘朵、稚优泉、卡姿兰、上海家化、珀莱雅、自然堂等品牌代工。

高剑锋表示,想要对标欧莱雅,完美日记的产品积累和品牌运营还有很长的路要走。当下,对于完美日记和它的跟随者而言,砸钱营销,卖代工的产品,利润少得可怜,想必不是它们愿意看到的。