编者按:本文来自价值研究所,创业邦经授权发布。

不知不觉已经走过两周年的科创板,迎来了丰收季:市值突破4.9万亿,上市企业超过300家,“硬科技”成色十足。从开始阶段的摸索前行,到如今的飞速发展,科创板早已成为中国高新科技企业最信赖的资源配置平台。

根据上交所提供的数据,截止10月8日,科创板市值前十名的企业占总市值的比例达到21.03%,排名前五的大全能源、金山办公、传音控股、中芯国际和天合光能市值都超过1000亿人民币大关。

(图片来自上交所)

业内人士一直都说,登陆科创板,是检验一家科技企业硬实力的标志。中芯国际等昔日独角兽在上市后交出的优异成绩单,也让科创板的声誉和地位不断上升。

然而,一个我们十分熟悉的科技企业,却在申请科创板IPO短短8天后,突然偃旗息鼓——10月9日,联想终止科创板IPO的消息传出,舆论一片哗然。

作为一家成立多年的老牌科技巨头,联想突然撤回科创板IPO申请,究竟所谓何故?

10月8日,有媒体在上交所官方发现,联想集团有限公司在科创板的IPO申请状态从已受理变为终止。有关联想撤回科创板IPO申请的报道,瞬间成为坊间热话。

10月10日,联想对此事作出回应。在官方声明中,联想表示:

考虑到公司业务规模及复杂度,招股说明书中的财务信息可能会在申请的审阅过程中逾期失效。同时,审慎考虑最新发行上市等资本市场相关情况后,本公司决定撤回中国存托凭证于科创板上市及买卖的申请。

(图片来自联交所)

虽然联想强调,集团的业务经营良好,撤回IPO不会对集团的运营造成任何不利影响,但外界的质疑、争议之声,还是不绝于耳。

其中,热度最高的一种说法是:联想科技含量太低,不符合科创板的上市要求。

作为中国最早一批高新技术产业,联想科技含量告急了?

带着这个疑问,我们不妨先好好剖析一下科创板的上市规则以及联想的业务形态。

今年7月22日,科创板两周年庆之际,证券日报曾刊文指出:科创板就是中国“硬科技”的试验田。

根据证券日报的统计,300多家科创板上市公司,基本都集中在信息技术、生物医药和高端装备制造等国家规划的战略新兴行业。其中,集成电路企业占比35%,生物医药企业占比25%,优势明显。

(图片来自证券日报)

成都新经济发展委员会在9月23日举行的新经济创投在线公开课上,国际证券投行一部副总经理向俞洁曾总结过科创板上市企业的特点:

“研发支出高、研发资本化较为困难,业务涉及国家重点支持的核心技术的企业,会优先考虑科创板。”

从这些分析来看,联想科创板上市受挫,还真的不冤。

2018年,时任联想集团副总裁兼中国区总裁刘军宣布联想进行全新架构调整,将最赚钱的PC和智能手机业务进行整合,并确立了设备+云业务的核心地位。

调整之后,联想共有四大业务集团:IDG智能设备集团、DCG数据中心业务集团、LCIG联想创投集团和DIBG数据智能业务集团。之后,联想再次进行调整,除了IDG集团保留之外,其他业务集团先后被整合为ISG基础设施方案业务集团和SSG方案服务业务集团。

(图片来自联想官网)

架构在变,不变的是联想对高科技的追求。

对此,有媒体提出:

联想这一系列调整,目的都是想改变外界对自身的刻板印象,摆脱对PC和智能硬件业务的依赖,努力提高科技竞争力。

然而,几年时间过去了,联想的科技变革之路走得并不算太顺遂。

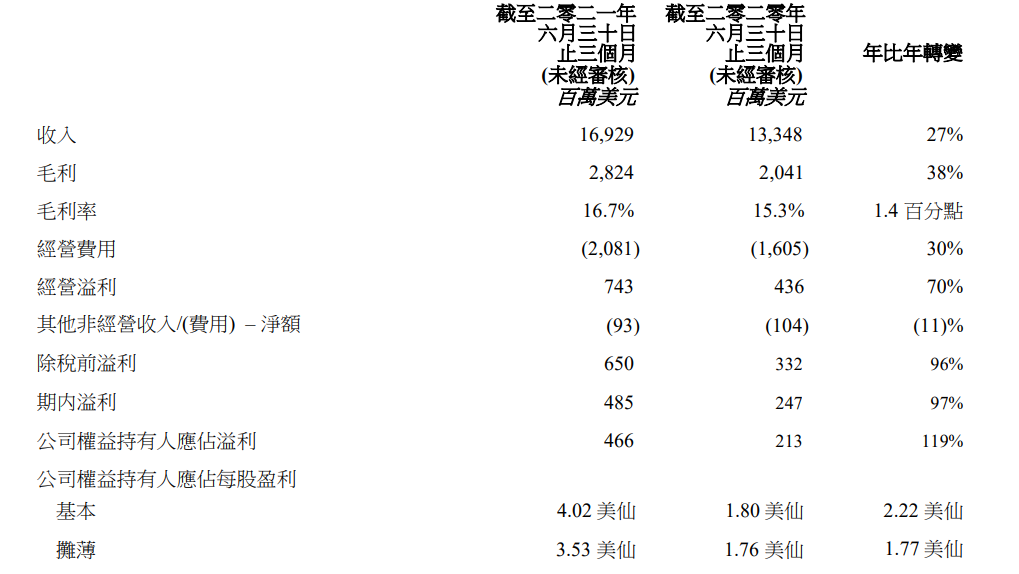

根据2021年二季度财报,联想总营收为169.29亿美元,同比增长27%;毛利润为28.24亿美元,同比增长38%,毛利率录得16.7%。

从数据上看,联想三大业务集团的营收均创下历史新高,在财富杂志的世界500强榜单中攀升到159位,可以说是名利双收。

(图片来自联想财报)

但,让联想失望的是,被寄予厚望的ISG、SSG业务集团,仍难孚众望。

财报显示,联想智能设备业务集团的营收为146.66亿美元,同比增长28%,利润同比增幅更是高达43%。其中,不显山不露水的智能手机业务收入达都到了8700万,同比高速增长64%。

相比之下,创下近年来最佳业绩的基础设施方案业务,收入只有18亿美元,不足智能设备业务集团的零头,且尚未实现盈亏平衡。

(图片来自联想财报)

更为业内人士诟病的是,联想不仅没把云计算、基础信息服务搞起来,在研发方面的投入也不见增长。

根据二季度财报,联想研发费用支出仅为4477.8万美元,大概只是行政、销售及分销费用的一半。

(图片来自联想财报)

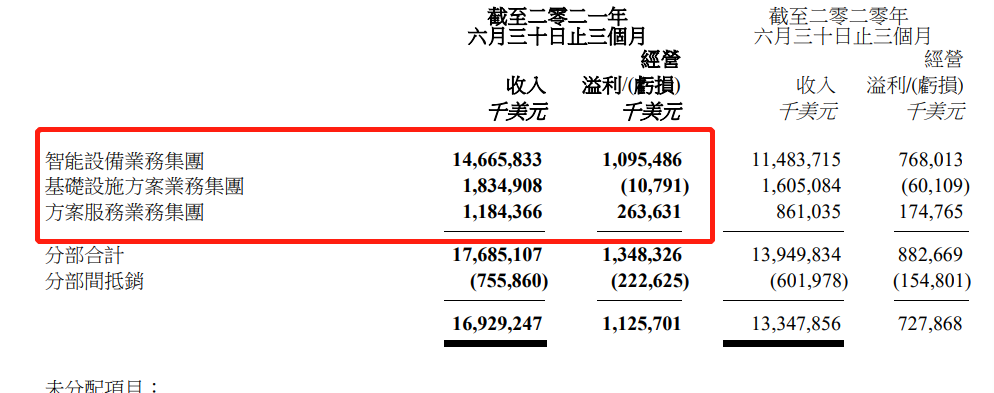

从资金量来看,根据21世纪经济报道整理的数据,联想过去3年的研发投入分别为102、115和120亿人民币,高于所有科创板上市企业(包括已申请IPO但审核尚未通过的企业)。

但从费率来看,联想对研发的重视程度和其他科创板企业不在一个水平。

根据证券日报的统计,今年第一季度科创板上市企业研发投入占营收的比重均值高达18.9%——相比之下,联想过去3年研发投入占营收的比例平均为3.05%。

此外,科创板企业的研发支出过去两年还在不断提升。中国经济网的统计显示,2020年科创板上市企业研发总费用合计360.2亿人民币,排名榜首的中芯国际研发投入高达46.72亿人民币,君实生物、中国通号、天能股份、奇安信和传音控股的研发投入也都超过10亿。

(图片来自中国经济网)

和上面这些企业相比,联想花在研发上的成本低得可怜。而以联想目前较为传统的业务架构而论,登陆科创板不易,科创板也未必是其最好的归宿。

当然了,换个角度想,虽然终止科创板IPO虽然给联想造成了一定的舆论压力,但也不失为一个理性的决定。

或者可以这样说:

苦心经营多年,联想很遗憾并未摆脱“卖电脑的公司”这个标签;可是以PC为首的智能硬件业务,依然能支撑联想这艘巨舰的运转。

02联想打下的江山很稳,但未雨绸缪也很有必要

对于联想终止科创板IPO这件事,资本市场反应很激烈。

周一港股开盘后,联想集团股价迅速走低,一度崩跌逾17%,市值跌破900亿港元大关。

(图片来自富途牛牛)

资本市场的反应,也是可以理解的。

根据联想此前递交的招股书,此次在科创板IPO,预计将公开发行不超过13.38亿份CDR,拟募集资金近百亿人民币。而且只要联想IPO成功,它就是证监会发布《关于扩大红筹企业在境内上市试点范围的公告》后首家以CDR形式回A上市的企业。

实打实的募资,以及IPO成功后对企业信誉的加持,都能为股价上涨提供动力,投资者对于IPO的相关信息自然也会额外敏感。

不过,只要你冷静下来,慢慢分析,就可以发现:终止科创板IPO,对联想来说并非末日。

依靠在PC端积累的长期优势,即使短期内没有在科创板上市的机会,联想一样可以活得很滋润。

(图片来自联想官网)

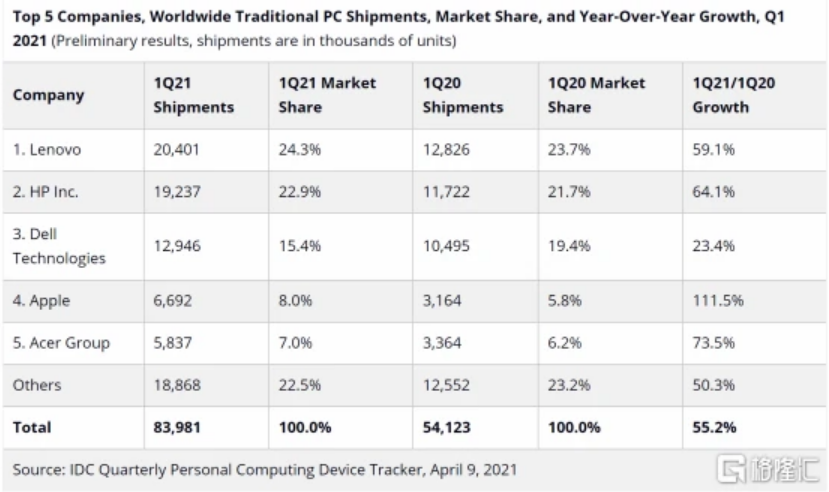

根据知名市场研究机构IDC发布的研报,今年第一季度,PC市场持续复苏,单季度全球PC出货量达到8400万台,同比激增55.2%。其中,联想仍稳坐全球PC市场老大位置:今年一季度,联想占全球PC市场的份额上升到24.3%,出货量为1282万台,位列全球首位。

从市场集中度来看,根据Gartner统计的数据,全球PC出货量排名前五的厂商,市占率逐年上升,从2016年的69%一路升至2019年巅峰时期的79%,2020年小幅滑落至78%。

(图片来自前瞻产业研究院)

对此,我们可以得出一个结论:整个PC市场的头部厂商竞争格局稳定,联想打下的江山还十分牢靠。虽然联想市场份额增长缓慢,但市场份额排名第二、三名的惠普、戴尔也难有突破。

(图片来自格隆汇)

不过,在PC市场稳坐钓鱼台的联想,还是需要未雨绸缪。

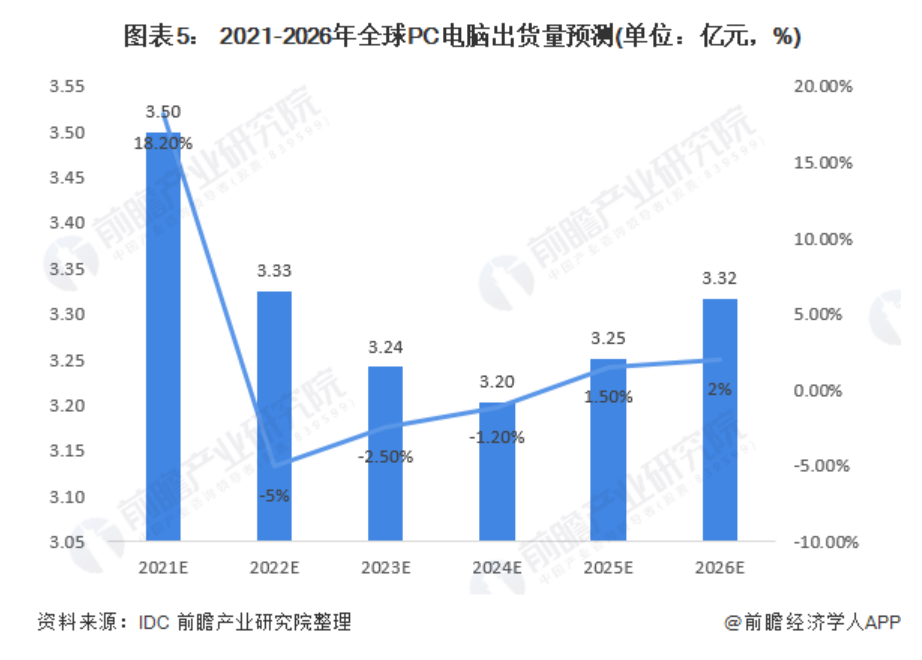

一方面,PC市场的增长天花板隐约可见,芯片荒的蔓延还会对出货量造成进一步冲击。

同样来自IDC的数据显示,2021年全球PC电脑出货量有望录得18.2%的同比增长,达到3.5亿台。但从2022年开始,这种增长势头可能会戛然而止,甚至出现负增长。

中商产业研究院的分析报告则指出,随着消费者个性化需求上升,2020年开始,笔记本电脑进入为期3年的更新换代期。如果这3年内换机需求均匀释放的话,每年大概有5300万台笔记本电脑需要更新。

但3年之后,当这一波更新潮结束后,PC市场的增长引擎也将随之熄火。

(图片来自前瞻产业研究院)

另一方面,不甘心做老二的惠普,还在对联想不断施压。

去年第三季度,惠普一度反超联想,凭借1808.2万台的销量和25%的市占率登上PC市场王座。这一个季度,惠普销量同比大涨17.7%,而联想的销量增幅只有可怜的7.4%。

虽然市占率比起排在身后戴尔、苹果等厂商还有很大优势,但越来越小的市场潜力,以及步步紧逼的惠普,早晚会把联想压得透不过气。

(图片来自IDC)

更令人担忧的是,联想的智能设备业务中,只有PC仍能交出不错的成绩单,智能手机业务都已经变得步履蹒跚。

所有做智能设备生意的科技企业都明白一个道理:在这个年代,智能手机绝对是获取用户资源,粘合智能生态链的最重要工具。

联想想打通从云端到移动端,从个人设备到集群服务的全产业链,就不能忽视智能手机这个关键环节。但从数据来看,2020年联想手机在国内市场的份额只剩下3%左右。

要知道,在不到10年前,联想还是国内智能手机市场老大——2013年巅峰时期,联想手机销量达到6000万,甚至一度超过PC,成为联想发展潜力最大的业务。

但这些辉煌,都已是昨日黄花。最近几年,像1亿卖出2亿回购,3年更换4位手机负责人这样的操作,更印证了联想集团高层对手机业务缺乏长远规划的事实。

(图片来自Counterpoint)

大敌当前,联想不会无动于衷。撤回科创板IPO申请是个意外插曲,相信联想很清楚,自己必须要在技术这条道上走下去。

03不讲“芯”故事,联想更向往云端

在诟病联想科技含量不足的媒体看来,缺乏核心技术,尤其是没有自研芯片,是一个很严重的问题。

2019年,作为柳传志接班人的联想高管杨元庆在采访中直言,联想不做,也没有必要做自己的芯片和操作系统。

彼时,华为正在不断加码自研芯片投入,鸿蒙系统的研发也已经进入攻坚阶段。联想和华为两大智能设备巨头的不同态度,预示着两者日后迥异的发展之路。

(图片来自Pixabay)

不重视自主研发,对联想的发展产生了很多制约。

比如成本的增加。根据媒体统计的数据,联想每年需要向第三方厂商大量采购处理器、芯片等核心零件,过去3年所花费的资金分别为1416亿、1355亿和1560亿,占营收的比例分别高达41.4%、38.4%和36.6%。

从网上的冷嘲热讽,到终止科创板IPO这个铁一般的事实,都在逼迫联想在技术上发力。

然而,从联想近年来的一系列操作来看,自研芯片恐怕并不是其提升科技含量的唯一途径——发展潜力巨大且对未来商业形态影响更为深远的云计算,得到了更多的重视。

事实上,联想之所以要专供云计算,跟其智能硬件业务脱不开干系。

中商产业研究院的报告指出,随着5G技术的普及,笔记本电脑和云计算技术的结合,将变得更加紧密:

5G带来的低延迟和高网速,可以促进云服务的普及,云端也将承担更多的计算功能。

(图片来自联想官网)

不过,联想在云计算这条路上,遇到的劲敌和难关,同样不少。

长期以来,中国的云计算市场都是阿里云、天翼云和腾讯云三分天下,华为云也占据了不小份额。而在全球范围内,亚马逊、微软、阿里和谷歌把持着超过七成的市场份额,统治地位难以撼动。

客观地说,联想想从阿里、腾讯手上争抢客户资源,难度颇大。但和已经进入成熟期的PC市场相比,云计算市场最大的优势就在于增长潜力巨大,且应用场景十分广泛。

换句话说,待挖掘的新客户,还有很多。

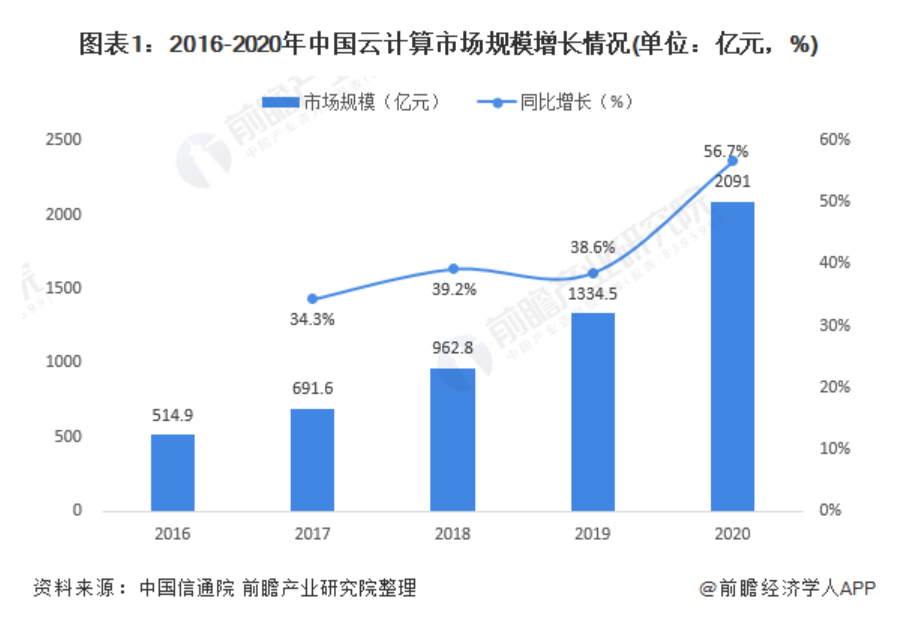

根据前瞻产业研究院统计的数据,中国云计算市场的规模从2016年的514.9亿急速增长至2020年的2091亿,且同比增速也在不断上升,去年更是高达56.7%。分析预计,往后数年云计算行业规模还将进一步扩大,并保持较高增速。

(图片来自前瞻产业研究院)

一直被诟病研发支出太少的联想,花在云计算上面的钱可不寒碜。在联想推出的“腾云计划”中,就包含兴建50个云计算中心、招募100个以云计算方案为重心的方案型渠道、培养超过1000个云计算基础架构专家等项目。

对于还有无限想象空间的云端市场,联想半点机会都不想放过。

那么和早已建立王朝的阿里、腾讯们相比,联想在云计算这块领地有什么优势呢?

大家别忘了,联想的老本行:

联想的独特之处在于,在云计算行业,不仅能提供云端技术支撑,还能提供云基础设施。

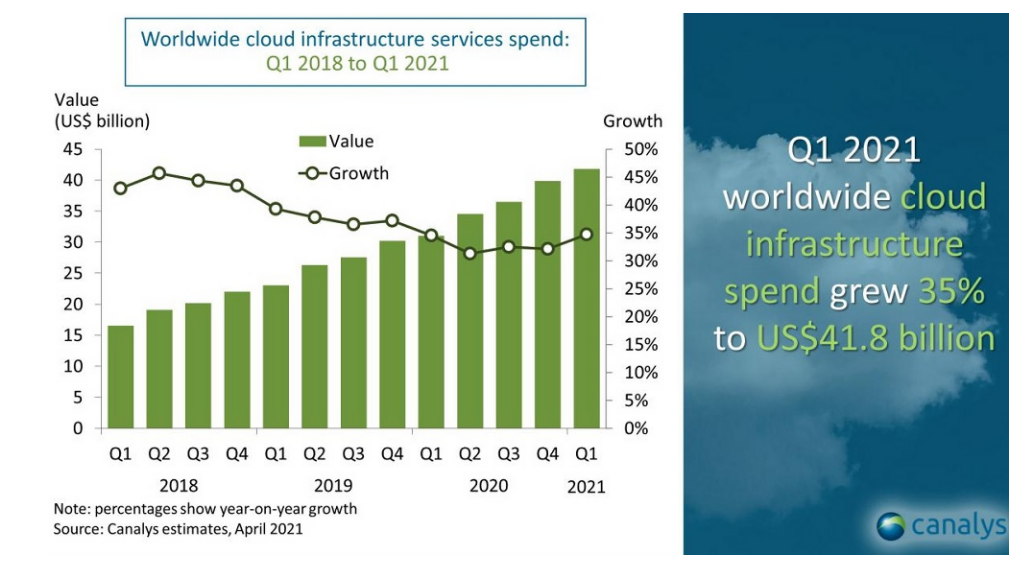

巴伦周刊指出,受益于云基础设施需求的上涨和云计算客户支出的增加,联想等具备硬件设备优势的厂商,必将受益。Canalys的数据就显示,今年第一季度全球云基础设施服务支出增长35%,达到418亿美元,总支出同比增长110亿美元,环比增长近20亿美元。

中信证券的研报则指出,考虑到中国云基础设施建设落后欧美市场4-5年左右,预计未来几年国内云基础设施市场的增速将高于全球平均水平。

(图片来自Canalys)

早在2014年,时任联想集团副总裁叶明就在接受第一财经日报采访时说过:

“联想将不断强化超大规模数据中心领域的整体实力,并且处理好和阿里云的战略合作关系。联想在基础硬件、服务器和客户群领域都具有优势,可以和阿里云形成良好配合。”

站在巨人的肩膀下,联想希望自己能看到前方更美的风光。

今年7月28日,联想集团旗下联想AIO云计算举办的合作伙伴大会在上海拉开帷幕。

在会上,联想AIO云计算发布了最新品牌策略,包括AIO基础云和AIO桌面云两大产品线。前者面向B端客户,可以为各种企业级IT应用系统提供技术支撑;后者对准B端和C端全市场,致力于提升桌面PC使用体验。

(图片来自联想官网)

对于成千上万的中小型企业和无数的个人用户来说,云计算都变得越来越不可或缺。而简单方便的云服务,是他们最基础的诉求。抓住这群用户的心,对于联想来说至关重要。正如AIO云计算服务的定位,联想所坚持八字原则:大道至简,效能为先。

对于一心向往云端的联想来说,眼前的挑战,但愿能成为其前进的动力。