9月17日,科创板上市委审议会议结果显示,上海海和药物研究开发股份有限公司首发不符合发行条件、上市条件和信息披露要求。

9月22日,吉凯基因跟紧海和生物,首发被否,隔天,上交所就发布终止吉凯基因科创板上市审核的公告。

究其根本还是因为这两家的“科创含量”存疑,监管层认为发行人没有充分披露自主研发能力、技术先进性等情况。一时间,“License in 还是个好生意吗”的谈论众说纷纭。

License in便捷了谁

许可引进(License in)是一种产品引入方式,不同于自研产品或收购优质公司,License in颇有点“取其精华去其糟粕”的意思,产品引进方根据自己的标准仅引入产品授权方中的某一款优质产品。在医药行业,License in项目中大多以药品为主,其中85%都是创新药且都集中于肿瘤领域。

在创新药企中,License in就像是企业布局创新药的一条捷径,这里难免会产生一些疑问:

①为什么药企要通过License in来跻身创新药赛道?

②License in对药企的好处、意义在哪儿?

③那些能够License out的企业为什么不自己做,反而转让给别人?

别急,我们一一来看,药企进阶成为创新药企的重要性不言而喻,是时代变革下的必然改变,但是“创新”的分量有多重大家也心知肚明。

众所周知,早年间中国在药品创新上可以说是一条路走到黑,不良药企把整个市场环境搞得乌烟瘴气,直到2015年被医药界誉为“722惨案”的发生,整个市场才趋于正轨,随后便有了Me too到Me better。集采背景下,药企新的出路就是创新,Me too的药品在带量采购后红利期大大缩短,老牌药企也都从销售驱动转向产品驱动,之后便有了如今First in Class下的License in。

对于药企而言,速度和效率就是企业的生命,之所以药企纷纷通过License in进入创新药赛道的原因也在于此。坊间有个“双十定律”:药物研发的整个过程需要耗时10年有余,耗财10亿不止,竞争激烈的时代下,快者胜,慢者死的企业屡见不鲜。

除此之外,目前有能走完药品研发全程的企业少之又少,不是缺钱就是缺技术,即使两者都不缺最后也有“竹篮打水一场空”的可能,因此买个国外的“半成品”回来能够有效规避以上风险。

赛道翘楚云顶新耀总裁兼首席财务官何颖曾表示“我们目前的模式是把所选定的创新药在初始7~8年的研发和临床买下,从现在开始做第七或第八年也就是后两三年的临床研究工作,做后期研发的好处是让患者可以尽早得到救治,同时大大降低研发失败的风险”。

但不是所有药企都像云顶新耀一般,选择何种阶段的License in项目也是大有学问。

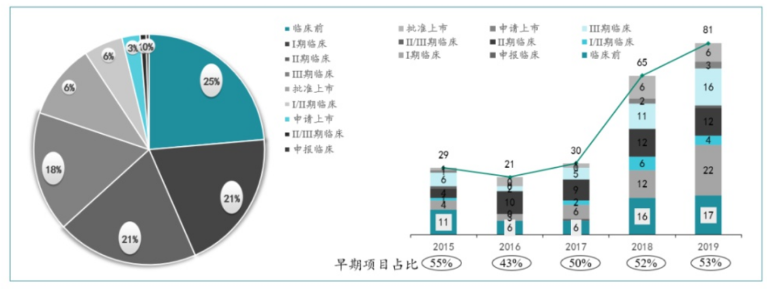

图片来源:医药魔方

对于拥有超强销售能力的传统药企而言,往往聚焦于那些已经在海外上市或进入临床III期阶段的项目,然后利用国内的资源优势快速推进临床、商业化,赚国内外效率差的钱;而对于那些实打实的创新药企,往往更加聚焦分子层面,引进的都是一些临床前~临床I/II期的早期项目。

这里值得注意的是,并不是说选择越早期的企业自身实力就越好,也有很多企业不得不License in中后期的项目。

资本如今越来越谨慎,早已过了是个License in的项目就投的野蛮阶段,而中后期的项目往往风险更低,被业内人士戏称“无研发风险”,因此对于企业而言,License in中后期的项目融资会更方便,毕竟创新药目前仍处于一个需要不断烧钱试错的阶段,在资本裹挟下的创新药企难免有些掣肘。

当然,硬币都有正反两面,中后期项目风险低也意味着交易费用高昂。License in的交易模式通常为“首付+里程碑付款+未来的销售提成”,这里就能够很清晰的看到License in模式对引进方的弊端,终归还是拿人手短,未来如果药品成功上市,授权方还要拿药品的销售提成,除此之外,更悲哀的是几乎所有引进的项目,国内药企都仅仅只有中国区的代理权。

根据公开披露显示,2019年以前,国内的创新药项目引进交易集中在1亿美元以下,2019年的平均首付款是1510万美元,但之后交易金额突飞猛进,1亿美元以上交易有17笔,占比超过了60%,到了2021年,不论国内国外,价格都异常离谱,今年1月,百济神州license out诺华PD-1替雷利珠单抗,首付款高达6.5亿美元,总交易金额超过22亿美元,随后荣昌生物维迪西妥单抗(HER2 ADC)交易总额超26亿美元,包括2亿美元首付款和最高可达24亿美元的里程碑付款,接连刷新成交金额纪录。

于是新的问题产生了,高昂的项目引进费用能回本吗?要知道早年间,几百万人民币就可以买到国外好的项目,可是随着License in逐渐普及,要价也水涨船高涨到数千万美金,且值得License in的项目也越来越少。按照正常的标准,License in首付款宜在1000-2000万美元,可如今License in的成本,已经和自主研发差不多了,但由于知识产权的限制,还不能和创新划上等号。

最后,国外企业技术都这么成熟,为什么要把宝藏拱手于人?

第一,买的没有卖的精。前文说过,大多数引进方仅仅是拥有该地区的代理权,且日后药品上市,销售费用也是要分成的,中间研发过程还有里程碑奖励金等,究其根本,所有人都在试错,与其自己一条路走到头,最后竹篮打水一场空,不如将前期成果授权他人,还能赚一笔不菲的费用来支撑起其他项目的继续运行,何乐而不为?

第二,即使是源头创新,竞争也是异常激烈。以美国为例,整个医药板块的竞争不亚于国内,由于市场体系完整规范,一个获得FDA批准的上市药物,就需要药企筛选10000个候选化合物,耗时12年左右,耗资15亿美元;加之欧美地区有不计其数的小型生物技术公司,对于他们而言,从一而终的研究成本是他们支付不起的,License out对他们而言就是一个取长补短的过程,而中国靠着大规模患者群和优质的销售团队总能突出重围。

如何破局

事实上,大众对License in有一个误区,认为前期是创新,后期就不是了,国内药企引进后坐享其成。其实不然,后期也是创新,难度也不亚于前期,只不过后期的创新更加适合国内企业去做。

业内人士坦言“创新药上市背后有冗长的产业链条,上游的药物发现、下游的临床研究都是非常有创新意义的,但是传统认知中对创新范畴的理解往往更关注源头创新,倾向于把最上游的Research视作创新的真正来源,这个观点其实有失偏颇的。倘若没有后续的深度开发,上游Research真正能形成的价值十分有限”。

除此之外,“License in是否有价值”与“能否仅靠License in上市”也是两个问题,最近License in被推上风口浪尖,很多项目、企业也被污名化,License in不是原罪,对于国内药企而言,这种模式也是提供了一个更加宽阔的学习手段,让大家的思路更加国际化,对中国企业自研大有裨益。

可是随着License in的火热,全员加速就等于全员怠速。在这其中披着License in模式滥竽充数的企业不在少数,整个环境又变的异常敏感,坦白来讲,License in对于引进方而言是劣势大于优势的,因此学习授权方License out才是关键。

俗话说“偷的懒迟早是要还的”,国内药企好多都是身不由己,转而就变成了被政策推着向前走的状态。踏踏实实自研产品的企业看着身边一个一个都靠着License in创造奇迹,大家就随波逐流,好在大部分人都是有着一致的认识:License in只是过渡,首创是大方向。何颖曾言“未来的第三阶段,就是如何利用中国自身的资源,特别是临床优势去做first-in-class和best-in-class,服务全球的患者”。

但中国的创新药出海路漫漫其修远兮,大多受制于无海外临床和商业化能力,目前License out是大多企业出海的形式。事实上,国内企业自2014年就已经开始布局,如今终于到了收获期,据悉,2020年我国药物出海数量已达23个,2021年截至8月,海外授权项目已达13个。

恒瑞医药,信达生物、百济神州是国内药物License out的主力提供者,除此之外,越来越多的biotech与转型创新药企的传统药企,如天镜生物、绿叶制药以及科伦药业等均加入海外授权的队伍,国际化参与者日益丰富,前文提及的百济、荣昌也让国内出海交易总金额屡创新高,出海药物类型也越来越丰富。

创新药出海无疑是大势所趋,也是各大药企的转型方向,不过有了license in的前车之鉴,不得不居安思危,加之现在药企呈现出一种在license in和out间来回游走的态势,形成挣钱再花钱,花钱再挣钱的模式。

未来企业自我造血趋势是否会有点畸形,游走于各大license in和out中,管线越铺越多,但是其销售团队能否支撑起来?如果不能,到头来又变成了CSO业务的重大利好,为他人做了嫁衣?如果担忧成真,那么无疑还是需要政策自上而下进行修正。