随着新冠疫苗逐渐进入兑现期,国内的疫苗股却集体遭遇了资本市场的“冷遇”。

美国默沙东口服新冠特效药即将获批的消息带崩了港股的疫苗概念股。10月4日康希诺(HK:06185)股价跌24.80%,开拓药业暴跌近24%,复星医药跌近20%……利空随后也继续在A股延续。投资者们担忧,有了特效药,人们对于新冠疫苗的需求会大大降低。

实际上,重挫一众疫苗股估值的,不仅仅是某一款“特效药”的出现。

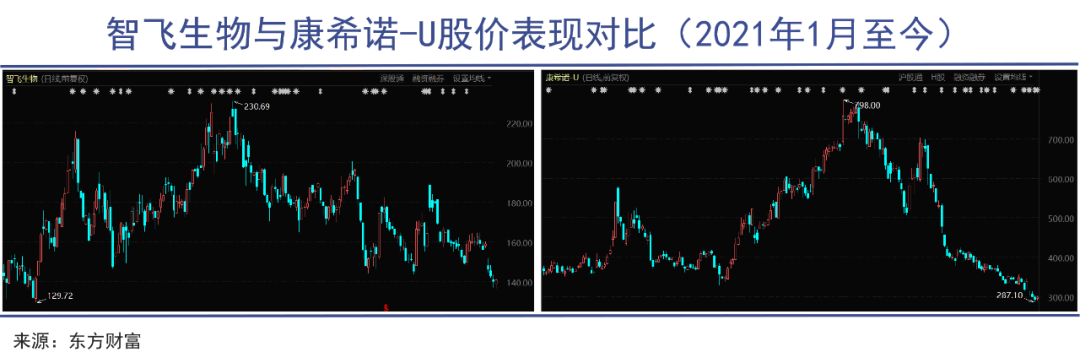

在特效药造成暴跌之前,国内疫苗股就已经出现了股价的大幅下跌。从年内最高点到最低点算起,万泰生物(SH:603392)、沃森生物(SZ:300142)、智飞生物(SZ:300122)、康希诺生物的股价均跌超40%。

在这背后,除了新冠疫情消退,新冠疫苗市场竞争加剧之外,还有国内新生儿出生数量的下滑、对于疫苗行业集采担忧和一级市场风口可能带来的行业竞争加剧等等。这些因素的密集出现,都对疫苗股的市场表现都造成程度不一的打压。

曾经的疫苗股,在牌照审批受限的情况下,市场格局稳定,玩家们得以充分享受行业红利,还意外迎来了新冠疫苗的巨大增量空间。但当疫情增量真的到来,疫苗公司却把自己的市值献祭了出来。

重重利空之下,国内疫苗股的投资逻辑或已悄然生变。

新冠疫苗盛宴尾声?

新冠疫苗盛宴不是每一个厂商都有资格享用,大部分厂商尚未从中获得任何营收和利润。

对于整个疫苗行业来说,来自新冠疫苗的收入,无疑是近两年疫苗厂商的主要业绩增量和想象空间。

各家厂商的新冠疫苗尚处于临床试验阶段时,资本对其股价的炒作就已经开始。随着国内新冠疫苗不断正式获批、进入兑现期,市场也开始回归理性。

投资者们也逐渐发现,新冠疫苗盛宴不是每一个厂商都有资格享用,大部分厂商至今尚未从中获得任何营收和利润。只有股价因新冠疫苗获批的预期被炒作。

A股疫苗板块市值前十位的企业都涉及了新冠病毒疫苗业务,但目前我国只有5款疫苗获批了附条件上市或者是获准了紧急使用,包括国药北京和国药武汉、科兴中维的三款灭活疫苗、康希诺的腺病毒载体疫苗、智飞生物和中科院合作的重组蛋白疫苗。

五家厂商中,三款灭活疫苗最早获批准,吃到了大肉,却并非上市公司;而上市公司中康希诺和智飞生物只“喝了点汤”。

据多家媒体推算,根据参股科兴中维的中国生物制药半年报,科兴中维上半年利润达到约400亿元之多。

与之形成对比的是,康希诺上半年实现营收20.61亿元,归母净利润9.37亿元;智飞生物的新冠疫苗业务上半年营收53.13亿元,净利润34.49亿元——虽然业绩同比均大幅增长,但只享受了少部分市场红利。

对于已上市的疫苗厂商而言,更利空的消息是,新冠疫苗盛宴似乎已经接近尾声。根据国家卫健委数据显示,截至8月31日,全国累计报告接种新冠病毒疫苗20.68亿剂次。

参照中国人口数量,超过20亿剂次的累计接种数量,意味着剩余的市场空间已经不大。而截至目前,采用更先进mRNA技术的复星医药和沃森生物,仍在等待监管在国内市场放行。

那么厂商是否可以转向国际市场?实际上,全球疫苗市场同样竞争十分激烈,获得WHO预认证有不小的难度。

据世界卫生组织统计,全球共有超过300款疫苗处于临床阶段和临床前阶段,其中有121款新冠疫苗处于临床阶段,有194款新冠疫苗处于临床前研究阶段。这也导致在默沙东新冠特效药消息出来之前,就已经有不少厂商如赛诺菲、Curevac放弃了mRNA新冠疫苗的研发。

从估值角度来说,新冠疫苗的收益并不是每年持续的,这决定了这部分业务的估值上限。尤其对于非常依赖新冠疫苗业务的厂商如康希诺,当全球疫苗接种率登顶,其业绩可能出现大幅下滑。

二类苗集采疑云

疫苗作为利润率超40%的暴利品种恐怕集采命运,这成为了悬在众多疫苗股头上的隐忧。

除了新冠疫情红利的逐渐兑现之外,另一个对疫苗股估值造成打击的是集采风险。

8月27日,山东省公共资源交易中心发布《关于公示山东省2021-2022年度流感疫苗集中带量议价采购中选结果的通知》,包括北京科兴生物、华兰生物等生产的流感疫苗进入该名单。消息释出后,华兰生物的股价应声跌停。

虽然华兰生物的相关人员对外解释称,此集采非彼集采。“流感疫苗是二类疫苗,一旦进入集采意味着医保将买单,短期看是不太现实的。”但面对集采风险如惊弓之鸟的投资者还是选择了暂时逃离。

过去一段时间,集采政策对于医疗行业的多个细分领域造成了重大冲击,引发医药股估值暴跌。除了仿制药之外,医疗器械如高值耗材、IVD试剂也纳入集采,此前被认为不太可能遭遇集采的细分领域纷纷中招。

因此不少观点认为,疫苗作为利润率超40%的暴利品种也难以独善其身。这成为了悬在众多疫苗股头上的隐忧。

针对疫苗领域的集采并非完全不可能,不过集采对于疫苗企业的影响不会像仿制药领域一样剧烈。

目前国内市场上的疫苗分为两类,第一类疫苗是政府免费向公民提供,公民应当依照政府的规定受种的疫苗;第二类疫苗,是指由公民自费并且自愿受种的其他疫苗。第一类疫苗是纳入国家免疫规划的疫苗,利润较低,占企业收入的比重普遍不高;第二类疫苗才是厂商的主要增长点。

机构HTI数据显示,2019年中国二类疫苗市场规模约394亿元,预计2019-2030年行业年复合增长率高达11.4%。而一类疫苗2019-2030年复合增长率为-2.9%。

目前国内的多款主力疫苗都是自费的二类疫苗,且不少是全国独家品种,如沃森生物的13价肺炎疫苗;有的甚至是供不应求,如智飞生物代理的默沙东HPV疫苗。这种情况确实很难很难集采。不过也有一些大品种由三家或者三家以上企业占据,这些品种的集采并非完全没有可能。

此外,国内新出生人口的下滑趋势也是疫苗厂商要面对的利空因素。新生儿的下滑虽然短期只影响了部分一类疫苗的市场空间,但也会国内疫苗厂商的业绩造成一定量的冲击。

新冠带来新对手

新技术公司的快速崛起让赛道更拥挤,也有可能分走其未来的市场空间。

在新冠疫情以前,国内疫苗行业堪称是一个难得的黄金赛道。有投资者将其投资逻辑总结为四个关键词:空间大、壁垒高、格局优、强爆发。

由于疫苗有很长的研发周期,有很强的行政准入壁垒,造成行业内玩家数量有限,不少厂商可以独占一个新产品。

且新产品上市后,可以快速爆发占领市场,如智飞生物独家代理的默沙东HPV疫苗,三年时间内就从0做到了百亿营收;沃森生物的13价肺炎去年上市,预计今年的销售额在30亿至40亿左右。

但这一投资逻辑很有可能被新冠疫情带来的mRNA技术厂商所挑战。作为第三代疫苗技术,mRNA在新冠疫情中“首秀”,正式投入市场大范围接种,表现出了超出一、二代的技术优势,也成为了医药行业的风口。

《2021中国mRNA治疗行业研究报告》显示:全球2020年mRNA技术领域的投资金额,增幅达到了780%,大部分投资对象为专注于针对新冠病毒疫苗开发的医药公司。

目前国内自研mRNA疫苗的企业,并非上市公司独家主导疫苗研发,每一个赛道玩家的背后都站着一家mRNA技术公司,例如沃森生物的背后是艾博生物,西藏药业联合了斯微生物。

这些新公司多数在过去一两年完成了融资,获得一级市场资本的支持。凭借其下一代的mRNA技术,很有可能打破原有疫苗市场格局,对已上市疫苗企业带来挑战。如国内成立最早的mRNA制药公司之一的斯微生物,其在研管线就包含了结核疫苗、流感疫苗、个性化肿瘤疫苗、HPV疫苗等。

对于上市的疫苗厂商而言,这些新技术公司的快速崛起让赛道更拥挤,也有可能分走其未来的市场空间。在疫情盛宴接近尾声,新生儿下滑影响一类苗的情况下,疫苗厂商的成长空间只剩下市场格局较好的二类疫苗,面临着单翅难飞的处境。

好在疫情也不光带来新对手,虽然面临盛宴将落幕、估值回归,但疫情也为疫苗厂商带来更长久的价值。

新冠疫苗作为增量的收入来源,让康希诺和智飞生物获得了可观的利润,让大多数疫苗厂商股价飞涨,无论是从经营和资本市场上获得的收益都可以用于研发,增强自身实力。

同时,新冠疫苗的出海也增强了部分厂商的国际销售经验,为未来其他品种出海奠定基础。

此外还有技术层面的历练。如康希诺就在其财报中表示:

在疫苗技术上的升级使国内企业已经与国际前沿接轨,这种平台型技术使得国内企业跨越和国际巨头在技术上的鸿沟,实现弯道追赶,促进国内疫苗行业的整体技术升级和长远发展。

写在最后

背靠“空间大、壁垒高、格局优、爆发强”的优质赛道,疫苗企业享受了难得的市场红利。过去多年间,疫苗板块一直都是牛股的集中营。

近5年间,沃森生物股价最高涨幅近10倍,康泰生物股价涨幅超14倍,智飞生物上涨超过25倍。更有甚者如万泰生物,上市一年间股价较发行价上涨超30倍。

与长牛的股价比起来,如今疫苗股超过40%的股价跌幅并不常见。作为过去一段时间影响行业发展的最大变量,新冠疫苗的盛宴虽接近尾声,但其影响仍将持续。