图源:图虫创意

编者按:本文来自微信公众号电商在线(ID:dianshangmj),作者:王亚琪,编辑:斯问,创业邦经授权转载。

双11期间,同事给老公买了双鞋,800多元的价格,看起来甚至有些丑的鞋,迅速成为争议的焦点,如同它身上的标签。

有人安利,它是用羊毛、甘蔗、蟹壳做的环保鞋,被《时代周刊》评为“世界上最舒服的鞋子”;有人吐槽它,款式平平无奇,且价格不菲;更多人的好奇心则来自于它强大的用户矩阵——从美国前总统奥巴马、谷歌联合创始人拉里·佩奇到苹果CEO蒂姆·库克,都曾穿着它出街。它被众多硅谷投资人青睐,名人们自来水式的安利,也让它被戏称为“硅谷足力健”,连好莱坞明星莱昂纳多也是它的一名小股东。

11月3日,网红运动鞋品牌Allbirds登陆纳斯达克,股票代码为BIRD。首日收盘价28.89美元计算,Allbirds市值已经超过41亿美元。

和Lululemon一样,Allbirds的成长路径同样有其独到之处,值得新品牌们学习。外界惊奇的点在于,依靠一张“环保牌”,一款“羊毛运动鞋”的大单品,到底如何树立起超强的品牌心智?仅仅花了6年就成长为行业内的独角兽,Allbirds凭什么能从Nike、Adidas等全球顶级品牌战场中厮杀而出?这并非仅仅依赖于名人效应。

「电商在线」分析了其财报数据、经营策略、营销推广方式后发现,就像苹果用极致的用户体验赢得了数量庞大的“果粉”,用极致的产品思维来做品牌,同时汇聚和吸收同样价值观的消费者,塑造对“同一种生活方式”的认同感,是Allbirds成功的核心原因。换句话说,购买产品的行为本身是后置于品牌的,更重要的,是“我认同你,所以愿意购买你的理念”。

把环保做到极致,是Allbirds品牌从诞生起就具备的基因。

它最早只是众筹网站Kickstarter上的一个羊毛鞋创业项目。新西兰前国足运动员蒂姆·布朗留意到,当时的鞋履市场上缺少创新环保面料的鞋履品牌,从而萌生了用家乡的羊毛来设计一款休闲运动鞋的想法。仅花费4天,这个主打环保的众筹项目就募集到了12万美元。依靠这笔资金,蒂姆和硅谷可再生能源专家乔伊·茨维林格在旧金山创立了Allbirds,他们开发的羊毛跑鞋“Wool Runner”不负众望,上市第一个月销售额就达到约100万美元。

你很少能看到这样奇怪的产品详情页——Allbirds在自己的中国官网上描述,他们的产品原料都来自于新西兰羊毛、南非桉树和巴西甘蔗,鞋带的原材料则是塑料瓶:“一个回收的塑料瓶可以转化为一双Allbirds鞋的鞋带。”包装盒也走环保路线,90%都是由回收纸板制作。每一款商品上都会标注数字,“+xxkg CO2e”——这串神秘的像代码一样的数字,指代的是碳排放量,被官方称为“碳足迹”。

2020年,Allbirds宣布给旗下的所有商品都贴上“碳足迹”的标签,成为首个公开碳排放的时尚品牌。这个“碳足迹”会计算每件商品从设计、制作、养护到回收过程中所产生的碳排放量。招股书数据显示,“每双 Allbirds 鞋的平均碳足迹比我们估计的一双标准运动鞋的碳足迹少 30%,并且我们还可以实现抵消”——他们所说的抵消是指 “碳基金”计划,通过投入资金以实现“碳中和”。消费者甚至可以参与投票,来决定品牌“碳补偿”的领域究竟是陆地、空气还是能源,这种强互动感也为消费者增加了“消费即为环保尽一份力”的消费动力。

你很难判断这是不是一个品牌营销动作,但从结果上来看,确实吸引到了一群志同道合的消费者。数据显示,自成立以来,Allbirds已向全球超过 400 万客户销售了超过 800 万双鞋。2019年、2020年及2021年上半年,Allbirds的营收分别达到1.94亿美元、2.19亿美元和1.17亿美元。它强品牌心智的运作模式让它的用户粘性非常高,来自回头客的净销售额从2018年的41%增加到2020年的53%,2021年上半年其NPS(Net Promotor Score,净推荐值,数据越高代表用户满意度越高)甚至达到了86。

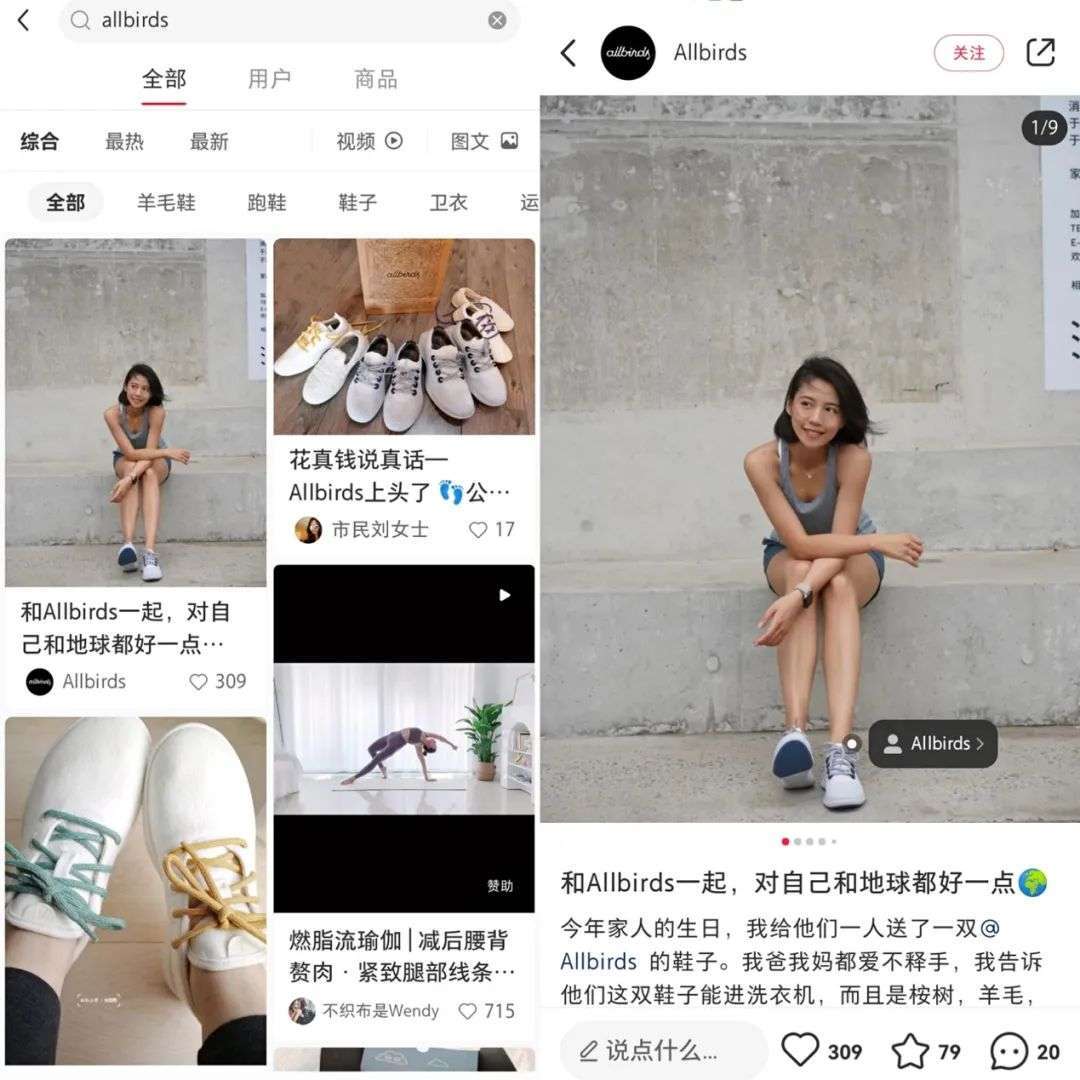

小红书上的种草笔记

在硅谷的技术大牛们都遵守着严格的个人着装规范,例如扎克伯格总是穿一件灰色T恤,这样的规范可以为他们节省更多的时间投入研发中,所以对于Allbirds这样极简设计的品牌反而更加偏爱。这个看似普通的羊毛跑鞋,一下子从硅谷风靡到整个美国。

用环保面料、创新技术、产品思维来做明星单品,同时把品牌的“环保”标签放大到极致,吸引高粘性高质量用户,这是Allbirds估值水涨船高的原因。但创立至今,它并未实现盈利,尽管毛利率从2018年的46.9%上涨到2020年的51.4%,但它依然在亏损,2019年-2021年上半年,其净亏损分别达到1453万美元、2586万美元和2113万美元。对于Allbirds而言,单品利润率有上限,仅有“死忠粉”的支持还不够,只有打开更广泛的市场,扩大销量或者提升复购,才能真正成为一个“大众消费品牌”,要做到这两点,就少不了营销推广。

Allbirds手里的牌不仅仅只有一张“环保”,它还是DTC模式(Direct-to-Customer 直接面向消费者)的践行者,有高度数字化的销售渠道。

「电商在线」曾在《天猫投石问路“新兵法”》一文中详细解释过DTC模式的优势,DTC品牌通过自建电商网站,不仅可以砍掉中间商、压缩成本提高毛利,还可以直接掌握消费者数据以及和消费者沟通的话语权。数据显示,Allbirds在全球拥有27家门店,其中有4家位于中国,开在北上广和成都,但89%的销售额依然是线上渠道带来的。它在线上的销售布局,除了品牌官网等自营电商,在中国还有天猫和微信商城——这也是lululemon的销售渠道布局,线上占比超过四成。

从这个方面来看,Allbirds和lululemon确实很像,后者也是典型的DTC品牌。两者不但有相似的渠道,还拥有相似的产品价格、产品卖点和用户群体,它们的主要价格区间都在600-1200元,都运用创新面料,消费者都是关注环保健康等理念的高净值群体,双方还有相似的营销路径:通过圈层文化打造消费社区,用消费者自己来推广品牌。

lululemon的核心是先进入社区、瑜伽馆等场景,让教练们成为第一波客人,并且通过组织各种瑜伽活动和消费者建立情感链接,形成低成本的“KOL营销”。而Allbirds的推广一部分来自于自来水,曾供职于Crocs的硅谷风险投资人Brett Jackson就曾在推特上为其“带货”,声称在自己为期10天的西班牙旅程中,他穿着Allbirds鞋行走了27万步。另一部分则也来自于于消费者社区。

数据显示,截至6月30日,Allbirds与 80 多名大使合作,他们都是名为Allgood 集体的成员,Allbirds称Allgood为一个全球大使社区。从招股书中也可以看出,Allbirds很重视社交媒体的投放,“我们的营销策略是跨平台的,包括付费搜索、产品列表广告、付费社交媒体广告、搜索引擎优化、个性化电子邮件和通过我们的移动应用程序推送通知。”招股书透露,其电子邮件列表中有超过 200 万人,社交媒体上有近 100 万粉丝。

值得注意的是,Allbirds独特的销售渠道布局和品牌运营模式,意味着它需要更多的外部流量来支撑自己电商网站的运作、提高自己的品牌破圈能力。Allbirds找流量的思路也很明确:1、增加线下商店的数量,用门店辐射各个地区的消费者;2、加大线上的营销投入,用多元化的方式来提高知名度。无论是哪一种路径,都会让它的运营费用居高不下——从数据上来看,Allbirds运营费用的确在逐年增长,2020年达到1.42亿美元,同比去年增长31.5%,其中销售、一般和行政费用为8669.4万美元,营销费用为5527.1万美元。

Allbirds不能停止烧钱,这不仅是为了提升品牌影响力,更是为了迎战潜在的竞争对手。

“我们的许多竞争对手都是拥有强大全球品牌知名度的大型服装公司,它们有显著的竞争优势。”在招股书的风险披露项里,Allbirds直白地这么写道。这确实也是现状:越来越多品牌都开始主打环保可持续的面料。对于以“环保”为品牌核心力的Allbirds而言,环保不会是专属于它的王牌。

这些对手中有跨界的奢侈品品牌,比如Prada在2019年启动“再生尼龙”项目,通过收集海洋中的废弃塑料、渔网和纺织纤维废料,循环利用并提纯生产;也有运动和休闲领域的巨头,去年刷屏的耐克Space Hippie系列“垃圾鞋”,号称再生材料重量占50%以上;还有和Allbirds一样的新玩家们,它们可能来自服装、运动鞋和其他休闲鞋中任何一个细分赛道。

耐克“垃圾鞋”

此外,Allbirds聚焦环保的品牌理念,虽然为其带来了红利,但也并非没有质疑。

今年8月,一名美国律师在纽约联邦法庭起诉了Allbirds。对方认为,虽然Allbirds的广告充满了“环保、可持续发展”等词汇,但Allbirds的真实运营情况与公司以“环保”为重点的营销策略并不匹配,其“碳足迹”的评估和计算方式也并不准确。这位律师还表示,Allbirds在“动物福利声明”方面存在误导性,其营销称“公司进行羊毛收割的方法是可持续的、人道的。”但羊在被剥皮时“还有意识地挣扎着”,这是既不人道、也不可持续的。

而另一件引起媒体注意的则是和亚马逊的抄袭纠纷。亚马逊曾推出一款羊毛运动鞋,外观与Allbirds十分相似。Allbirds 联合创始人乔伊·茨维林格曾为此给贝索斯写过一封公开信。但亚马逊方面表示,“在零售业中,因客户对潮流的需求而受到启发并推出产品是一种普遍做法。我们的羊毛混纺球鞋并未对Allbirds的设计造成侵权,这种审美不仅限于Allbirds,其他一些品牌也可以提供类似的产品。”同质化竞争,也会成为Allbirds的发展隐患。

亚马逊和Allbirds两款对比

从长远来看,以羊毛跑鞋作为唯一的大单品来发展,不确定性显然太高。Allbirds也在丰富自己的产品种类,从鞋履扩展到服饰,但目前,其赖以营收的主力选手,依然还是鞋履,服饰的销售占比甚至没有在招股书里得到单独呈现。

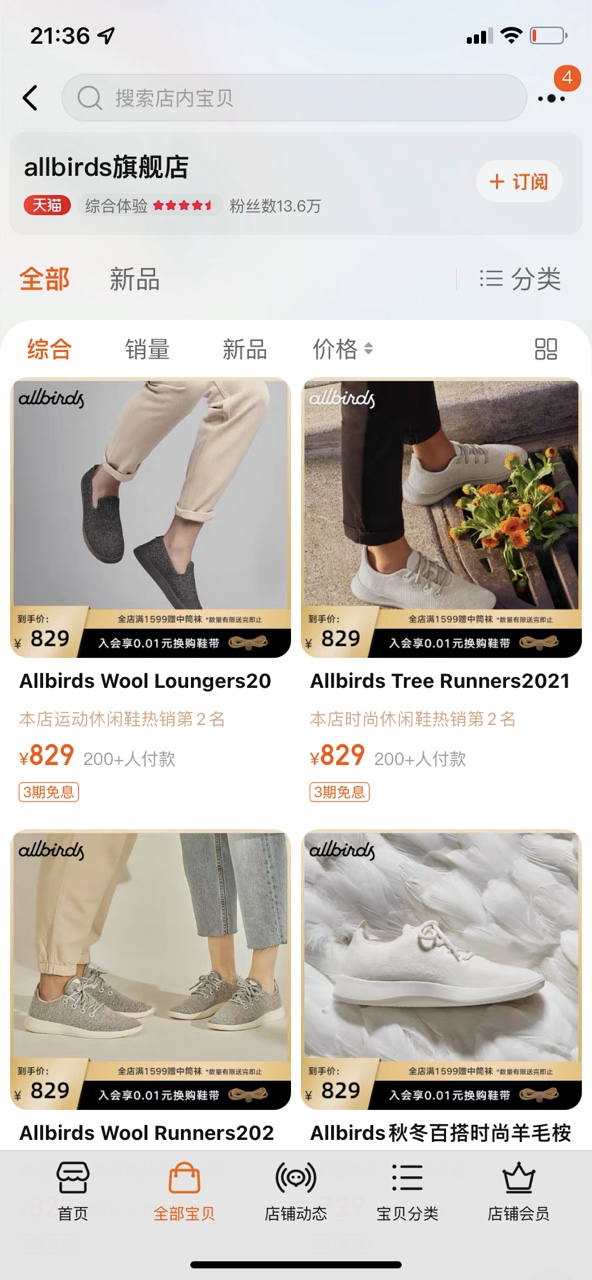

丰富产品种类、增加线下商店、提升品牌影响力,Allbirds上市后或许会如lululemon一样开启全球化的战略。截至2020财年,lululemon在中国共有55家门店,2021年计划在中国开设15-20家门店,近一半新增门店都将在中国。从数量上来看,Allbirds现有中国门店仅4家,双方差距明显,其天猫店13.6万的粉丝与前者215万的粉丝数量相比,也有不小的距离。在越来越多新品牌开始加码中国市场的背景下,或许Allbirds也应该重新审视其地区发展的策略了。上市是一个新开局,能不能继续讲好环保故事,依然需要时间印证。