【猎云网(微信:ilieyun

)北京】11月6日报道(文/王非)

成立于1999年的读书郎,已是“22岁高龄”。如今作为IPO市场上的新军,读书郎正式向港交所发起冲击。

今年4月27日,读书郎首度在港交所公开递交招股书,6个月后却因未能通过聆讯而失效。需要注意的是,招股书失效并不代表着上市宣告失败。纵观教育行业的港股上市公司,招股书失效后续表,甚至多次递表后成功上市的案例并不罕见。

于是,11月4日,读书郎再次向港交所提交上市申请。只是这一次,读书郎能否圆梦,仍是未知数。

值得一提的是,在两大老牌教育硬件品牌前后脚冲击IPO的过程中,读书郎与优学派闯关深交所的经历,“如出一辙”。

今年4月,优学派所属公司优学天下因IPO申请文件资料已过有效期,被深交所中止其上市审核。直至6月份,相关资料更新完毕后,优学天下才恢复上市审核。

而在上市动作引发市场关注之外,教育硬件赛道似乎也因为“双减政策”的落地,变得热闹又拥挤。

QuestMobile的数据显示,仅今年一季度,教育硬件领域就有56起投融资事件。此外,互联网教育公司也纷纷向智能硬件转型求生。仅猿辅导一家,就推出了多款教育智能硬件,包括斑马的逻辑思维学习机、AI指读机,小猿搜题的A4打印机等。

当教育智能硬件成为互联网教育公司的新突破口,新老品牌的正面交锋也因此同步展开。读书郎与优学派,能否借上市补充弹药,则为这一场较量,增添了又一个不确定因素。

故事的开端,要从学习机鼻祖——小霸王说起。

公开资料显示,小霸王公司创立于1987年,其前身为日华电子厂。本次IPO的主角——读书郎创始人陈智勇,在1988年1月就已加入小霸王。

彼时的小霸王因经营不善,日华电子厂只能向着亏损200万元的低谷缓慢滑落。转机发生在1989年3月。段永平临危受命,接管日华电子厂,出任厂长一职。

押中红白机爆火的历史趋势,段永平顺利将小霸王扭亏为盈。据公开报道,1994年,小霸王销售额超过4亿元,占据国内80%市场份额;1995年,销售额更是翻升至10亿元。

段永平也因此被称为“打工皇帝”,这份荣誉,似乎也有陈智勇的一份贡献。创办读书郎前,陈智勇已升至小霸王市场部副总经理一职。

1995年7月,段永平因为经营者持股的问题从小霸王辞职,并于同年9月创办了步步高,开启了另一段传奇。算起来,陈智勇与段永平共事了近8年时间。

而从小霸王到步步高点读机,再到小天才电话手表,对比读书郎如今的主打产品,段永平对陈智勇的影响不可谓不深。二人的关系,用“亦师亦友”来形容,再合适不过。

1999年5月,小段永平两岁的陈智勇从小霸王市场部副总经理的位置上退下来,自立门庭创办了读书郎。

值得一提的是,创业后,陈智勇还拉来了共事8年的小霸王计调部部长秦曙光。读书郎招股书显示,IPO前,陈智勇持股为40.1289%,秦曙光持股为32.9766%,且为一致行动人。

2016年,53岁的陈智勇将董事会主席交给了小他7岁的秦曙光,自己仅担任顾问一职。

在CNPP数据研究发出的2018学习机十大品牌排行榜中,读书郎已稳居前三甲。秦曙光对此成绩显然较为满意,这一成绩,也被他很好地保持到了现在。

据国际数据公司(IDC)数据显示,截至2020年第三季度,中国学生平板电脑市场出货量约122万台,同比下滑22.1%,市场份额排名前五的厂商依次是步步高、读书郎、优学派、小霸王与快易典。

曾经的同门变成现如今的竞争对手,且分别占据着行业冠亚军的宝座,也不失为一段行业佳话。

2008年6月,步步高已先一步登陆深交所。如今,读书郎则要与优学派赛跑,分赴港交所与深交所敲钟。

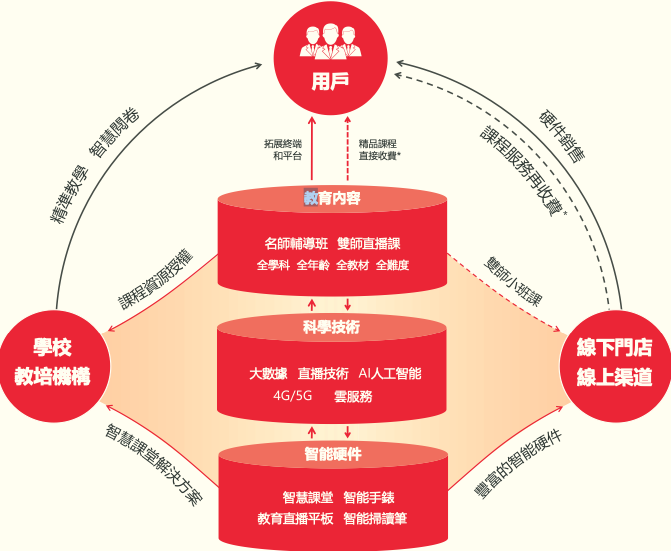

公开资料显示:读书郎自主开发和设计、制造、销售各种智能学习设备,包括智能教育平板、智慧课堂解决方案、可穿戴产品和一些智能配件。

此外,读书郎还面向K-12学生、家长及学校教师提供全面的综合在线教育内容服务,涵盖整个K-12年级核心学科的校外辅导课程,包括语文、数学、英语、物理、化学等。

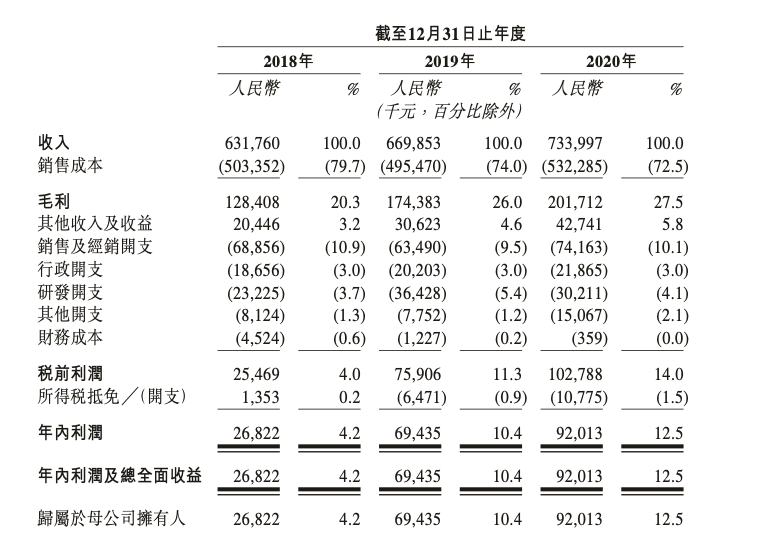

招股书显示,2018、2019、2020年以及2021年前5月,读书郎的收入分别为6.32亿元、6.69亿元、7.34亿元和3.15亿元,同比分别增长6%、9.6%、19.9%;净利润分别为2682.2万元、6943.5万元、9201.3万元和2099.4万元(调整后为3347.4万元),同比分别增长158.9%、32.5%、11.7%。

优学天下市占率与读书郎相近,两家的营收数据甚至也相差无几。

优学天下招股书显示,2017-2019年,其营收分别为5.16亿元、6.69亿元、7.33亿元,分别同比增长29.68%、9.44%;净利润分别为0.28亿元、0.35亿元和0.37亿元,分别同比增长24.99%、5.85%。

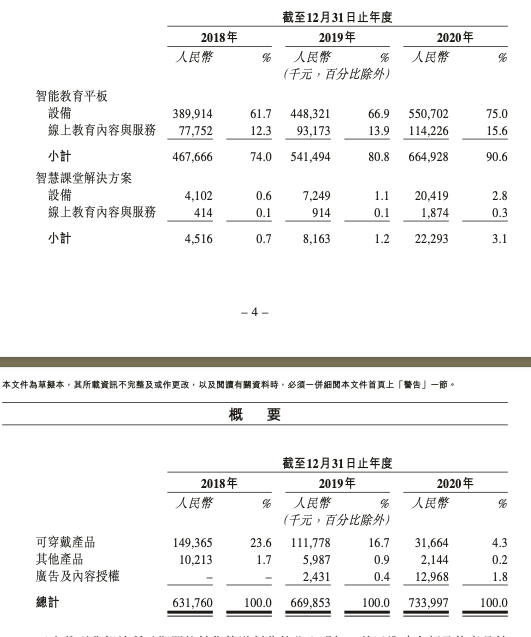

而从收入结构来看,智能教育平板业务一直是读书郎的主要收入来源。在报告期内,这部分收入分别为4.68亿元、5.41亿元、6.65亿元和2.73亿元,占总营收的比例分别为74.0%、80.8%、90.6%和86.6%。

在智能教育平板业务中,包含硬件和线上教育内容和服务。报告期内,读书郎的教育平板设备的收入分别为3.90亿元、4.48亿元、5.51亿元和2.19亿元,占总收入的比例分别为61.7%、66.9%、75.0%和69.5%。

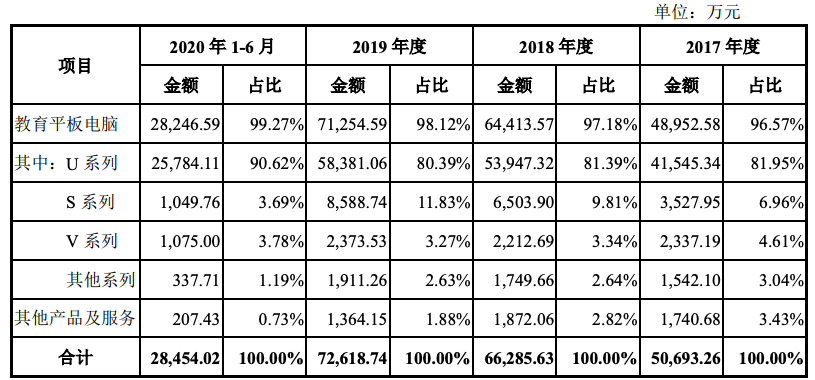

这一核心数据,优学天下同样与读书郎差异不大。

优学天下的营收也主要依靠教育平板电脑产品,其营收占比甚至略要高于读书郎,逼近99%。招股书显示,优学天下该业务在2017年、2018年、2019年以及2020年上半年的营收分别为4.90亿元、6.44亿元、7.13亿元、2.82亿元,占比分别为94.96%、96.26%、97.27%、98.12%。

虽然凭借智能教育平板,支撑着读书郎成为了行业第二,但市场已是红海一片。老品牌步步高、优学派,新厂商科大讯飞、百度旗下小度智能等都先后发布了学习平板产品。

而这也加快了老品牌创新和新品推出速度。2020年12月底,读书郎在新品发布会上推出了多款新产品,包括五款读书郎教育直播平板(C25、C18、C15x、C10xs、C9)、两款电话手表(A2S、A6E)、一款智能扫描笔。其中,智能电话手表和智能扫描笔便正是这一波智能硬件风口中的热门品类。

据腾讯研究院《2021中国教育智能硬件趋势洞察报告》预测,2024年中国教育智能硬件市场预计达近千亿元规模,其中新兴品类市场规模553亿元,同比增长率36%。

巨大的市场诱惑下,我们在2021年得以看到行业“百家争鸣”的场景。老品牌步步高、读书郎与字节跳动、腾讯等互联网大佬,新东方、好未来等互联网教育公司以及科大讯飞、华为等巨头同场较量。

互联网巨头掌控着流量入口,将产品快速变现是他们的优势,互联网教育公司则拥有着较为丰富的教育内容数据库资源和提高成绩的方法论。

老品牌则被动地陷入前有豺狼,后有猛虎的尴尬境地。只能在坚持线下优势的同时,向左寻求线上的拓展,向右探索新品的突破,艰难突围。

读书郎的转型迫在眉睫,却也面临着进展缓慢的困局。

2018年至2020年以及2021年前5个月,读书郎学生个人平板的累计出货量分别为39.96万台、45.69万台、48.46万台以及17.56万台。同期,智慧课堂解决方案的总设备出货量,仅为4300台、7100台、2.13万台以及6000台。

可穿戴产品方面,读书郎于2018、2019及2020年的总出货量分别为51.07万台、38.09万台及11.22万台。

但在2018-2020年,读书郎来自可穿戴产品的收入持续减少。报告期内,来自该产品的收入分别为1.49亿元、1.12亿元及0.32亿元。这一结果主要是由于根据可穿戴产品优化经销和产品开发策略,以应对于有关期间该等产品的若干主要客户的购买政策及整体市场趋势的变化。

与此同时,读书郎也无法摆脱对线下经销商的严重依赖。

相关数据显示,读书郎公司与122名线下经销商签约,控制4192个销售点,分布于全国31个省和自治行政区(包括直辖市)的344个城市。

招股书中提到,2018-2020年,读书郎线下经销商销售的收入占总收入比重分别为93.8%、91.7%、85%。而经销商合作营收模式也使得销售费用居高不下,2018年,读书郎销售费用为6885.6万元,2019年减少7.8%至6349万元,但在2020年再次出现增长,为7416.3万元,同比增长16.81%。

读书郎显然也已经意识到这一问题的严重性,公司在招股书中表示,“在极端情况下,倘经销商长时间未达到绩效目标,我们或会考虑终止经销安排。倘我们的其中一名经销商破产,则或会对我们能否收回我们的应收款项造成负面影响,而关闭销售点亦可能对我们的品牌形象造成负面影响。”

与此同时,读书郎也在努力增加自营的网络平台和线上经销商。其中,增速最明显的是线上经销商,从5.3%翻倍至10.3%。但从渠道的毛利率来看,线下渠道保持在25%左右,自营网络平台高达56%,而线上经销商有22%。

是以在招股书中,读书郎将深化公司经销网络改革放在募资用途的第一条。

然而,线下经销渠道对于读书郎来说,还是太过于重要,读书郎募资用途的第一条后半段还包括了“强化其地域扩张及渗透、强化”。紧接着第二条关键词又是“线下经销商”,读书郎表示,所募资金将用于扩充个人终端用户的线下经销商。

回到上市这件事上,优学派与读书郎都有过首次闯关失利的经历。二次递表后,谁能率先敲响IPO的钟声,我们也只能拭目以待。而与科技巨头、互联网教育公司的三国杀中,能否杀出个黎明,也只能交与市场检验。