上市之后的第一份三季报,知乎(NYSE:ZH)向外界展示出了一派欣欣向荣的景象:营业收入同比增长115.1%,前三季度累计收入11.17亿元,月活用户已经突破了1亿大关。

但是其股价当天表现平淡,涨幅不到4%。市值“仅”有不到50亿美元。

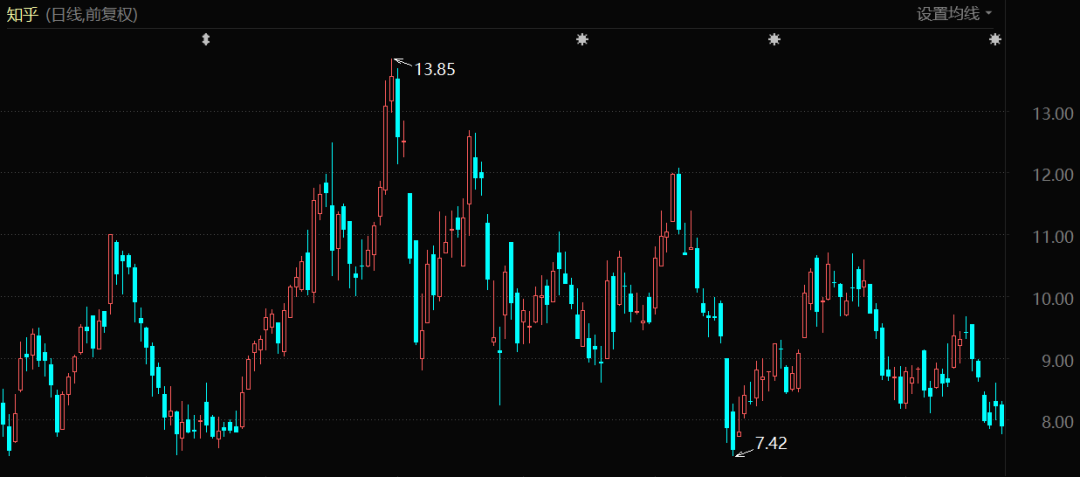

知乎股价表现(自上市至今)

与知乎传来好消息不同的是,其他几个互联网平台传递出的信号不算乐观:

B站(NASDAQ:BILI)前三个季度累计亏损了47.04亿元,相当于每天亏掉2317万元。在11月中旬宣布要发14亿美元的可转债,这些消息直接压崩了股价——美股暴跌,港股罕见地暂停交易;

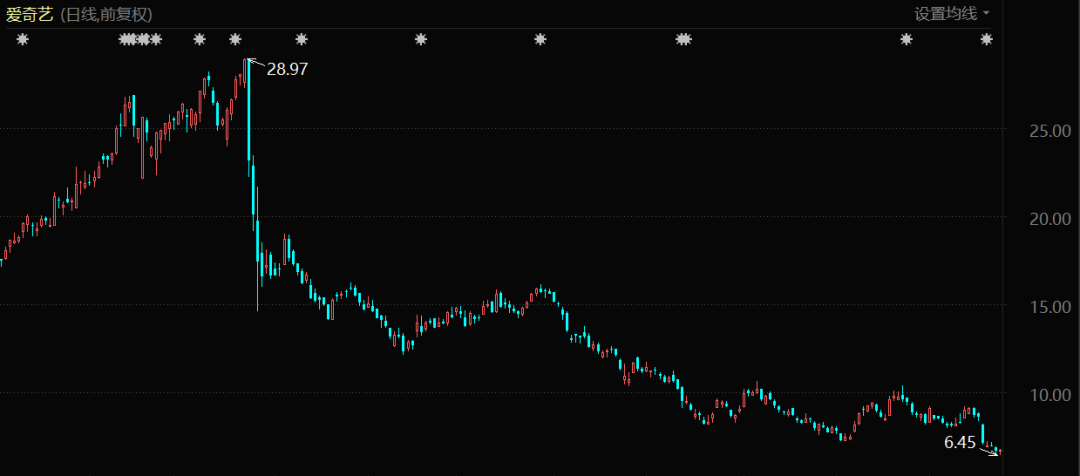

爱奇艺(NASDAQ:IQ)的情况更差。2021年前三季度,爱奇艺净亏损17.34亿元,上年同期净亏损11.76亿元,亏损同比扩大了47.45%,但营业收入的增长却仅有6%;

甚至连字节跳动都无法独善其身。市场传言,有接近字节跳动内部人士表示,“字节跳动商业化产品部的全员大会上披露,其国内广告收入过去半年停止增长,系2013 年开启商业化以来首次出现这种情况,图文平台今日头条已处在亏损边缘”;

A股市场规模最大的内容机构芒果超媒,三季报虽然在收入、利润上仍有超过22%的同比增长,但环比增长均已降至1%以内,一年时间股价跌去35%。

包括抖音在内,几乎所有的互联网内容平台——不论是视频为主的还是文字为主的,不论是互联网化的还是传统品类,不论是民营资本还是国资机构,业绩不振、增长困难都已经成为主旋律。

如今愈加发达的互联网和媒体环境中,内容平台却已成了投资者的泥潭。

难做的生意

知乎在基本上没有视频内容的基础上,实现了与爱奇艺接近的市值。

如果更多观察知乎的发展历程,就会发现资本市场对于知乎业绩“爆发”的看淡并不偶然。

上市之前,知乎的商业化进程就谈不上顺利,甚至是以商业化程度不足著称。这带来的结果是相比其他互联网公司,知乎的营业收入规模要小很多。

2019年,知乎营业收入总额6.705亿元,经过一年101.67%的快速增长(冲刺上市)后,在上市前终于将收入做到了13.52亿元。

但在2020年,B站收入规模已经做到120亿元,爱奇艺的收入则已经接近300亿元。

也就是说,目前知乎在商业化上的“爆发”,有赖于不高的基数。在1亿月活用户——尤其是知乎给自己定义的高净值用户的基础上,取得目前的收入规模更像是“补课”。

知乎仍然面对同业巨大的天花板——B站,同样的高净值用户群体,同样的商业化潜力,同样的优质内容。B站更加激进地延展自己的业务边界,换来的却是资本看法出现分化。

相比知乎和B站采用UGC(用户原创内容)模式,爱奇艺和芒果超媒等平台有大量的自制内容,成本更高且风险更大。

虽然在美国资本市场中有奈飞珠玉在前,但在中国市场里,成本规模巨大的PGC需要面对来自低价有线电视的竞争,盈利难度极大。

经过一轮深达77%的股价跌幅之后,爱奇艺的市值规模降到了52.5亿美元,不及B站的零头。

爱奇艺股价表现(2021年1月至今)

知乎不足50亿美元的市值,与爱奇艺接近,同样大幅度低于B站。值得注意的是,知乎是在基本上没有视频内容的基础上,实现了与爱奇艺接近的市值。

这传递出了两个方面的信息:一是PGC视频内容的制作成本实在是太高了,直接导致爱奇艺的高收入不被市场认可,另外就是知乎的商业化刚开启不久,空间还未被完全开发,资本市场对此仍有期待,且用户高净值的特点也意味着更大的商业化空间。

广告依赖症

互联网广告的持续性增长,有赖于整体流量、用户的数量的不断提升,这与快手和B站的高净值人群定位是相悖的。

除了每年都在不断上涨的业绩和市值之外,奈飞最为人所称道的成就,就是独特的零广告费模式,仅通过会员费用就可以获得每年250亿美元的收入。

这个模式在中国跑通的难度极大。有能力大规模收取会员费的内容机构属于少数,互联网广告是各家都离不开的“拐杖”。

以会员收入占比最高的爱奇艺来看,2021年三季度的76亿元营业收入中,在线广告业务仍然占了其中的17亿元(会员收入43亿元)。

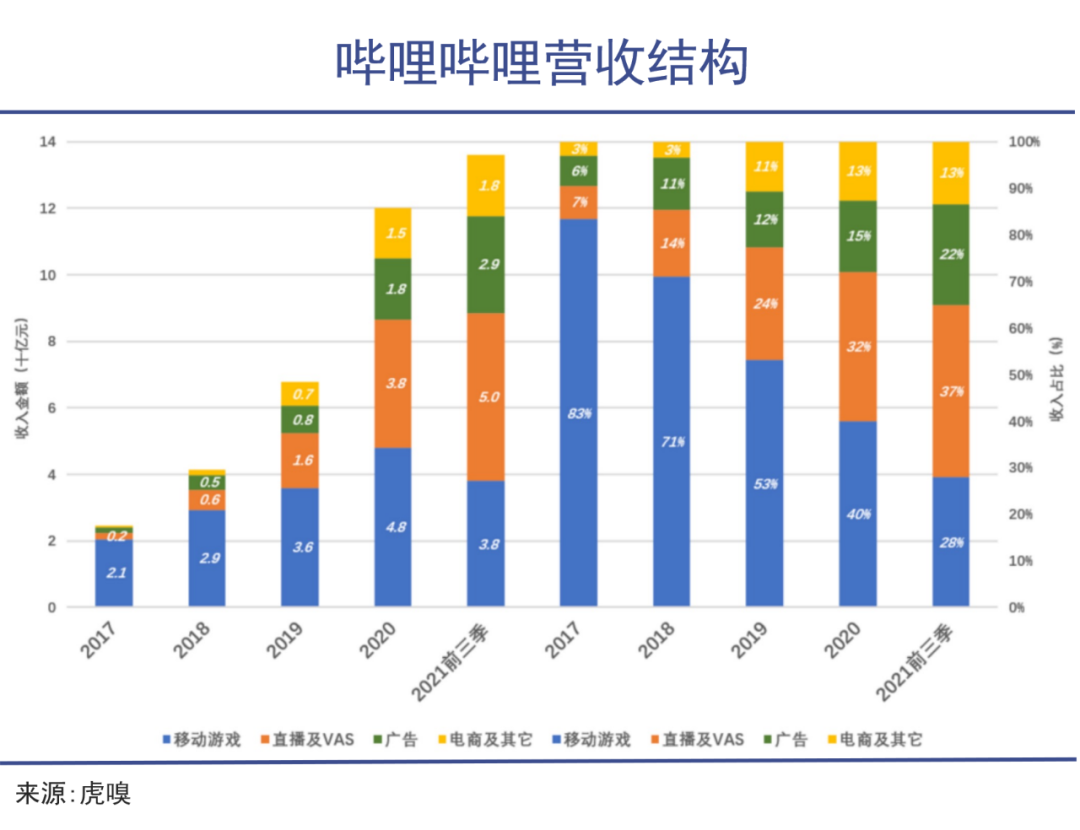

B站的广告收入甚至在随着时间推移而不断增加。到2021年三季度,占总收入的比重已达到22%。显然是优质的客群吸引了大量的广告主。

知乎在今年三季度获得了8.24亿元的总收入,其中广告收入3.21亿元,同比2020年三季度增长了38.9%,知乎方面将增长的原因归结为用户数量的增长。

知乎的会员收入在三季度大涨95.8%达到1.78亿元,但同样存在2020年基数太低的问题。

字节跳动是对广告依赖程度最高的内容机构,根据彭博社的判断,其2020年有77%的收入来自于广告。但如今其广告收入陷入停滞。

受到经济环境、企业经营状态等多方面的影响,2021年一季度开始,包括央视、BAT、微博、汽车之家等在内的多种平台的广告收入都出现了不同程度的下跌。

可以发现,知乎和B站的广告收入在今年前三季度的增长属于结构性的情况:相对精准且高净值的用户得到了广告主的更多认可,在互联网广告市场规模整体下滑的状态下,两家的广告收入在逆势提升。

但是结构化的增长,能够在这个互联网广告整体下滑的时期坚持多久,仍然是个未知数。

并且互联网广告的持续性增长有赖于整体流量、用户的数量的不断提升,这与快手和B站的高净值人群定位是相悖的。

高运营成本

一头是用户有限的使用时长,一头是商家随经济增长规模支出的广告预算,中间却是不断在增加的平台数量。

内容在互联网世界的重要性不言而喻。

对于非内容平台来说,内容(包括视频或者图文)的引入,可以增加用户在平台的停留时间,增加黏性;

对于内容平台来说,视频和图文可以直接带来大量的用户,不论是以会员形式绑定的还是以游客形式出现的,都可以为平台贡献流量。如果能够以低成本获得高质量的内容(UGC),那平台还会节省成本。

但即便是用户原创内容的模式下,平台仍然产生了巨大的运营成本。再加上仍然有部分视频内容版权需要购买,B站爱奇艺们只能连年亏损,以维系用户和流量的增长。

哔哩哔哩股价表现(2021年1月至今)

在预设顺利的情况下,内容机构可以通过优质内容获得用户和流量,用户转化为付费用户,流量转化为广告费用。这也构成了市面上绝大多数内容平台的商业模式。

这原本是一个清晰的互联网业务逻辑,但和其他所有行业一样,都会面对过度竞争的问题:当所有平台都希望用内容粘住用户的时候,用户的注意力又将如何安放?用户的流量价值与会员价值,是否会在多个平台的争夺中被稀释掉?

从目前的情况来看,答案是肯定的。

除了宏观经济对于广告投放的影响之外,内容平台规模的迅速扩大,也在透支企业的广告支出。一头是用户有限的使用时长,一头是商家随经济增长规模支出的广告预算,中间却是不断在增加的平台数量。

另外对于大多数UGC平台来说,都必须依赖内容生产者来供应内容。但目前的情况是各个平台的内容生产者高度重叠,内容团队的视频或者图文分别上传至多个平台,只有极少数签约独家供应。

平台的名字各有不同,但内部的内容来源区别不大,这意味着平台之间的竞争压力变得更加剧烈:内容区别度既然不高,就只能用更高的成本拼运营了。

写在最后

内容平台在资本市场中被看衰,不仅是知乎一家的事情。

相反,由于知乎的高净值读者群被市场认可,商业化效率在不断提升当中,资本市场仍对其抱有期待,才撑起了50亿美元的市值。这是一个不算低的数字。

曾经的短视频平台作为一个商业化上更加“先进”的形态,在消费互联网红利殆尽,用户增长见顶的环境下,在用户粘性和时长碾压长视频,甚至在蚕食用户在即时通讯应用——也就是微信上的使用时长,成为晦暗的环境中少数的亮色。

然而在当下经济环境之下,即使是短视频老大字节跳动的广告收入增长也开始停滞,这意味着国内大多数互联网内容平台陷入了困境当中。当增量消失,平台却仍需要持续的内容投入来吸引并留住用户时,这个行业不会有任何赢家。