这个冬天,名创优品(NYSE:MNSO)卖火了“一只熊”。

小红书上,朋友圈里,处处都有那只外表粉粉嫩嫩、造型呆萌可爱的小胖熊,以及和她相关的周边衍生品。

没错,说的就是草莓熊!《玩具总动员3》中的Lotso,因为全身散发香甜的草莓味,所以大家都叫她“草莓熊”。

公开资料显示,“双11”前夕,名创优品联名迪士尼推出“草莓熊抱”系列产品,并展开营销造势,包括在社交平台发起“快把草莓熊带走”活动,线下打造12家草莓熊主题店等,由此成功孵化出超100个“草莓熊”主题IP社群,日均互动量达到6000+。在小红书,相关话题浏览量达到70万+。

有线上、线下流量加持,“草莓熊抱”果然C位出道,4款产品在预售期间全部售罄,着实让名创优品面子大涨。

那么,名创优品做对了什么?

草莓熊“出圈”名创优品做对了什么?

正如麦肯锡预言:能否深刻理解Z世代,并打入他们的社交圈子,成为决定品牌下一个十年生死存亡的关键要务。

作为当前消费市场的主力军,Z世代引领潮玩、文艺、有趣、新奇等趋势,以远超其他年龄层的购买力,撑起了一个4万亿的买方市场。

不夸张点说,谁能抓住Z世代,谁就能抓住未来十年的发展红利。

名创优品和“草莓熊”打的显然也是Z世代的主意。

图源:名创优品官网

首先,名创优品利用“草莓熊”在动画片中的独特“人设”,深挖IP属性,并将其投射在家居、百货、衣帽等各类产品上,匹配恰当的细节,以贴近年轻消费者的喜好,增强产品与受众的情感粘合度。

其次,私域流量运营能力。

相比公域流量,私域流量因为来自单一个体,最大的特点是可以精准定位,直接触达用户,比如我们的朋友圈、微信群,自己的公众号、QQ好友,企业微信好友等等。

名创优品为了让“草莓熊抱”和消费者、IP粉丝建立直联关系,在预热期便快速创建上百个IP社群,邀请感兴趣的粉丝与消费者加入,并通过IP本身巨大的粉丝效应和共同的兴趣锚点向外扩散,最终形成一个不断裂变,不断蓄水的池塘。

例如,在小红书、抖音、B站、微博等社交平台上搜索名创优品“草莓熊”,可以看到大量的自来水种草内容,这些都是粉丝自发传播的。

而后,采用投其所好的营销玩法,比如限时抢券、每日秒杀、抢红包攻略等,一轮接着一轮轰炸,让社群一直保持在一个高活跃度、高人气状态,为双11活动做好流量储备。

有了用户和高频互动基础,而私域流量又能反复利用、循环,延长品牌曝光寿命,很自然便有了“草莓熊”的“出圈”,进而在小程序或者电商平台完成销售转化。

另外,名创优品还在线下打造了12家草莓熊主题店,以一只高达1.35米的超大尺寸草莓熊为亮点,在强化品牌与IP跨语言的记忆符号的同时,让消费者获得沉浸式的购物体验,并吸引更多人主动打卡关注,实现二次传播。

说到底,名创优品深谙Z世代的消费是一种社交行为,他们有自己的交友方式,那就是创造一个又一个三观一致、兴趣相同的圈层文化。

而对于售卖小商品的名创优品来说,这未尝不是一个好的开端,不仅让其拥有了一个量大质优的私域用户池,并感受到对方的可塑性和发掘潜力,似乎也让其初步搭建起线上、线下一体的“零售场”。

截至9月末,名创优品私域用户数超过1200万,小程序月活跃用户数超过600万。

不过,就目前资本市场对待名创优品的态度来看,公司的确需要做一些迎合趋势的进化了。

小商品生意没有长在资本的审美上?

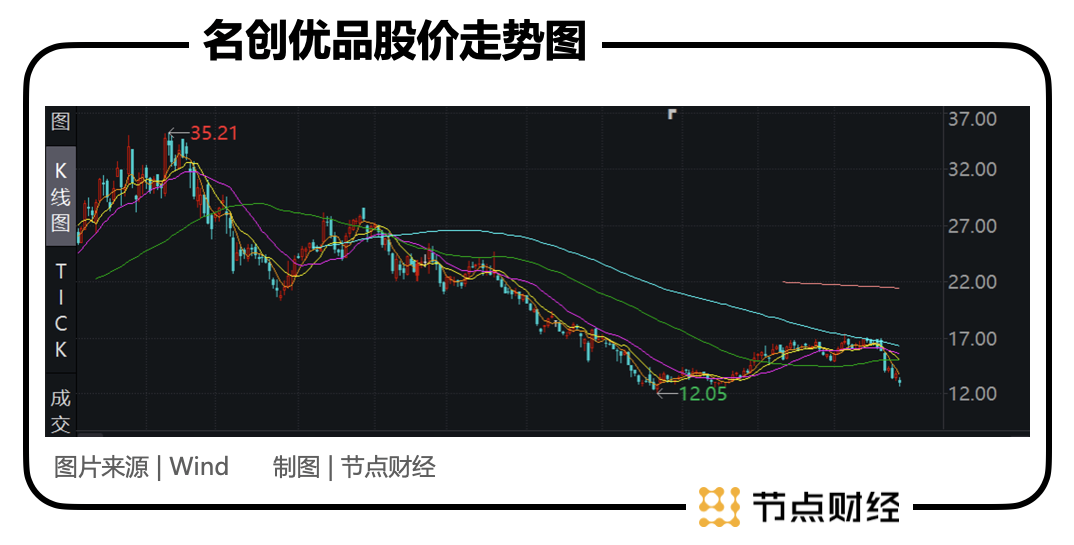

11月18日,名创优品发布2021年第三季度财务报告,次个交易日,其股价大跌11个点,并一直延续至今。

如果从今年2月初的高点35.21美元/股算起,名创优品的股价跌幅已超60%,市值蒸发近68亿美元,折合约人民币410亿元。

都说股价是业绩的晴雨表,业绩是股价的支撑,我们不妨从财报中寻找蛛丝马迹。

数据显示,今年第三季度名创优品实现营业收入26.5亿元,同比增长28%,净利润1.8亿元,同比增长了80%。无论是营收还是净利润,均创出同期最高,毛利率亦从2020年同期的25.21%提升至27.45%。

尽管如此,名创优品的靓丽业绩却未在资本市场赢得“掌声”。除了股价“跌跌不休”,节点财经了解到,被誉为“长期主义和价值投资标杆”的高瓴资本在二季度“抄底”并加仓了名创优品至少500万股股份,但在三季度迅速“卖掉”,大概率还是以亏损的结果草草收场。

分析原因,一方面,名创优品绝大部分收入来源的国内业务渐渐露出疲态。环比看,三季度公司国内收入较二季度增长了4.1%,而此前二季度较一季度的17.78亿元增长9.67%;同比看,一季度、二季度、三季度,名创优品的国内营业收入分别同比增长74.8%、43%、18%。

节点财经认为,这部分其实不是资本市场“抛锚”的关键,毕竟三季度整个宏观形势一言难尽,参与经济活动的主体业绩增速放缓乃至下降也是正常反映。

问题主要在于疫情反复下,名创优品靠加盟开店维持业绩增长的模式正遭到严峻的拷问。

名创优品曾在招股书中表示,“我们的收入增长很大程度上是由MINISO商店网络的扩张所驱动。”

这实际上和餐饮行业是一个道理,只有不停开店覆盖更多的用户,才能抬高市场“天花板”,获得规模成长,增厚利润,进而支撑起公司的估值逻辑。

关于这一点,名创优品的创始人叶国富很懂。其在2017年称,“名创优品将在2019年进驻100个国家,开设10000家门店,实现年销售收入1000亿。”

然而,这一目标并未按计划达成。2019年,叶国富改口,将“百国千亿万店”的扩张战略期限调整为2022年。

如今,时间已然迫近2022年的起跑线,但截至今年9月末,名创优品全球门店数量4871家,仅比二季度净增122家,距离万家目标还差一倍;营收规模比之叶国富的预期,也存在910亿元的缺口(按2021财年营收计)。

料想,如果无法持续、快速的开店,就像农田失去水源,叠加本身做的就是低价值的小商品生意,竞争门槛不高,名创优品将很快进入业绩“瓶颈”期,其在资本市场的想象空间必将大打折扣。

说到这来,不难理解为啥高瓴流血也要“割肉”,价值投资很重要的一点就是要投资成长确定性比较高的企业,而这里的确定性是要将风物放眼量的,是未来的一段时间,或者更长期的,而不是现在。对于扩张受阻的名创优品来说,成长确定性无疑要打个问号。

另外,就线下门店这一相对“古老”的业态,且不论有多少SKU,有多少加盟商,在线上购物盛行,尤其是移动化最深的Z世代当道,各种创新创业概念层出不穷的当下,很难“长”在资本的审美上。纵观资本市场,红星美凯龙、居然之家、永辉超市……昨天还是人见人爱的“小甜甜”,今朝都成无人问津的“牛夫人”。

所以说,名创优品还得盯着市场的风向标,并找到新的成长曲线。

一个草莓熊IP还远远不够

今年初,叶国富宣布公司的2021年业务战略,“推出“X-战略”,实现多元化经营,将名创优品转变成一个新零售平台,并孵化更多子品牌。”

换言之,线上线下的新零售和撕掉“十元店”标签将是名创优品未来一段时间重点关注的方向。

节点财经查阅资料发现,截至目前,名创优品已经入驻天猫、京东、拼多多、微信、抖音等多个线上平台。

2021年第三季度,公司线上渠道(电商+O2O)的营收贡献超10%。其中,电商业务贡献1.9亿元,同比增长58%;O2O业务贡献0.9亿元,同比增长126%。

大体看得出,名创优品对新零售的诠释已经有了一定成效。但这能否在资本市场砸出“大水花”?

节点财经且以为,不会。新零售虽然带个新字,但却不是新事物,从2016年提出,到现在已经被“把玩”了5年有余。按照资本市场的调性,前瞻是默守的陈规,“炒冷饭”则是被摒弃的教条。

名创优品此时大力布局线上,除了基于业绩的考虑,也有向互联网公司靠拢的意思。制造业、零售业、互联网业,这其中的估值差别,混迹资本市场的人多少都懂得。

至于如何撕掉“十元店”标签,通俗点解释就是搞高毛利率产品,以打造自有IP为主的潮玩门店TOP TOY便是名创优品的主攻目标,包括积木、盲盒等。叶国富透露,TOP TOY自有产品SKU有8个。

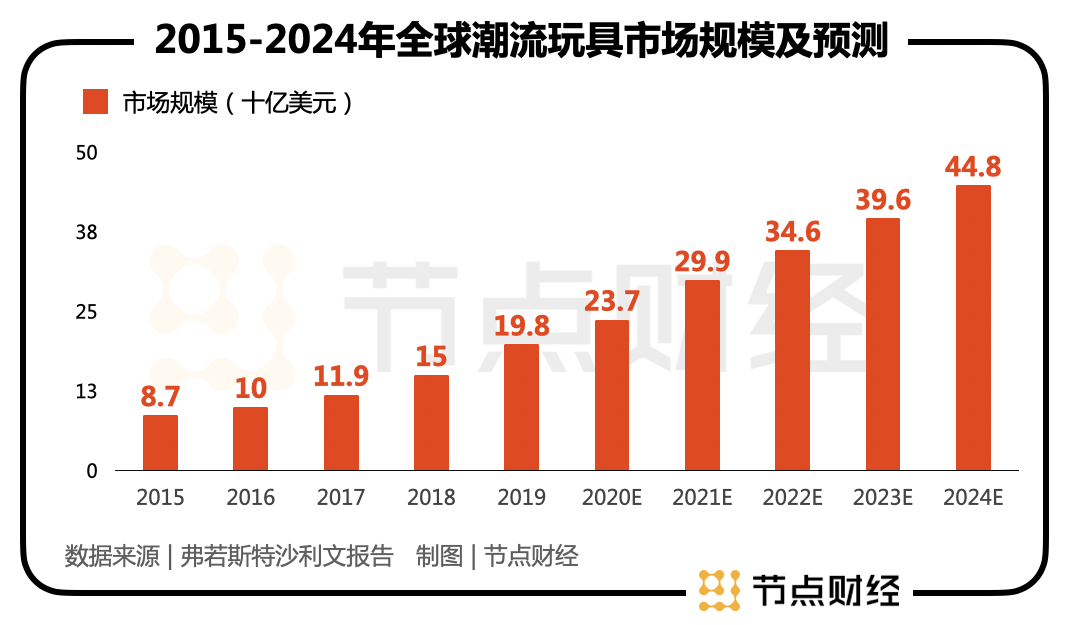

从市场空间来看,潮流玩具确实“潜力无限”。根据弗若斯特沙利文的统计,2015年-2019年,全球潮流玩具市场规模年复合增长率为22.8%,预计2024年将达到448亿美元。

以泡泡玛特为参照物概览,这不仅是一个巨大的蓝海消费市场,也是资本市场追逐的“风口”。

泡泡玛特在2017年-2020年的短短四年间,营收从1.59亿元增长至25.32亿元,净利润从0.02亿元增长至5.24亿元;2020年底上市首日,泡泡玛特市值逼近千亿港元,市盈率高达约180倍,今年市值最高超过1500亿港元。

推人及己,从中我们不难洞悉名创优品的野望,构筑公司的第二条成长曲线,并搭上潮玩概念在资本市场捞个好价格。

而在行业高速增长期进入,留给名创优品发挥的机会和空间无疑是可观的,但相比头部大咖泡泡玛特,名创优品的先发优势差了点,加上最近正在冲击资本市场的KK集团,这已经是一个竞争越来越激烈的赛道。

特别要指出的是,名创优品在IP开发及运营能力上还处在早期的打磨提升中,除了“草莓熊”,公司此前推出过和漫威、冰雪奇缘、迪士尼公主、米老鼠、花木兰等大热IP跨界合作的多个系列产品,都没有打响。

相比之下,泡泡玛特2020年营收中,自主IP产品收入同比增长54.3%至21.362亿元,占比85%。

站在资本市场的视角,名创优品靠开店和售卖低成本日用杂活支撑的“小买卖”,只是一种廉价的赚钱模式,稳重却不够性感;需要时买,不需要时就不买,缺少了给用户创造惊喜和共情的体验感,也难以形成持续消费动力,显然不是资本喜欢的样子。

所以说,名创优品选择潮玩这条道路没有错,但只有一个“草莓熊”还远远不够,绝对值太小。

回到估值,在这一波下跌潮中,名创优品的股价已经跌破当初16.45美元/股的发行价,市盈率也摔至谷底。

买还是不买?节点财经还是坚持之前的判断,投资不是只看估值,只有便宜一个特点那叫价值陷阱,必须要等到拐点出现,比如用户或收入增长加速,某一业务止跌后迎来利润修复,亦或者某一业务占比明显扩大,才会有真正“吃肉”的机会降临。