众所周知,企业上市的节奏开始变得陡峭且极具风险,但留给网易云音乐和丁磊的选择愈发少了,现在冒险上市成为最好的选择。

2021年12月2日,网易云音乐登陆港交所,发行价为205港元/股,将主要募资32.8亿港元。截至发稿前,市值为426亿港元。

2021年是网易云音乐成立的第8年,在这8年里,中国的在线音乐市场历经动荡,许多竞争对手被并购、被抱团,还有一些彻底成为历史产物,发展到今天,不吹不黑,音乐发烧友丁磊创办的云音乐已经在这块市场里占据了一席之地。

在接受福布斯中国专访时,丁磊曾高调发言过他对云音乐的畅想——推动中国原创音乐的工业化。

诚然,二级市场需要一个伟大的故事。只是,要包装一个如此美丽、宏伟的故事,网易云音乐真的把内功修炼好了吗?

50万人贡献26.7亿元收入,占比52.3%

翻开网易云音乐(下称“云音乐”)的招股书,扑面而来的是字里行间一声声怎么看都显得有些用力过猛的“我真的行”的呐喊。

从招股书中呈现的数字来看,云音乐的社群和内容都做的较为到位。

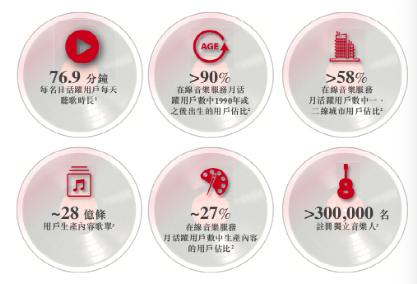

比如截止到2021年6月30日,平台拥有1.85亿名月活跃用户数听音乐,2018至2020年年均复合增长率为31%;拥有2600万名月用户数为音乐买单,2018至2020年年均复合增长率为95%;49.6万名月用户数为社交娱乐服务付费,2019至2020年同比增长257%。

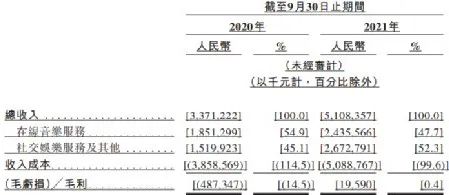

然而用户数字无法代表一切,最受争议的还是平台真实的收入。根据招股书显示,云音乐2021年前三季度营收为51亿元,毛利为1960万元;上年同期的营收为33.7亿元,毛亏损为4.87亿元。平台在2021年前三季度经营亏损为11亿元。

好消息是,今年的毛利率终于转正了,从去年前三季度的-14.5%,大幅提升并转正为今年的0.4%。

其实提起在线音乐,最为古老且持久的谈论要数版权之争,丁磊就曾因后者的垄断及费用高昂,频频吐过槽。近一年来,国家在反垄断方面的举措,可以说是实质性促进了版权之争的瓦解;同时,问题也进一步转移到:在线音乐平台的核心壁垒到底是什么?

换算到网易云音乐上就是,平台的核心壁垒是啥?二级市场凭什么给你高估值?

云音乐的招股书里提到了一点:通过培养“云村”社区扩大用户群体及用户参与度,为长远盈利能力铺平道路。

打开app,上述提到的“云村”与招股书中提到的“社会娱乐服务”非常符合。有趣的是,目前这个板块的月付费用户数在50万人左右,但截止到2021年9月30日,这些人贡献的收入已经高达26.7亿元,超过了音乐版块的收入,占比为52.3%。

这里的想象空间很高,也就是说,50万人在娱乐方面的的付费能力,超过了1.85亿人为音乐付费的能力。

但在大环境较为冷峻,且TME股价也并不乐观的大前提下,专攻社会娱乐服务,会是网易云音乐的救命稻草吗?答案当然不得而知,而如果参照本文开头所说的丁磊对云音乐的愿景——将中国音乐更加工业化,看上去不免有些背道而驰。

此外,招股书中,还有一个示好的消息不容忽视。根据招股书,公司账上资金充足,根据估算,至少未来12个月内平台不会缺钱。

网易为控股股东,亦是输血股东

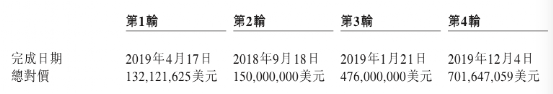

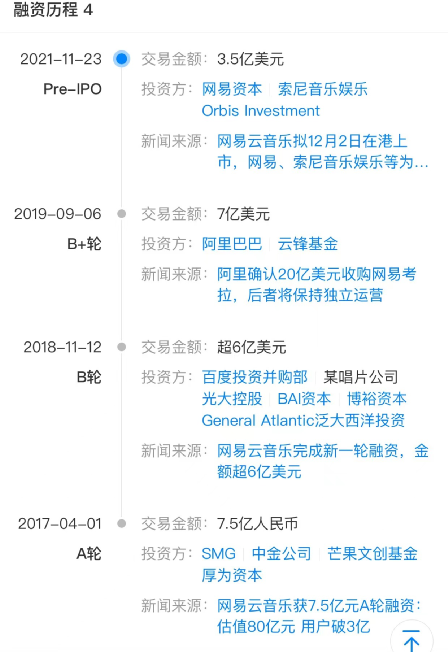

根据天眼查,网易云音乐一共完成过4轮融资,累计融资额超过17亿美元,投资方包括了网易、阿里巴巴、SMG、百度投资、泛大西洋、博裕资本、光大控股、BAI、泛海投资、正心谷等十余家投资机构。

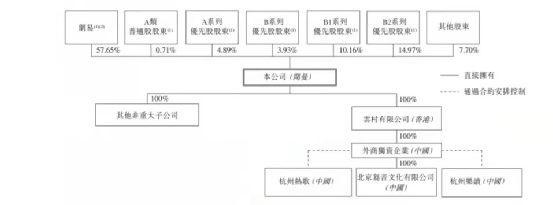

在招股书中,网易是云音乐的控股股东,持股为57.6%。此外,网易和阿里也都是云音乐平台的五大供应商之一。

在此次IPO中,网易亦是其三大基石投资者之一,认购2亿美元,其它两位分别是索尼音乐和Orbis,分别认购1亿美元和5000万美元股份;其中Orbis是网易的最大机构股东。

这让人不得不往“关联交易”和“输血”方向想。而如果有一天股东们退出或者不再为云音乐输血,平台将会受到怎样的影响,这也是丁磊和平台方需要思考和亟需解决的重要问题。

不过一位参与了网易云投资的投资人倒是对投中网表达了他对云音乐的看好:“音乐相比文字、图画、视频等内容形式,是人类自洪荒时代以来从未变化过的娱乐方式,拥有更广泛更内核更常态的刚性需求。网易云音乐不是简单的音乐线上分发平台,更应将其视为一个基于音乐的社区。而内容社区平台的核心价值在于原创内容的质量和更新能力以及核心用户群的粘性和可贡献价值。

我们投资云音乐,看重其三个优势,一是拥有更强付费意愿的海量年轻人用户基础,蕴藏了平台的持续增长动力和价值潜力,二是对原创音乐和音乐人的挖掘、扶持能力,奠定了其差异化的供给端优势,三是基于上述需求、供给端特点,定制化推送机制以及一以贯之的文艺调性等诸多因素所共同塑造的平台凝聚力。

凭借此,云音乐作为一个追赶者,在缺少头部版权、无大额市场投放等内外部环境下,仍实现了年化100%以上的快速增长。我们相信,尽管还需要时间,网易云音乐的独有价值最终将得到体现和市场认可。”

会是独一无二的云音乐吗?

市场对于网易云的态度,大体分为两种:一种声音认为相比TME,云音乐的体量有点不够看,但市值的差距比体量差距小很多,明显高估;另一种观点则是,云音乐并不是第二个TME,无论从产品调性、社群氛围、用户粘性和LTV上看,云音乐都有其独特之处,所以不应该简单对标TME的估值。

网易云音乐和丁磊倒是有自己的一些想法。

2020年,在云音乐七周年的内部信中,公司提出了全新的企业使命:“传递音乐美好力量”。丁磊在内部管理层会议上被问到“未来对网易云音乐最大的威胁是什么”时,他的回答是“怕大家失去了对音乐的热爱”。在招股书中,云音乐也特别强调了自己是“中国最大的音乐社区”和“中国最大的原创音乐平台”。

字里行间,云音乐一直在强调“音乐”的重要性。

但情怀和生意,往往不能两全,作为发烧友的丁磊可以持续为公司输血,但音乐真得能给云音乐带来一个美好的未来吗?

目前来看,云音乐在音乐版块的变现模式主要是会员付费、广告服务及电子专辑销售。丁磊曾经提及,希望云音乐能够推动中国原创音乐的工业化,而音乐产业是一个长链条且巨头云集的地方。

这条产业链涉及音乐制作、宣发、艺人管理、演出筹划等一系列复杂环节,壁垒不可谓不高。正因如此,这个行业一直由几大巨头垄断。从IBISWorld的一份报告中可以看到,2018年,全球唱片工业的CR3高达71.5%,其中华纳音乐占25.1%,环球音乐占24.3%,索尼占22.1%,呈现三足鼎立之势。

想要从巨头手里分一杯羹属实不易。当然,云音乐也有自己的竞争优势。

平台上90后及00后用户比例超过50%,且占比仍在增长,理论上,这些年轻用户具备更高的LTV;DAU使用市场超过76分钟,平均使用时长超过39.2分钟,强于行业平均水准;超过48%的用户在使用时浏览评论区,25%的月活用户参与各种形式的UGC内容创作,社区和谐温暖的调性提高了用户参与度,强化了用户粘性;截止至2020年12月,平台拥有超过23万名注册独立音乐人,占平台流媒体播放量的45%以上。

这些看上去都只是理论上的增长潜力,而2020年12月22日,万能青年旅店在云音乐上架的新专辑《冀西南林路行》则可以称得上是一次成功的商业尝试。这张数字专辑在上架24小时内便卖出30万张,销售额超过600万人民币。这证明了云音乐的渠道有其特别的价值,而用户也愿意为好内容付费——前提是,内容要足够好。

深耕内容并非易事,而直播的变现能力显然要高出许多。目前,云音乐的社交娱乐服务收入占比已经从2020年的45.1%提高到了今年前三季度的52.3%,增长不可谓不迅猛——这也是云音乐可以选择的另外一条路。

一位私募基金经理对投中网表达了这样的看法:“如果不考虑当下港股的疲软表现,云音乐的估值不算太贵。就目前的收入增速来看,市场给予其一定的溢价倍数是可以接受的,关键问题在于能不能认下它后续货币化的能力。个人认为,如果云音乐力推直播业务,营收和盈利能力都可以得到快速提升,一旦这种情况出现,基于困境反转的逻辑,公司估值可能进一步被推高。但直播业务和公司一直强调的调性并不那么和谐,如果走上这条路,是否会影响其用户基数的增长和在线音乐服务的基本盘,都将充满变数。”

对于云音乐而言,这似乎是个悖论。音乐是理想,社交娱乐是现实,而理想和现实之间存在着一些难以调和的矛盾。IPO不过是云音乐宏伟蓝图中小小的一步,而未来的路,还很漫长。(文/喜乐,来源/投中网)