公募基金的季报,按照规则是季度末的十五个工作日内公布。三季报隔了一个国庆长假,10月27日左右发布完毕,一个月过去了,新闻已经成为历史,但我们还是决定补上这个作业。

公募基金的定期报告,是投资者观察机构投资思路的核心数据来源。如果市场是零和博弈的,人少的地方就是最安全的地方,因为风总会来。如果博弈的收益是正的,那就需要研究风的方向。

风往哪个方向吹,草就往哪个方向倒,公募持仓,就是那一大片草原。

草现在倒的方向,并不意味着风还会继续沿着这个方向吹下去,它只是告诉你现在风的方向。

公募基金总体权益持仓情况

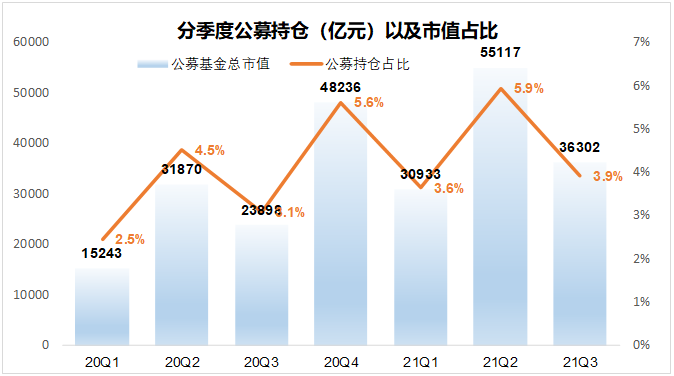

上图是公募基金持有股票市值之和,以及与全市场总市值的比值。2021年3季度末,公募基金持有的全部股票总市值是3.63万亿,占全部A股市值的3.9%。

从图上我们可以发现占比这条线是锯齿状的。因为公募基金的一季报和三季报只公布前10大持仓,半年报和年报才会公布全部持仓,所以一季报和三季报的公募持仓数据是不全的,因而数据占比也偏小。按照常规推测,当前公募基金占全部A股市值的比值,应该在6%左右。

公募持仓的行业分布

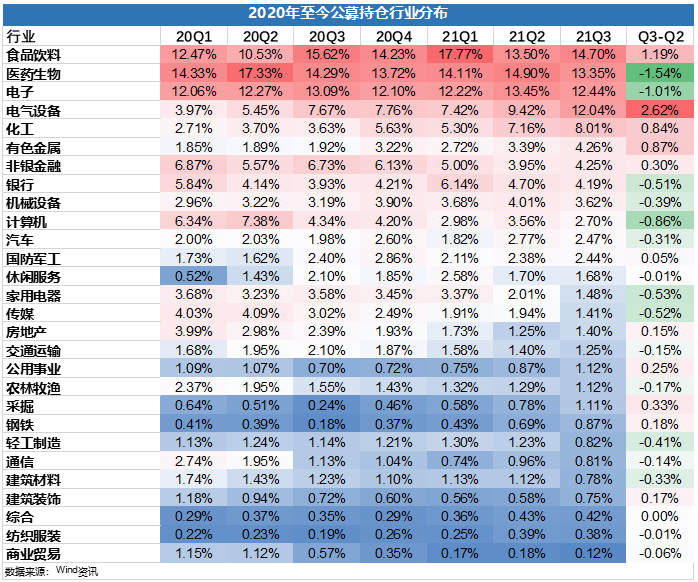

如果将公募持有的全部股票定为100%,上图是2020年以来的公募持仓行业占比。我们上面提到,一季报和三季报的持仓数据是不全的,结果有参考意义但并不是确定的。

2021年3季报持仓中,占比最大的行业分别是食品饮料、医药生物、电子、电气设备和化工这五大行业。长期屹立不倒的,就是食品饮料、医药生物和电子这三大行业。

普列汉诺夫讲过,“历史是英雄的史诗,英雄是历史的工具”。东兴基金在11月3日出过这么一篇报告《四类基金画像:短跑、长跑、新发、管大钱》,这篇报告里面提到,长期业绩优秀,也就是近五年业绩前100名的公募基金,3季度普遍的都是加仓食品医药,减仓电子。从2015年大牛市暴跌之后至今,食品饮料和医药行业的龙头,普遍都是最高十倍随后回调。贵州茅台、山西汾酒、爱尔眼科、恒瑞医药,莫不如此。

大A股一直都被诟病不够价值,但至少在过去5年里,A股极其的价值。食品饮料和医药,都属于大消费,也都有个共同点那就是普遍拥有很高的ROE水平。

我们知道我们从股市博弈长期可以赚到的钱,就是ROE(净资产收益率),这个指标在过去五年顽固的发挥着作用,哪怕短期利空回调之后也会继续勇闯新高。

从2015年我们就一直讲,白酒伤身ZZ不正确,医药有集采压制,从日本的先例看,除了极少数创新企业,成长的空间有限。可大A股就是专治各种不服,上涨的K线碾压了任何的反对意见,以至于很多大券商研究所的医药行业,膨胀到了20人的大团队。

A股市场有效的前提就是,消灭任何可见的信仰教条。在这场大周期中,不榨干白酒和医药皈依者最后一滴血,这两个行业就不可能真正的反转。

电子的信仰则来自于一条显而易见的产业线。2008年,全球前6大手机厂商分别是诺基亚、三星、摩托罗拉、LG、索尼爱立信、中兴,中兴排名第6,市场份额不足5%,10年后的2018年,全球前六大手机厂商分别为三星、华为、苹果、小米、OPPO、Vivo,其中华为排名第二,市场份额近15%。斗转星移,恍若隔世。

传统的TMT行业,计算机已经哑火,从20年1季度的6.34%萎缩到现在的不到3%,传媒从4.03%降到1.41%,通信也从2.74%,降到不到1%。只剩电子一直屹立不倒,持仓从20年1季度的12.06%,到现在还有12.44%。电子目前的支撑,来自于国内对半导体行业的巨大投入,基础是政策。

TMT行业这几年的萎靡,本质上是互联网创新进入存量博弈,再加上中国乃至世界创新的龙头华为受到人为限制,剩下的相关企业满足于闭门造车,不思进取,不仅仅是国内的几家企业,也包括那个水果。

当红炸子鸡是电气设备行业。这个以前基本上是覆盖一下电网设备,天天盯着电网投资规划,跟老机械研究员每天对着铁路总公司挖轨交设备一起,并称A股两大养老行业。自从锂电、光伏、风电起来之后,一飞冲天。20年1季度公募持仓只有不到4%,现在已经超过12%,在行业配置比重中仅次于电子。

至于化工,并不是市场更重视这种周期性行业了,而是化工作为锂电光伏的上游,也跟着鸡犬升天。

公募持仓行业占比与行业实际市值分布

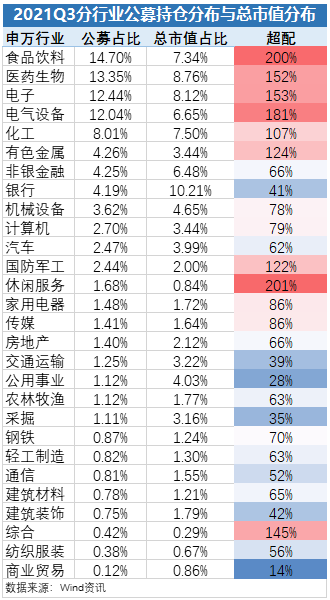

上图是2021年3季度分行业公募持仓分布与总市值分布的对比表。食品饮料行业占公募总持仓的14.70%,但食品饮料行业在全部A股中只占7.34%,也就是说食品饮料行业超配了100%。实际上前4大行业都是超配,其中医药生物超配了52%,电子超配了53%,电气设备超配比例是81%。

你如果想问我食品饮料和医药生物什么时候才能见底,那至少要等到公募开始低配吧。

在这些大行业中,非银和银行我们不做评价,这两个行业的优势和问题显而易见。机械和汽车这两个行业存在明显的低配。

汽车相关行业占到GDP的10%,整个制造业的三分之一,以前是因为中国汽车行业大而不强,在世界汽车价值链上处于末流位置,日本德国吃到了最大的那块饼,下游反哺中游上游,才有了现在的日本德国工匠精神,有了那些青岛下水道百年德国油纸包,日本马桶水可以喝,一个盘子洗七遍的梗。

现在眼看着中国新能源汽车2021年340万辆,2022年达到500万辆超过20%渗透率已经是各方共识,汽车行业依然低配,预期差肯定是存在的。至于机械,理论上也会分到新能源汽车的一杯羹,低配也并不合理。

上市公司股东结构中的公募持仓占比

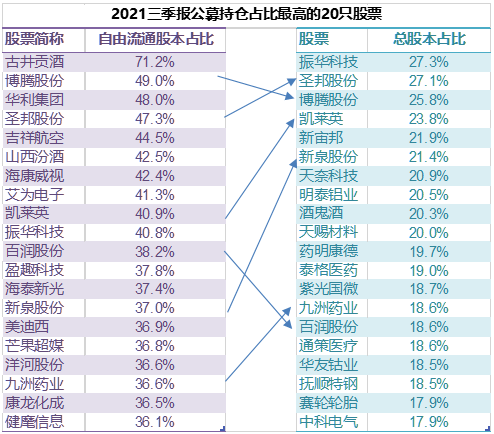

我们此前的分析中有个结论,就是股票的市值越大,持有该股票的公募基金数量越多,这也符合直觉。另外还有一个结论,那就是股票的股东结构中,市值与公募基金持股占比,基本没什么关系。

我们将3季报上市公司股东结构中公募占比最高的20家公司列了出来,总体上还是喝酒吃药的比较多。自由流通股份占比和总股本占比都进入前20的公司有博腾股份、圣邦股份、凯莱英、百润股份、新泉股份、九洲药业这6家公司。

上图是3季报分行业持仓公募基金数量最多的股票,按照最少100只公募基金起,总共有107只股票。配满了这些股票,总体走势可能类似于沪深300。

只是要注意某些例外,比如隶属于钢铁的抚顺特钢,本质上是军工逻辑,再比如珠海冠宇属于次新股,持有机构数虽多,但都是打新的。

各个市值段下公募的心头好

最后,我们将每个市值段下公募超配低配的股票,做下展示。

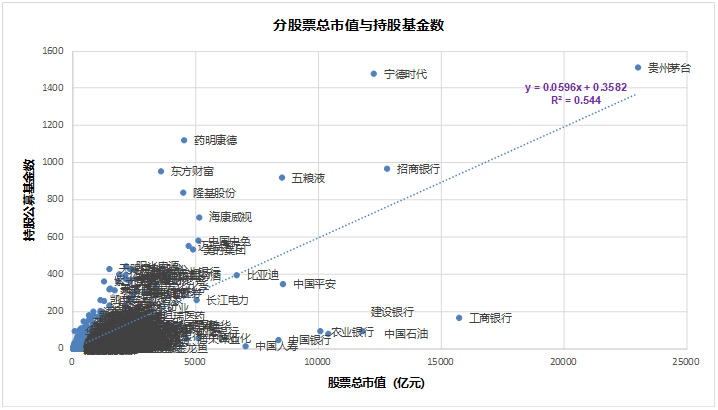

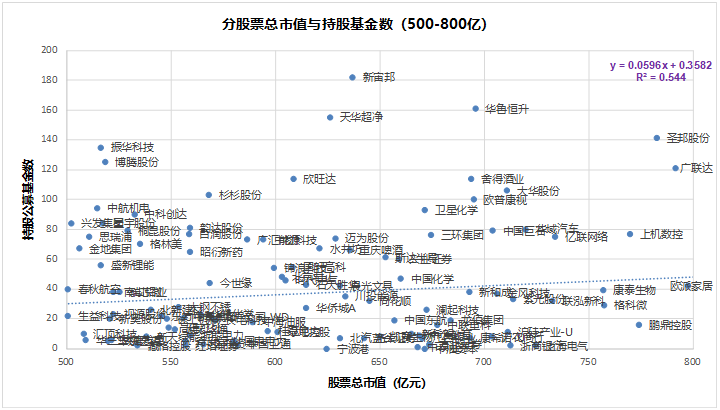

我们将三季报全部4499家上市公司的总市值与持股基金数量放在一张散点图上,并进行了简单的线性回归。得出了公式Y=0.0596X+0.3582,Y代表持股基金数,X代表上市公司市值,最后得到拟合系数R2为0.544。

这个公式的意义是,当上市公司市值每增加100亿,大约可以增加6只公募持仓。线上的公司代表跟市值平均水平相比,公募超配,线下则代表低配。

想顺着预期走的朋友,请往线上找,想挖掘预期差的,那就往线下找,离回归线越远越好。

一如既往,我们可以发现,公募超配的股票依然是老的龙头,比如贵州茅台、宁德时代、招商银行、五粮液这些,大型金融结构以及中国石油,依然是低配。

有些报告里面,宁德时代超过贵州茅台已经成为公募的第一大持仓。他们的口径用的是公募持仓总市值,我们用的是持股基金数,此外,我们用的总市值口径,是9月30日上市公司的总市值。

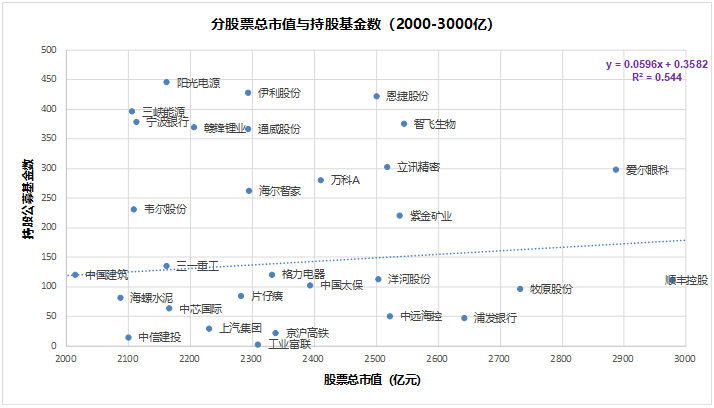

这是3000-10000亿区间,上市公司总市值与持股公募基金的对比图,当然当时比亚迪市值还不到7000亿,现在已经接近9000亿了。

公募超配的股票包括五粮液、东方财富、隆基股份、海康威视、中国中免、迈瑞医疗、美的集团、平安银行、兴业银行、泸州老窖、山西汾酒、万华化学、中信证券等,对于公募来说,这些公司通常是底仓配置的首选。

也有一些公募抛弃的股票,比如恒瑞医药,再比如海天味业,还有金龙鱼。虽然大消费已经落寞,但白酒依旧是公募的宠儿,YYDS。

上图是2000-3000亿区间的情况。中国建筑和三一重工堪堪在回归线上。海螺水泥、格力电器已经掉到线下。线上离线最远的股票有阳光电源、三峡能源、伊利股份、宁波银行、恩捷股份、赣锋锂业、通威股份、智飞生物等等。

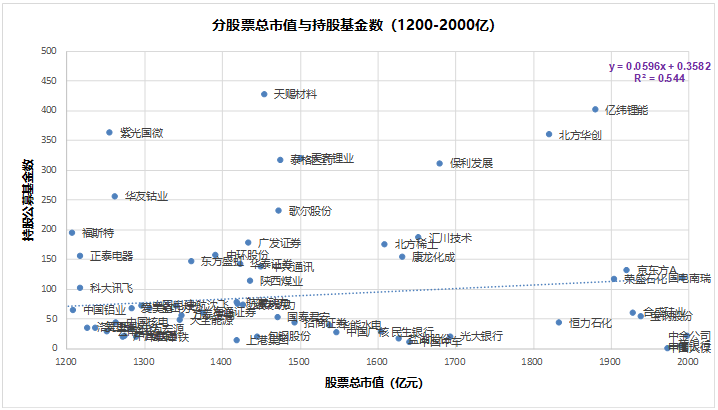

1200-2000亿市值区间,公募超配的公司有天赐材料、紫光国微、亿纬锂能、北方华创、天齐锂业、泰格医药、保利发展、华友钴业、歌尔股份、福斯特、正泰电器、广发证券、汇川技术、北方稀土等。

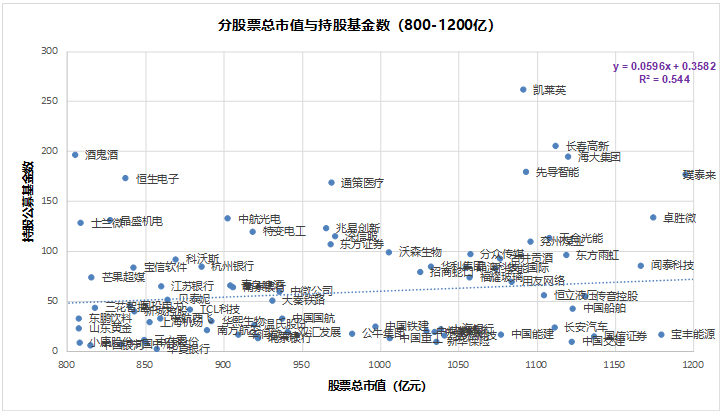

800-1200亿市值区间,超配的公司包括凯莱英、酒鬼酒、恒生电子、长春高新、海大集团、通策医疗、先导智能、璞泰来、士兰微、晶盛机电、中航光电、特变电工、兆易创新、深信服、卓胜微等。

500-800亿区间,超配的公司有新宙邦、天华超净、华鲁恒升、振华科技、博腾股份、圣邦股份、广联达、欣旺达、舍得酒业、大华股份、欧普康视、中航机电、中科创达等。

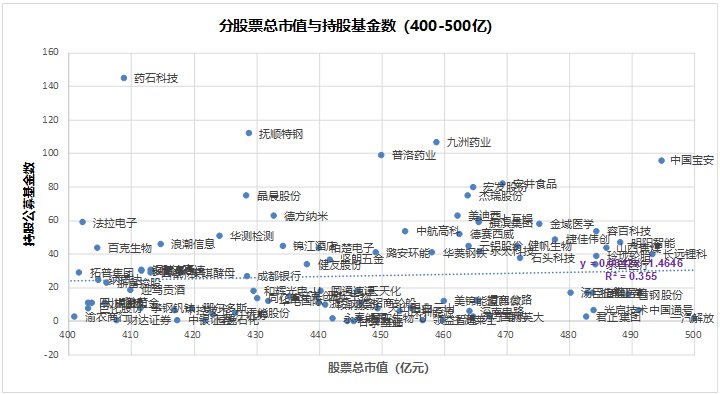

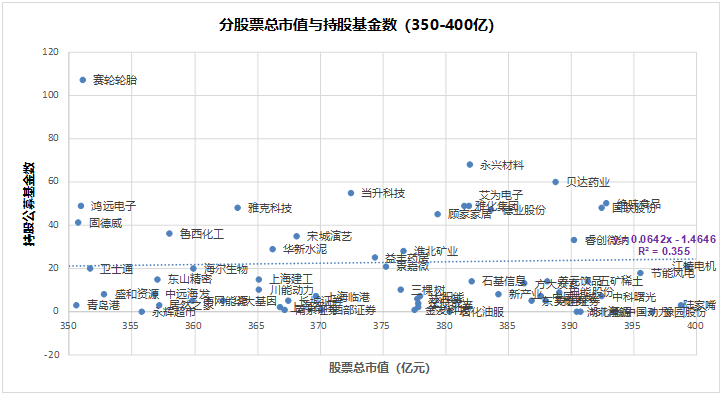

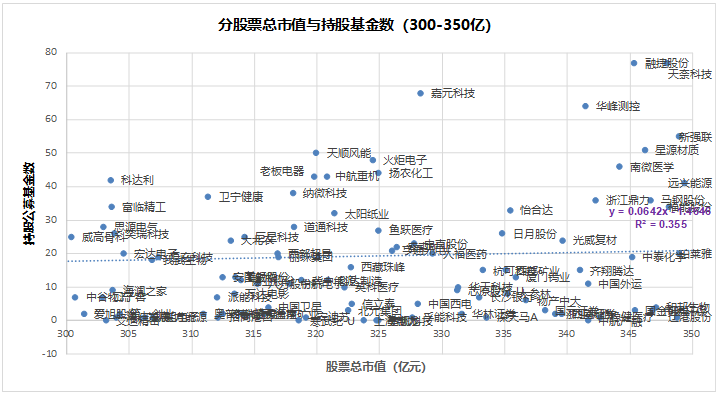

线性回归很大的一个问题是放大了大市值上市公司的影响力,因此我们以市值500亿为限,得到4192家上市公司,占全部上市公司的93%,专门将500亿市值以下公司的持股公募基金数与市值做回归,得到了如下结果:

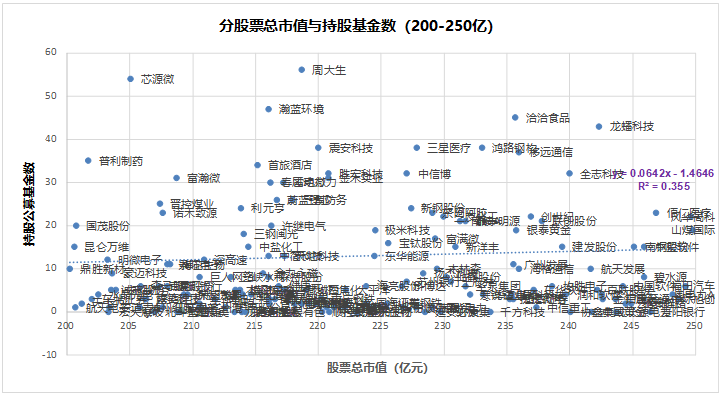

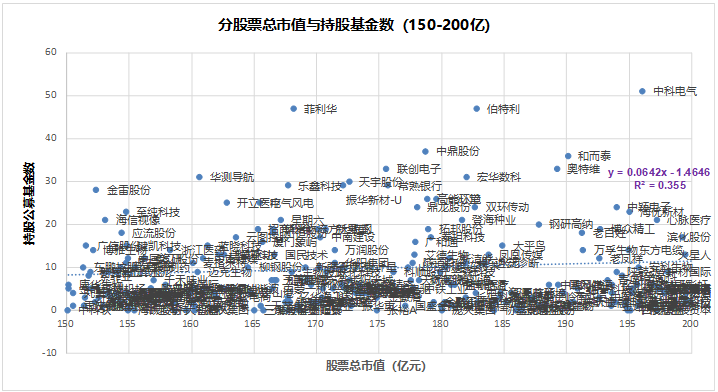

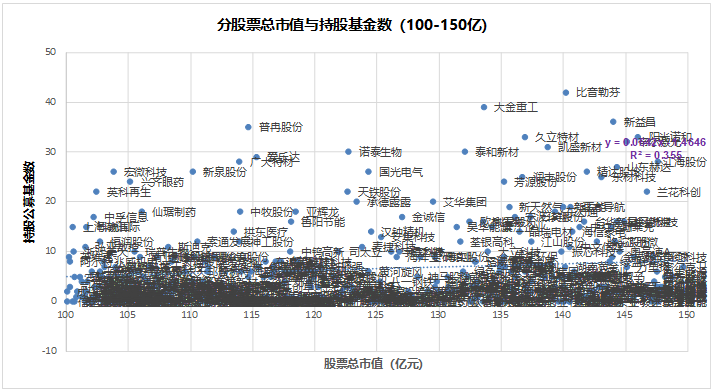

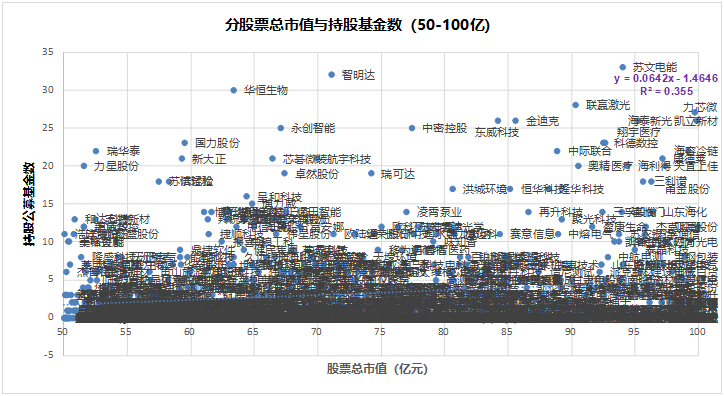

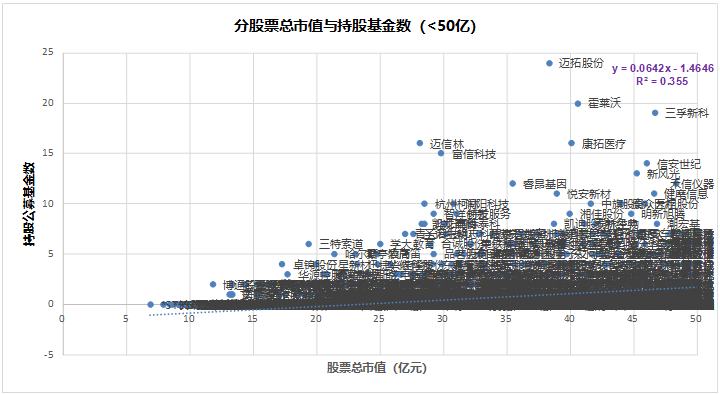

得出新的回归曲线为Y=0.0642X-1.4646,这其中拟合系数R2为0.355,显然解释度有所下降,考虑到2132家上市公司,占到全部上市公司47%左右,根本没有公募基金配置,这个拟合系数还可以接受。

400-500亿总市值区间,公募超配的公司有药石科技、抚顺特钢、九洲药业、普洛药业、中国宝安、晶晨股份、宏发股份、安井食品、法拉电子、德方纳米、美迪西等。

350-400亿总市值区间,公募超配的有赛轮轮胎、永兴材料、当升科技、鸿远电子、贝达药业、艾为电子、固德威、鲁西化工等。

300-350亿总市值区间,公募超配的包括融捷股份、天奈科技、华峰测控、嘉元科技、天顺风能、火炬电子、新强联、星源材质等。

在250-300亿区间,公募超配的有立高食品、金博股份、安恒信息、吉比特、航天电器、隆平高科、东富龙、完美世界、复旦微电、华海药业、皓元医药、长川科技、顺络电子等等。

200-250亿区间,芯源微、周大生、瀚蓝环境、洽洽食品、龙蟠科技、普利制药是公募的最爱。

150-200亿区间,公募超配的公司有中科电气、伯特利、菲利华以及中鼎股份、和而泰、联创电子、华测导航、奥特维等。

100-150亿总市值区间,公募超配的上市公司包括比音勒芬、大金重工、普冉股份、大金重工、久立特材、新益昌、阳光诺和、凯盛新材、爱乐达等。

总体上说,50-100亿区间的上市公司,但凡持有公募基金数超过15个的都值得一看。在这个区间公募超配有苏文电能、智明达、华恒生物、联赢激光、力芯微、海泰新光、金迪克、东威科技、中密控股、永创智能、国力股份、瑞华泰等等。

小于50亿区间的上市公司中,公募超配的有迈拓股份、霍莱沃、三孚新科、迈信林、康拓医疗、富信科技、信安世纪、新风光等。

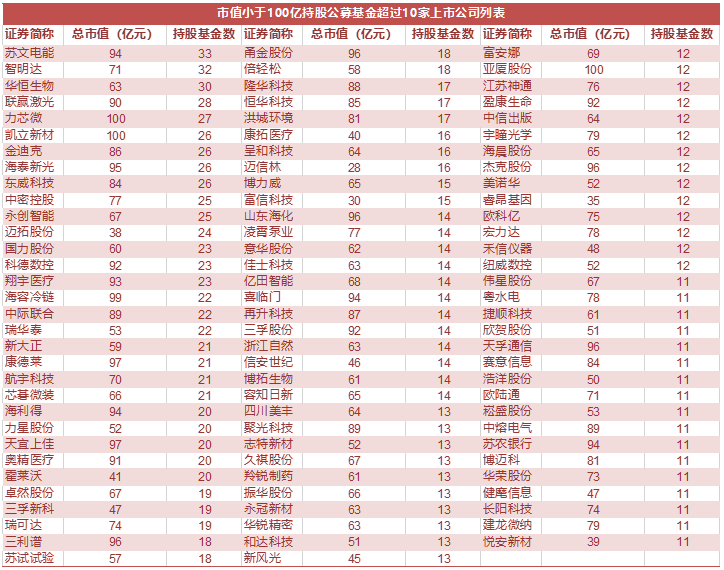

考虑到100亿市值以下的公司是大家选股的重点市值区间,我们将小于100亿市值,持有公募数超过10家的上市公司给大家列了一个表,供大家参考。

上面这94家上市公司,就是公募选出的小市值公司组合,当然其中肯定有因为新股以及指数基金配置等的原因,造成持仓公募数虚高。初步的粗略数据,供大家参考。

小结

从投资或者抄作业的角度,我们总结出以下几个结论:

首先、如果想从配置的角度买行业,目标可以直接是行业内公募配置最重的股票组合,可以在本文第四部分查找,如果不走寻常路,寻找预期差,那就避开公募的最爱;

其次,未来一段时间,甚至三到五年,可能是小市值风格占优,我们第五部分的这94家上市公司,是被公募机构筛过一遍,初步挖掘出来的股票,各位可以从中挑选自己熟悉或者感兴趣的标的;

最后,想对跟自己一样,被股市折磨的生不如死的老韭菜们说,投资可能没有想的那么难,虽然我们现在都是小学生,但作业做多了,可能到最后就真的毕业了。