天眼查显示,12月2日,上海科恩泰生物医药科技有限公司(下文简称“科恩泰”)发生工商变更,新增潍坊汉康创业投资合伙企业(有限合伙)、珠海市丽珠医药股权投资管理有限公司、上海高瓴辰钧股权投资合伙企业(有限合伙)和苏州高瓴祈睿医疗健康产业投资合伙企业(有限合伙)为股东。

经查,上述新增主体分别归属于汉康创投、丽珠医药和高瓴创投(“高瓴辰钧”和“高瓴祈睿”均属于高瓴创投),持股比例分别为19.5%、4.9%、1.2%和1.2%。

事实上,公司于2021年8月9日成立,在成立不到4个月的时间里,便获得这一轮投资。

科恩泰是谁

科恩泰的工商注册信息显示,公司主要从事生物科技、医药科技领域内的技术开发、技术服务、技术转让、技术咨询以及药品研发。

从不久前的一则招聘信息,可以看出些业务端倪,科恩泰正在招小分子激酶抑制剂的设计与合成课题主管,开出了20-40k·13薪,主要负责带领课题组从事小分子激酶抑制剂的设计与合成,进行先导化合物的优化,结构活性关系研究,PK性质的改善,协助进行体内外药效测试以及候选药物的安全性、成药性评价。

事实上,生物上的小分子抑制一般指的是酶抑制剂,是能够靶向作用于蛋白,降低蛋白活性或者阻碍生化反应的有机化合物分子。

这与科恩泰实控人马大为院士的研究方向不谋而合。马大为2019年当选中国科学院院士,研究方向为:

具有重要生理活性的复杂天然产物的全合成及结构-活性关系;

针对特殊靶点如G-蛋白偶连受体,蛋白激酶,蛋白水解酶和细胞凋亡过程的小分子调节剂的发现;

有机合成方法学的发展和其在合成生物活性分子中的应用。

其最著名的一项关于提高乌尔曼反应效率的研究,甚至被外界评价为“是要改写化学教科书的”。

1998年,马大为在合成其他分子过程中,偶然发现了一类氨基酸分子,可以提高乌尔曼反应的效率。这种由德国化学家乌尔曼在1901年发现并命名的反应,是化学和制药工业研发过程中经常使用的形成碳碳和碳杂键的重要方法。

基于这个催化体系,马大为进而发展了一系列反应以寻找更高效的体系,突破现有局限。最终,经过十余年的研究,找到了催化效率更高的草酰二胺分子。

这个新催化体系实现了极具挑战性的惰性芳基氯代物的偶联,可以催化更广谱的反应,更有可能用来制备生物活性分子和材料分子,以及新药研发。至今,已有超过600项美国专利利用他改进的乌尔曼反应设计了合成路线。

由此可见,这家成立不到4个月的生物医药科技公司,团队还没搭建好,就能获得大机构的倾囊相助,大概率是看中了创始人雄厚的研发实力。

丽珠的“百洋梦”

在这次新增的四个股东里,只有丽珠医药是一家医药企业。事实上,丽珠医药做投资已经不是第一次,此前最为人所知的当属它与百洋医药之间的“绑定”了。

百洋医药的创始人付钢1993年供职丽珠医药,2005年离开丽珠,创立百洋医药。随后,开始替丽珠代理迪巧产品。

百洋医药上市后,丽珠和百洋之间的关系,也间接体现在百洋医药向“安士系”(丽珠医药创始家族控制)采购商品上:2017年-2019年间,百洋医药每年从“安士系”的采购额均超过当期采购总额的10%。

百洋如此“反哺”丽珠,也不失为是丽珠医药战略投资形式的一种。

珠海市丽珠医药股权投资管理有限公司作为丽珠医药旗下的投资管理公司,成立于2019年,主要以自有资金进行生物医药产业投资。目前对外投资了4家公司,分别涉及四个不同领域,其中:

新元素医药是一家抗肿瘤及代谢疾病新药研发商,主要从事治疗糖尿病、痛风和抗肿瘤新药的研发,目前多个创新药物项目已进入临床前研究阶段,2项产品正筹备上市销售。

英飞智药则是一家AI+新药研发平台,利用AI药物设计技术,将创新候选药的开发周期从3-6年缩短到6个月至2年。

绿竹生物则以人用疫苗、治疗性双功能抗体药物为主要研究方向,目前已有多款疫苗实现商业化落地。

加上近日对科恩泰的投资,让丽珠医药将触角伸向小分子抑制剂领域。

虽然,从数量上看,丽珠对外投资项目并不算多,但都不约而同地围绕着新药研发。而新药研发又是大势所趋,丽珠医药发力显著,莫不是想要再造出一个“百洋医药”?

高瓴的医疗版图

从高瓴对外投资的行业布局可知,医疗健康占比最高,其次是IT及信息化、互联网。

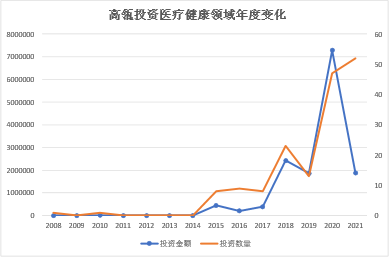

据CVSource投中数据整理可知,从2008年至今,高瓴在医疗健康领域持续加码,呈快速上涨趋势,直至2020年达到峰值。

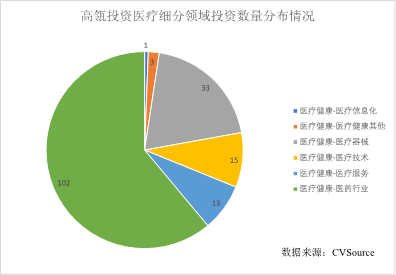

高瓴在医疗健康领域共发生183起投资事件,其中医药行业占比最大,发生102起,其次是医疗器械,发生33起。

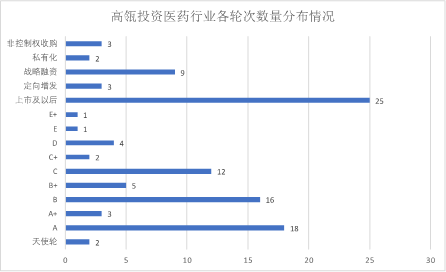

聚焦占比最大的医药行业,投资事件在上市以后发生次数最多为25起,其次是A轮投资发生18起,B轮投资发生16起。其中,抗肿瘤药物研发商占比最多,有8家,药物研发生产服务供应商和抗体新药研发商分别有4家,紧随其后的是创新药研发商和制造商,投资总额均超百亿。

将一二级市场整合来看,高瓴同时持仓多家成长性赛道中的龙头企业:

CRO赛道,高瓴投资了药明康德和泰格医药两大巨头。

心脏瓣膜领域,高瓴已将该领域前三全部拿下,投资了启明医疗、沛嘉医疗和微创医疗。

PD-1赛道,高瓴投资了恒瑞医药、君实生物、百济神州、信达等生物医药企业。

因此,高瓴在医疗领域的投资可以总结为:一对生物医药尤其青睐,投资次数远高于其他,且投出多家上市公司,例如新药研发赛道的甘李药业、百济神州、信达生物、天境生物、药明康德等都已相继上市。

二是细分领域覆盖广。从药品器械的研发生产到零售药店再到民营医院等,几乎做到了全产业链覆盖。

三是投资轮次全覆盖。从天使轮到pre-IPO再到上市后的收购、定增、私有化,高瓴都有覆盖。(文/张俊雯,来源/投中网)