2021年12月14日,顺丰同城在经历了6个月的等待后,成功登陆港股市场,为“即时物流第一股”。发行价为16.42港元/股,落于之前公布的发行价区间下限,预计募资净额为20.31亿港元,若行使超额配售权,可额外募资3.13亿港元。截至发稿前,股价为14.8港元/股,市值为138亿港元。

2016年作为顺丰控股旗下的事业部成立,到2019年分拆独立,再到2021年完成IPO,顺丰同城用了五年时间,在继顺丰控股、顺丰房托、嘉里物流之后为王卫带来了人生第四个IPO。

但与其诞生的2016年相比,如今的商业潮流已大不相同。最大的问题是,O2O潮水褪去,平台型企业也不再炙手可热,资本市场是否还认得下这个同城配送的故事?

一年营收30亿元,送了10.7亿单

顺丰同城的招股书里有一句话很有深意:“隶属中心化平台的即时配送服务平台主要服务在中心化平台上注册的商家,帮助中心化平台的消费者配送,而第三方即时配送服务平台承接非关联体系订单。根据艾瑞咨询报告,我们已迅速成长为中国最大的第三方即时配送服务平台。”

翻译一下就是,顺丰同城在自己和达达、蜂鸟、美团专送等即时配送平台间划了一条线。达达背靠京东,蜂鸟背靠阿里巴巴,美团专送本身就是美团不可分割的一部分,而顺丰同城则高喊着“我们不一样”。

根据顺丰同城公布的财报数据来看,2018年至2021年5月期间,公司的营业收入分别为9.93亿元、21.08亿元、48.45亿元和30.46亿元,2019年和2020年同比增长112%和129%,2018年至2021年5月对应的年度订单量分别为7980万单、2.11亿单、7.61亿单和10.70亿单,复合年增长率达208%。

账面上看,这是一个高速增长的年轻企业,属于资本市场喜欢的故事。但细看招股书的话,则会发现一些端倪。

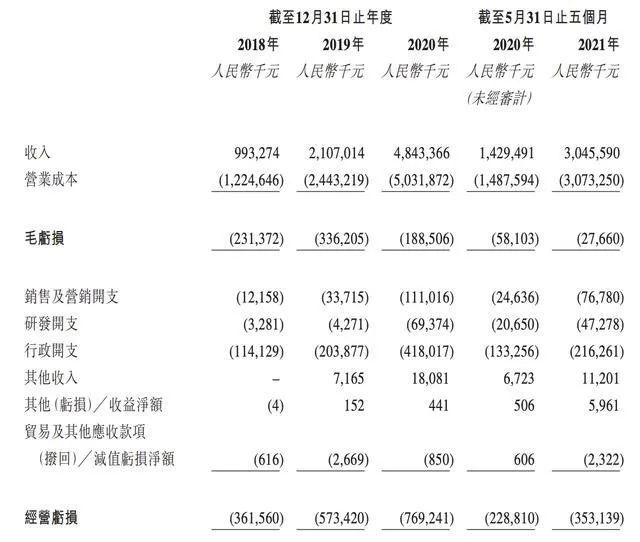

比如,根据招股书数据,截至目前,顺丰同城尚未实现盈利。2018年、2019年、2020年以及2021年前5个月,顺丰同城的净亏损分别为3.28亿元、4.70亿元和7.58亿元和3.53亿元,对应的毛利率分别为-23.3%、-16.0%、-3.9%和-0.9%。

同时顺丰同城2018年、 2019年、 2020年各年及截至2021年5月31日止5个月,來自前五大客户的收入分別占同期总收入的67.8%、 67.1%、 61.2%及61.1%;于2018年、2019年、2020年各年及截至2021年5月31日止5个月,來自顺丰控股的收入分別占同期总收入的2.9%、13.1%、33.6%及38.6%。

也就是说,2020年以来,顺丰同城的最大客户一直都是其最大股东顺丰集团。虽然并不背靠商流,但若没有来自大股东的订单扶持,其营收增长速度将大打折扣。

若按照每单的平均收入来看,顺丰同城单笔订单仅2.85元,而竞争对手达达集团去年全年的每笔订单收入已达到5.19元。“去中心化”的属性,似乎并没有让顺丰同城获得更好的议价能力。

2年融了5轮,阿里巴巴为基石投资者

好消息是,顺丰同城的“去中心化”属性,仍在上升通道。

截止2021年5月的12个月里,平台营收为30.46亿元,共完成10.7亿单,对应22万活跃商家和750万活跃消费者。平均来看,每个活跃商家对应4863.6单,每个活跃消费者对应142.7单。而2018年时,这两个数据分别是61384.6单和1946.3单。可以看到,顺丰同城的订单来源和下游需求均在快速分散。或许在未来,“去中心化”的属性能为平台带来更好的盈利能力。

根据天眼查,顺丰同城共完成过五轮融资,股东中不乏赛富投资、BAI资本、中信资本、喜马拉雅投资、挚信资本、君联资本等明星股东。但其中,最引人瞩目的无疑是其基石投资人阿里巴巴。

根据公告,淘宝中国控股有限公司认购金额为8.51亿港元,按照最低发售价16.42港元,对应股数为518.44万股,假设超额配股权未获行使,其占已发行股本约5.55%。同为阿里系的哈啰出行也认购了3879万港元,对应股数为236万股。

此外,王卫通过顺丰泰森等公司合计控制顺丰同城约64.54%的股份。

在完成该笔投资的同一天,哈啰出行还宣布与顺丰同城达成战略合作,携手共建两轮电动车换电“新基建”,持续提升城市便捷服务能力。哈啰出行CEO杨磊公开表示,公司目前正基于出行业务的流量底盘,大力发展本地生活领域的创新业务,通过本次基石投资,双方将在换电基础设施、智能硬件、本地生活等领域达成更紧密的合作。

哈啰出行致力于打造中国最大的两轮电动车基础能源网络,而顺丰同城的主营业务离不开电动车,双方似乎是天作之合。但这不禁让人疑惑,招股中书说的“第三方配送”,到底是真命题还是伪命题?当然,已经拥有蜂鸟配送和点我达的阿里,对顺丰同城是否会有商流上的倾斜,也将是个大大的疑问。

做一家赔一家,即时配送是否是门好生意?

即时配送这门生意的商业模型其实十分脆弱。

仅看顺丰同城的数据,2018年至2020年,顺丰同城人力外包成本及顺丰同城雇员福利开支分别为11.98亿元、23.77亿元、49.21亿元,对比同期9.93亿元、21.08亿元、48.45亿元的营收,人力成本占营业成本比例分别为97.8%、97.3%、97.8%。

也就是说,顺丰同城目前的商业模型规模效应颇低。毕竟骑手的工资按单结算,规模和单量的扩大并不能显著降低雇佣骑手的成本。竞争对手达达也面临着同样的问题,2017年以来,公司一直未能实现盈利。

平台类企业还有一个网络效应的故事可讲——更多的单量能够吸引更多的骑手,从而提高整个平台的运行效率。但从行业整体格局来看,拥有商流的即时配送平台在业务体量上具有绝对优势。

根据艾瑞咨询2019年数据,美团配送市占率第一,蜂鸟+点我达第二,美团配送市占率为47.2%,蜂鸟+点我达市占率为20.7%,新达达市占率为4.1%,顺丰同城市占率仅为1.2%。在这一点上,顺丰同城似乎也不占优势。

好消息是,反垄断的大环境下,头部玩家不敢轻易通过并购、补贴等方式大肆抢占市场份额、企图实现绝对垄断地位,这也给了顺丰同城、达达等中小玩家提高市占率的空间。叠加餐饮外卖和新零售需求的快速增长,顺丰同城的天花板似乎尚未到来。

问题是,营收的增长能否转化为盈利能力的提升?如果即时配送注定是个不赚钱的买卖,为什么巨头们还是争相入局?

一位专注物流行业的投资人对投中网表示:“要理解即时配送这门生意,不能光从盈利角度看,更要从战略层面去看。盈利上讲,单纯的单量堆叠并不能提升平台盈利能力,但当单量足够密集,骑手的满载率提升时,平台对骑手的议价能力也会不断提升,最终在不降低、甚至提高骑手单位时间收入的前提下降低自身成本。更重要的则是即配业务的战略价值。对于美团这类超级平台企业,即配这类高频业务是保障其平台流量的基础设施,即使亏钱也要做。有了配送能力,既可以打击垂直领域的竞争对手,也方便自己培育新业务。而对于顺丰这类综合型第三方物流企业,末端配送也是不可或缺的一个环节。对于第三方物流公司,最重要的是通过即配业务积累起末端消费者数据,反哺自身中台系统,进而更好地服务B端客户。”

如此看来,即配似乎是一个短时间内看不到盈利的生意。顺丰同城也在招股书中直言,亏损可能还要持续3到5年。巨头们当然愿意为自己的战略诉求一掷千金,但投资者们是否愿意为此买单,则要经过市场的验证。(文/喜乐,来源/投中网)