2021年只剩下最后半个月,港股市场今年第一只手游股才姗姗来迟。

今日,青瓷游戏在港交所正式挂牌,开盘即破发,较发行价11.2港元下跌近9%。截至9点45分,青瓷游戏报9.7港元/股,较发行价下跌13.39%,市值达66亿港元。

放在今年港股市场新股频繁破发、大盘萎靡不振、游戏板块更是遭遇重创的大环境下看,青瓷游戏开盘大跌的走向并不令人意外。而此前的招股阶段,青瓷游戏公开发售获认购约3.64倍,国际配售约1.77倍,暗盘阶段收涨1.61%。向来不喜游戏股的港股投资者,对青瓷游戏的态度已经算是友好了。

比二级市场投资者更旗帜鲜明看好青瓷游戏的是几家互联网大厂,包括腾讯、B站以及鲜少在游戏领域出手的阿里巴巴。根据统计,阿里巴巴今年在游戏领域对三家企业进行了五次投资,其中三次都投给了青瓷游戏。

腾讯、阿里、B站在青瓷游戏上市前多次加注,来源IT桔子

但与华丽的股东名单相比,青瓷游戏的实际业务表现却没那么亮眼。单一游戏有限的生命周期、爆款的不确定性、监管态度的捉摸不定,这些让投资者皱眉头的游戏公司通病,青瓷游戏一个都没逃过。

但青瓷游戏依旧在市场注目下顺利上市了。投资者没变,是游戏行业的环境变了。

游戏厂商的优势与弊病,青瓷游戏都有

从业务模式与发展状况来看,青瓷游戏是一个典型的中腰部游戏厂商。

典型特征之一,是靠一个爆款在市场中赢得姓名。支撑青瓷游戏赴港IPO的爆款是其于去年6月份推出的自主开发游戏《最强蜗牛》,这款放置类游戏首月录得流水就超过人民币4亿元,在2020年中国iOS游戏畅销榜上排名第二。

也正是基于《最强蜗牛》的爆火,青瓷游戏在2020年的年营收同比翻了近14倍,达到12.3亿元,其中来自《最强蜗牛》的收入占总收入的比重为95.3%。

今年3月青瓷游戏引进授权的游戏《提灯与地下城》上线,首月流水突破1.85亿元,火爆程度虽不及《最强蜗牛》,但也进入了iOS游戏畅销榜前列,两大游戏支撑下,今年上半年青瓷游戏营收继续同比走高至7.6亿元,其中《最强蜗牛》占比67.7%,《提灯与地下城》占比30.1%——二者合计占比超过97%。

除了爆款可圈可点的市场表现外,青瓷游戏值得夸耀的还有其作为游戏厂商强大的盈利能力。

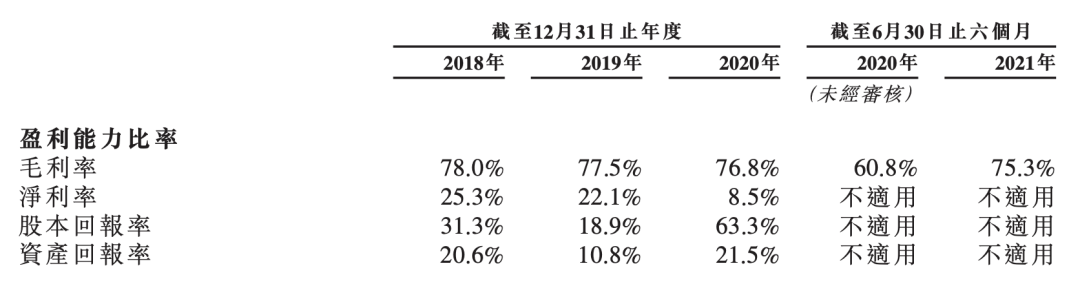

根据招股书,2018-2020年及2021上半年,青瓷游戏的毛利率分别为78.0%、77.5%、76.8%、75.3%;净利率分别为25.3%、22.1%、8.5%、-12.3%。其中,2021年上半年录得亏损主要是因为可转换可赎回优先股的公允价值亏损。

青瓷游戏高毛利、高净利的财务成绩确实好看,但放在处处流油的游戏行业,这样的盈利水平也不算突出。以青瓷游戏的第一大股东吉比特为例,今年Q3吉比特毛利率为82.8%,净利率为41.2%。

享受着游戏这一商业模式的高利润优势,青瓷游戏也并没能摆脱当下游戏厂商们所面临的困境与桎梏。

比如游戏产品有限的生命周期。青瓷游戏招股书中预测,自主发行的《最强蜗牛》剩余生命周期还有79个月,《提灯与地下城》还有52个月。但生命周期的延续并不意味着盈利能力的持续,在游戏的衰退期其流水将大打折扣,并且这种衰退趋势已经出现:根据计算,《最强蜗牛》2020下半年收入为11.13亿元,而2021上半年其收入已环比下滑至5.16亿元。

还比如老生常谈的爆款不确定性。虽然从过往的游戏产品看,青瓷游戏是有着自研实力的,但《最强蜗牛》之后青瓷游戏还没能推出第二款成功的自研产品,《提灯与地下城》的研发商是青瓷游戏投资的吉事屋科技,青瓷游戏只是代理运营商。

根据招股书,青瓷游戏目前还有10款游戏储备,其中有四款是自主研发。但只能说,基于《最强蜗牛》的成功路径,青瓷游戏有更大的制造爆款的概率,但市场每年上线几千万游戏,再头部的厂商也研究不清所谓的爆款机理。

此外,《最强蜗牛》也没能逃过游戏行业越趋激烈的买量之战。

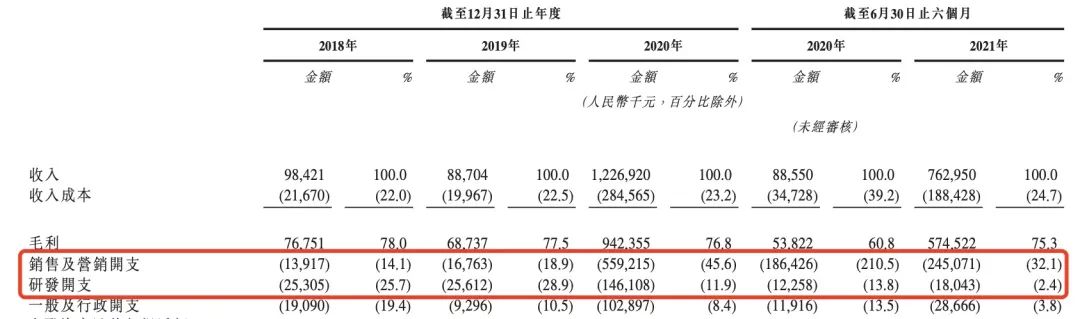

根据招股书,2020年《最强蜗牛》上线后,青瓷游戏销售及营销费用是2019年的33倍,费率从18.9%上升至45.6%,相反研发费率从28.9%下滑至11.9%。今年上半年青瓷游戏的营销及研发投入占比进一步失衡,销售及营销费率为32.1%,研发费率已下滑至2.4%。

大手笔的营销助推了《最强蜗牛》及《提灯与地下城》的热度,带来了更大规模的营收与盈利,但也导致了青瓷游戏的净利率反而在爆款游戏出现后下滑,钱赚得越来越不容易。

靠一款爆款游戏实现IPO,这在游戏市场中并不罕见。但在近几年严格的监管环境下,无论是A股还是港股,游戏厂商想要上市的难度都越来越高,因此青瓷游戏作为今年难得的游戏新股就格外引人注目。

但想要从青瓷游戏身上找到多么独特的优势与潜力,恐怕是要失望了。

阿里腾讯B站为何看好?

正是这样一个只能说差强人意的投资标的,受到腾讯、阿里、B站热捧,并在未成年禁令、版号停发等种种利空因素下,成为今年港股唯一闯关成功的手游公司,并且引起游戏行业内的普遍关注。

这更侧面反映出游戏行业的无奈与焦虑。

目前游戏市场的马太效应正走向越来越严重的地步。根据游戏陀螺的数据,今年前三个季度中,来自腾讯、网易旗下的手游市占率平均在90%,最高达到97%。也就是说,在腾讯网易这样的头部大厂的封锁下,小厂商的生存空间极小,不断发布的新游戏只能在畅销排行榜上快速轮换。

并且据观察,游戏投资霸主腾讯虽然在今年进一步提高了出手的频率,但却更倾向于小金额、广撒网,投资标的大多是中小游戏工作室。

明显的两极化趋势,导致的是中腰部游戏厂商屈指可数。市场上拥挤着闷声赚钱的小工作室,但年轻厂商要有条件走向IPO,起码是需要像青瓷游戏一样具备一定规模,且拥有至少一款有持续盈利能力的爆款游戏。而这样的标的其实并不算多。

并且,对不愁赚钱的游戏厂商来说,上市也并不是一件多有吸引力的事。二级市场投资者对游戏股的态度并不友好,监管的一点风吹草动都可能打击企业市值。曾有游戏投资者在与「真探」的交流中就表露了这样的态度:“安心做一个不错的作坊,保证产品质量,在今天这个时间点也活得不错。那为什么一定要做大,一定要上市?”

头部厂商封锁下的成长空间不足,上市政策与投资者态度的犹疑,厂商上市积极性的不足,种种原因使得一级市场游戏板块的投资并购交易火热,而二级市场却一片冷清。

青瓷游戏在这样的背景下脱颖而出。游戏大厂的焦虑,则不会让他们放过任何一家可能冒头的年轻厂商。

腾讯已经在米哈游上尝到了教训,“老大哥”靠其强大的资本及渠道能力把持的游戏江湖,被异军突起的《原神》所撕裂。行业格局的松动,让腾讯陷入了明显的焦虑中,内部组织调整的同时加大了对外投资的覆盖面,以防在其未曾注意的角落,会有一个与腾讯毫无关系的《原神》再次出现。

相似地,渠道见长的B站也是游戏投资界的老手,且青瓷游戏的年轻化受众属性与B站相当契合;阿里巴巴更多的注意力在云游戏上,元宇宙的火热让阿里巴巴今年对游戏行业给予更多关注,几次出手投资,搭建自己市场阵营。

因此,腾讯、阿里、B站今年以来多次向青瓷游戏注资,呵护这个今年的游戏新股独苗,也彻底烘托起了青瓷IPO的热度。这并不难理解。但凡有一个合适的标的出现,有焦虑也有野心的大厂都不会吝啬花点钱“交个朋友”。

存量中找增量,游戏行业前进的方向

青瓷游戏能获得大厂的偏爱,折射出的是当下游戏行业严重分化的市场格局;而青瓷游戏的业务发展,其实也反映着当下游戏行业前进的方向。

青瓷游戏靠上线仅一年半的《最强蜗牛》一跃而起,并成功走向IPO,得益于其成功踩中了游戏市场中细分品类的发展风口。

青瓷游戏成立以来的风格都较为鲜明,擅长鬼畜恶搞题材,且关注细分品类,在很早之前就开始尝试放置类游戏。受《旅行青蛙》影响,青瓷游戏产生了做恶搞风格的放置类游戏的想法,于是有了《最强蜗牛》。而这种介于重度与轻度之间,不会让玩家产生太重疲劳感的游戏,恰好满足了疫情下追求解压、时间碎片化的用户的需求。

《提灯与地下城》所属的Roguelike品类,其实也有着相似的特点,具备新奇玩法与未知体验,不易让玩家产生疲劳感与重复感。

深耕这些细分品类的厂商,常常会贡献出令人惊喜的黑马产品。这也是当下游戏行业在存量竞争中的一个明显趋势,中小厂商很难通过大制作与大IP来与头部厂商竞争,深耕一些重体验、玩法新奇的细分品类反而会有机会。

另一个明显的趋势则是出海。游戏行业“不出海就出局”论断早已有之,目前中国手游也确实在全世界都占领了核心地位,据Google与App Annie发布的《2021 年移动游戏出海洞察报告》,上半年中国游戏海外用户支出超81亿元,同比增长47%,远超全球增速大盘24%。

对腾讯等头部厂商,米哈游等后起之秀,以及青瓷游戏等更多的中小游戏厂商来说,出海都是一个确定性的机会。青瓷游戏也招股书中也强调了其会继续拓展海外业务:2021年,计划将日本、东南亚及港澳台的玩家作为主要目标受众,在接下来的两至三年,将逐步扩展至欧洲及美国地区。

随着国内存量竞争的游戏市场越来越卷,版号严冬下国内厂商们心越来越慌,出海的浪潮就被推得更高。

品类探索,海外拓展,包括被大厂们用资本拉拢,青瓷游戏的发展历程也是当下众多中小游戏厂商的命运缩影。幸运的是,其较强的自研实力与对品类的选择,给予了其创造爆款的机会,而这个机会让青瓷游戏成为目前游戏市场中少有地能走向IPO的标的。

在此次今年唯一的国内游戏厂商IPO中,特殊的并不是青瓷游戏,而是目前游戏市场的格局与走势。