期待中的2022年,无论是追风的投资人,还是陷入被动的企业,或将迎来一场“判决”。

图源:摄图网

编者按:本文来自微信公众号 全天候科技(ID:iawtmt),作者:全天候科技,创业邦经授权发布。

一个专注消费赛道多年的投资人金京(化名)和朋友吵了起来。

起因是朋友将一张聊天截图发到了朋友圈,聊天的另一方说: “我好不容易从区块链跑回消费市场,资本又去元宇宙概念了。”

“屎都吃不上热的。”金京立刻嘲讽。

“现在消费投资人还是可以搞到质量还行的消费项目,毕竟没人吃了……但你还在吃。”朋友回击。

“我投的消费,和这波神奇的消费不是一回事。我正常吃饭,不吃屎。”金京回复。

这段对话,正是当下两种类型投资人对待消费投资的真实写照。

一种是追求短期高收益的投资者,他们在海底捞市值近4800亿,泡泡玛特、完美日记成功上市且市值破千亿的刺激下,争相挤入消费赛道。

这群投资人创造出了一批单店估值上亿,30倍PE(市盈率),5、6倍PS(市销率)的“明星企业”;却又在海底捞、泡泡玛特、完美日记、奈雪的茶等上市企业,受到二级市场冷落时,机智地选择快速撤离。

一种则是金京这样的消费投资人,在潮起时,他们取得了许多成果,一批早期投资的项目估值水涨船高;但当潮落,不仅遭遇着冷嘲热讽,还需要收拾赛道上的“鸡毛”,并用漫长的时间去等待下一个周期到来。

未来一年,那些曾经被热捧的消费企业,如果没有资本注入,或将面临市场与消费者更严苛的考验。而无论是哪一种投资人,都需要回答出资方对投资回报率的质疑。

2021年上半年,消费赛道投资有多火?

据CBN Data统计,2020年共有550家机构投了470个消费项目,平均每个项目投资金额达1.05亿元人民币。而2021年的上半年,据烯牛数据,消费投融资数量已经达到了333起,融资总额超过500亿元,比2020年全年的融资总额还要高。

随着资本涌入,咖啡、面食、烘焙、茶饮等赛道掀起了投资热潮,即便一些头部品牌估值大涨,仍有大批投资机构向他们递交投资意向书(TS)。

2021年的元旦,挑战者创投管理合伙人周华将投资意向书送到了M Stand咖啡创始人葛冬手里。

而在3天前,两人才第一次见面。彼时的M Stand旗下只有10家门店,还没有获得任何融资。因为价格太贵了,周华起初只是想去聊聊。但与葛冬仅仅沟通了15分钟,周华就决定投资M Stand。

原因是:“所有门店的单店人效、坪效、复购率以及回本周期等数据,甚至比星巴克还要好。”

去年1月、7月,M Stand分别完成了两轮融资,投后估值达40亿元。

但从这个赛道来看,无论是占住“C”位的Manner,还是主打创意的Seesaw,以及下半年发力的Nowwa,它们在坪效、复购率、回本周期等等数据上都非常漂亮。即便存在“同质化”问题,但它们依然是资本青睐的标的。

资本赌的是,他们之中能跑出一个星巴克,或者是瑞幸。

根据网络公开数据不完全统计,仅2021年,咖啡行业发生20起融资,总金额超过50亿元。

更为火热的面食,也在过去一年迎来一批估值超10亿元的品牌。

2021年4月,红杉中国董事总经理郭振炜敲开了马记永创始人洪磊的家门。

彼时,马记永刚刚拿到挑战者资本的天使轮融资。之后几个月中,公司又接到了15家投资机构抛出的“橄榄枝”;红杉中国即便是国内头部投资机构,也在排队等候的名单中。

郭振炜与洪磊相见的那天,两人一直聊到次日凌晨,洪磊终于同意签下红杉的TS。据晚点LastPost报道,郭振炜当时做的TS给到马记永估值超10亿元。

截至4月底,马记永在大众点评开店数为15家,未开业门店20家;若以这个数字(35家)估算,其单店平均估值在3000万元左右。

同样的高估值还发生在了兰州拉面品牌陈香贵、张拉拉身上。在拉面之外,成立更早的和府捞面和遇见小面,估值也分别达到70亿元和30亿元;甚至有消息传出,和府捞面已经在筹备上市。

企查查数据显示,2021年前十月面食米粉赛道融资事件超过了12起。

烘焙赛道的热比起咖啡、面食,更是有过之而无不及。

2020年6月成立的墨茉点心局仅用一年半的时间,就完成了5轮融资,估值达20-30亿元。其单店平均估值最高时,坊间传闻甚至达到1亿元。

同样于长沙起家的虎头局渣打饼行,也在2021年完成了天使轮和近5000万美元的A轮融资。“初代网红”鲍师傅以及爆红于南京的泸溪河,均被曝出启动了融资;更有消息称,鲍师傅的估值已经达到100亿元。

公开数据显示,2021年前十月烘焙赛道融资事件共15起;而据艾媒咨询,2021年1-9月烘焙行业融资超57亿。

在消费行业,融资遍地开花的还有新酒饮、茶饮等细分赛道。

当大量的热钱涌入,投资人们也开始“内卷”。据《家办新智点》报道,相比2017-2018年,2021年上半年消费类项目的估值平均贵了3倍左右,明星项目甚至高出5倍以上。许多投资人能接受20-30倍的市盈率(PE),5-6 的市销率(PS)。

一位专注早期消费项目的投资人曾向全天候科技这样解释投资逻辑调整背后的原因:

“过去,我们看项目,大多是以项目当前的收益来衡量它的市值。但现在看项目,它有希望跑出头部,打出壁垒,那我们就愿意以它未来3年预期的收入,来衡量这个公司现在的估值。”

回忆2021年上半年,早期消费投资人王西(化名)感慨:“上半年我特别焦虑,因为大家抢得太凶,项目也太贵。但也享受‘泡沫’,因为整个赛道势头很好,有搞头。”

遗憾的是,这样的势头并没有持续太久,情况很快急转直下。

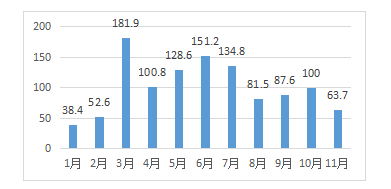

2021年新消费行业前11个月融资金额情况(单位:亿元)

数据来源:烯牛数据

据烯牛数据,在2021年7月,新消费行业的融资事件数量、总金额虽然较6月有所下滑,但依然达到了100起以上、134.8亿元的高度。但从8月起,每月融资项目数量均在100起以下,单月融资额也未超过100亿元。

为何会有如此大的转变?这与海底捞、泡泡玛特、奈雪的茶等在二级市场上的股价表现可能存在密切关系。

2021年2月,海底捞市值一度接近4800亿港元。同一时间,中国“潮玩第一股”泡泡玛特市值也接近1500亿港元;完美日记母公司逸仙电商市值163亿美元,约合人民币上千亿,成为中国首个市值破千亿的美妆公司。

这些“明星企业”在二级市场的突出表现,也是促使资本在2021年初疯狂涌入消费赛道的原因之一。但在2月之后,“标杆们”的业绩开始一路下滑。

在疫情影响下,许多餐饮企业受到冲击,线下物业相对便宜,海底捞认为这是扩张门店的机会,从2020年至2021年6月,共新开门店843家,全球门店总数达到了1597家。

从后来的结果看,这是海底捞的一次“误判”。不仅翻台率被曝出降至3次/天的盈亏平衡线,开新店扩张的边际利润夜在下降——2021年上半年营收200.94亿元,创历史新高,较疫情前的2019年同期涨了72%;归母净利润却只有9452.9万元,而这一数字在2019年上半年是9.1亿元。

去年11月,海底捞“断臂求生”,宣布将逐步关停300家客流量相对较低及经营业绩不如预期的门店。而其股价也大幅下滑,截止2021年12月30日港股收盘,海底捞市值已降至936.43亿港元,较同年2月市值高点减少近3900亿港元。

泡泡玛特的“跌落”可能受到赛道上同行奋力直追,以及IP吸引力减弱两方面影响。

过去一年里,52Toys、山海潮玩、千岛潮玩族等潮玩品牌纷纷获得资本下注,X11、TOPTOY等品牌则在大力整合潮玩渠道,进一步瓜分市场。据不完全统计,2021年潮玩产业投资数量达31起,泡泡玛特的“独一性”正在遭受挑战。

X11贵阳亨特CITYMALL店内景(图片来源:X11官微)

另一方面,泡泡玛特的原创潮玩IP影响力正在减弱。以其招牌IP形象Molly为例,销售额已从2019年上半年的4.56亿元下降至2020年上半年3.57亿元。同时伴随的问题是,2021年中报显示,泡泡玛特毛利率从上年同期71.1%降至66.9%,净资产收益率仅有5.77%,吸金力大不如前。

如今,泡泡玛特市值已降至600亿港元上下,较市值巅峰蒸发约900亿港元。

在投资最为火热的新茶饮赛道,2021年也跑出了“茶饮第一股”——奈雪的茶。但奈雪的茶在二级市场的表现却不尽如人意,这也让投资机构们对消费投资的态度变得理性起来。

二级市场与一级市场从来都不是可以分割来看的,华兴证券(香港)消费行业研究主管陈亚雷告诉全天候科技:“这两年一级市场的投资非常火热,造成项目有一定高估。但二级市场并不太认可,反过来也会影响一级市场,对一些新的消费创业项目都会有一些负面影响。”

一方面,想要挖到好的早期项目已经不是一件容易的事情,好的赛道、好的项目都被挑过一遍。

另一方面,许多被投项目进入到B轮、C轮以后的阶段。在这个阶段,已经积累了充足资金的消费品牌需要蓄力成长,来验证前期向投资人展示的“蓝图”;一些资金实力并不强的早期风险投资机构已经很难有作为,后续的投资跟进,大型PE有更多优势。

“不过因为之前的估值太贵,虽然后期机构也愿意投,但他们宁可等一段时间,估值杀一杀之后再去投。”王西说。

无形之中,市场就会出现优胜劣汰,“很多公司早期就是靠营销来支撑销售数据,后期再靠复购率和定价能力来实现盈利。但现在资金不进来,品牌的数据就不涨了,或者是直接亏损,投资人就会更加观望。”王西告诉全天候科技,这些公司越观望越融不到“弹药”,更难把规模做大,从而会陷入一个死循环。

2021年下半年,越来越多投资人与风险投资机构开始转变赛道。

一家在2020年进入消费赛道的投资机构相关工作人员向全天候科技表示,他们在抢投两个明星项目后,发现两个项目在下半年的运营都不算好,2021年底已经撤销消费团队,将投资重心转变到“碳中和”、“农业科技”以及“元宇宙”上。

看不太懂元宇宙的王西,从去年下半年开始,已经在挖掘智能硬件与出海方面的机会。

当“逐风者”离开,对于长期专注在消费赛道的机构与投资人来说,却还需要收拾“一地鸡毛”。于是,就有了开篇那一段对话。

这波新消费投资中,偏安深圳一隅的天图投资出尽了“风头”。

过去十几年,天图投资深耕消费领域,投出了周黑鸭、奈雪的茶、钟薛高、鲍师傅、茶颜悦色等一批明星消费品牌,其中不少项目已经成功上市套现。

对于部分投资者的“撤离”,天图投资合伙人李康林告诉全天候科技:“天图投研团队六十多个人,专注消费十几年,都不敢说把消费想明白了。今天任何一个美元投资经理,说看消费一年半,就断定消费没机会,转投科技......那我不知道他们怎么面对出资人的。”

在李康林看来,这一批新消费投资存在的“虚火”,来源于将新消费当做“淘金热”的“投机者”。他们投资消费背后的逻辑依然沿用了美元基金的“流量逻辑”:以买流量的方式去催生消费品。

任何一个品类的创业者,为了迎合这个逻辑,就需要拼命做流量、做数据,希望以烧钱的方式来换取用户。

“流量逻辑”曾经影响过互联网投资、共享经济投资等热潮,但李康林认为,这个逻辑放在任何一个消费品的创业投资中都没用。

“消费一定是会诞生伟大企业的一个赛道。拆解消费,至少能够拆出几十个大类,上百个小的子类目,都蕴藏着很大的机会。”但消费品牌需要长期的运营和发展,李康林指出,“任何一个品牌成立之后,吃红利就可以吃几十年。而想要一年、两年就买出几十个品牌来,怎么可能呢?”

当下,虽然消费投资进入了冷却期,但对于已经储备好弹药的品牌们来说,这是修炼内功、强势发育的好时机。

关掉300家门店的海底捞将发展重心调整到了服务和产品上。据了解,未来海底捞将从全国、区域双体系推进产品上新,锅底、菜品、小吃及体验等保持全国至少一年两次的上新节奏,并提倡“用户共创”,这或将成为餐饮行业产品创新的重点方向。

全天候科技从泡泡玛特方了解到,其未来的中心将放在打造“国潮”IP与出海上。预计到2022年1月底,泡泡玛特总共将在14个国家和地区落地100家圣诞主题快闪店,而快闪店的入驻将加速泡泡玛特在渠道上的拓展。

从消费投资的周期性来看,几乎每三年、五年,就会有一批消费品牌更新换代。或许在未来的两年或三年,二级市场上又将迎来一批消费企业,而它们的表现,又将回馈于一级市场。

“好的项目,即便是在外界环境不好的时候,也能活下去。而会被清扫去除的,说明他们本身的业务模式或者是产品就是有瑕疵的,关键还是看自己内部有没有实力。”华兴证券(香港)消费行业研究主管陈亚雷说。

事实上,道理大家都懂,只是对大多数早期风投机构而言,资金与市场的压力使得他们难以坚持。

“毕竟没有经历过,资本其实也是在经历这一切过程中学习。”王西说。