新能源车险保费在上个月月末像过山车一样起起落落,残忍地牵动车主们的神经末梢。

编者按:本文转自道总有理(daotmt),创业邦经授权转载。

省了一年的油钱最终在年末付诸东流,这是跨入2022年多数电动车车主的心声,众所周知,新能源车险保费在上个月月末像过山车一样起起落落,残忍地牵动车主们的神经末梢。

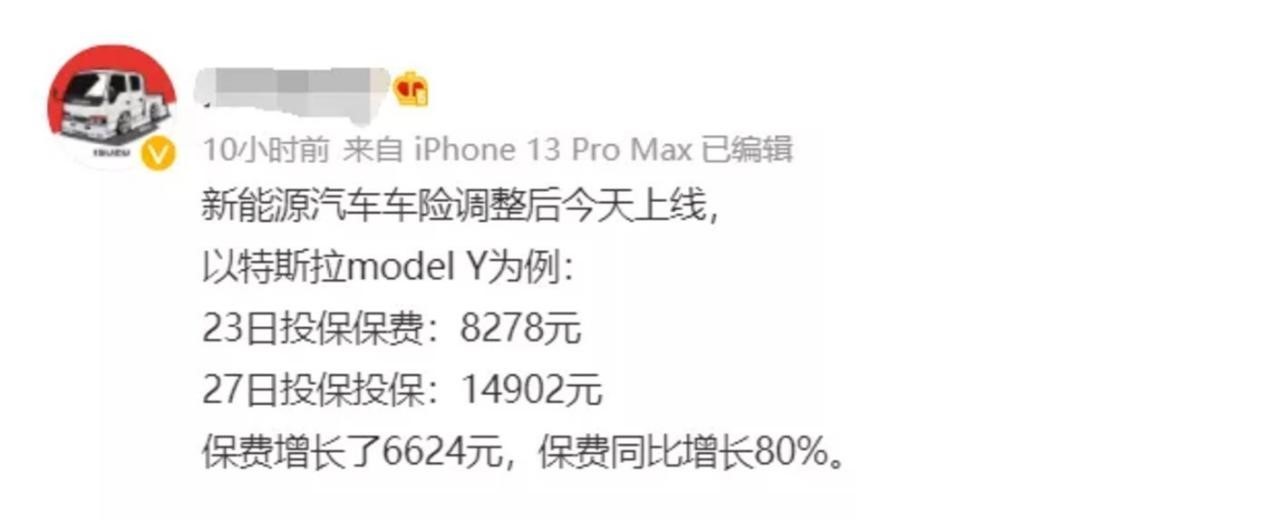

新能源车的保费向来比燃油车要高,随着12月末新能源专属车险的上线,各大热门品牌车型的保费再次波动起来。例如特斯拉保费的涨幅最高,五款车型中有四款保费涨幅超80%,国产品牌中,造车三兄弟蔚来、理想、小鹏三家根据车型不同,保费涨幅在8%至37%不等。

具体来看,车主在网络上也是怨声载道。有特斯拉车主在群里晒出了特斯拉Model3 P官网保费,原来8000元左右,几天之差,官网价格变成18000元。

事实上,新能源车的保单成本一向不低,维修费与出险率是原罪,有数据表示新能源车的赔付率普遍在85%以上,特斯拉的赔付率更是能高达1:1.4。这次涨价风波让一众车主欲哭无泪,但也不是所有新能源车的保费都在涨价,比亚迪与荣威的几款车总保费就在下降。

有车主戏称买车险就像买股票,个中“玄学”令人捉摸不透,但其实真正想哭的不是车主,而是保险公司。

保险公司赔不起新能源汽车

买一辆新能源电车相当于伺候一个“老爹”,这种自嘲方式早已见怪不怪,如果说续航能力与省油成本还能两两抵消,那理赔过程中所遭遇的白眼与冷漠绝对可以写一部电动车“编年史”,即便是天生舌灿莲花的保险人员,遇上新能源车也多半说不出什么话来。

一方面,整个保险行业对新能源汽车的承包经验寥寥无几,传统汽车车险模式又不能直接一股脑儿地嫁接到新能源行业。公开资料显示,2017年新能源汽车承保车辆数有171.7万,到2019年的数量也只有347万辆,仅行业总承保汽车辆数的1.4%。

中国汽车工程学会预测过,到2030年,国内新能源汽车的保有量能达到8000万辆,与此同时,相关保费规模会高达4700亿元,但这个数字在整个车险市场面前不值一提,毕竟在距离2030年还有十年之久时,国内的车险保费收入就已经达到了8189亿,占财险业总保费63%。

另一方面,新能源汽车的高出险率早已不是什么秘密。据中国银保信数据显示,从2016年到2020年上半年,新能源汽车整体出险频率高于非新能源汽车3.6%,家用车新能源汽车的出险率更是高于非新能源车9.3%,家用新能源车型的按均赔款高于非新能源汽车2.7%。

进一步来看,新能源汽车的折旧率与维修费用也要远远高于传统燃油车。据悉,燃油汽车的折旧率一般为每月0.6%,油电混合车则为每月0.63%,而纯电动车还要根据价位不同再进行细分,30W以上的0.68%;20-30W的0.72%;10-20W在0.77%;10W以下甚至达到0.82%每月。

这次新能源汽车保费涨价浪潮说白了与专属车险里的“三电”有直接联系,传统燃油车只有11个附加险,而电动车的附加险则有13个,随着电池、电机和电控被列入保险条例,新能源汽车成本最高的三大部分大幅度刺激了保费上涨。

从前可以扯皮不赔,现在赔付是板上钉钉。根据调查显示,一年中有超过30%的新能源车辆的电池平均换件价格在6.5万元~12.5万元之间,电池平均换件价格在3万元~5万元的车年占比也达到30%。以特斯拉Model 3为例,更换电池费用大约在十万左右,差不多相当于整车价格的三分之一。

电机的维修费用也不低,精励联讯统计的数据显示,每年电机平均换件价格在0.7万元~1.4万元的占比最高,车年占比超过40%,电机平均换件价格在1.8万元以上的车年占比也接近20%,何况有些汽车搭在的电机不止一个。

至于为什么有些车型的保费不涨反降,事实上,新能源汽车的三者险与车损险基准保费整体是下降的,其中三者险基准保费下降了0.1%,车损险基准保费下降了1.2%,平安产险的数据显示,80%的新能源车主基准保费会下降。尤其售价25万元以下的新能源汽车,投保车损险并不涨费,而且费率涨降幅限制阈值也在收窄。

当然,还有一个很明显的趋向,几乎所有车型都涨不过特斯拉,每个抱怨保费上涨的车主遇上特斯拉车主能瞬间释然。特斯拉是保险公司门口的“万人嫌”,美国《消费者报告》数据显示,2021年汽车可靠性排行上,特斯拉可靠性排名倒数第二,仅高于林肯。

其次,特斯拉的配件价格出奇地高,以特斯拉Model 3与蔚来ES6为例,两者在“主流事故配件价格表”中,前大灯相差3000多,侧围件相差5000多,天窗玻璃相差近4000。对于保险公司来说,新能源汽车承包更像是一桩“吃力不讨好”的生意,由于集成零部件繁多,任何磕磕碰碰背后都是动辄上万的理赔。

在赔付率上,当前新能源车险的赔付率普遍超过85%,中小企业因为定价能力差,综合成本率超过110%,而就算是头部公司也只能勉强维持盈亏平衡。如今,保险公司终于撑到保费涨价,但面对那些浑身是“宝”的电动爹,他们怎么都笑不出来。

车企抢食,保险公司“雪上加霜”?

保险行业对于新能源汽车的“先见之明”要追溯到九年前。早在2013年,中国人保、中国人寿和平安产险等险企就开始针对新能源汽车保险进行尝试,但后来因为种种原因并没有成功落地,这些年,保险公司对新能源车险业务又爱又恨。

2021年第一季度,人保财险及平安财险车险保费收入分别为575.03亿元和426.38亿元,增速分别为-6.7%、-8.9%。据悉,今年平安车险的亏损高达3亿,其中新能源汽车的亏损最大。但面对马路上越来越多的新能源车,放弃又显得过于可惜,不少保险公司是硬着头皮也要对新能源车主笑脸相迎。

2021年上半年,人保财险新能源汽车保费收入高达40.3亿元,车均保费为3900元,承保数量累计有103万台,嘴上说着嫌弃,身体却不得不向整个新能源汽车行业靠近,但有一个不争的事实,新能源车企对着这项日益肥硕的业务也不由得垂涎欲滴。

车企自营车险的端倪现于特斯拉,诚然,马斯克最开始跟保险公司抢生意是迫于无奈,据悉,由于美国公路损失数据研究所的数据分析,特斯拉旗下Model S和Model X车型索赔频率以及成本都异常高,导致美国汽车保险提供商一度将特斯拉的保费提高了30%。求人不如求己,马斯克在三年前就在加州推出了车险业务,并高调宣称保费价格比保险公司便宜30%。

这几年,特斯拉对于车险的一系列动作看着不像开玩笑。2019年第三季度的电话会议上,马斯克就计划将保险业务价值提升到整车业务价值的30%到40%。到了2020年第三季财报数据显示,“维修与保险费用” 主营业务收入120亿美元。

不仅如此,在2021年10月份,马斯克还在德克萨斯州的股东大会上表示,特斯拉的内部保险计划将于不久后正式上线。值得一提的是,2020年8月份,特斯拉在国内也注册了保险业务相关公司,天眼查显示的法人正是特斯拉大中华区的负责人。

新能源汽车在保险方面“自食其力”的不止一个特斯拉。国内几家新能源车企的意图十分明显,2018年,比亚迪官方表示要计划推出“个性化定价保险服务”,同年7月份,小鹏汽车成立了小鹏汽车保险代理有限公司。

更有趣的是,作为新能源市场最大受益者之一的宁德时代,随后也闻风而来。2021年,宁德时代以持股30%的比例入股小康人寿,接着又跟中国人保财险签署战略合作框架协议。一来二去,险企欲哭无泪,要知道,根据易车研究院调研数据,2021年前三季度,中国汽车保险用户中,有购买车企直营车险业务的意愿比例高达66.44%。

不过眼看车企来势汹汹,能不能分一杯羹尚且难说,车企想要自营保险业务并不是从新能源领域才起的头,早在2004年,上汽集团就成立了相关保险公司,2006年,广汽集团紧随其后,2011年以后,一汽集团、长安汽车、东风汽车和北汽集团也纷纷效仿。

但从2004年到现在,将近二十年的时间似乎也没有把这场跨界生意弄明白。尽管保险公司瑟瑟发抖,可车企入局车险所要面临的难题也数不胜数,比如首当其冲的牌照与合约,以及以后不可忽视的动态管理等等。

车企大刀阔斧,对于保险行业不失为一种警示,即便现在警示还没有完全拉响。

场面怎么越来越不济了?

每隔一段时间交车险,在日常生活中看上去只是一项固定的消费项目,但车险所承担的经济回报价值往往就在一瞬间。这两年,天灾时不时对整个保险行业来个降维打击,同时更加印证了车险的至关重要。

2019年,台风“利奇马”过境,根据保险业协会统计,截止2019年年底,行业总赔付支出高达40.31亿元,其中车险占比有44%,13.79万件,赔付支出17.91亿元。2021年,河南水灾发生,河南保险行业接到近20万件保险理赔事件,其中车险占比约95%,涉及十余万台车。

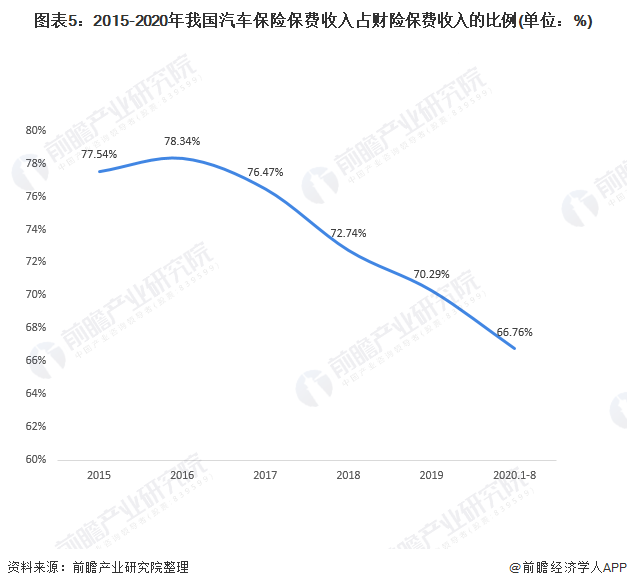

不可否认,机动车辆保险一直是财险领域的第一大业务,尤其在2015年之前,随着人均汽车保有量不断攀升,车险市场日益膨胀,只可惜好景不长,这两年尤为明显,车险在财险市场中的占比大不如前。

2019年,我国车险承保机动车高达2.6亿次,同比只增长了1.96%,增速起码下降了7个百分点。2015-2020年我国汽车保险保费收入占财险保费收入的比例持续下降,从77.54%下降至66.76%。

不得不承认,比重依旧超过一半,但场面难免逃不了尴尬,就连沸腾过一阵的互联网车险也坚强不过几分。中国保险行业协会数据显示, 2020年互联网车险业务发展趋缓并整体走低,业务处于持续负增长状态,2020年上半年,共计42家公司开展互联网车险业务,累计保费收入共111.72亿元,同比负增长24.34%。

具体来看,各大保险巨头的车险业务也侧面印证了这一点,2021年上半年,中国人保车险业务承达到4754万辆,中国人保车险保费收入1207.55亿元,同比减少7.8%;盈利39.25亿,同比下降40.8%。

可以说,车险市场开始收缩在意料之中,一来国内汽车销量在近年来降速颇为严重,最狠的一次在2019年,当年新车销量下降了10.97%,创下一轮最低记录。其次是二手车市场复苏,2021年第一季度,我国二手车市场第一季度交易量有近400万辆,达到近2500亿元。

因为汽车所有权关系的转变不但不会刺激到车险行业,反而还会反噬新车市场,造成保费增长疲软。新旧市场的此消彼长,注定为车险行业未来的命运提前埋下了伏笔。

坦白来讲,汽车保险并不好做,无论是赔不起的新能源汽车,还是传统燃油车,主要是这个产业链上的参与主体太多。除了明确的供给端与需求端,也就是产险公司与车险用户之外,明面上看不到的利益体错综复杂,渠道端、监管端、风控端、服务端……分分钟将红利吸食殆尽。

以渠道端为例,提供车险的保险公司,来自直属展业的业务约占50%,剩下的很大一部分来自保险中介,包括专业分销机构和兼业分销机构,前者有分为保险经纪公司和代理公司,后者则以4S店和维修店为主。

车险业务所带来的利润远远低于常人认知,中国平安2020年的车险业务营业利润率仅1%左右,美国UBI车险业务龙头Progressive保险公司2020年也只有8%左右。新能源车风生水起,但可惜还是救不了一片荒芜的车险市场。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。