【直通IPO(微信:zhitongIPO

)北京】1月17日报道(文/吕鑫燚)

HR SaaS第一股即将出现!

据港交所1月10日披露,北森控股有限公司递表港交所主板,摩根士丹利及中金公司为联席保荐人。

成立二十余年的北森,在行业早已拔得头筹。起初,北森的定位是一家人才测评企业,后来进入HR SaaS软件领域,开始构建以能力为核心的一体化HR SaaS和人才管理平台。北森进入SaaS领域之际,国内SaaS的接受程度远不如今日的氛围,纪伟国表示:“早在2010年北森就开始了SaaS领域的探索,但那个时候市场上几乎没有人知道SaaS。”

就这样经过二十年的发展,目前北森已15%的市场份额,坐稳了行业第一的位置。

2016年7月28日,北森云挂牌新三板,首个交易日每股60元,市值达30.77亿元。值得注意的是,在这半年前2016年初北森估值20.5亿元,上涨超过50%。不过好景不长,后因北森的交易活动及品牌知名度未必能满足其的预期等原因,北森在2018年摘牌新三板。

四年后,调整战略发展目标的北森,又转身冲击港交所主板。但此时的北森仍处在亏损状态,根据招股书数据显示,截至2019、2020、2021年3月31日,北森控股经调整后净亏损分别为1.67亿元、2.52亿元、1.21亿元。

二次上市仍持续亏损的北森,这次是走摘牌老路还是能在资本市场一骑绝尘?

北森控股的发展,可以说是药学专业和机械专业在企业服务相遇的故事。药物化学专业出身的王朝晖在协和医科大学攻读研究生时,因志趣与专业方向不符,于1999年退学。退学三年后,王朝晖找到自己机械专业出身的高中好友纪伟国,两人商讨过后决定从事人才的事业。于是,2002年北森品牌创立,这两位医学、机械专业的人来到了SaaS行业,开启跨界创业的征途这段故事,要跟中国HCM行业发展的脉络一起看。

起初,2002年到2010年北森在做的就是人才测评业务,当时北森已经成为国内最大的人才评测公司。北森的突围,靠的是差异化竞争,那个年代行业仍停留在纸笔测验,然而北森创新性的提出了互联网测验。依托于互联网测验的发展红利,才为北森的日后打下了基础。

时间来到2010年,这一年是北森的转折之年。

2010年北森开始了SaaS领域的探索,当时无论是北森还是整个行业都处于摸索阶段。北森联合创始人纪伟国曾表示“2013年中国的SaaS才慢慢开始,那时候行业中大部分人还是坚定地认为做SaaS就要做小客户。”但此时北森便认准了大客户发展战略,并开始内部组织改革,建设客户成功团队、实施服务团队、方案式销售等,随后推出了国内第一个人才管理云计算平台iTalent。

这一举动,引来了旁人的不解,甚至业内人士问道“你这不是奢侈品吗?”纪伟国也曾表态,做了几年中大型客户之后,北森发现在中国做HR SaaS系统,或多或少都需要一定程度的定制开发。也正是北森调转大客户战略后的几年,2017年前后业内达成共识,SaaS软件要以中大型客户为主。此时,北森已经凭借大客户发展模式,在行业立足脚跟,并且成功登陆新三板。

新三板上市后,北森又遇到了新的发展阻力。

从产品需求侧来看,单一模块的HR软件难以解决连续的业务场景问题。看到痛点后,北森再一次转舵,将目光放在场景一体化。对此,纪伟国表示,“软件发展的大趋势是一致的,从Salesforce和Workday的发展的脉络来看,最终都走向了中大型客户,走向了可定制化的SaaS软件。但是国内的SaaS公司,大部分是单个产品进行发展,未做横向扩展。”

战略目标确认后,北森专注一体化的解决方案。这样的战略发展导致公司内部流程不够透明,各部门之间难以便捷沟通,效率低下。就这样,发展方向调转,在新三板交易活动未能达到预期等问题,北森摘牌新三板,重新上路。2019年9月,北森再次启动内部改革,开始流程化组织变革项目,并向华为学习关于流程化组织的策略和方法。

经历两次发展转舵的北森,走出新三板又来到了港交所主板门口。目前,北森旗下拥有招聘云、测评云、核心人力解决方案、绩效管理云、继任云、学习云等,以满足人力资源管理过程中各类业务场景的需求。截至2021年9月30日,《财富》中国500强中近70%是北森的客户。

根据招股书数据显示,201-2021年3月31日,公司营收分别为3.82亿元、4.59亿元、5.56亿元。同期间毛利分别为2.31亿元、2.74亿元、3.7亿元,占比为60.6%、59.8%、60.4%。

毛利率维持在60%左右,营收也连年增长,但北森仍难逃行业亏损魔咒,截至2021年9月30日,北森净亏损8.2亿元。

2021年5月11日,北森在北京举办F轮融资暨春季产品发布会,宣布完成红衫中国、软银远景基金等投资的2.6亿美元规模F轮融资。这是SaaS领域中,规模最大的一次融资。这时纪伟国已经表示,预计2022年春天在美国或者香港完成上市。

自2010年A轮融资后,北森十二年融资八轮,背后站着经纬创投、深创投、红杉中国等多家明星投资机构。值得注意的是,从2010年北森接受A轮融资到2021年的5月北森的F轮融资,中间没有一家投资者中途退出的。根据招股书披露的数据,红杉和经纬是目前持股比例最高的两大投资机构,分别持股11.4%和9.95%。两位联合创始人王朝辉和纪伟国分别持股14.29%和14.26%。

资本押注的背后,看好的不仅是北森发展,更是整个HR SaaS行业的发展。

高盛资产管理部董事总经理孙梦曦谈到,云计算和大数据的进一步采用使中国人力资源SaaS市场具有更光明的前景。经纬中国也在分析行业过后,合伙人左凌烨曾表示,在投资前,认真梳理美国的对标公司,研究发现,Workday是一个巨无霸公司,市值百亿美金,除此之外还有几家几十亿美金的公司,但国内,完全没有人关注到这样一个巨大的市场。

不过,就是这样一家成立20年,备受资本青睐的公司,在二次上市之际,也未能交出盈利的答卷。

事实上,早在2016年,北森已全年亏损超亿元,当时新三板的财报中表示,亏损加大源于公司处于业务拓展期,对SaaS产品线及PaaS平台的研发、客户成功体系建设及营销团队的投入持续加大。此时纪伟国也表示,利润的转正也取决于北森续约客户的数量,客户基数足够大,同时研发成本在收入中的比例降低到一定程度,利润才能转正,预计2018年公司实现盈利。

可盈利并未如同纪伟国料想的一般,北森的销售及营销开支逐渐加大,甚至占经营开支总额的大部分。截至2019年-2021年3月31日,北森的销售及营销开支分别占收入的54.1%、64.4% 及51.1%。

换言之,获取一个大客户的成本极高。

其他成本投入研发费用,截至2019年-2021年3月31日,北森在研发上的投入分别为1.46亿、2.15亿、2.12亿。研发费用成本居高不下,对于科技公司而言是一件良性发展的道路,随着产品规模化的发展,日后获客成本和运营成本也将逐渐降低。

根据招股书显示,北森的营收来源主要是云端HCM解决方案及服务、客户提供定制化的付费服务。前者云端HCM解决方案主要向客户收取订阅费。2019年-2021年3月31日收入分别为人民币2.09亿、2.59亿、3.49亿,占期间收入总额的比例分别为54.7%、 56.6%、62.7%。后者2019年-2021年3月31日的定制化服务的收入为1.73亿、1.99亿、2.07亿元,占总收入的比例分别为45.3%、43.4%、37.3%。

由此可见,目前北森的营收正在逐渐转向提供一体化的解决方案为主,定制化服务的营收占比逐渐降低。

但是摆在北森面前的是,如何解决市场规模问题。一旦产品无法分摊成本提高利润率,北森的亏损也将逐渐扩大。对此北森也在招股书中提示,公司可能于日后继续产生净亏损。“我们努力发展业务的成本可能较我们预期者为高,且我们可能无法增加足够收入以抵消我们较高的经营开支”,“此外,很难预测我们市场的规模和增长率、客户对我们结局方案及服务的需求、我们解决方案及服务的重续率或现有解决方案及服务的成功”。

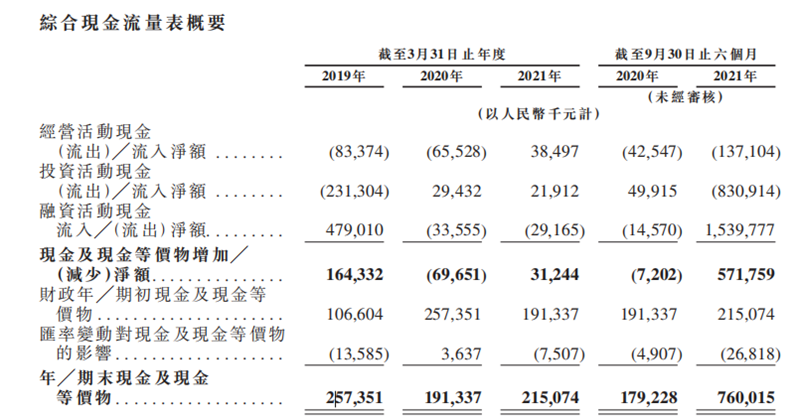

长期亏损带来的就是现金流压力,北森背后虽然站着众多知名机构,不过自造血能力却始终没有得到提升。招股书显示,截至2019年-2021年3月31日,北森的现金及等价物分别为2.57亿、1.91亿及2.15亿,截至2021年9月30日,期末现金及现金等价物达到了7.6亿元。这个数字,还是刚拿到2.5亿美元融资后的结果。由此可见,连年亏损的阴影下,北森急需找到真正的造血之路。

此次北森若能成功上市,HR SaaS第一股也将落地。但上市只是开始,无论是北森还是行业,都仍处于早期阶段,未来还有更多征途等待它们开发。