1月10日,中国最大的云端人力资源管理(HCM)解决方案提供商——北森控股有限公司(下称北森)正式向港交所递交招股说明书,冲击中国HR SaaS第一股。

北森的上市具备标杆性意义。一位专注to B领域的投资人告诉巨潮,北森是国内首个(冲击主板)上市的通用管理型原生SaaS公司,业内都非常期待其上市后的表现。

此外,北森作为国内SaaS行业的老牌公司,堪称精神旗帜,为行业“输送”了很多人才。

作为标杆,成立至今20年,融资8轮才冲刺主板上市,北森用它的成长经历佐证了,SaaS的的确确是一门慢生意。而成立20年至今尚未盈利,则从一个侧面说明了国内的SaaS(软件即服务)企业盈利之难。

公开资料显示,北森2002年以人才测评起家,后改名为北森云计算,2010年获得1000万元A轮融资后转型SaaS模式,推出了首款人才管理软件—招聘云。

即使从2010年转型做SaaS算起,距今也已经12年时间。12年间,北森与中国绝大部分SaaS公司一样,其发展之路并没有如欧美同行般顺风顺水,而是跟随国内SaaS行业发展的浪潮辗转起伏,历经了多次变革才走到今天的位置。

招股书显示,截至2019年、2020年及2021年3月31日止财年,北森营收分别为3.82亿、4.59亿和5.56亿元;5亿多的营收规模难与国外同行Workday(最新财年营收超270亿元)比肩,仅勉强超过了港交所主板IPO对营收的要求。

但这样的营收规模对于国内的SaaS公司,尤其是通用管理型SaaS公司而言殊为不易。

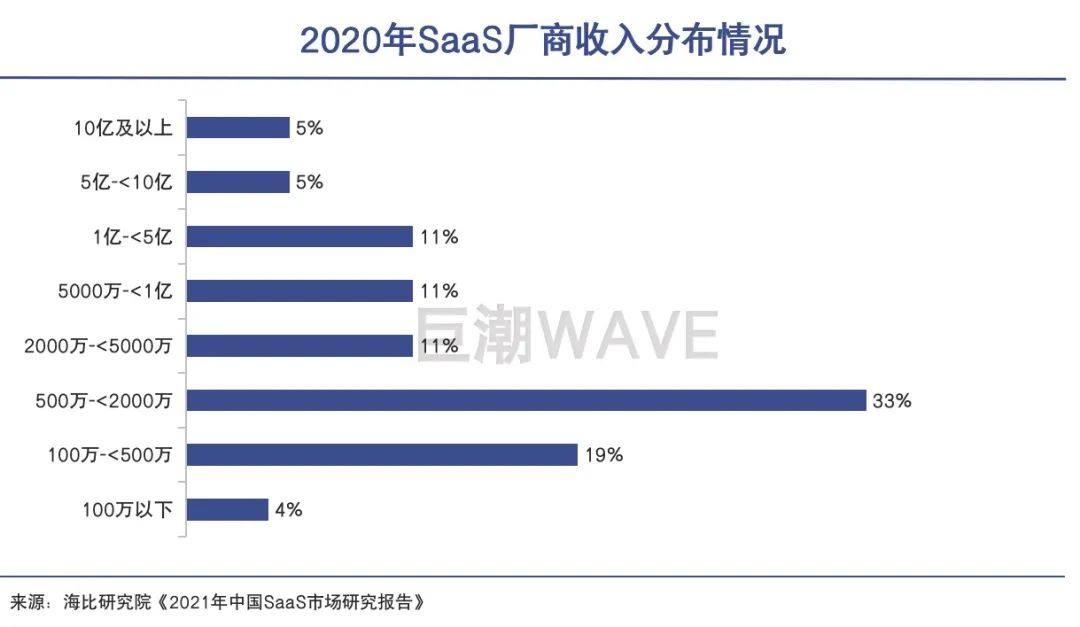

海比研究院的《2021年中国SaaS市场研究报告》显示,2020年国内SaaS厂商数量达到4500家,其中只有前10%的厂商年收入超过5亿元。

为了达到这一目标,北森进行了十分艰辛的探索和努力,才最终成就了国内HR SaaS老大的位置。北森联合创始人、CEO纪伟国曾透露,2021年5月F轮之前的每次融资都非常艰难。

在中国特色的企业服务市场环境下,北森经历了怎样的探索、转型和变革?是否找到了适合中国市场环境的SaaS成长之路?这是本文试图回答的问题。

Salesforce中国门徒的转向

Salesforce“从小到大”的路线在中国SaaS企业身上并不灵光。

提到SaaS,则不得不提到该模式的创立者,也是行业鼻祖Salesforce。

与传统软件公司的License授权模式不同,Salesforce通过SaaS模式交付软件,以订阅付费的方式打破常规,打出了自己的一片天地。

公开资料显示,Salesforce公司从1999年成立,2001年推出首个SaaS模式的CRM,2004年在美股上市。

在Salesforce取得一定成功后,国内创业公司采用了Copy To China的策略,在资本的助推下纷纷效仿,意图颠覆传统软件公司。

2004年,国内的CRM SaaS公司八百客宣布成立,并于同年发布Beta版SaaS产品。此外,纷享销客、红圈营销、销售易…都纷纷喊出要做“中国的Salesforce”。

它们也纷纷选择了效仿行业鼻祖Salesforce的发展路径——从中小客户市场切入,在上半场专注中小企业市场获得快速增长,下半场再转战大企业,在这个过程中不断完善产品、健全软件生态。

2010-2012年,初出茅庐的北森也采取了这一策略。一开始,北森尝试了用免费软件获客的方式逐渐培养用户,但在实施了半年后因种种原因被管理层叫停。

随后北森开始瞄准中小客户,推广单价较低的标准化产品。但三年下来后,却很少有企业愿意为其SaaS产品掏钱,北森的经营陷入困境。

据21世纪商业评论报道,2012年北森经营困难,两位创始人还曾抵押房子给员工发工资。采用相似策略的纷享销客和销售易等公司也都遭遇了同样的难题。

显然,Salesforce“从小到大”的路线在中国大部分SaaS企业身上并不灵光。

究其原因,要归结到中国市场,尤其是中小企业市场的特殊状况。

全国工商联合会编写的《我国民营企业发展报告》蓝皮书披露,中国民营企业的平均生命周期只有2.9年,有60%的民企在5年内破产,85%的在10年内死亡;而在美国和日本,中小企业的平均寿命分别为8.2年、12.5年,甚至优于中国大公司7到9年的平均寿命。

此外,国内公有云市场发展缓慢远落后于美国,企业用户软件付费意愿不强等,都有别于美国市场。

中小企业寿命短、客户难留存、付费意愿低,这对于SaaS厂商来说是极度恶劣的市场环境。

根据SaaS领域的经典公式,公司利润=客户数目*(客户价值-获客成本)-研发成本。在获客成本和研发成本较为刚性的情况下,低用户价值和低留存率就意味着持续的亏损。

更关键的是,在这种环境下,耗费再多成本积累的客户都会因各种原因不断流失,等于一次又一次地做无用功,且看不到出路。

困则思变。2014年,意识到问题的北森开始调整战略方向。

据牛透社报道,2014 年年中,北森团队曾赴美考察并先后走访了Salesforce、Twilio、Workday等行业领先企业的多位 CEO 和 CTO。归来之后便做出决定:坚定做大客户;做PaaS和一体化。

得大企业者得天下

大客户的SaaS是“买方市场”,也是hard模式。

不仅是北森,国内大多数SaaS公司,如纷享销客、销售易、讯众通讯等最终都达成了共识——将客群从过去的中小型客户调整为大客户。

这些SaaS公司都意识到,小客户销售成本高、生命周期短暂、容易竹篮打水一场空,不如选择服务大公司,付费意愿更强、客单价更高,且黏性更好。

在人才管理软件的市场,按企业规模可分为三个市场,1000人以上的大型客户市场,400到1000人的中型客户市场,以及400人以下的小型客户和小微客户市场。北森的定位就是中大型客户市场。

但服务大客户,在国内也是hard模式。

巨潮曾在《谁在杀死纷享销客们》一文中指出,大客户的SaaS是“买方市场”。大客户从不缺服务商,但SaaS厂商很缺大客户。因此,标准化SaaS产品在实际执行中,往往会变成旷日持久的、定制化的开发项目。

可一旦SaaS服务变成了定制化的开发项目,也就丧失了SaaS模式的优势,几乎与传统软件公司无异了。

对于SaaS创业公司来说,定制开发的成本高,实施重,且会拉低公司整体的毛利率。如果客户第二年不续约了,就会造成不小的损失。

无奈的定制化服务背后,一方面是匆匆转型的原生SaaS创业公司确实产品力不足。

由于SaaS创业公司此前主要面向中小企业客户导致收入微薄、依赖融资,也就没有实力投入太多资源做研发。而大型客户的需求往往要比中小型企业要复杂得多。在面对这些复杂需求,SaaS创业公司往往“接不住”。

另一方面,大客户并不缺服务商。同样的工作,如果SaaS创业公司不接,国内成熟的综合性软件商如用友、金蝶等都可以配合其进行定制化的开发。

因此,虽然服务大客户是hard模式,但相比服务小客户的“地狱模式”,大部分SaaS厂商别无选择。

它们只能接下大客户的订单,并配合其进行适度的定制化,再在做项目的过程中不断积累经验、打磨标准化产品并持续迭代。

这也是目前国内多数SaaS厂商的通行做法。东方富海合伙人陈利伟曾评价道,很多SaaS头部公司都是这么成长起来的,这更符合中国的数字化现状和本土化逻辑。

但也有不少SaaS厂商试图解决大客户服务周期长、效率低的问题,包括北森在内,它们做出了一个不约而同的选择:做PaaS。

PaaS平台的优势在于可以更高效、快捷地满足大量定制化、个性化的产品交付,从而达到规模化。Salesforece就是SaaS+PaaS的先驱。

但其缺点在于耗时耗力,财力、人力的投入都接近无底洞。纪伟国曾在接受采访时表示,“PaaS平台的技术难度真的非常大”,“需要足够、足够多的资金投入”,“过去了就厉害,过不去就死”。

彼时的北森SaaS已经是一个包含多个模块的大型SaaS产品,将所有SaaS产品都在PaaS平台上“重做”一遍,对于当时刚转型做大客户、势单力薄的北森来说,称得上是很冒险的举措。

最终,北森在PaaS这个坑里蹚了5年才最终“露头”,到2019年终于把PaaS平台做到了能够对外开放的程度。

这帮助北森成功赢得了大客户的认可。根据招股书,截至2021年9月30日,北森的客户群约4500家企业,涵盖科技、房地产、金融服务以及汽车及制造行业的绝大部分前十企业。《财富》中国500强中近70%是公司的客户。

不过由于转型激进,这一举措并非没有代价。

做PaaS需要巨大的研发投入,这成为导致北森至今尚未盈利的重要原因之一。

此外,做PaaS需要足够多的客户和业务场景来不断打磨优化平台,边干边打磨产品,在摸索中前进时,则相应会牺牲掉部分速度。

因此可以看到,在转型做SaaS 12年、做PaaS 8年之后,北森的收入仍然只有5亿元的规模(这还是在疫情推动数字化加速的背景下)。且有接近40%的收入是非SaaS订阅收入。

一体化的北森还缺什么?

在一体化已经初步完成的情况下,对各个模块的产品进行打磨更加重要。

除了客群定位中大型企业和布局PaaS平台,北森身上最重要的第三个标签就是一体化布局,其人力资源管理系统可以实现员工从入职到离职的全生命周期覆盖。

根据灼识咨询,北森是中国唯一一家覆盖所有主要HCM使用模块的一体化云端HCM解决方案提供商。其iTalent平台提供了招聘云、测评云、核心人力解决方案、绩效管理云、继任云、学习云等一体化的解决方案。

相比大多数企业使用单一模块的HR软件,从而形成数据孤岛,造成不同厂家之间的数据打通麻烦等问题。一体化的优势在于,让相互割裂的HR软件实现数据互通,以此可以降低企业内部的管理成本。

对于北森来说,把产品线拉长,总有一款适合客户的产品。花费同样的获客成本,交叉销售的机会更多,单客户的价值贡献也就更高。

不过采用一体化的模型并不意味着就可以“大吃四方”。大中型客户对于不同人力资源模块之间的打通、对于一体化的HCM的刚需究竟有多强,很难具体衡量。

有业内人士表示,北森的产品商业边界或许过于大了,相比各种产品都要做一遍,怕的是哪一个模块做不精。并指出其业绩大头依旧是起家的测评业务。

据悉,目前国内HR SaaS赛道中,做单一模块的厂商不在少数。除了只做招聘的Moka外,比如做背景调查的芝麻调查、社保管理的51社保和在线学习系统的云学堂等。

与此同时,也有像理才网、肯耐珂萨、北森一样的做一体化平台的HR SaaS厂商,不过除北森外,其他两家并未涵盖所有主要的HCM使用模块。

对于北森而言,在一体化已经初步完成的情况下,对各个模块的产品进行打磨更加重要。

有业内专家指出,虽然表面上HR SaaS功能近似,但人力资源管理是一个庞杂的系统学问,招聘、绩效、测评、培训这些模块,在哪一个当中做到出色的产品力都不容易。

北森目前也将研发放在战略优先位置上,仍然在产品研发上进行大量的初始投资。招股书显示,截至2019年、2020年及2021年3月31日止财年,北森在研发上的投入分别为1.46亿、2.15亿、2.12亿。且研发也是其IPO募资投入用途的第一位。

2017年纪伟国曾在接受媒体采访时表示,虽然产品线基本成型,但离完善还远远不够。因为消费者的使用习惯在变,新技术不断出现。“毕竟我们做软件才做了三年,我觉得做十年再谈完善比较合适。”

另外,生态建设也是北森需要补上的短板。从去年6月开始,北森推出了PaaS平台开放计划“森云计划”,试图逐步联合合作伙伴,建立起更大的人力资源生态。

据悉,目前北森的PaaS开放程度大约处于供客户集成商进行定制化开发的阶段,下一步的目标将是推出让ISV(独立软件开发商)做产品开发的APaaS平台。

也只有带动更多服务方、ISV一起做出更多应用,形成生态的力量,让PaaS上再长出新SaaS,才能更好地满足更多客户的细分需求。

同时这也意味着持续的研发投入。在以往,做一个能让ISV参与开发的APaaS平台,是只有财力雄厚的电信运营商、互联网巨头、传统软件企业才能做到的事情。

对于北森来说,这将是一场长期的马拉松,但却非上路不可。在竞争对手都纷纷转向一体化平台的情况下,产品的打磨和生态的建设,将最终决定北森能走多远。

写在最后

成立已有20年的北森,可以被视为是中国SaaS企业的一个缩影,其见证了资本对这一赛道的热捧、沉寂和再聚焦。

从争做中国的Salesforce,到因为一味烧钱看不到盈利、续约率低等问题批量倒下,到默默积累客户和打磨产品,再到疫情影响下按下发展加速键,再获资本关注,中国SaaS企业就是在曲折中不断成长。

虽然与世界一流的SaaS企业相比,中国SaaS公司依然还有很长的路要走。但也有行业领头羊如北森在艰难中求索追赶,布局一体化、平台化和生态化。

它们的走过的道路也许漫长。但从更长的历史周期中去看,北森和其他中国SaaS公司,都是值得尊敬的先行者,这些茁壮成长的小树苗们也终将长成为参天大树。