2月6日,线上同城物流平台快狗打车在2021年8月递交招股书的6个月后,终于通过了港交所聆讯,拟主板挂牌上市,中金、瑞银、交银国际和农银国际担任联席保荐人。

如顺利上市,快狗打车或将抢在货拉拉之前,拿下“同城货运第一股”。同时,也将成为继58同城私有化退市后,姚劲波在2022年的首个IPO。

同城货运市场的烧钱补贴“大战”方兴未艾,玩家们纷纷备好充足的资金“弹药”。货拉拉累计融资过百亿人民币,滴滴货运首轮融资便拿到15亿美元,而快狗打车此前累计融资不超过10亿美元,若加上本次上市计划募资的4-5亿美元,将有望缩小与“实力玩家”的融资差距。

本次募资主要用于继续扩大企业客户基础,扩大司机基础及提高司机的参与度,探索多元化的变现机会,寻求战略合作关系、收购及投资以扩大公司的全球足迹。

累计亏损超23亿,欲提高抽佣补亏损

快狗打车,前身为58速运,成立于2014年,隶属于58到家集团。2017年,58速运与GOGOVAN合并,正式更名为“快狗打车”。GOGOVAN由林凯源于2013年在香港创立,是“亚洲首个手机应用式的货运物流平台”。随后,快狗打车从58集团剥离出来,并全面进军国际市场。

快狗打车在中国内地以“快狗打车”为品牌,在亚洲及其他国家则以“GOGOX”品牌提供服务,目前服务已覆盖包括中国内地、中国香港、新加坡、韩国及印度等地区超过340个城市。截至2021年9月30日,快狗打车平台约有注册托运人2650万名、注册司机490万名。

业绩方面,快狗打车的营收增长乏力,毛利率维持在20%-30%。招股书显示,2018年、2019年、2020年和2021年前9个月的营收分别为4.53亿元、5.49亿元、5.30亿元和4.73亿元,毛利则分别维持在1.04亿元、1.73亿元、1.83亿元、1.7亿元,毛利率分别为23%、31.6%、34.6%、36%。

托运订单交易总额呈现逐年下降趋势。招股书显示,2018年、2019年及2020年以及截至2021年9月30日止九个月,托运订单所交易总额分别为33.57亿元、33.13亿元、26.94亿元及19.53亿元。

从营收结构来看,收入主要来自于三大业务:企业服务、平台服务、增值服务。

企业服务,为快狗打车最大的收入来源,收入占比约为55%-60%。主要为企业客户提供计划及按需同城物流服务,并向企业收取运费。

平台服务,这部分业务大约占收入的35%-40%。主要面向C端和中小企业,为客户提供送货、快递、搬家等服务。快狗打车从客户支付给司机的服务费中抽佣。

增值服务,该部分业务收入占比较低,约为3%。主要通过应用程序向司机提供加油站、车辆维修保养中心,并向服务提供商收取佣金的业务。此外还包括与汽车制造商的合作,共同为平台司机提供车辆的购买和租赁,并向汽车制造商收取佣金。

迟迟无法扭亏为盈,也让快狗感到十分棘手。报告期内,经公司调整后净亏损分别为7.84亿元、3.97亿元、1.85亿元、2.13亿元,未经调整的净亏损累计更是超过23亿元。这主要源于居高不下的营销费用,报告期内,销售及营销费用分别占收入的115.7%、54%、36.7%以及48.9%,远高于满帮、顺丰同城等货运平台。一方面,营销烧钱让公司盈利困难,但另一方面,快狗又不得不通过“巨额补贴”保住客户,抢占市场。

不过,快狗也在逐渐缩减了研发费用。2018-2020年期间,快狗打车的研发费用率分别为7633.7万元、6460.4万元、3450.8万元,2021年前九个月为2634.9万元,研发费用率也大幅降低,从16.8%收缩至5.6%。

同时,快狗打车还通过提高抽佣比例来增加营收。招股书显示,快狗打车平均抽佣率逐年增加。2018年、2019年及2020年以及截至2021年9月30日止九个月,公司在中国内地的平均抽佣率分别为5.8%、8.2%、9.8%及11.7%。虽然海外市场的平均抽佣率相对低一些,但几乎同样翻了一倍,分别为4.5%、6.8%、8.2%及9.2%。

但不断攀升的抽佣率,也让司机们怨声载道,这直接造成了部分司机的流失和监管部门的关注,进而也影响了公司的整体营收。由此可见,在愈发激烈的市场竞争中,快狗打车要想实现盈利,道阻且长。

互联网巨头争相入局,同城货运洗牌不断

2014 年,网约车崛起,国内掀起的“O2O 浪潮”,同样蔓延至货运市场。

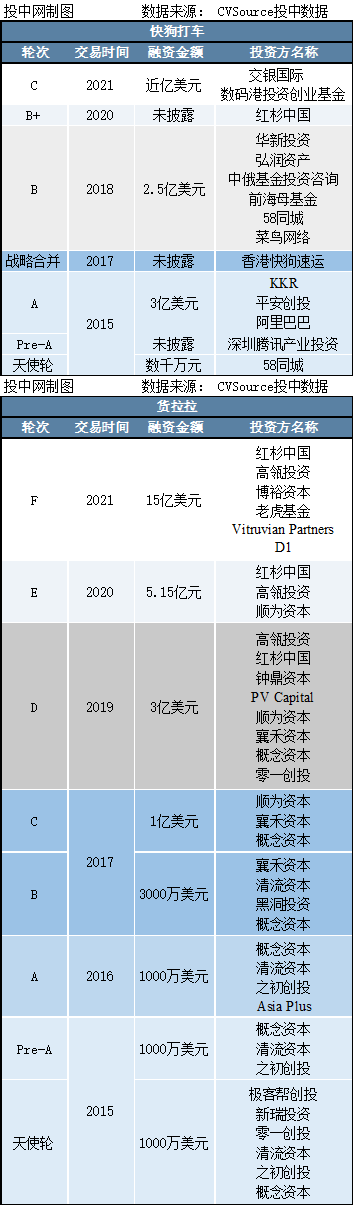

2015 年,多个同城货运项目相继上线,共获近20笔融资,为历年之最。“互联网+货运” 的混战正式打响,市场进入加速扩张阶段。货拉拉、快狗打车(原58速运)都在一年内完成了两至三轮融资。

当时二者势均力敌。从融资情况看,快狗甚至略胜货拉拉一筹。但从二者后来的发展历程可以发现,从融资到市场拓展,快狗打车逐渐被“碾压”。

2018 年,同城货运达到融资顶峰,互联网同城货运市场几乎被货拉拉和快狗打车两大玩家垄断。据弗若斯特沙利文数据,货拉拉拿下了同城货运超50% 的市场份额,而快狗打车仅有 24% 。

2020 年,滴滴货运的入局,让同城货运市场再一次洗牌。滴滴凭借“钞能力”向司机端和用户端大量补贴,吸引大量货车司机流入平台。滴滴的快速崛起,也揭露了一个事实:货拉拉和快狗打车的护城河并不稳固,看似市占率遥遥领先,但实则市场准入门槛、技术壁垒较低,难以形成头部效应。

当前阶段,同城货运是高速增长的千亿级市场,这也让增量匮乏的互联网巨头们,再次看到商机。据弗若斯特沙利文数据,2021年至2025年,亚洲同城物流线上市场年复合增长率将高达53.1%,预计到2025年市场规模高达862亿美元(超5400亿元人民币),其中中国内地市场达3990亿元人民币,占比高达72.7%。

原本“北快狗南拉拉”的格局,也随着新玩家的涌入发生了改变。背靠阿里的哈啰出行上线哈啰快送,切入C端同城货运赛道。阿里系云锋基金和腾讯的助力的满帮集团推出运满满,全面进军同城货运市场。

招股书显示,截至2021年9月30日,在中国大陆市场,滴滴货运强势超越快狗打车,跻身至市场第二,市场份额为3.9%;快狗则失守市场第二,位列第三,市场份额降至3.4%;而货拉拉虽然遥遥领先,坐稳第一,但其市场份额也受到蚕食,从原本的54.7%降至49.6%。

从这几家企业背后的金主不难看出,同城货运某种程度上已经成为了头部互联网巨头的延伸战场。尤其是在同城货运、数字物流和同城零售相互融合,和阿里等头部大厂的核心业务牵连不断加深的情况下,巨头们势必会抢占市场席位。

7轮融资不足10亿,抢跑“同城货运第一股”

要想在这场补贴大战挺到最后,雄厚的资金储备必不可少。

货拉拉作为绝对的行业龙头,至今已累计完成 8 轮融资,总融资额超150亿元;紧随其后的是滴滴货运,仅一笔由淡马锡、CPE、IDG 资本领投的 15 亿美元 A 轮融资就足以将包括快狗打车在内的众多玩家甩在身后。快狗打车从天使轮到C轮,期间融资达7轮,但累计融资总额不超过10亿美元,与对手相比不在同一量级。

不过,快狗打车此次抢跑 “同城货运第一股”,计划融资4-5亿美元,有望缩小融资差距。

招股书显示,IPO前,快狗打车最大股东是58到家,持股比例达50.51%,实控人为姚劲波。GoGoVan Cayman(林凯源等股东持股)持股17.58%,淘宝中国持有快狗打车12.92%的股权,菜鸟持股为2.84%。

快狗打车通过港交所聆讯,不仅拿下“同城货运第一股”头衔,或也将成为继58同城美股私有化退市后,58系第一个拆分上市成功的企业。

虽然早在快狗打车之前,姚劲波控制的58系已有两家公司启动了上市程序,但至今尚未成功:

安居客2021年4月正式递交赴港招股书,58同城持股45.3%;截止目前,安居客自4月8日递交招股书后目前尚未更新进展;

天鹅到家2021年7月正式递交赴美招股书,58到家持股为76.7%。目前,为保护数据隐私安全,已经暂停相关上市进程。

在58系的分拆业务中,天鹅到家估值约18亿美元,快狗打车估值约20亿美元,转转估值约18亿美元,车好多估值更是超过110亿美元,其内部包含了瓜子二手车、毛豆新车、车好多三大核心业务,这些分拆业务合计估值远远高于58退市时的估值。

虽然这些业务板块在各自行业排名靠前,但也存在长期强劲的对手制衡,例如转转vs闲鱼、安居客vs贝壳找房。

在同城货运领域,快狗打车与对手货拉拉、滴滴货运还有硬仗要打。(文/张俊雯 来源/投中网)