巴菲特曾说:恐惧虽然是盲从者的敌人,但却是基本面信徒的好朋友。关于阿里巴巴的判断,还是要回归阿里巴巴本身。

编者按:本文来自微信公众号资本侦探(ID:deep_insights),作者:萧拙,创业邦经授权发布

作为投资者,你怎么看阿里巴巴?

即使是在专业投资机构,这也是个极具争议的话题。面对承压的股价表现,有些机构选择减持,但也有大佬如芒格坚定买入,并称阿里巴巴是一个“感到舒适的投资机会”。

2月24日美股盘前,阿里巴巴公布了2022财年第三季度业绩(即2021年Q4)。在外部出现地缘冲突的背景下,这不是一个很好的财报节点,各种不确定性很容易模糊了事情的重点。

但越是喧嚣就越是需要冷静下来。巴菲特曾说:恐惧虽然是盲从者的敌人,但却是基本面信徒的好朋友。关于阿里巴巴的判断,还是要回归阿里巴巴本身。

根据财报,阿里巴巴第三财季整体情况如下:

营收为2425.80亿元,同比增长10%,同时,经调整EBITA同比下降27%。下降主要由于对增长业务的投入增加、为用户增长而增加的费用,以及支持商家的举措。

截至2021年12月31日,阿里巴巴生态全球年度活跃消费者数量达12.8亿,单季增4300万。

这样的数据当然不能和全盛时期相比,但以此看空阿里也不合适。一来,阿里巴巴生态的用户基础依然宽广,且增长明显;二来,利润下降更多是反映了集团战略的延续,关键点不是利润少了多少,而是投入换来了什么。

关于利润,阿里巴巴方面早有明确态度:2021年第四财季,集团CFO武卫表示“仅仅保障利润,对于阿里的长期投资者是非常愚蠢的”;2022年第一财季,财报表示“已开始将增量利润及额外资本用于投资战略领域”;到了本财季,财报有了更多值得关注的关键词——“稳健发展”、“为未来长期增长奠定基础”、“健康的业绩表现”等等。

新的表述可以总结为:对于阿里巴巴来说,业务健康度的重要性,要优先于利润增长。

那么,将上述思路整合起来看,对于阿里巴巴的关注就应该集中在两个重点上:

所谓的业务健康度如何体现?阿里巴巴是否在从高速发展转变为“高质量发展”?

战略业务发展得怎么样?集团的大举投入收获了怎样的效果?

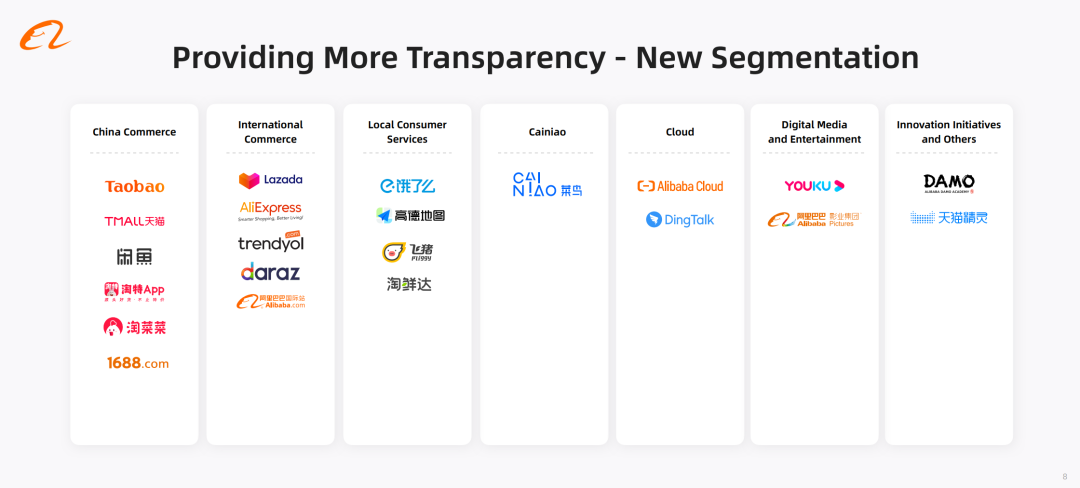

这些问题可以在本次财报得到更清晰的观察。此前的投资者日上,集团宣布过会对商业分部进行拆分,进一步提升公司透明度。

阿里巴巴集团新的分部划分情况

先看“中国商业”分部,财报显示,本财季,阿里巴巴“中国商业”收入为1722.26亿元,同比增长7%。截至2021年12月止12个月,该分部AAC(年度活跃消费者)达到8.82 亿,单季净增长2000万。

淘宝天猫是该分部的基本盘,此前集团为之新设立了产业发展及运营中心、平台策略及运营中心、用户发展及运营中心,这一调整意在聚焦消费者体验和商家价值提升,即集团更重视淘宝天猫的增长质量。

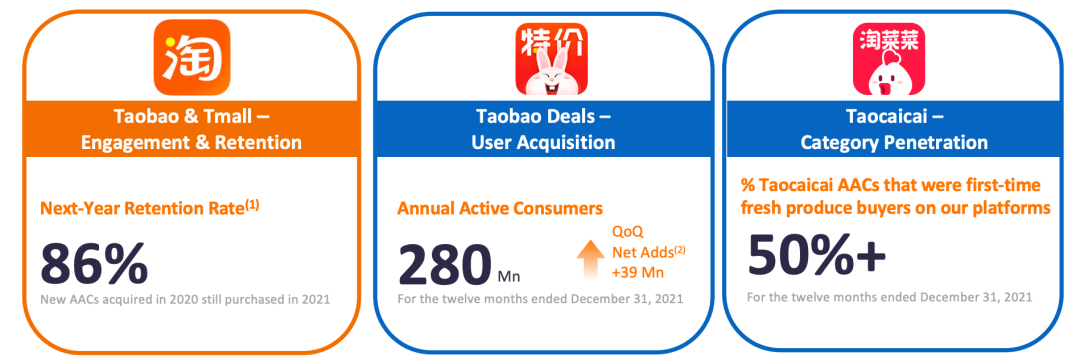

一项数据可以反映集团在这方面的成果:淘宝天猫2020年自然年的年度活跃消费者,在2021自然年的留存率高达86%。

淘特和淘菜菜则是集团重点发力的新业务,也是该分部的增长新引擎。截至2021年12月31日止12个月,淘特AAC达2.8亿,较上一季度增长3900万。本财季,淘特支付订单量同比增长超100%,淘菜菜的季度GMV环比增长30%,且规模效应初现。

这些都意味着阿里巴巴在下沉市场扎得更深了,食品、杂货和生鲜品类也带来了更高的消费者黏性。

再看“国际商业”分部,全球化是阿里巴巴的三大战略之一,也是集团重点投入的方向。本财季,阿里巴巴在海外市场收获了多重增长——国际零售本财季收入同比增长18%至164.49亿元,包括Lazada、速卖通、Trendyol及Daraz在内的国际零售业务年度活跃消费者突破3亿;国际批发商业业务收入录得同比29%的增长。

“菜鸟”分部是支撑起上述增长的关键角色。菜鸟在海外一直投入于建设全球数字贸易枢纽eHub、数字化秒级通关技术、海外仓、保税仓网络等一系列基础设施,这些动作仍在延续。本财季,菜鸟有4个西欧自营分拣中心投入营运,令区内自营分拣中心总数增至7个,国际物流网日均处理包裹量超过500万个。

重投入是为了确保增长的稳健和质量。同样的,阿里巴巴国内电商业务的增长也得到来自菜鸟的支撑,尤其是在下沉市场,财报显示,截至2021年年底,位于农村地区的菜鸟驿站数量同比增加了一倍多。

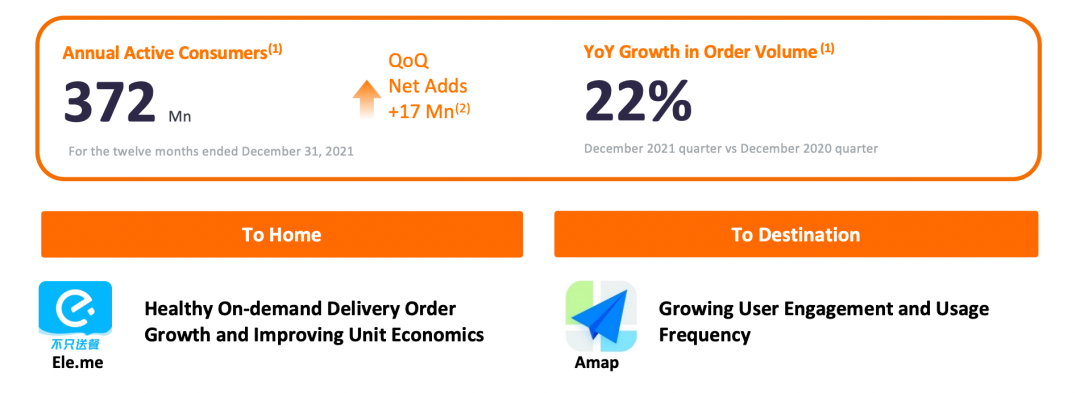

“中国商业”、“国际商业”、“菜鸟”分部总能吸引外界的目光,但本财季令人瞩目的还有“本地生活服务”分部。这个一直以来的集团“弱项”表现可圈可点,这与“饿了么+高德”的新结构关系密切。

2021年7月,阿里巴巴宣布基于地理位置服务,形成包括饿了么、高德和飞猪在内的生活服务板块,该板块由“到家+到目的地”双向驱动。从财报结果来看,调整的价值已经有所显现。

本财季,“本地生活服务”分部收入同比增长27%至121.41亿元,订单量实现同比增长22%。截至本财季末,“本地生活服务”分部的AAC达到3.72亿,单季净增长1700万。作为主要入口的饿了么和高德各有突破——前者非餐的订单比例上升,夯实了“不止送餐”的定位,后者则在国庆期间创下日活超2亿的纪录。

还有一个值得关注的分部是“云业务”。该分部本财季取得收入195.39亿元,同比增长20%,经调整EBITA从去年同期的亏损2.21亿元,转为盈利1.34亿元。

阿里云连年亏损也不改研发投入力度的故事,早已闻名于业内。今天的阿里云已进入云计算赛道头部梯队,保持增长的同时,业务健康度也在提升。财报显示,本季度,阿里云来自非互联网行业的客户收入正稳步上升, 占到本季度阿里云总收入的52%。目前,阿里云为全球25个地区提供云计算服务。

客户构成和市场分布的多元化,有助于阿里云获得更多的抗风险能力,同时也说明,在各行各业的数字化转型趋势中,占有先机的阿里云已经收获认可,获得行业发展红利。

总的来看,阿里巴巴本季度的财报依然有不少亮眼之处,传统业务持续增长且健康度提升,新业务取得了显著增长,各项投入均有“看得见”的产出,这些都将为集团未来的发展奠定基础。

国内的互联网行业已经走入了一个阶段交替期,从各个互联网公司的动作来看,行业普遍将未来发展定位于产业端,即让数字化进入实体产业产业链的全环节,进而创造新的空间和价值。

从阿里巴巴的动作中也能看出这一点,该集团的未来新机遇来自B端和对实体行业升级的助力,而阿里巴巴正在发展的BC双轮驱动模式,将帮助其把握机遇。

熟悉互联网发展历史的人肯定都记得,阿里巴巴的起家业务其实是B2B,淘宝天猫等离消费者更近的业务反而是后来的事。今天的阿里巴巴,正在融合其B端基因和C端资源,走通BC双轮驱动模式。

以“中国商业”分部为例,淘特、淘菜菜诞生于阿里B系,因此两者的成绩更多来源于其对集团已有供应链能力基础的利用和改造,而非烧钱补贴式的纯C端打法。淘系和B系在组织上全面打通,使得集团的供应链资源和C端流量运营资源得到协同,实现“一加一大于二”的效果。

一个很好的例子是,正是因为在BC两端都有积累,淘特、淘菜菜得以走出独有的M2C模式(生产者直连消费者),两块业务分别深入工厂和农场,从原产地为下沉市场带来高性价比的商品和服务。由于中间流程被极大缩短,生产端和消费端都能获益,一家牙刷工厂可以把超市卖199元的电动牙刷做到售价14.9元,而工厂利润率仍达13.5%。

除了缩短中间流程,目前,阿里巴巴在供应链上也投入颇多,这意味着集团的数字化能力和数字化基建将深入到产业链多个环节,产业链中各方将获得新价值,而这些增量价值也会反过来作用于阿里巴巴未来的发展。

阿里巴巴早已不是简单的“撮合”式平台,其未来发展将在产业数字化蓝海中获得空间。大环境有起有伏,公司本身也会有爬坡期。在基本面仍然健康、公司方向正确的情况下,阿里巴巴值得外界再多给一些耐心。