一家企业独享全球70%磷矿资源,OCP集团何以能牵动全球电池产业链?

编者按:本文来自微信公众号:出行一客(ID:carcaijing),作者:廖阳勇,编辑:施智梁,创业邦经授权发布

有这么一家企业,掌握了全球电池供应链的话语权,在未来三年内将左右新能源汽车的成本结构,决定了未来能源创新的方向,甚至于全球人口的粮食问题,也与它有关。

可能你会猜是比亚迪?松下?又或是中远海运?云天化?

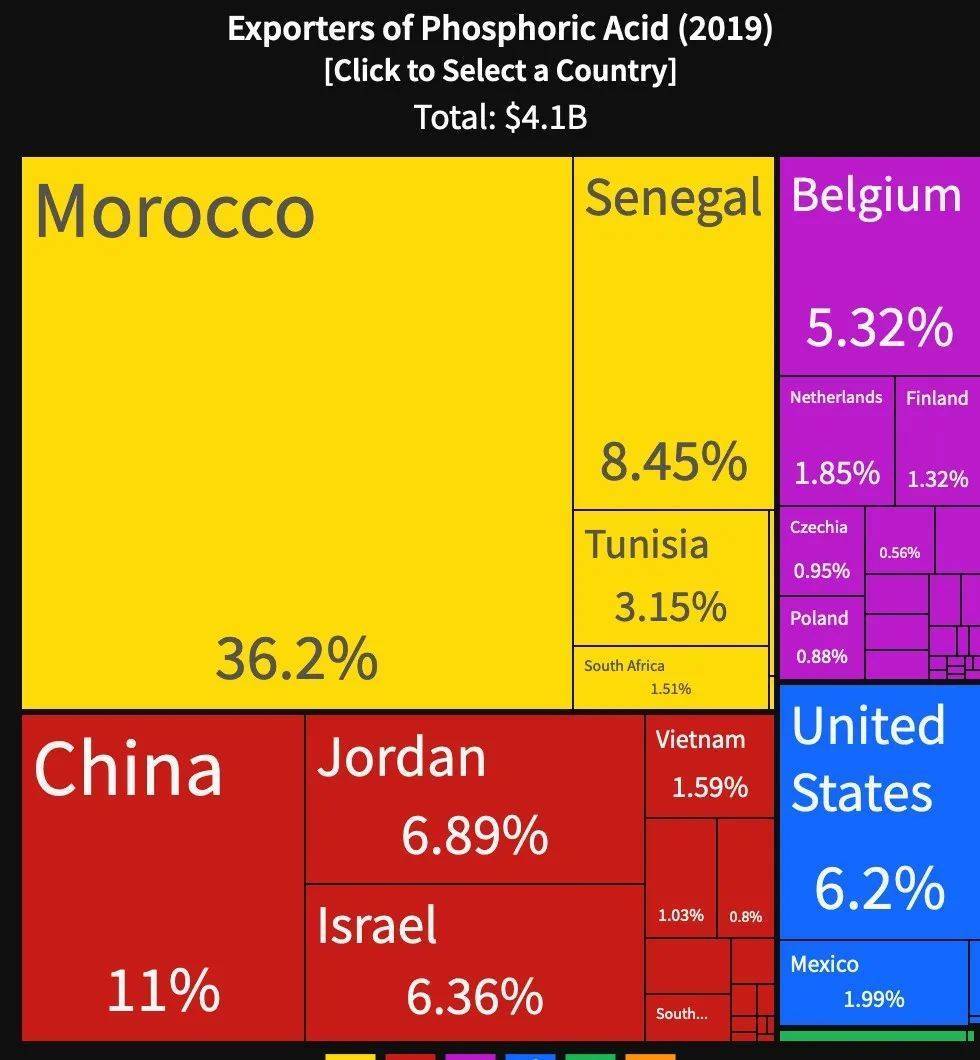

在摩洛哥,有一家企业独享全国的磷矿开采权,这就是摩洛哥磷酸盐公司(OCP),摩洛哥最大国有企业,也是全球最大的磷矿和磷酸生产商和出口商。据官网数据,OCP一家企业就占了全球磷矿市场份额的31%,几乎垄断了全球49%的磷酸市场。

OCP业务包括矿产开采,洗矿和浆料运输管道、磷化工生产及港口物流。来源:www.ocpgroup.ma

一家企业独享全球70%磷矿资源

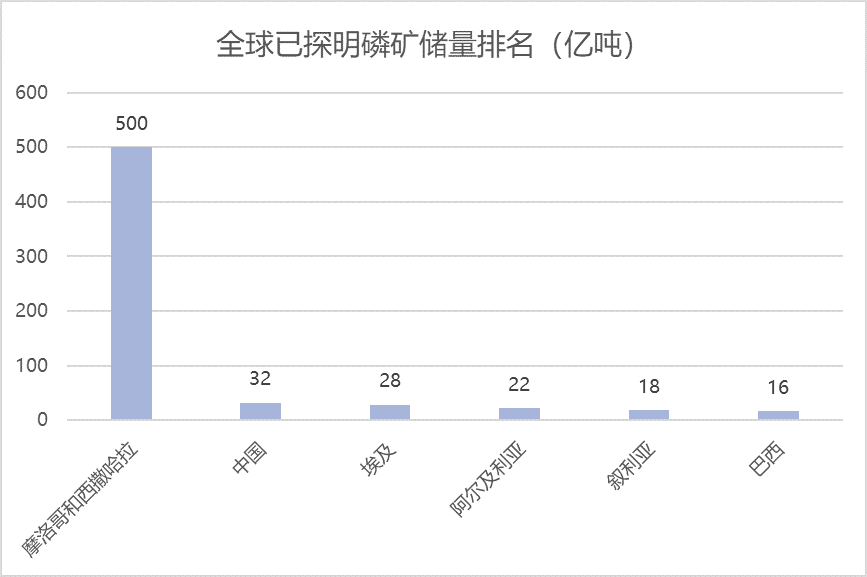

OCP集团何以能牵动全球电池产业链?这要从电池产业链上游不可或缺的原料,磷矿说起。全球已探明的磷矿储量,几乎全部都集中在摩洛哥和西撒哈拉地区,占全球储量的71%。

全球已探储量排名前六,其它国家都只是零头,整理自2021年美国地质调查U.S. Geological Survey, Mineral Commodity Summaries, January, 2021, P122

更让人羡慕的是,摩洛哥磷矿均为露天矿,而且磷的含量很高(平均品位达33%),大部分集中在卡萨布兰卡东南处,离港口近,出口便利。而全摩洛哥的磷矿都由OCP专营,使其在全球磷化工产业中占据了不可替代的地位。

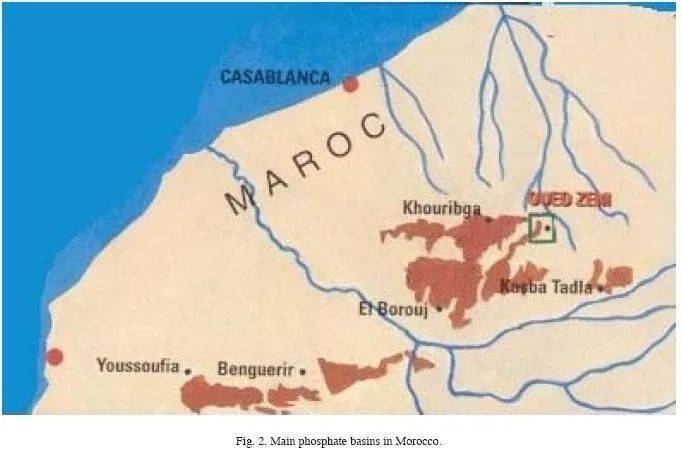

四大矿区中的Khouribga, Youssoufia, Benguerir都集中在摩洛哥中部盆地,其中占70%产量的Khouribga距港口只有180公里。来源:Geofis.Intl Bakkali, S. A resistivity survey of phosphate deposits containing hardpan pockets in Oulad Abdoun, Morocco[J], Geofísica internacional ,45

对比之下,虽然中国为第二储量国,但90.8%磷矿含量低,平均品位仅16.85%,有经济价值的可采磷矿只占总储量22%,且均为地下开采。

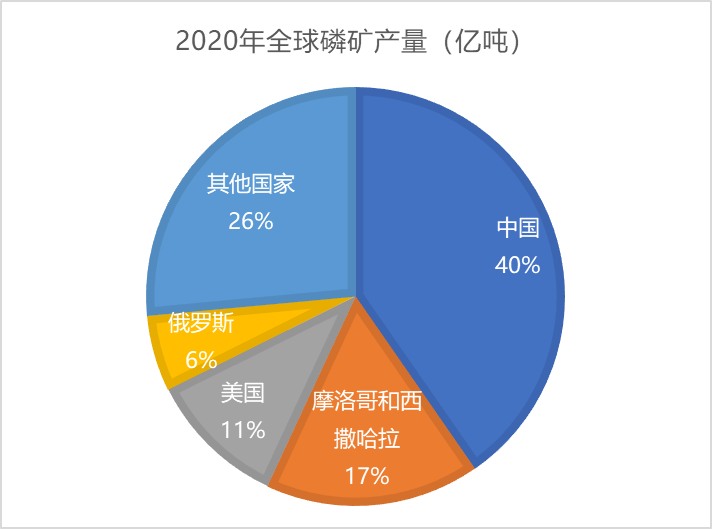

产量上,OCP也是遥遥领先于其它矿企。2020年全球磷矿总产量为2.23亿吨,仅OCP一家企业就占了全球产量17%,而且每年还稳步扩大产能,扩产的底气来自于极其丰富的储量,以目前的开采量,300多年内都不会枯竭。

2020年全球磷矿产量占比,整理自2021年美国地质调查U.S. Geological Survey, Mineral Commodity Summaries, January, 2021, P122

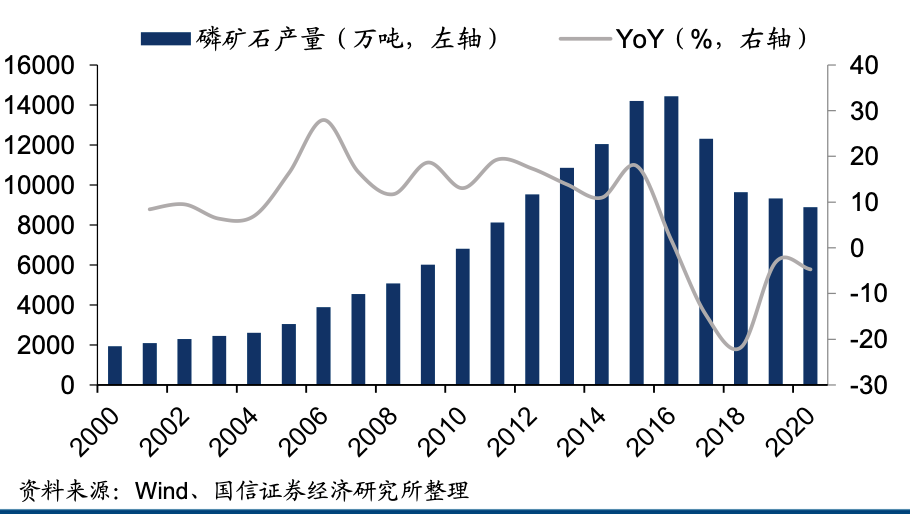

中国虽然占全球产量的40%,但这些产量来自400多家磷矿企业。我国过去二十年磷矿过度开采和采富弃贫的现象严重,长期产能过剩,按2016年的峰值产量,不到40年就会开采殆尽。近年随着环保整顿,产能和产量均以年均10%幅度下降,目前已经达到供需紧平衡状态。

目前我国磷矿开采量已降至9000万吨水平。来源:《磷化工行业分析框架》,国信证券

一边是垄断全球优质磷矿的OCP,另一边是明明可用储量并不丰富(且不优质),却长期挥霍浪费的中国大小磷矿,中国磷源供应令人担忧。

磷源为什么对新能源车这么重要?

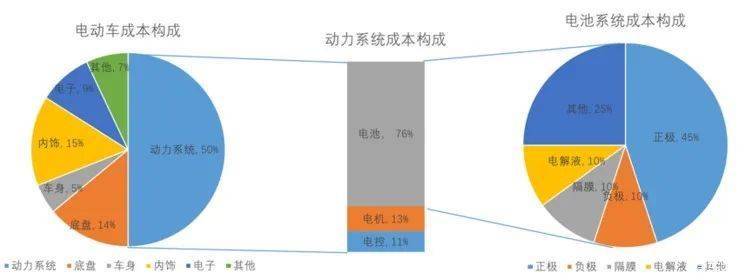

动力电池系统占新能源汽车整车成本的40~50%,而电池成本大头主要是正极材料。目前新能源车采用的主流正极材料有两种,三元锂和磷酸铁锂。

来源:汽车情报网chejiahao.autohome.com.cn/info/2635023

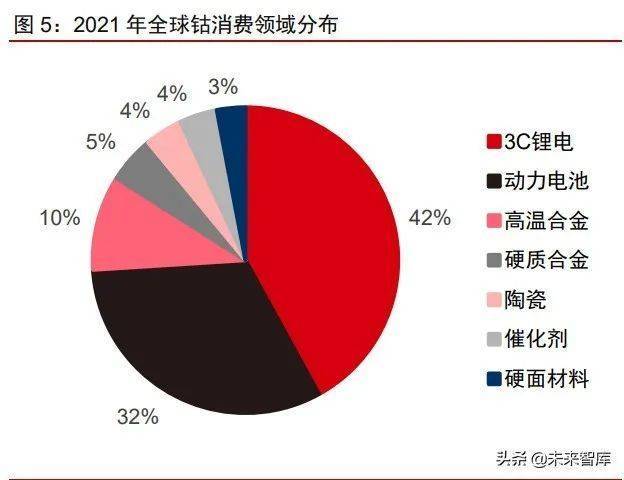

三元锂必须要用到钴这种稀有金属。像摩洛哥的磷一样,刚果(金)垄断了钴的全球供应,拥有全球钴储量的47%和钴产量71%,但这个国家动荡的局势导致出产不稳定,加上本来储量就稀有,钴一直供不应求。2021年一年时间,钴价暴涨了75%。

全球有74%的钴都是用于电池,因此电池需求和钴价强关联。来源:《有色金属钴行业专题报告:钴价高位有望持续,钴板块显著被低估》,中信证券

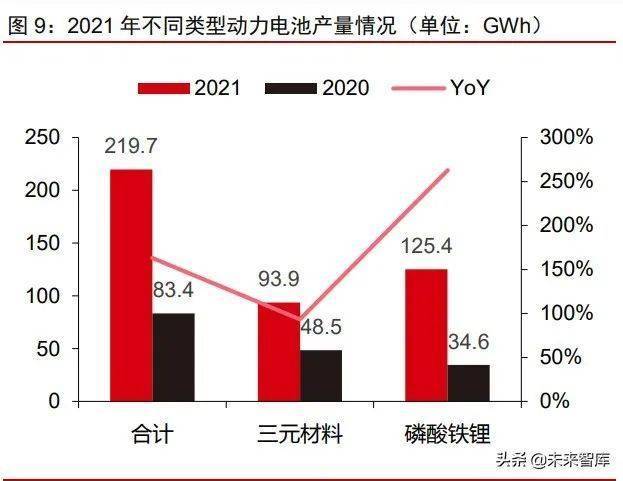

而磷酸铁锂电池无需使用稀有金属,一辆车成本能少四五千元。因此,尽管磷酸铁锂有能量密度较低(即同样电量,体积和重量更大),低温表现差等劣势,2021年装机量却反超三元锂,成为了市场主流。

2017年~2020年,三元锂电池一直是市场主流,2021年被磷酸铁锂反超。来源:《有色金属钴行业专题报告:钴价高位有望持续,钴板块显著被低估》,中信证券

电池供需缺口增大,赚钱的却是上游化工企业

但不论用哪种正极材料,动力电池都面临供需缺口。随着新能源车销量增长,符合车用要求的中高端电池产能却跟不上。预计截至2023年,全球电动汽车动力电池的供需缺口约为18%,2025年这一缺口将扩大到40%左右。

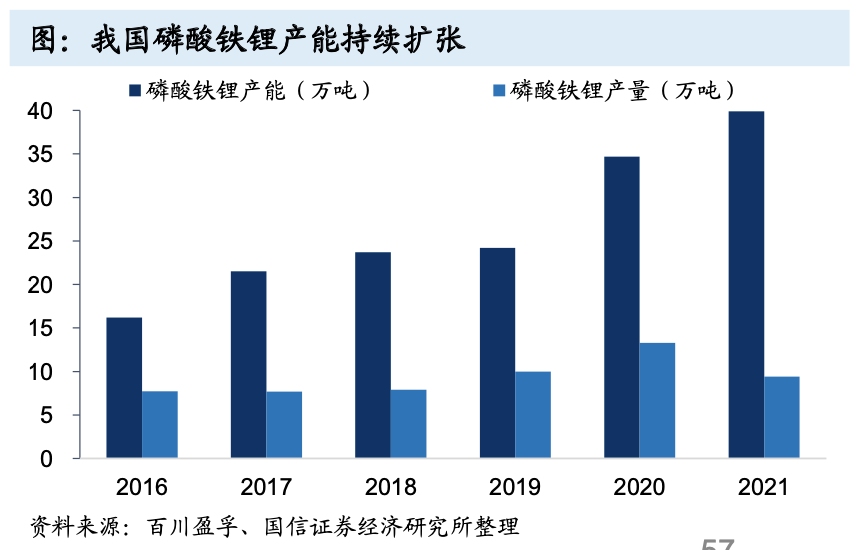

来源:《磷化工行业分析框架》,国信证券

2021年因原材料价格的暴涨,尽管电池订单激增,各大电池厂商的利润率却有不同程度的下滑。上游磷化工企业则随着黄磷、磷酸等价格的上涨(涨幅达170%),取得了巨额利润增长(兴发集团利润增长超500%,云天化超1000%)。

来源:《磷化工行业分析框架》,国信证券

磷矿是否存在长期供需缺口?

磷矿加工成为磷酸,磷酸用于生产磷酸铁锂,因此磷矿供应是影响新能源车成本的最大因素之一。那除去短期因素,磷矿是否会存在长期供需缺口?会持续多久?

要回答这个问题,得弄清楚两点:一是出产的磷是不是主要用于动力电池?如果像钴一样,主要都是用于电池生产,那矿源就是关键;二是磷酸铁锂技术还有多久的生命周期,如果新技术不需要磷了,也就不存在供需矛盾了。

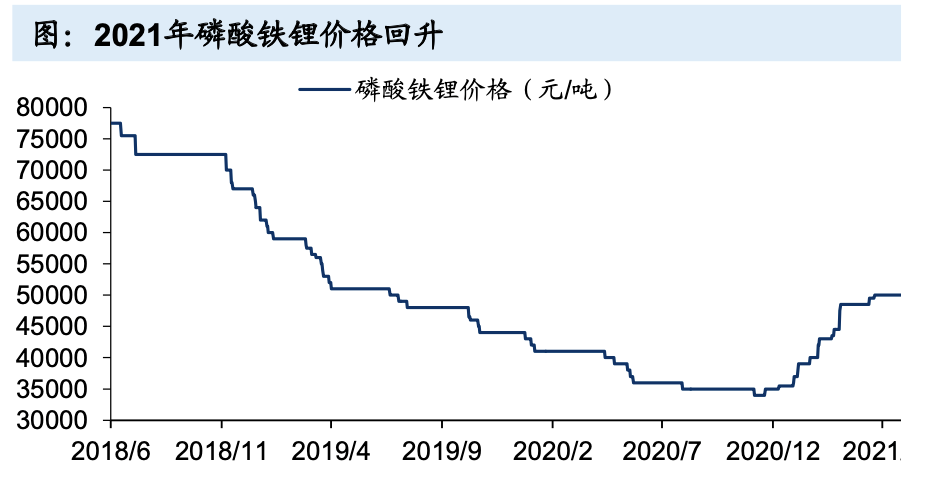

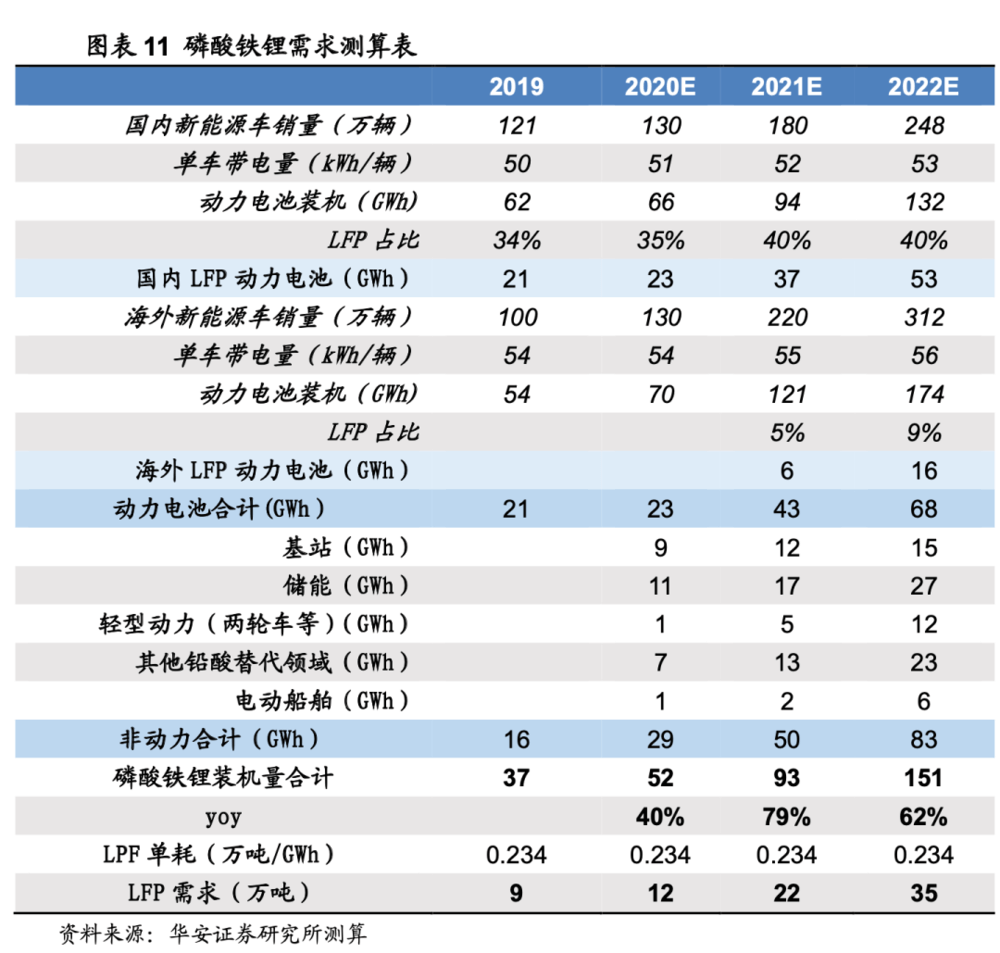

来源:《锂电池产业链专题报告:从供需探讨磷酸铁锂变化发展》,华安证券

1. 动力电池可能会面临与粮食抢夺磷源的局面

按目前装机量的增长率,预计2025年需要217万吨磷酸铁锂,即1500万吨的磷矿石(按5比1算),和全球2亿多吨的总产量相比,看似是九牛一毛。

来源:《2018~2024年中国磷肥市场深度分析及投资战略研究报告》,智研咨询

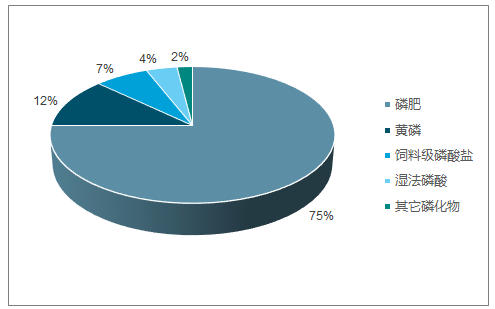

但是每年开采的磷矿石,有75%要用来生产磷肥,这关乎全球粮食安全。全球人口仍在增长,磷肥需求短期内仍会稳步增长。除去用于生产农药、饲料等磷化工产品的,用于湿法磷酸(磷酸铁锂的上游产品)的只占4%,约900万吨。

来源:《磷化工行业分析框架》,国信证券

更重要的是,中国主流的磷酸制备工艺,仍为磷矿消耗量更高(10比1)的热法磷酸。可以预计磷酸近三年仍将处于紧张供需紧平衡的状态。而且,我国磷矿品位大部分不足30%,实际生产磷酸所消耗的磷矿会更多,加之产能受限,未来我国或将成为磷矿和磷酸进口国。

2019年全球磷酸出口金额占比,来源:OEC oec.world/en/profile/hs92/phosphoric-acid

2. 可能的电池替代技术仍需依赖磷矿

目前已有近30家新能源企业对钠离子电池技术路线进行了研发和生产线布局。第一款钠离子电池已于2021年发布,据称能量密度可达160Wh/kg,接近磷酸铁锂电池。钠离子电池的研究已有三十多年历史,厂商再次把目光放回这项技术,还是从成本和供应链安全考虑。钠的丰度是锂的一千倍,成本可以大幅下降,并将摆脱对锂的进口依赖。只要在能量密度上取得进展,钠离子电池离下一步大规模商用并不遥远。

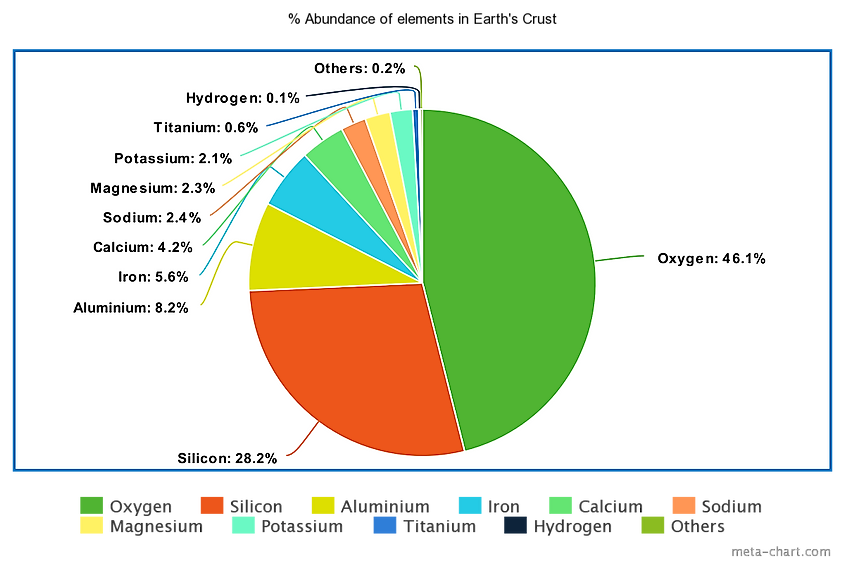

地壳中各元素丰度,其中钠Sodium排名第六,来源:WorldAtlas worldatlas.com/articles/the-most-abundant-elements-in-the-earth-s-crust.html

虽然目前钠离子电池的正极材料可选范围很多,但最可能采用磷酸铁钠或氟磷酸钒钠,所以还是脱离不了磷化工的中上游产业链。

中国是动力电池的最大生产国。可以预测未来3~5年内,随着新能源汽车的发展,国内磷源供应紧张的情况不会得到缓解。中国磷化工产业未来可能会开始依靠进口,首要的就是来自摩洛哥OCP集团的进口,需要关注地缘政治和海运价格因素对供应链的影响。

参考资料

1. 2018-2024年中国磷肥市场深度分析及投资战略研究报告,智研咨询

2. 锂电池产业链专题报告:从供需探讨磷酸铁锂变化发展,华安证券

3. 磷产业链专题报告:产能紧缩叠加环保趋严,供需格局有望反转,光大证券

4. 磷化工行业分析:从磷到磷酸铁锂,景气拉长,估值提升,东亚前海证券

5. 磷化工行业分析框架,国信证券

6. 有色金属钴行业专题报告:钴价高位有望持续,钴板块显著被低估》,中信证券

7. 磷酸铁锂行业深度研究报告:磷酸铁锂回潮或将持续,华创证券

8. U.S. Geological Survey, Mineral Commodity Summaries, January, 2021, P122,Prepared by Stephen M. Jasinski [(703) 648–7711

9. 张卫峰,马文奇.中国、美国、摩洛哥磷矿资源优势及开发战略比较分析[J]. 自然资源学报, 2005,20(2):378~386.

10. Bakkali, S. A resistivity survey of phosphate deposits containing hardpan pockets in Oulad Abdoun, Morocco[J], Geofísica internacional , 2006, 45