造车新势力“蔚小理”,终于齐聚港股。

3月10日,蔚来正式在香港联合交易所挂牌上市,股票代码为“9866”。开盘股价报160港元,开盘十分钟,股价拉伸涨逾4.06%,截至发稿前,股价为166.5港元,市值2779亿港元,约2245亿元人民币。

这是继2010年易车网上市、2018年蔚来纽交所上市后,48岁的蔚来创始人、董事长兼CEO李斌再一次敲钟。较为特殊的是,蔚来采用了介绍上市的方式,也就是说不会发行新股,只是企业股东将本身的旧股申请挂牌买卖,从一定层面来说,不再涉及融资,也不会稀释现有股东的利益。

上市不是为了钱?对于赴港上市的理由,蔚来回应媒体称,是为投资者提供更多的交易地点和更灵活的交易时间,将有助于引入更多的投资者。同时,使用介绍上市的方式,是因为公司拥有充足的现金储备,短期内没有迫切的融资需求。

除了港交所,蔚来还在寻求其他上市机会。赴港上市的同时,蔚来也已向新加坡证券交易所主板提出以介绍方式第二上市申请,具体上市日期正在审核中。

蔚来虽对外称,上市跟钱没关系。但它曾在2019年至2020年间遭遇多重打击:停建上海工厂、ES8自燃导致同一车型大规模召回、管理层出走、巨额投资被撤回,这些都将蔚来推向一场现金流危机。招股书显示,2019年底,其账面上的现金及现金等价物只有8.6亿。上市以来,蔚来长期亏损,直至2020年,它以同比增加107.8%达162.5亿元的收入扭亏为盈,当年蔚来手里握着的380多亿现金,也恢复到危机前的水平。

但找钱,依旧是蔚来的长期任务。

一方面,需要不断投入营销以及车型、智能化研发,持续的资金“输血”对新势力车企来说更是至关重要,交付量掉队后的蔚来需要更多的弹药去追赶;另一方面,昔日合肥市拿出70亿出手“救”蔚来,对等的条件是——要在2024年实现营收1200亿元,同时于2025年前在科创板完成上市。以蔚来2021年前三季度262.35亿的总营收来看,这个目标还有距离。

逐渐丢掉“老大哥”的位置?

去年年中,同为造车新势力的小鹏汽车、理想汽车相继在港交所实现“双重上市”。

相较之下,蔚来上市的路并没有那么顺。从时间上看,蔚来向港交所“递表”的时间早于小鹏、理想。但由于蔚来涉及用户信托持股等方面问题,其上市迟迟未能获得港交所的批准。与此同时,作为最早量产的新势力车企,蔚来逐渐丢掉领头羊的位置。

为了保持市场头部优势,蔚来这次选择的介绍上市,更像是受阻之后的无奈之举——介绍上市相比普通上市,审核机制更为宽松。

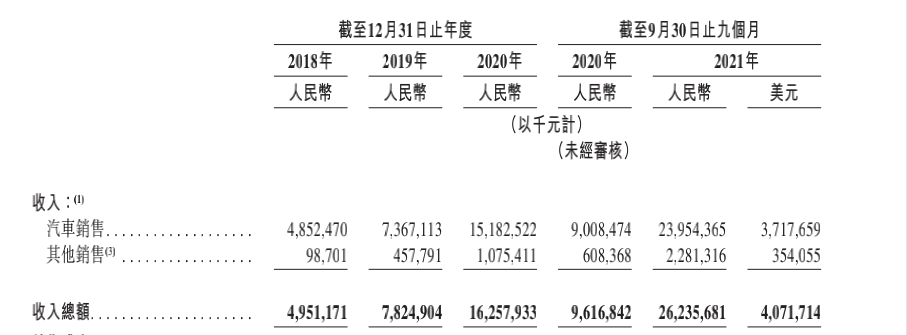

招股书显示,汽车销售仍旧是蔚来的大头,为整体营收贡献超9成。蔚来公布的数据显示,其三款在售车型ES8、ES6和EC6,2月共计交付6131辆新车,同比增长9.9%,环比下降36%。

图源 蔚来招股书

仅有理想ONE一款车型的理想汽车,在2月则交付了8414辆新车;小鹏汽车2月份交付了6225辆;哪吒汽车2月共交付7117辆。

从2021年7月开始,蔚来已显颓势。在理想和小鹏交付量双双突破8000辆的情况下,蔚来当月交付量仅为7931辆,屈居第三;8月,蔚来交付量更是出现滑坡,从此前的榜首掉出前三。

虽然在9月重回新势力交付榜首,但此后蔚来的交付量,一直被理想汽车和小鹏汽车压制。在蔚来港交所披露文件中,2021年全年,蔚来共交付91429辆,理想与小鹏分别交付90491辆和98155辆,在造车新势力三巨头中,蔚来位列第二。

供应链的稳定性成为影响蔚来速度的最大变量之一。

早在去年,蔚来就一直受半导体芯片短缺的影响,当时一颗20元的芯片在黑市能炒到2800元人民币。去年3月,蔚来合肥江淮汽车工厂因芯片短缺停产5天。8月,南京和马来西亚疫情影响了蔚来部分单一供应商,导致交付下跌。

早在去年就发布的新车ET7和ET5,直到今年仍然未能交付。招股书中透露,ET7及ET5预期分别于2022年3月及9月开始交付。消费者持币待购的心态,也对销量造成了部分影响。

长期来看,更为深层的原因是,蔚来定位中高端,定价集中在30-40万左右,而小鹏P5定价16-22万左右,哪吒普遍定价10几万。和理想、小鹏等新势力的相比,蔚来一直缺乏一款走量的车型来实现规模效应,降低成本。

蔚来在通过发布更多车型、走下沉之路的方式追赶。据《晚点 LatePost》报道,去年9月,蔚来开始大力招聘一线 Fellow(销售)和研发人员,其中一部分人员将负责成立中低端品牌,蔚来也将从原来一年一款新车的节奏增加至三款。尤其在ET7及ET5交付之后,它今年的销量情况或许能稍有好转。

豪赌换电业务

芯片短缺、原材料问题、产线制约,是造车新势力面临的共同问题。在共同的阻碍之外,蔚来与其他几家不同的是:布局换电及BaaS(电池租用服务)业务。

蔚来布局换电及租电业务,是一件消费者喜欢但短线投资人并不看好的烧钱之举。

消费者购买电动车最大的顾虑是,车子没电了,怎么办?在快充站,充满一辆电动车一般需要1个小时,而加油只需要5分钟,更何况不是每个地方都能找到快充站,这种补能焦虑始终影响着消费者购买电动车的意愿。

蔚来推出换电模式的初衷,就是为了让电动车补能方式和燃油车一样方便:电池就像老式手机一样可以轻松拆卸和更换,随时补能。换电三分钟,行驶几百里。

据蔚来称,其换电模式是行业首创,自己也是车企中为数不多提供换电方式的厂商。在港交所披露文件以及前几季度的财报中,其换电业务被频频提及。

特斯拉也曾推出自己的换电服务,但在实际运营后,却由于不同车型无法适配、运营效率低等问题被叫停。

换电模式为车主提供了足够的便利,缓解了很大的补能焦虑。和蔚来首个实现盈利的“周边业务”NIO Life一样,换电业务也被车主视作蔚来核心竞争力之一。

但对于企业和投资人来说,建设换电站需要巨大的资金投入,烧钱程度巨大。据了解,换电站成本高达400万元/座,招股书显示,截至2021年12月31日,蔚来在中国183个城市的市区及高速路部署了777座换电站。而蔚来的电站设计尚未标准化,只支持自家车型。换电站的换电营收很难收回高额的建设成本。

此前,蔚来表示计划在2025年底建设超4000座换电站。目前,蔚来已有的换电站大多分布在一二线城市,如果要走出高线市场,打算在自建换电站上走到底的未来,仍要花掉一笔巨大开支。

“要算小账,更要算大账,换电站就是一个算大账的典型例子。”李斌把换电模式视为做好用户体验的关键之一,并常对团队这样讲。

纵观造车新势力,李斌、何小鹏、李想等创始人都像是产品经理的角色,产品里贯彻着创始人的个人思路。在蔚来身上,这种思路表现得更为彻底。在李斌的想象中,蔚来应该是“车界星巴克”,不仅卖汽车,也要卖空间和审美,成为一家生活方式类公司。他喜欢在线上给车主发红包,频繁出现在蔚来的线下活动中。不少车主称道李斌的人格魅力,但这不一定能撑起他的换电站理想。

李斌勇闯新战场

一方面,深陷交付量困境、换电模式不被看好、极致服务导致投入增多……蔚来的境遇似乎没有那么乐观。

另一方面,出海挪威、开发手机业务、打下沉市场……蔚来在不断开辟第二战场。

主营业务之外,究竟什么才会成为蔚来的未来?

从创立起,李斌就希望打造一个全球性的品牌。2021年9月,蔚来在海外第一站——挪威开启交付。先一步出海的小鹏、爱驰采用的都是代理模式,但蔚来在挪威采用了与国内相同的直营模式,并搭建起完整的运营体系。11月初的电话会议上,李斌披露了一个数据:在挪威市场,试驾过蔚来的用户超过四分之一都会订车,各方面工作都达到了预期。

但在不那么熟悉的地域,蔚来如何适应不同的文化,提供极致服务,都需要给出答案。

出海同时,李斌看中了手机这个新市场。据媒体报道,今年2月,蔚来有意进军手机行业,目前项目正处于最开始的调研阶段,并为此进行人员招聘。蔚来基本上排除贴牌的可能性,大概率是自己下场做手机。

从2018年开始连续下行的手机行业,早已挤成一片红海。2018年到2021年,国内的购机量从4.52亿台滑落至3.1亿台,这意味着手机大厂们得争夺每年3亿的换机人群。同质化的产品、不那么理想的经济状况,也让消费者的换机周期从24个月延长到了27个月。总之,手机看起来已经不是一门好生意。

但蔚来的手机业务,更像是这家“客户企业”的延伸:车机交互、让那些热衷于参加蔚来线下活动的车主们,为自己的“信仰”再下一单。相比于吉利这样的传统车企,蔚来这种脱胎于互联网时代的新势力车企进军手机市场有着很大的优势。只是不知道在手机领域,李斌引以为傲的社群文化是否能玩得转。

说到底,不论是出海、手机业务,还是供应链上下游的增资,李斌都需要自我造血和资金输入,以跑赢这场时间竞赛。

赴港二次上市成功后,李斌还能通过什么让蔚来拥有更好的未来?