当下美国资本市场开放性和包容性不断减弱,对国内公司的吸引力或许会逐渐下降。

编者按:本文转自美股研究社,创业邦经授权转载。

美东时间3月10日,美股热门中概股集体跳水,互联网板块领跌。其中,纳斯达克金龙中国指数收跌10%,创2008年10月以来最大跌幅。

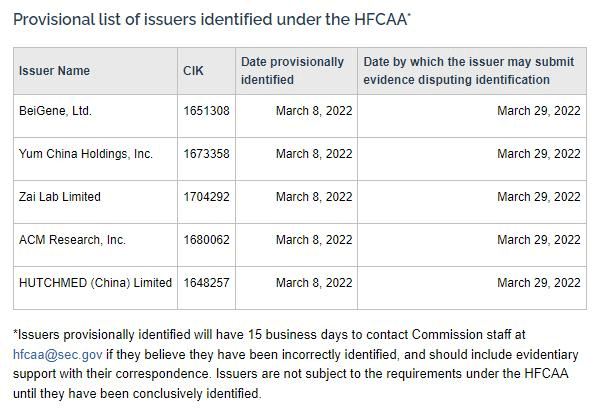

究其原因,有较大概率是因为不久前美国证监会(SEC)发布消息,依据《外国公司问责法》认定了五家在美上市的中国公司为有退市风险的“相关发行人”。

这份临时名单包括百济神州、百胜中国、再鼎医药、盛美半导体、和黄医药。如果这 5 家公司一直无法提供审计底稿,那么2024年季报发布后,就进入退市程序。

截至收盘,百济神州跌5.87%,百胜中国跌10.94%,再鼎医药跌9.02%,盛美半导体(ACMR)跌22.05%,和黄医药跌6.53%。

来源:SEC

SEC要求这五家公司于3月29日前向SEC提供证据,证明自己不具备被摘牌的条件。但这件事很难办到,为什么呢?

《外国公司问责法》(简称《问责法》)于2020年12月2日由美国众议院通过,该法对外国公司来说,意味着将需要遵守美国的审计标准。

《问责法》中,有规则显示:假如外国公司连续三年未能够通过美国公众公司会计监督委员会的审计,那么外国公司在美股市场交易将会受到影响。

虽然它适用于所有美国以外的企业,但在《问责法》通过之前,SEC和PCAOB(美国公众公司会计监督委员会)主席曾发表联合声明,指出PCAOB始终无法在中国检查审计工作文件,并警告投资者在新兴市场(包括中国)投资时应考虑财务报告的质量和其他信息披露风险。

事实上,中国财政部、中国证监会早在2013年就与PCAOB签署了谅解备忘录,为在两国管辖范围内制作和交换与调查相关的审计文件建立了合作框架协议。

但SEC和PCAOB一直强调,中国的不积极配合导致PCAOB无法及时获取相关文件。从种种迹象来看,该《问责法案》或许从制定之初就是针对中概股。

为什么说名单上公司难以提供依据呢?

所谓依据,指的是审计底稿。

首先,一方面是出于数据安全的考虑。和财报不一样,审计底稿是上市公司最底层、最基础的财务数据。简单来说,包括客户数据、服务器位置等等。为了验证数字的正确性,通俗一点举例,审计时公司买了几头猪,猪在哪都要记录。

显然,这些数据十分重要。但更重要的是,SEC此举等于是绕过中国监管机构的不合规行为。

国际证监会组织规定一国监管机构可向境外监管机构请求获得涉及交易记录和行为人的广泛信息、财务审计信息。

SEC想要中概股公司审计底稿,可以向中国证监会提出请求。但是现在PCAOB想要绕过中国证监会自由执法,这种事从未有过先例。

目前,为在美国上市的中概股提供审计服务的四大会计师事务所,都是在中国注册的合资企业,需要严格遵守中国法律。

同时,它们也在美国公众公司会计监管委员会(PCAOB)注册,以符合美国证券市场规则。

中概股们没有道理提供审计底稿给SEC。

SEC公布的首批预定摘牌名单包括百济神州、百胜中国、再鼎医药、盛美半导体、和黄医药五家公司。其中,有3只医药股、1只半导体股、1只餐饮消费股。

对于为什么首批名单是这五家公司,知乎CFO孙伟认为:“只能说这5个兄弟的reporting和IR团队太勤奋,出年报出的早。SEC是根据上市公司提交21年年报的顺序来确定是否是‘被识别发行人’。随着其他中概股公司相继发出21年年报,大概率所有的中概股公司都会上榜。”

来源:知乎

事实上,此前不少互联网公司已经发了财报。但互联网板块目前估值降低到一定程度,而且弱市下同样会受到中概股其他板块不利消息波及,所以美股研究社认为,此次名单上的公司主要扩大了对中概股的打击面。

《问责法》对中概股的影响昨夜(美东3月10日)已经初步展现了,纳斯达克金龙中国指数创14年最大跌幅。

但希瓦资产创始人梁宏认为,中概昨晚大跌是弱市下的过度恐慌。

对此,梁宏解释道:“时间到24年4月底还有两年多时间,中间变数很大。财政部已经介入审计谈判,官方公告是取得积极进展,目前是谈判过程中。存在一定变数和预期差。目前股价演绎是最差情形。”

正如他所说,目前股价受情绪影响较大。根据名单相关公司的公告,几家公司都在采取积极措施应对问题。

比如,再鼎医药公告称,SEC于2022年3月8日将再鼎医药暂时性地认定为使用目前未经PCAOB审查的审计机构的公司在预期内,并且是基于HFCA法案要求进行的常规性操作。公司被暂时性认定并不意味着本公司将会被SEC从纳斯达克交易所除牌。

而盛美上海表示,控股股东ACMR(盛美半导体)出现在临时名单上并不意味着ACMR将很快被摘牌。控股股东ACMR现正在积极寻找解决方法,进行沟通,致力于在2024年截止日期前满足美国SEC要求。

短期来看,SEC的行为对中概股造成了较大的打击,但对港股、A股的冲击不明显。

从3月11日收盘情况来看,上证指数收于3309.747点,上涨0.41%;深证成指收于12447.37点,上涨0.62%;恒生指数收于20583.71点,下跌1.47%。

上证指数、恒生指数 来源:富途牛牛

最重要的是,中国政府和相关企业都在采取积极的行动应对这一事件。

证监会回应部分中概股进“预摘牌名单”时表示:坚决反对一些势力将证券监管政治化的错误做法。根据证监会回应,目前已经与美国方面开展了沟通对话,进展是积极的。

另外,3月10日晚间,“四大行”:建设银行、工商银行、农业银行、中国银行集体发布公告称:今年前2月经营稳中有进,实现良好开局。此举同样提振了市场信心。

从长期来看,也许“塞翁失马,焉知非福”。

首先,从估值出发,根据中金公司观点,受多重因素影响,市场估值已经历明显回调,目前,A股市场估值重新回到历史相对低位水平,港股估值处于历史极端低位。

虽然估值对短线市场走势指示意义有限,但近期回调后市场中长线估值吸引力进一步增加。

希瓦资产梁宏则指出:一个长期投资型基金关心的是公司成长性,确定性和估值水平。股价波动涨跌因素太多,绝对底部很难判断。但是低位只能牢牢拿住股票,抗住各种波动,等待否极泰来。

而股价有跌就有涨,周期才是市场永恒的主题。

从宏观环境上看,美国经济隐患初显。根据美国劳工部周四发布的数据显示,2月美国劳消费者价格指数(CPI)同比上涨7.9%,同比涨幅升至40年新高。同时,截至3月5日当周初请失业金人数为22.7万,较前一周增加约1.1万人,高于预期的21.7万。

而面对可能的“滞胀”风险。中国可能会相对更有韧性。因为中国是全球重要的制造业大国,具有全球最大的产业链。

只要中概股公司们没有明显的经营风险,基本面不会发生巨大变化,从估值来说未必不是机会。

最后,在多数专家看来,应对此次事件最好的方法还是中概股回归。

正如查理芒格所说:“我们能成功,不是因为我们善于解决难题,而是因为我们善于远离难题。”

按照希瓦资产创始人梁宏观点,多数中概股已经回港二次或者双重上市。退一万步最差情形直接美股股票转港股股票,有香港投资范围的基金不需要卖出中概股。

推动中概股加速回归需要政府和企业共同努力,《问责法》事件可能是一次契机。比如百胜中国表示,除非法案修订将其排除或审计师进行全面核查,否则其普通股将于2024年初从纽约证券交易所退市。

对此次事件,“股市名嘴”李大霄认为,“在海外一片风雨飘摇中,一个强大的国内市场就显得愈发重要。A股和港股的稳定刻不容缓,政策支持和包容性应该迅速加大,才能有能力容纳被美股排挤的中概股回归。”

最重要的是中概股公司当初赴美上市也只是为了更好地融资,如今回归并非全无好处。

比如,财经评论员郭施亮就指出企业回归国内资本市场上市有三大好处:

第一,回国上市有利于拓宽企业自身的融资需求,并有望巩固国内市场的影响力及市场地位。

第二,企业回归国内资本市场,部分牵涉到核心技术、核心资源的中企,它们将会受到国内市场的重点保护,降低了海外市场做空机构袭击的风险。

第三,与美股市场相比,国内资本市场更愿意给企业更高的估值溢价,对上市公司的市值提升具有积极的影响。

当下美国资本市场开放性和包容性不断减弱,对国内公司的吸引力或许会逐渐下降。

短期来看美国监管机构的步步紧逼打击了不少中概股企业,但从长远发展角度来说也促进了中概股企业回国上市步伐,优质企业的回归对中国资本市场发展会起到积极作用。

只要基本面没有变化,短期的市场波动不会影响优质企业的发展,企业盈利才是长期投资回报率的决定因素。

最后,祝福这些优秀的中国企业能抗住打击,在磨难中变得更加坚韧。希望投资者能通过理性的投资收获长远的回报。

用芒格的一句话结尾:最美好的事是当你每天早上醒来的时候,没有新的事会让你感到痛苦。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。