北京时间3月16日,小米发布公告,称原有“小米运动”应用更名为“Zepp Life”(华米的健康应用),后续由华米科技(下文简称“华米”)独立运营。小米则要推出“小米运动健康”作为小米后续可穿戴类产品的官方应用,与此同时,小米的新应用将逐步支持用户原有数据迁移。

就在小米与华米公开“划定界限”仅一天后,3月17日夜间,华米公布了2021年Q4以及2021年全年业绩报告。

据财报数据披露,2021年Q4华米营收2.607亿元(美元,下同),较2020年同期下降15.8%;营业利润157.88万,较2020年同期963.32万下降84.2%。该季度华米共出货830万台,而去年同期为1330万台,同比下降37.6%。财报表示营收下降主要是因为小米可穿戴设备出货量下降,以及自有品牌产品销量受到新冠肺炎疫情和行业半导体短缺影响。具体来说,小米可穿戴产品单位出货量下降了47.3%,华米自有品牌Amazfit和Zepp品牌单位出货量增长14.3%。

全年数据方面,2021年华米总营收9.8亿美元,较2020年全年下降2.8%。在采用与上一年相同汇率6.525元人民币兑美元汇率情况下,并排除智能牙刷公司解散对上一年营收影响,华米2021年营收比2020年略增长了1%(Non-GAAP,非美国通用会计准则)。营业利润为1473.44万,较2020年全年的2669.71万同比下降46.07%。2021年全年华米出货量为3610万台,而2020年全年4570万台,同比下降21%。其中,自有品牌出货量增长59.6%,小米可穿戴设备产品下降30.5%。

华米这份财报可谓喜忧参半。

早在2015年,华米就开始“去小米化”,七年过去成果斐然。正如华米CEO黄汪所言,2021年华米自有品牌出货量增长60%,海外扩张势头强劲,超过80%自有品牌来自国际市场,北美地区自有品牌出货量同比增长200%。但另一方面,小米可穿戴设备产品销量依然对华米整体营收结构产生较大影响,甚至成为华米整体业绩的“晴雨表”。华米CFO邓成表示,虽然华米自有品牌单位出货量实现净增长,但这一增长被小米可穿戴设备产品单位出货量下降所抵消,小米依然是华米的重要合作伙伴。

脱离小米后的华米阵痛持续,特别是2022年开始,华米“去小米化”进程加速,在这种既合作又竞争,既想摆脱又深陷其中的纠结关系中,华米将走向何方?

纠结中的“去小米化”

2013年年底,华米成立,2014年,华米与小米首次合作推出小米手环1代。在创立初期,华米就有计划地想要摆脱对小米在业务营收、品牌背书、销售渠道等维度的过度依赖。和小米其他生态链企业如九号公司、石头科技等类似,华米试图树立和建设自有品牌,通过独立发展让企业运营风险可控。2015年,华米推出自有品牌Amazfit,开始脱离小米,试图两条腿走路,2018年,华米收购智能穿戴品牌Zepp。随着华米自有品牌份额逐年增大,华米与小米的竞争关系也日益凸显。

两者的竞争关系与整体市场增量情况相关。

根据IDC数据统计,2021年中国可穿戴市场出货量近1.4亿台,同比增长25.4%。预计2022年,中国可穿戴市场出货量超过1.6亿台,同比增长18.5%。其中,手表市场出货量3956万台,同比增长21.4%。成人手表2013万台,同比增长31.0%。手环市场出货量1910万台,同比下降26.3%。

小米可穿戴设备主要包括小米手环、小米手表等单品,旭日大数据董事长孙燕飚对DoNews表示,当全球可穿戴设备市场增量较大时,华米与小米之间的竞争关系不会凸显。一旦整个市场增量变小,华米、小米,再加上其他厂商如苹果、OPPO、vivo、华为等将会形成非常强的竞争关系。

“当整个市场有萎缩迹象时,华米和小米产生的左右手互博现象将比较凸显,这时,华米与小米的关系对双方都比较敏感和棘手。一方面,小米投资华米,从投资收益层面的确可以为小米带来价值,但投资之外,小米无疑培养出一位在产品、价位等方面与其产生直面竞争的对手。特别是当面对苹果等头部竞对时,华米和小米站在了同一条起跑线。”孙燕飚进一步说。

当前无论是从市场占比还是从毛利率来看,苹果一直领跑可穿戴市场。IDC统计数据显示,2021年苹果可穿戴设备出货量达1.618亿台,占据全球市场份额30.3%,其次为小米、三星、华为。早在2015年外媒就估测,苹果可穿戴产品如智能手表毛利率或超过60%,或是其最赚钱的业务之一。

据孙燕飚介绍,可穿戴设备市场以高中低三个价格段分类,苹果占据了高端和中端市场大部分市场份额,小米、华米则主要基于第三类较低的价格层面,从出货量来看,即使小米也无法与苹果处在一个维度。反观华米,抛开市场份额不谈,毛利率一直维持在20%左右。

在华为缺席5G手机市场后,手机厂商纷纷把对标对象瞄向苹果,小米如何平衡生态链的竞合关系,势必影响小米未来的战略走向。而对于华米而言,如何平衡小米ODM业务的份额,以及如何让自有品牌获得更大的利润,也将是一个难点。

摆脱小米之路不易

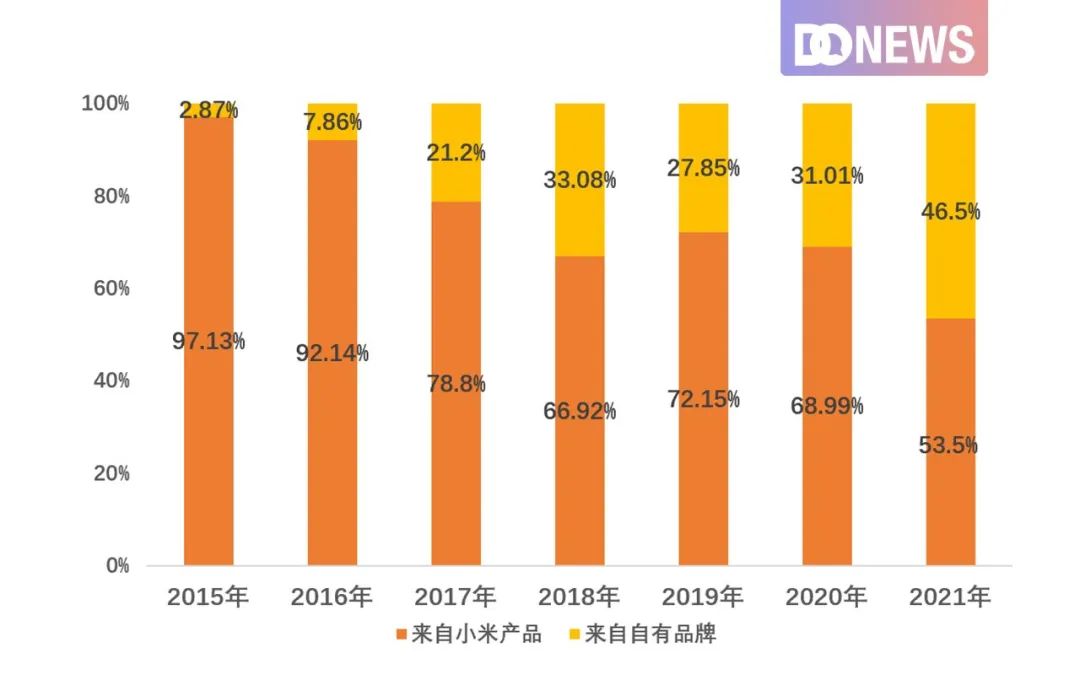

从2015年起,小米可穿戴产品占华米总营收占比已经从97.1%逐步下滑至2021年的53.5%,但依旧占据半壁江山。在财报中,华米也提及无论是2021年Q4还是2021年全年盈利下滑,均与小米可穿戴设备出货量下降有关,可见,华米营收与小米依然“深度”绑定。。

华米科技历年收入构成 数据来源:华米科技财报 制图:DoNews

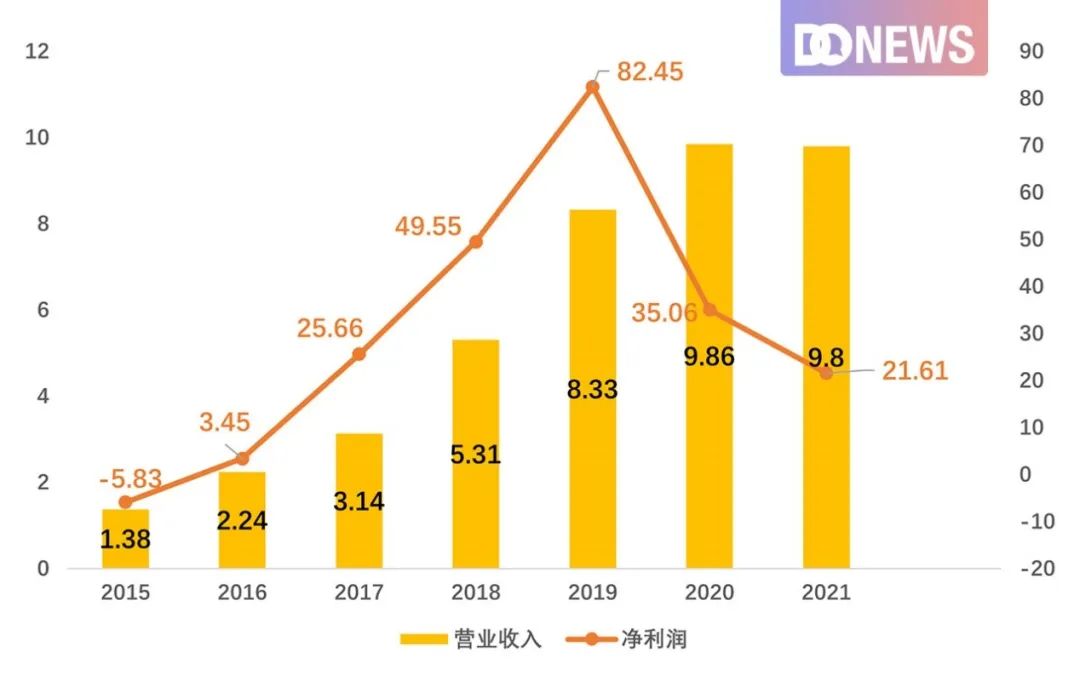

另一方面,随着小米产品占比的不断下降,尽管华米营收从2015年的1.38亿美元增长了七倍多,达到2021年的9.8亿美元,但华米的营业利润、净利润、销售净利率在2020年、2021年却呈现出负增长。2020年华米的营业利润同比下降71.28%,净利润下降60.23%;2021年营业利润同比下降46.07%,净利润下降39.76%。销售净利率也从2019年最高点9.86%,下降至2021年的2.19%。

华米科技营业收入及净利润(百万美元)数据来源:华米科技财报 制图:DoNews

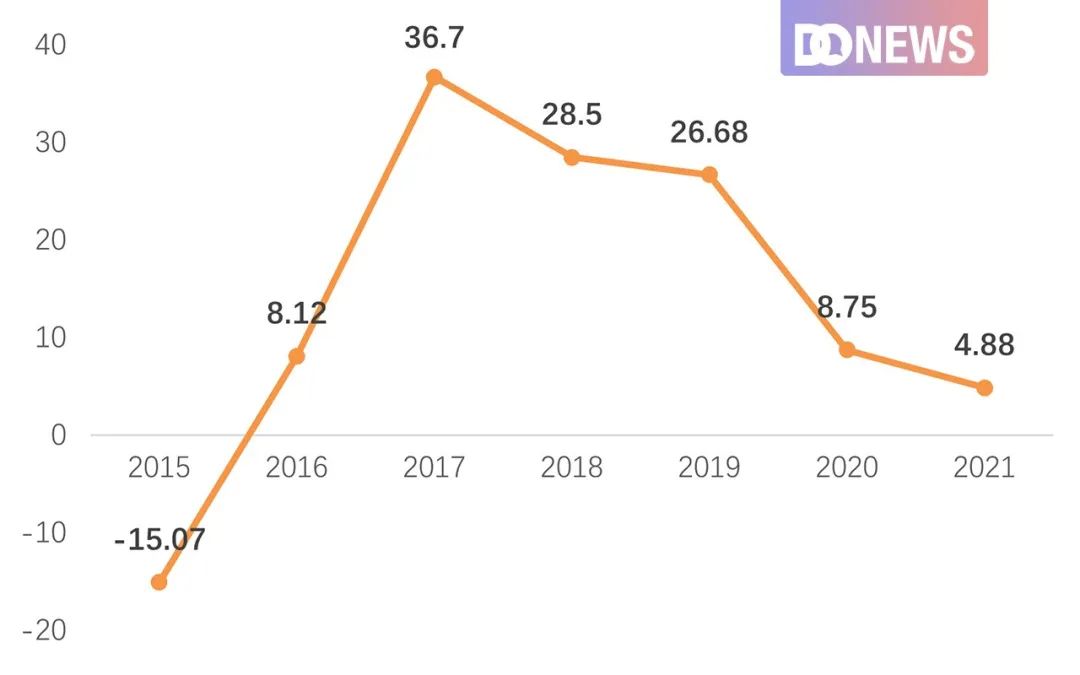

这一点在ROE值上也有所体现,2017年华米ROE高达36.7%,到2021年,华米ROE值却跌至个位数,仅为4.88%。

华米科技权益净利率(ROE)(%)数据来源:华米科技财报 制图:DoNews

无论是净利润、销售净利率还是ROE值,都是衡量一家企业业务结构是否健康,市场竞争力是否强劲的重要指标。香颂资本执行董事沈萌曾对DoNews表示,销售净利率、ROE降低,说明其业务结构出现问题,竞争力变差,或是成本上升、收益率下降。

而利润的下滑又会进一步影响企业的发展策略,此前,华米持续在科研方面进行了不小的投入,并取得了相应的成果。比如2018年,华米推出了基于RISC-V指令的黄山1号人工智能芯片,2020年,加入NPU和协处理器的第二代芯片黄山2号发布,2021年,华米又发布了黄山2S,以及专注于健康的原生智能手表操作系统Zepp OS等。

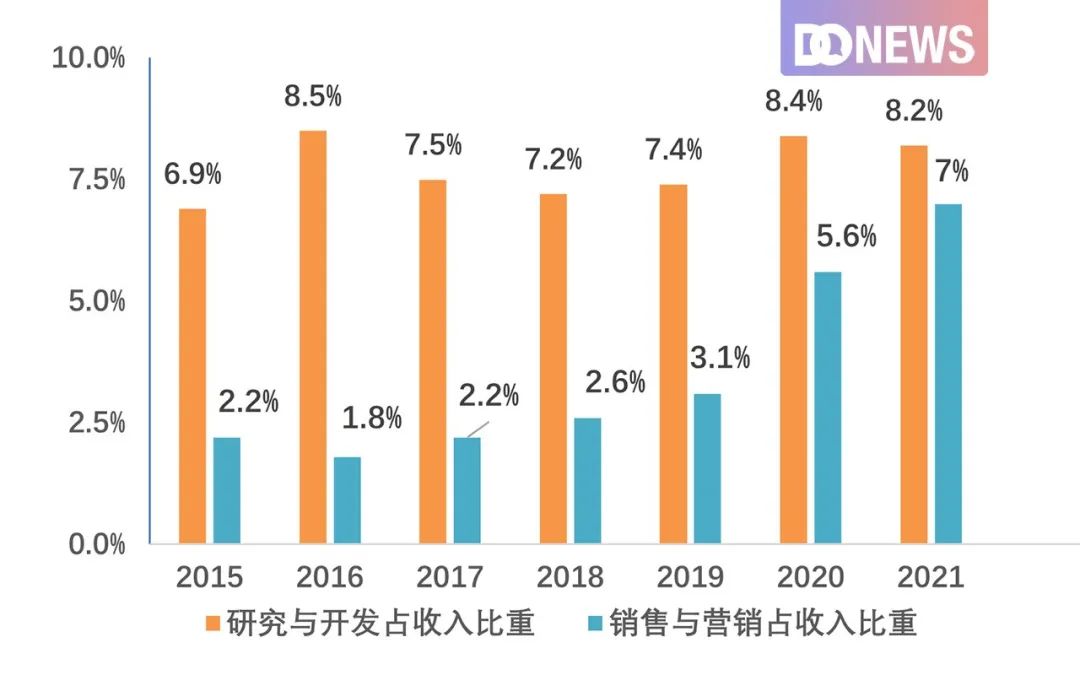

但2021年财报显示,华米全年研发费用为0.81亿美元,较2020年全年下降4.3%,销售和市场推广开支却急剧增加,达到0.69亿美元,较2020年全年上升22.2%,2021年全年运营费用也比2020年增长了4.6%。

华米科技研究及营销分别占收入比重数据来源:华米科技财报 制图:DoNews

对此,华米财报给出的解释分别是,综合产品开发流程优化和部分政府补贴确认;Amazfit和Zepp品牌的全球营销扩张,产品推广活动以及海外员工的招聘;品牌认知度和营销渠道拓展上加大力度,导致费用增长。

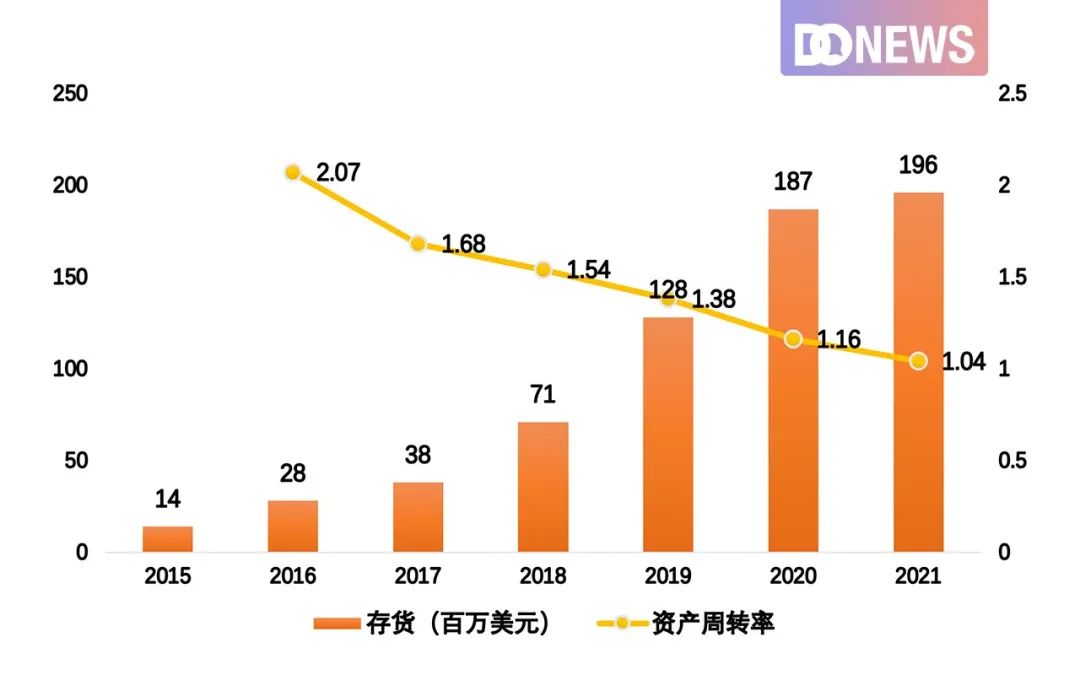

但合理的猜测是,华米在“去小米化”的过程中,自有品牌的销量并不理想,因此只能通增加营销来开拓市场,甚至挤占了科研的资金。这个猜测的事实支撑之一,就是华米库存的变化。近几年,华米的库存逐年增加,2021年其净库存价值1.96亿美元,较2020年增加2.54%,资产周转率也不断下降。由于小米可穿戴设备采用代工、订单模式,不会产生库存,所以这部分库存基本来自华米自有品牌。库存过高,增加了仓储、劳动力、生产成本,对企业的现金流造成压力,库存产品随着时间价值递减,也将产生损失。

华米科技存货及资产周转率数据来源:华米科技财报 制图:DoNews

综上可以看出,华米想要通过发展自有品牌来实现“去小米化”,就要承受更强的市场竞争,毕竟这个行业巨头林立,出头不易,而华米的营收、成本结构以及利润都会为这一战略的实施付出一定的“牺牲”。

随着未来华米与小米不断“解绑”,可以遇见其自有品牌将承担更大的商业化压力,2021年华米业绩的下滑,可能只是个开始。