风雨飘摇之际,腾讯已变得前所未有的依赖投资。

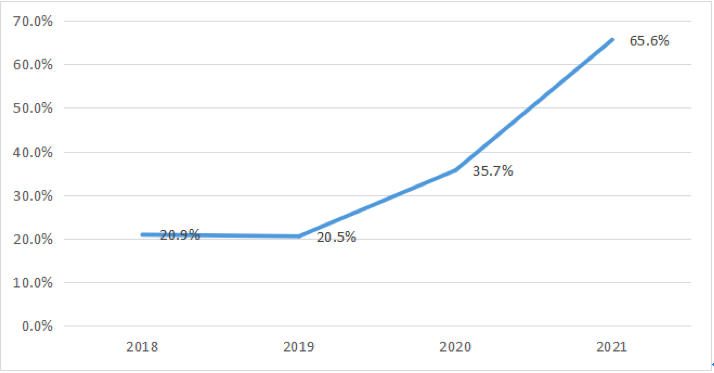

2022年3月23日,腾讯发布了2021年财报,在主业增长遭遇瓶颈的情况下,投资收益一枝独秀,占到了总盈利的65%。腾讯历史上首次出现投资收益超过主营业务利润。

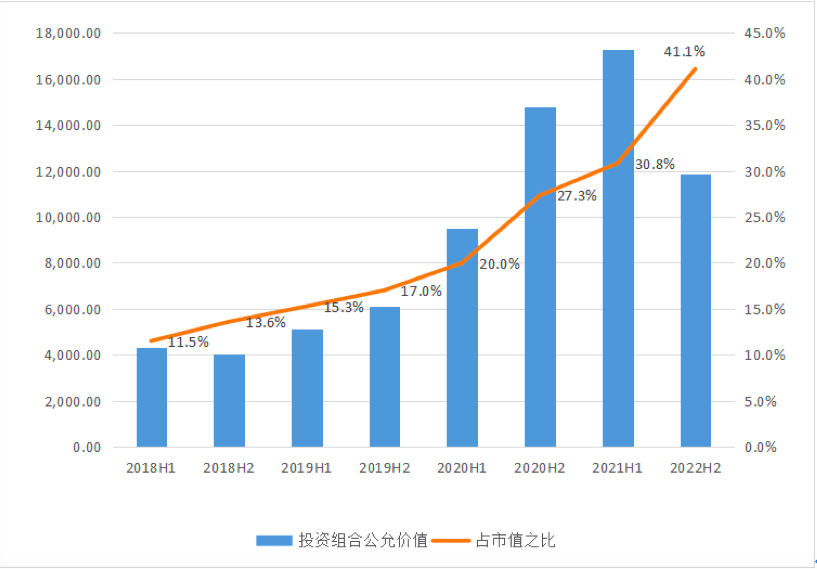

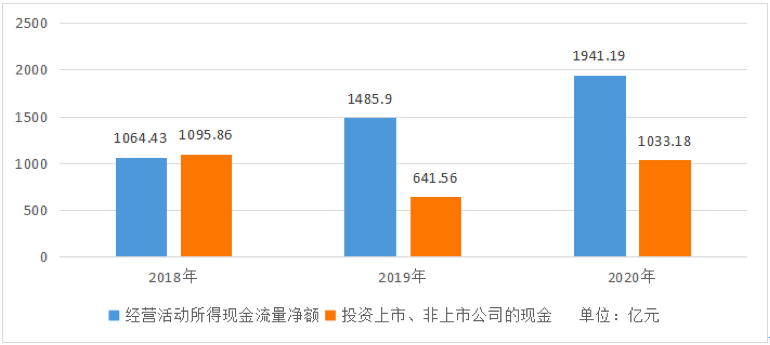

虽然被批评为“没有梦想”,但腾讯一直没有放弃投资的意思。从2018年到2020年,腾讯经营活动一共产生了4492亿人民币的现金流,腾讯把其中60%用于了投资。腾讯曾说要用投资的方式“交出半条命”,恍然间,腾讯的“半条命”都是投资了:到2021年底,腾讯1200多被投企业够成的投资组合,其账面价值已经占到腾讯总资产的47%,其市场价值占到了腾讯市值的41%。

尽管财务回报显著,腾讯投资过去依然被认为是战略投资而不是财务投资,基本不怎么退出。但2021年腾讯首次出现了经营性现金流下滑,与此同时腾讯也加大了投资退出的力度,先后减持京东、SEA的股票。从投资到退出,腾讯完成了VC的闭环。今后的腾讯投资,有能力实现自我造血的内循环。

主业受重创,本土游戏停止增长

先扫视一下腾讯主营业务的情况。

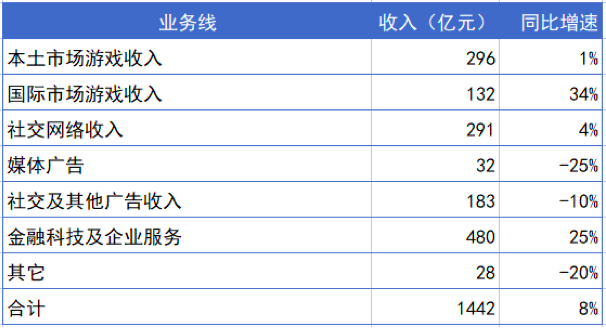

2021年腾讯的日子不好过,财报不好看应是意料之中。2021年四季度,腾讯各业务线收入出现增长停滞乃至负增长的趋势。尤其是游戏业务,作为腾讯最重要的现金奶牛,在政策严格限制未成年人玩网游的打击下,本土市场收入仅同比增长1%。得益于支付业务,金融科技收入增速还比较亮眼,但这部分收入属于增收不增利。

整体上,腾讯在2021年四季度总收入仅同比增长了8%,这一增速比中国移动2021年10%的增速还要低了。

2021年全年,腾讯总收入5601亿元,同比增长16%,增速首次低于20%。2020年腾讯的总收入增速是28%,可以说是断崖式下滑。

另一方面,腾讯的各项成本却仍然维持着高增长。2021年腾讯一般及行政开支为898亿元,同比增长33%;销售及市场推广开支406亿元,同比增长20%。这导致腾讯在2021年的nonGAAP盈利(剔除了投资收益)增速仅有7%。这种情况下,腾讯年初传出要裁员增效,乃是情理之中。

投资收益暴增,已成腾讯顶梁柱

腾讯主营业务深陷泥潭,更加衬托的投资业务一枝独秀。腾讯财报中主要反应投资收益的“其它收益净额”一项,2021年全年高达1495亿元,同比增长162%。同时,腾讯2021年年度盈利2278亿元,其它收益净额贡献了其中65%。这也是腾讯的投资收益占净利润的比重首次过半。

由此可见,腾讯是一家投资公司近乎实锤了。

2021年腾讯投资收益暴增,部分是因为处置了京东的股权。2021年12月23日,腾讯在港交所发布公告称,以“实物分红”方式将所持有4.57亿京东股票派发给股东。由于京东的股票过去是以成本计价的,这一操作让腾讯账上多了780亿元的投资收益。

京东的股权只能处置一次,这种收益没有持续性。然而,必须指出的是,即便剔除京东的影响,腾讯在2021年的投资收益仍然高达715亿元,相当于年度盈利的48%。而在2020年,这一比例还只有35.7%。投资对盈利贡献越来越大的趋势依然成立。

时间拉长了看,腾讯向投资公司的“转型”是常年日积月累的结果。

图/腾讯的投资收益占同期盈利的比重

如果剔除投资收益,从2018年到2021年的三年时间,腾讯净利润累计增长了60%,年均增长率仅17%。若加上投资收益,腾讯净利润累计增长了185%!年均增长率42%。可以说,投资收益已经是腾讯盈利增长最重要的引擎。

腾讯总资产的半壁江山是投资

从总资产的角度,也能得出类似的结论,腾讯的投资组合正逐渐成为腾讯最值钱的一块资产。

在财报中,腾讯的投资组合分为“於聯營公司的投資”、“以公允價值計量且其變動計入損益的金融資產”、“以公允價值計量且其變動計入其他全面收益的金融資產”三类,其中仅最后一类投资的收益计入了利润表。

截至2021年末,这三类资产的规模如下:

根据上表可以粗略得出,截至2021年末,腾讯的投资组合资产总规模是7499亿元,相当于腾讯总资产的47%。并且,腾讯的投资组合只有小部分是以公允价值计量的,大部分投资以权益法计量,也即以投资成本入账。这些被投企业后续的估值增长、以及上市之后的股价增长并没有被反应在内。

财报披露,截至2021年末腾讯于联营公司的投资中,直接及间接持有的上市股权权益的公允价值为人民币6346.61亿元。将其考虑在内,腾讯的投资组合价值可达1.2万亿元,而且这一数字仍未充分反应被投公司的估值增长。

与腾讯自身的市值做一比较,能更直观的看出腾讯的投资组合价值的分量。由于2021年下半年以来互联网公司、中概股暴跌,腾讯的投资组合市值也有所下降。但由于腾讯的股价也同步下跌,腾讯的投资组合价值占腾讯市值的比重仍然大幅上升,到2021年末已经达到41%。

也就是说,如今的腾讯不仅一半的利润也来自于投资,一半的资产、一半的市值也由投资组合够成。说腾讯的一半是投资公司应当是非常贴切的。

退出力度加大,腾讯完成VC闭环

把主营业务产生的强大现金流大部分都用于投资,是近些年腾讯的常态。

注:2021年数据尚未披露

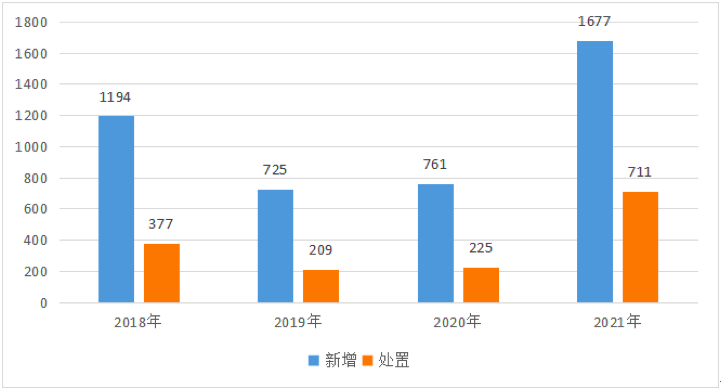

过去,腾讯虽然被调侃是一家“VC”,但腾讯投资的战略色彩一直都比较重,其表现之一是很少减持套现。腾讯每年的新增投资很多,但处置却很少,由此也导致腾讯持有的投资组合规模越来越庞大。但腾讯退出京东是一个标志——处置投资的力度在加大。

图/腾讯投资历年来新增和处置,单位:亿元

继京东之后,20221月5日,腾讯又宣布减持号称“东南亚小腾讯”的Sea Limited,预计可套现200亿元人民币。

2022年3月23日的线上财报业绩沟通会上,对于腾讯未来是否会出售更多被投公司股份的问题,腾讯首席战略官James Mitchell没有正面回答。但他表示,腾讯的投资陪伴很多公司走了很远,直到它们上市,只有出售部分上市公司的股权,腾讯才能继续对那些优质未上市公司进行投资。可见,出售已上市公司的股票,对腾讯而言并不是一时的权宜之计。

前面提到,腾讯的投资组合的账面价值和公允价值之间存在着巨大的差额,仅处置京东就带来了780亿元的投资收益。腾讯投资了超过1200家公司,以持股比例计腾讯目前仍是美团点评、快手的第一大股东,拼多多、哔哩哔哩、贝壳的第二大股东,滴滴的第三大股东。如果继续维持较大的投资处置力度,释放的投资收益将是天文数字。

2021年腾讯经营活动所得现金流量净额为1752亿元,同比下滑9.7%,这也是腾讯首次出现现金流下滑。退出的显著增多,让腾讯投资能够部分实现“内循环”。从这个角度而言,腾讯变得比过去更像一家VC了。(文/陶辉东,来源/投中网)