股市经验和教训分享。

编者按:本文来自微信公众号 市值观察”(ID:shizhiguancha),作者:财姥爷,创业邦经授权转载

本文来自微信公众号“市值观察”(ID:shizhiguancha),作者:财姥爷,36氪经授权发布。

转眼之间,2022年已经过去3个月了。

今年一季度,疫情仍然在全球持续蔓延,投资者共同经历了俄乌冲突、美联储加息、通胀高企等一系列事件,也见证了全球资本市场的大幅下跌。

最近3个月,美股道琼斯指数和标普500都跌了近5%,A股上证指数跌了9.8%,深证成指跌了17%,仅中美股市蒸发的市值就超过5万亿美金。

最惨的是科技股,在估值高企和投资者风险偏好下降的背景下,全球范围内的科技公司遭遇猛烈的抛盘。以科技公司为主的几个指数中,美股纳斯达克跌了14.9%,A股创业板指数跌了19.73%,科创板跌了22%,港股恒生科技指数跌了20%。

低迷的市道当中,即将92岁的巴菲特却表现出强大的逆风球能力,伯克希尔·哈撒韦的股价今年一季度逆势上涨超过17%,远远超过美股大盘,巴菲特也借此重回世界5大富豪之列。

伯克希尔的重仓股包括苹果、美国银行、美国运通、可口可乐、西方石油等,基本都是传统行业公司,2019年和2020年科技股大热的时候,伯克希尔只涨了11%和2%,远远跑输美股三大指数。正是那两年,很多人质疑股神老了,特别是巴菲特坚持不投特斯拉,更是遭到嘲讽。

但是,正是这些传统行业公司帮助伯克希尔在2021年大涨29%,超越道指和标普。今年更是逆势狂飙,惊叹世人。

“姜还是老的辣,你大爷还是你大爷。”

与巴菲特相比,华尔街的另一位投资大佬、依靠投资科技股成名的“木头姐”凯西·伍德的境况却截然不同。由于押中大牛股特斯拉,她的投资公司ARK旗下基金2020年平均收益超过140%,但是随着科技股的退潮,木头姐这波最大回撤已超过50%。

我们看看上面这张图就能知道,木头姐的收益曲线呈现出巨大的波动性,而巴菲特则呈现出惊人的稳定性。最后4年下来,ARK的涨幅只有73%,而伯克希尔的涨幅高达82%,看似保守的巴菲特,长期收益仍然跑赢了更激进的“木头姐”。

像木头姐这样相对年轻的投资者,往往都青睐改变世界的公司,而看尽风云变幻的巴菲特,更青睐的则是不容易被世界改变的公司,不同的投资风格,决定了两人迥然不同的收益曲线。

回头看巴菲特投资历程,最大特点就是牛市的时候往往跑不赢大盘,但是一旦市场转入下跌阶段,就会展现出极强的抗跌能力。这正是价值投资者的典型特征。也就是说,正是因为讲究攻守平衡,把安全性和确定性放在更重要的位置,所以价值投资者在疯涨的牛市里不占优势,但是在熊市中却会大放异彩,最后通过稳定的增长,在长周期里完美胜出。

事实上,在21世纪初美股互联网泡沫破灭的那一次大危机中,巴菲特最终也是全身而退,伯克希尔的股价在那段时间甚至上涨超过70%,2000年以来,美股道琼斯、标普500都出现了8次年度下跌,而伯克希尔的年度下跌只出现了4次,远远强于大势。

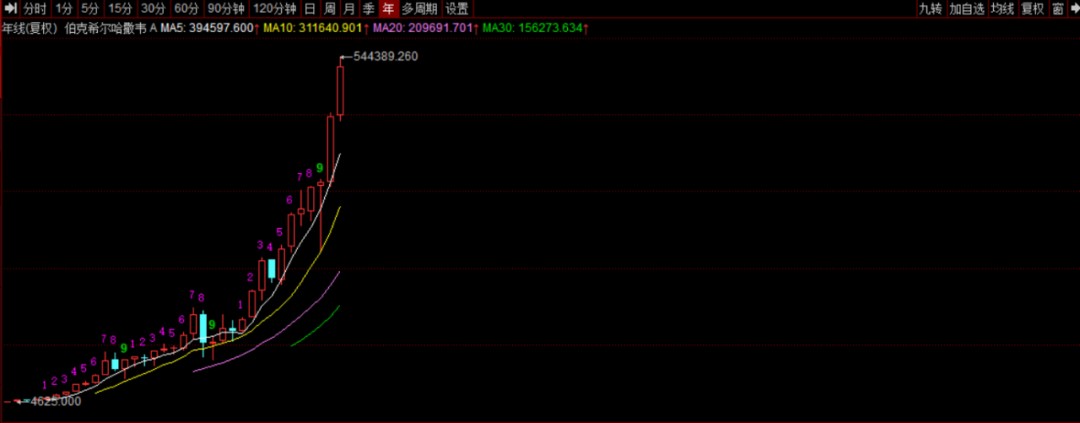

过去的58年里,伯克希尔·哈撒韦以稳定的收益曲线,最终上涨超过2万倍,相当于年化收益20%,巴菲特用价值投资的理念,完美演绎了世界第八大奇迹,同时, 告诉我们一个朴素的投资哲理:尊重常识、懂得克制、坚持长期主义,才是投资致胜的最重要素质。

▲ 伯克希尔·哈撒韦年线图来源:同花顺iFinD

本周很多重量级公司陆续公布2021年年报乃至一季度预告,对于我们认识当下的行业冷暖有较大的参考意义。

业绩最为炸裂的,当属“海王”中远海控。公司2021年实现营收3336.94亿,同比增长94.85%,净利润892.96亿,同比大增8倍。更值得一提的是,其息税前利润人民币高达1315亿元,折合约203.8亿美元,已经超过了全球航运业龙头马士基和达飞。

中远海控主要是两块业务,一个是码头业务,一个是航运业务。其中集装箱码头2020年总吞吐量排名蝉联世界第一,自营集装箱船队运力超过294万标准箱,船队规模继续稳居行业第一梯队。

从营收结构上看,航运业务占了公司营收和利润的98%。显然,疫情背景之下的全球运力紧张和运价大涨,是中远海控业绩爆发性增长的重要原因。

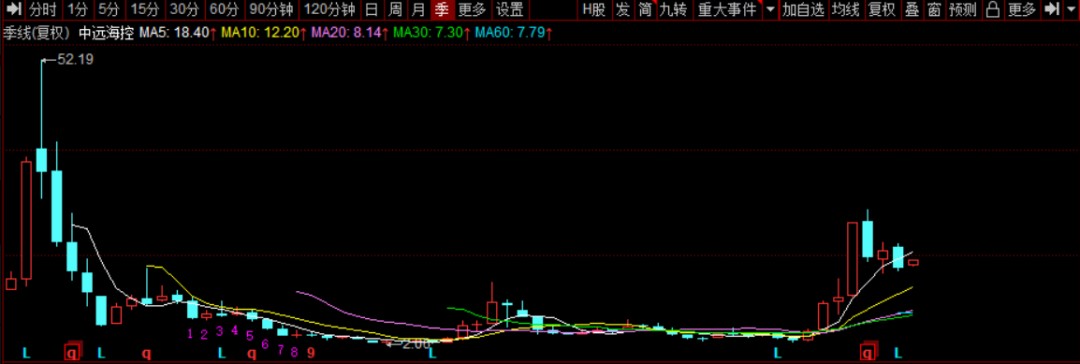

业绩爆发性增长之下,中远海控股价过去两年曾经历过一波10倍以上的涨幅,而且目前公司的PE(TTM)已经低至3倍,是A股估值最低的公司之一,这说明市场对中远海控所属行业的周期属性和其未来业绩的持续性,都保持着较大的警惕性。

从长期来看,“海王”的高增长未来还能持续多久,业绩拐点何时出现,是决定其未来资本市场表现的核心因素。

▲ 中远海控季线图来源:同花顺iFinD

受益于国际油价的大幅上涨,中国石油也交出了近7年来最好的年报业绩。公司全年实现营收26143.49亿元,同比增长35.2%,创下历史新高,归母净利润921.70亿元,同比大增385%。

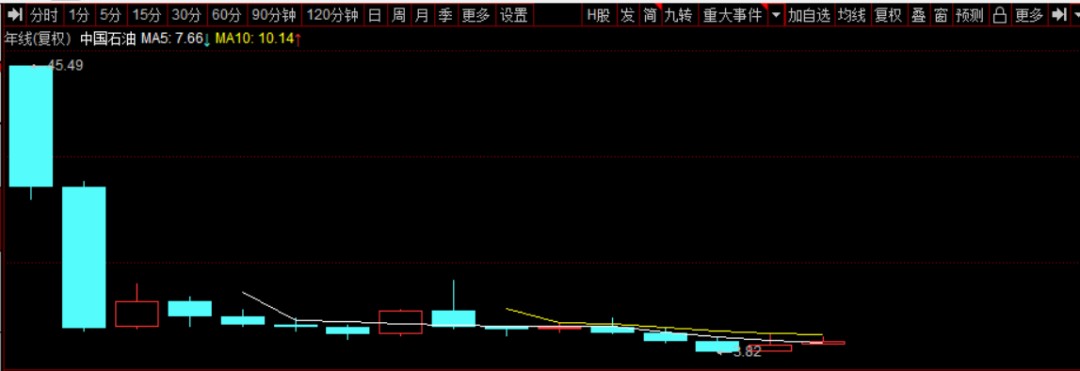

中石油曾是A股历史上最著名的大蓝筹,上市之初甚至一度成为全球市值最高的公司,可是最后的坠落速度也让人感叹不已。 在经济和能源转型的大背景下,传统资源公司大都成了失落的巨人,在资本市场也经历了巨大的跌幅。

当然,中石油也在顺势求变。2020年6月,中石油宣布,公司正努力转型,未来将从“油气”供应商转变为“综合能源”供应商。目前中石油天然气业务已经占整体营收和净利润的三分之一左右,此外公司在光伏、风电、地热能、生物质能等新能源领域都有广泛布局,低碳产业集群已经逐步成型,公司长远目标是在2050年左右实现新能源占公司能源总量的半壁江山。

今年以来,中石油逆势上涨了11%,市值已经重回万亿以上,在A股市值排行榜中重回前10名之列。在低碳经济时代,中石油能否借助多年来形成的网络和资源优势,重振昔日雄风,是未来资本市场的重要看点。

▲ 中石油年线图来源:同花顺iFinD

国内电动车龙头比亚迪的业绩,更加反映2021年上下游产业链的冷暖变迁。在国内电动车销量大涨的背景下,比亚迪2021年营收达到2161.42亿元,同比增长38.02%,但是净利润只有30.45亿元,同比下滑了28.08%。

比亚迪增收不增利的原因,一方面是去年锂资源原材料价格大涨,比亚迪的造车成本大增;另一方面,是因为公司2020年依靠口罩业务营收就超过100亿,这种临时性高毛利业务在2021年之后盛况难再,导致公司盈利缩水。

从长远来看,我还是很看好比亚迪的未来发展,首先是因为它们处于当下最优质的赛道,另一个原因则是掌舵人具备极强的个人能力。

巴菲特当年之所以投资比亚迪并坚定持有这么多年,除了看好电动车行业外,很大原因就是因为欣赏王传福。股神甚至称王传福是爱迪生和杰克·韦尔奇的结合体,也就是说其既有杰出的技术能力,又有卓越的管理才能。从比亚迪在制造业多个领域展现出的卓越成就,就能看出王传福确实非同一般。

好的行业加上好的掌舵人,往往就是企业成功最重要的因素。

#免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。