“遍地开花的CVC。”

编者按:本文来自微信公众号 家办新智点(ID:foinsight),作者:李世华,创业邦经授权发布。

近年来,中国的CVC基金(Corporate Venture Capital,企业风险投资基金)“遍地开花”,并驶入了高速发展阶段,成为了一级市场中最重要的源头活水。

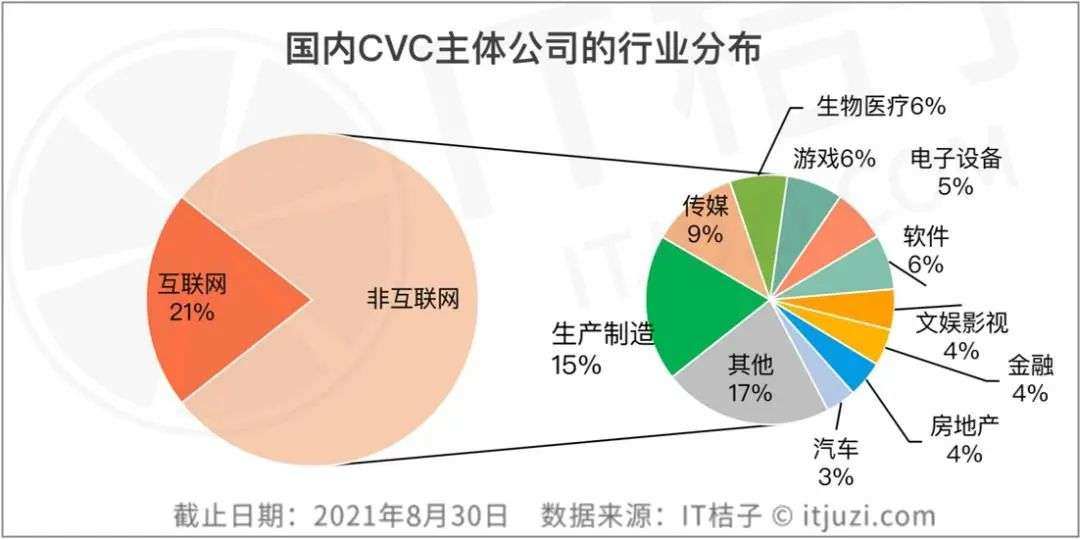

如今,随着国家挥起了反垄断的大刀,互联网CVC的脚步放缓,产业资本强势崛起,CVC进入了新时代。

尽管CVC基金受到诸多创业公司的喜欢。然而,其仍有自身局限性,如有时难以做到真正的产业协同;再如,无法避免关联交易和利益输送的嫌疑等等。

今日,《家办新智点》特邀中璟资本管理合伙人李世华来谈谈,家族办公室眼中的CVC投资。

“我们尽调团队又被拟投项目拒之门外了,这是我们基金这两个月第二次遇到这种情况,”张磊坐在四季酒店一楼咖啡厅的丝绒沙发上,时不时观望着过往的客人,语气幽怨地说。

张磊是我一位多年的朋友,任职于一家国内大型民营集团旗下CVC基金,担任管理合伙人。而与他的这次见面交流,也触发了我对CVC基金的思考。

CVC投资全称是“企业风险投资”(Corporate Venture Capital),一般指大企业成立的风险投资部,直接投资于外部初创企业的企业基金。

CVC最早于上世纪初初现雏形,60年代开始大规模发展,并于80年代进入学者的研究视野。经过半个多世纪的快速发展,现已成为资本市场中不可或缺的重要组成部分。

近年来,随着国内头部企业的不断发展,中国的CVC投资方兴未艾。据统计,2021年,CVC投资金额创下1693亿美元新高,同比增长142%;而CVC版图也发生了一些新的变化,产业资本直接下场,带动了一级市场的活跃度。特别是房地产企业经过多年的蓬勃发展,如今进入产业低谷期,于是开始转型做CVC基金,并成为了一级市场重要的源头活水。

CVC基金的发展,对中国创投市场产生了重要的影响。譬如,一些创业公司开始推掉市场化财务基金的TS(Term Sheet),转而接受CVC基金的投资,因为创始人认为“市场化基金无法提供订单,而CVC能直接带来业绩的提升”。

诚然,随着科技投资的兴起,产业的发展需要供应链的提升,以产业导向的CVC自然获得创投企业的青睐。如被称为半导体行业CVC“三巨头”的哈勃科技创业投资有限公司(简称“哈勃投资”),湖北小米产业投资基金管理有限公司(简称“小米产投”),中芯聚源股权投资管理有限公司(简称“中芯聚源”),在半导体优质项目上斩获颇多。

三家机构的成立背景,各有不同:

哈勃投资成立于中美贸易摩擦时期,致力于解决关键“卡脖子”技术,重点投资技术薄弱的上游材料,设备及EDA/IP领域;

小米产投主要投资以手机为主的生态系统,加码射频、传感器及光电芯片;

中芯聚源主要致力于集成电路产业的全产业链布局。

哈勃投资和小米产投战略融资比例高,中芯聚源侧重于早期的风险投资。从投资结果看,“三巨头”都取得了不错的战绩。

“成功的投资都一样,失败的投资各有不同”。同理,CVC投资也有自身的局限性。

第一,产业协同的悖论。

产业发展永远遵循着一定的规律,除了芯片、汽车、手机等领域供应链的强关联性外,其他产业鲜有较强的互动和协同,比如医药行业门类众多,板块非常复杂,这也导致产业协同无从谈起。CVC基金在投资时,常常以“产业协同”作为其投资赋能的主要差异点,然而,其产业协同功能在许多产业中都无法真正实现。

第二,中国二十世纪八九十年代国企的阵痛若隐若现。

许多60、70年代的人,大都对这一时期记忆犹新,国企和央企负债累累,步履维艰,一个主要的原因就是大而不强,产业链过长;主机厂配套的零部件都是自己生产,内部缺少竞争意识,成本高昂,但内部企业又不得不用,结果使得效率极低,成本极高。

当然,如今的企业与过去的企业已大相径庭。但CVC投资产业链的模式,极易让企业陷入原有的循环——自产自销,关联交易较高,这在某种程度上并不利于创新发展,也会对被投资的创业企业上市之路造成一定的障碍。

第三,独立性。

CVC投资依托产业力量进行投资时,独立性至关重要。CVC投资时常会面临两个问题:

一是尽职调查中常常依赖产业团队,然而大家都是同行,如何规避创业企业知识产权和技术保密问题,是一个绕不开的坎。正如张磊所言,有创始人曾明确告诉他,他们无法接受产业同行的尽调团队。

二是同行相轻。在CVC投资时,同行之间常会出现互相看不上对方的技术路线,最终导致投资决策发生变数的情况。因为CVC往往缺少独立性和知识产权保护,张磊被创业公司拒之门外也情有可原。

第四,关联交易。

CVC投资基金不可回避的一件事便是如何消除关联交易和利益输送的嫌疑。

正常情况下,CVC大部分是企业出资,在投资过程中,难免会看“东家”的脸色,如何权衡投资收益和产业利益,是值得CVC基金深入思考的问题。

第五,过度依赖CVC产业方业绩输送。

坊间传闻,近期深交所和上交所已对CVC投资的产业链企业进行排查,是否存在投资后拉动业务和扩大销售等行为,重点审核拟上市公司是否有通过产业资本投资获取业务的情况。

从某种程度上讲,CVC投资基金发展过程中,需要不断地迭代,从而发展得更加成熟。而CVC的成熟度可从两个方面考量:

独立募资能力:CVC投资基金过分依赖企业的出资,独立性和关联交易就会存忧;能够独立对外募资是成熟的标志之一,很多家办在决策投资CVC基金时,如何主办企业出资超过30%,将会谨慎对待。

投委会成员基金化;在很多CVC投资基金中,主办企业占到投委会成员的大多数,基金团队缺少决策权,将会造成前端业务与决策脱节,不符合投资逻辑;去离投资前端最近的地方去,让听到炮声的人做决策,才是正确之道。

诚然,CVC基金的成熟之路,路漫漫而修远兮!

(《家办新智点》提醒:内容及观点仅供参考,不构成任何投资建议。)